Избранное трейдера Старик Рамуальдыч

О сезонных циклах

- 01 марта 2017, 12:26

- |

А существуют ли вообще сезонные циклы и, если да, то на каких рынках они проявляются наилучшим образом? Какова причина сезонности и насколько она значительна, чтобы использовать её в реальной торговле? Как правильно рассчитать сезонную компоненту и стоит ли проверять полученный результат на статистическую достоверность? Рассмотрим задачу на примере нефти LIGHT.

Циклическая компонента, центрированная относительно нуля и с учётом правки на дрейф равна:

где j — индекс месяца, [k] — индекс года,

n — количество полных лет исследования,

E — средняя котировка за время исследования,

P — разница между первой и последней ценой.

Формально, результат не имеет статистической значимости, ведь по критерию Фишера для приращений логарифма цены имеем F=1,58 (при потребных F>5), но это лишь обман зрения. Во-первых, сезонность на рынке изначально не самый критический фактор, во-вторых, задача в такой постановке в принципе некорректна, поскольку соседние приращения цены в плане волатильности взаимозависимы. Если так, то обоснование цикличности и её критерии нужно искать в совершенно иной плоскости.

Построим несколько графиков CR, используя метод кубических сплайнов (рисунки 1,2). Посмотрите как различаются результаты по нефти и индексу доллара — в одном случае основной компонентой является шум, в другом присутствует ярко выраженная цикличность, которая сохраняется даже после вычитания слагаемых за 2008-ой и 2014-ый годы. Единственный тест, который нефть не проходит, это сравнение данных за два разных периода, но это обосновано изменением в структуре её потребления.

( Читать дальше )

- комментировать

- 228 | ★7

- Комментарии ( 19 )

Почему не растёт нефть. Ответ.

- 27 февраля 2017, 12:42

- |

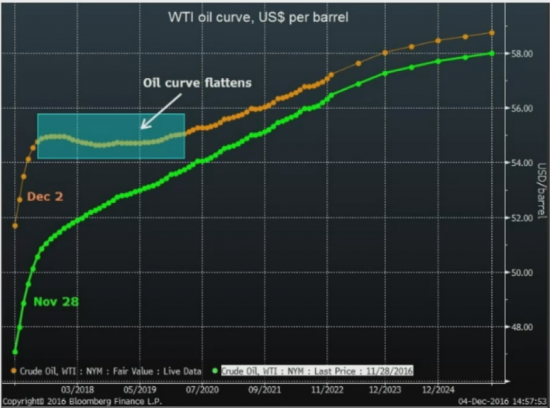

Этот график показывает нам, что сейчас рекордные лонговые позы в истории и т.д. и т.п. И главный вопрос при этом — почему нет мегароста в нефти на этом, а при том что спекулянты скупили существенную долю мировых запасов нефти (более трети), нефть несколько месяцев стоит в боковике. Ответ возможно содержится в дальних контрактах по нефти.

Вот что произошло на заседании ОПЕК:

( Читать дальше )

Отличный шаг к микрогенерации в РФ на основе возобновляемых источников энергии

- 25 февраля 2017, 14:37

- |

«Правительство решило стимулировать развитие микрогенерации на основе возобновляемых источников энергии (ВИЭ); согласно поручению вице-премьера Аркадия Дворковича Минэкономразвития и ФАС должны представить проект плана мероприятий уже к 1 апреля. Это означает, что физические лица и небольшие предприятия смогут устанавливать на своих территориях солнечные панели, ветроэлектрические и, возможно, иные установки малой мощности (до 15 кВт, при том что для домохозяйств может быть достаточно около 5 кВт), подключать их к сети и обеспечивать свои потребности в электроэнергии, поставляя излишки в сеть. В периоды, когда солнца или ветра мало, владельцы таких установок смогут пользоваться электроэнергией из сети. „

www.vedomosti.ru/opinion/articles/2017/02/20/678497-sam-sebe-elektrostantsiya?utm_source=vk.com&utm_medium=social&utm_campaign=skoro-rossiyane-smogut-rasplachivatsya-za

Обычная схема подключения солнечной электростанции выглядит так: пластина + инвертор = электричество.

( Читать дальше )

амеро-Акценты

- 25 февраля 2017, 00:49

- |

Согласно моих расчетов, уверен, снижения не заставят себя долго ждать...

Австралийский доллар: резко набираю перед уик-эндом сразу 5 контрактов.

В начале грядущей недели будет открыт шорт в серебре и добор шорта в кукурузе.

Серебро и валюты торгую редко, кукуруза — мегаликвид, который почти всегда в портфеле.

Ленивый дельтахеджинг или продажа дорогой волатильности

- 23 февраля 2017, 13:45

- |

Возьмем график волатильности фьючерса ММВБ мини.

Время от времени волательность возрастает выше 25… Ну как же, «санкции», «Донбас» «нам крыш» , «Опек договорились»,,,

Но колебания любого маховика затухают, если извне нет притока извне. И волатильность обычно возвращается к равновесному состоянию.

( Читать дальше )

Малый ледниковый период и экономика

- 20 февраля 2017, 22:35

- |

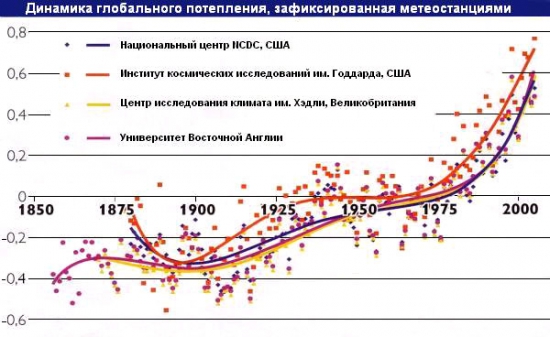

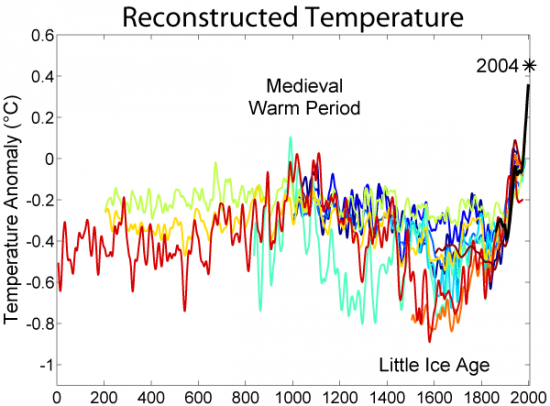

Погода напрямую влияет на экономику. Чем теплее климат, тем меньше денег уходит на одежду, тем больше культур может произрастить земля, тем меньше расходы на отопление. Мы живём в эпоху глобального потепления. Вот уже сто лет как средняя температура воздуха из года в год растёт.

Это повлияло на сельское хозяйство всего мира, и Крыма в том числе. На полуострове стали выращивать многие экзотические культуры, например хурму, зизифус и фейхоа.

Не все знают, что незадолго до этого в Северном полушарии наблюдался Малый Ледниковый Период. Он проходил с 14 по 19 век. То есть это событие совсем недавней истории. Хронологически дело было так.

( Читать дальше )

МОК#3 в наличии осталось 11 билетов по 1500 рублей. Спешите!

- 20 февраля 2017, 14:12

- |

А я пока выложу еще одно видео с прошлогоднего МОКа.

Это популярнейший опционщик Илья Коровин!

Без него не обходится ни одна опционная конференция, ни один опционный скандал в фейсбуке:)))

Он будет выступать и на этой конференции с универсальной темой «Рынок и математика»

p.s. я кстати когда пытался прослушать вот это вышеприведенное выступление за рулем, уснул за рулем на скорости 160 кмч между Питером и Москвой, так что не случшайте это видео за рулем! Лучше перед сном:)))

Покупай низкую волатильность, продавай высокую!

- 19 февраля 2017, 17:24

- |

Но, а теперь поговорим.

Что такое вообще волатильность?

Важнейший финансовый показатель в управлении финансовыми рисками.

Для меня волатильность — это мера риска использования финансового инструмента за заданный промежуток времени.

Чем выше волатильность, тем более рискованно покупать бумаги.

Разумные инвесторы, предпочитающие менее крупный, но более стабильный доход,

должны избегать вложений в высоковолатильные активы.

Я хоть, и не являюсь инвестором, но всегда покупаю при низкой волатильности,

а продаю при высокой.

Жду своего часа «X», за счёт этого риски у меня крайне низкие, историческая разовая просадка из серии убыточных сделок была 16,7% на капитал, а у другого она бы составила, скажем 45%.

( Читать дальше )

Биржа тоже делает прогнозы по рублю

- 19 февраля 2017, 16:24

- |

Косвенно конечно, но я разъясню.

У нас на рынке есть такие инструменты, как фьючерсы на ОФЗ.

Инструменты специфичны тем, что это фьючерсы не на одну какую-то бумагу, а на корзину состоящую из нескольких ОФЗ. И они является поставочными.

Например, открываем сайт и видим, что: В фьючерс на 4 летние ОФЗ — OFZ4-3.17 входят три бумаги — ОФЗ 26214, 26215, 26217.

Так как поставка будет только по одной бумаге, то нужны некие Коэффициенты, чтобы сгладить различия между бумагами в корзине.

Поэтому биржа вводит КОНВЕРСИОННЫЕ КОЭФФИЦИЕНТЫ(их еще называют конверсионные факторы или CF) для каждой бумаги в корзине и задаются они один раз на все время «жизни» контракта.

Получается, что Конверсионные коэффициенты нужны для того, чтобы продавец фьючерса мог поставляться любой бумагой в корзине, лишь бы сохранялось условие - Разница между Продажей фьюча и покупка ОФЗ на споте должна быть максимальна.

( Читать дальше )

Плеер опционных позиций. OptionTesterFVV. Версия 1.

- 18 февраля 2017, 20:18

- |

Теперь тест опционных стратегий на истории возможен ;)

Хочу поделиться с вами давнишней моей прогой, но чрезвычайно важной и без преувеличения уникальной. Я не видел еще таких плееров у нас в России, может они конечно и существуют, но както не попадались на глаза.

Тестирование опционных стратегий очень сложная задача. Может кто помнит, я выкладывал тесты простых конструкций, посмотреть можно тут.

Каждый тест, это по сути, отдельно написанная программа. Когда я протестировал основные комбинации, встал вопрос тестирования методов роллирования. Методов роллирования просто не счесть и я понял, что для этих целей старый подход тестирования никуда не годится, иначе я бы рисковал погрязнуть в бесконечном круге программирования этих методов. В итоге решил сделать плеер. С помощью плеера можно протестировать любую идею роллирования опционной конструкции и ничего не надо программировать заново.

Для чего плеер нужен (для чего применяю его я):

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал