Избранное трейдера Тим

ROA и ROE. Бессмысленность использования.

- 04 июля 2021, 10:48

- |

Здравствуйте, в этой статье хочу рассмотреть мультипликаторы ROA и ROE,

объяснить на примере, почему считаю бессмысленными данные мультипликаторы,

и почему не стоит сравнивать компании по рентабельности.

Т.к. они оба имеют в числителе Чистую прибыль — ссылка на статью почему ЧП не фундаментальный показатель.

Итак, ROA — рентабельность активов предприятия, ЧП/Всего активов*100%

ROE — рентабельность чистых активов, ЧП/Капитал(Чистые активы)*100%

Оба мультипликатора связаны так или иначе с активами компании, давайте разберём,

что же не так с этими самыми активами компании.На эти рассуждения меня натолкнула отчётность

компании «Центральный телеграф», её и разберём. Компания в 2018 и 2019 году продала Основные средства

и выплатила огромные дивиденды. Давайте взглянем на эти сделки в отчётности по мсфо:

В особенности интересна сделка 2019 года, запомните пожалуйста эту цифру 2,7 млрд. Руб.

Взглянем на баланс компании:

( Читать дальше )

- комментировать

- 4.6К | ★10

- Комментарии ( 10 )

ДВМП - свежий взгляд на старую идею

- 30 июня 2021, 20:19

- |

За последние 5 лет капитализация Дальневосточного морского пароходства увеличилась в 8 раз. Так ли интересна эта идея в текущей ситуации? Остаются ли апсайды? Разберемся в этой статье. В ней же изучим отчетность за 2020 год и решим, стоит ли добавлять акции компании в свой инвестиционный портфель.

Выручка компании за 2020 год увеличилась на 9,7% до 62,2 млрд рублей. Основной вклад в рост внесло увеличение выручки по транспортным услугам на 14%. Напомню, основной бизнес компании заключается в перевозках грузов с использованием морского, железнодорожного и авто-транспорта. Общая доля таких услуг составляет 76%. Портовые и стивидорные услуги всего 20%. ДВМП владеет одним из крупнейших портов страны, как никак.

2020 год не стал для компании потрясением. Благодаря широкой диверсификации бизнеса, просадок практически не наблюдалось, как у того же НМТП. Отсутствие перевалки нефтеналивных грузов исключило падение объемов выручки. А вот восстановление экономики может еще дать толчек к развитию. Относить Fesco к защитным активам тоже не стоит, но буду иметь в виду стабильность компании в условиях нового витка пандемии.

Камнем преткновения, традиционно служат операционные расходы, которые в прошлом регулярно уводили результаты на отрицательную территорию. Этот год не стал исключением. Увеличение тарифов на ж/д перевозки негативно для прибыли. Операционные расходы увеличились за год на 12,9% опережая динамику выручки. А вот финансовые доходы в виде курсовых разниц вывели результаты в плюс.

Для объективности исследования давайте посчитаем скорректированную прибыль, исключив финансовые переоценки и в 2019 году. Как итог, скорректированная чистая прибыль сократилась на 8,6% до 7,4 млрд рублей. Уже не так интересно, не правда ли? Изучая отчетность у меня возникло ряд вопросов к тому, как руководство высчитывает финансовые доходы/расходы.

Бизнес ДВМП действительно интересен. На нашем рынке не так много компаний, устоявших под натиском пандемии. Да и мультипликаторы пока еще не сильно перегреты: P/E 6,1, EV/EBITDA 5,2. Нужно учесть, что обязательства Fesco равны капитализации всей компании. Компания сильно закредитована. Покупать с текущих отметок я бы не стал, дождавшись хотя бы маломальской просадки. Обратные курсовые переоценки уже в 2021 году способны вновь утащить результаты в минус, дав возможность набрать позицию.

*Не является индивидуальной инвестиционной рекомендацией

Еще не подписаны на мой Telegram? Так чего же вы ждете? Разборы компаний, инвест-идеи, по-настоящему крутая аналитика в одном месте — "ИнвестТема"

Нижнекамскнефтехим: намечается рекордная прибыль за полугодие 2021

- 29 июня 2021, 17:04

- |

Приветсвую всех любителей компании Нижнекамскнефтехим.

В сегодняшней статье речь об ожидаемой чистой прибыли компании за полугодие 2021 года.

Основные драйверы роста — повышение цен на пластики и снижение курса EURRUB.

Во 2-м квартале 2021 продолжили расти цены на пластики. Пик был в апреле, но и сейчас цена держится выше мартовских значений.

1.Цены на полимеры с марта по июнь 2021

( Читать дальше )

Металлурги и пошлины - что произошло и что будет дальше

- 24 июня 2021, 17:24

- |

Что произошло

Как известно, сегодня Правительство заявило, что вводит с 1 августа до 31 декабря (на пять месяцев) экспортные пошлины на черные и цветные металлы при вывозе их за пределы ЕАЭС.

Они будут состоять из базовой ставки 15% и специфической ставки (минимальной суммы).

Что дальше

1.) Обратите внимание на дату их введения.

Вот смотрите, к примеру у вас есть дача, с которой вы каждый месяц привозите мешок картошки к себе в городскую квартиру. Тут вам говорят, через месяц, при въезде в город у вас нехорошие люди будут отбирать 15% этой картошки. Что вы сделаете? Очевидно, что просто заранее привезете больше...

Тоже самое металлурги. По сути металлургам дали больше месяца подготовится к введению пошлин. В результате до 1 августа мы увидим рекордные экспортные поставки металла из России (металлурги будут создавать складские запасы за рубежом и пр.), а в самой России это приведет к ещё большему дефициту и росту цен до 1 августа.

( Читать дальше )

Р/Е. (НЕ) Фундаментальный мультипликатор.

- 23 июня 2021, 18:05

- |

Здравствуйте, в данной статье я попытаюсь объяснить своё мнение по поводу мультипликатора Р/Е,

и на примерах разобрать почему он на мой взгляд не является фундаментальным.

Итак, как мы знаем P/E это Капитализация делённая на Чистую прибыль

1. Капитализация, это цена акции умноженное на количество акций в обращении.

Если с кол-вом акций все предельно ясно, то с ценой акции не все так просто.

Цена акции формируется участниками торгов — думаю это очевидно.

Собственно участник торгов кто он? Кем является? Каковы его знания?

На основание чего он принимает решение о приобретение того или иного актива?

В общем каковы его фундаментальные характеристики и мотивы в данный момент

и чем они отличаются от характеристик прошлых периодов

(Здесь имею ввиду среднестатистического участника торгов).

Как минимум за последние 5 лет изменилось количество участников торгов (мосбиржа):

( Читать дальше )

Рекомендую к прочтению

- 23 июня 2021, 15:49

- |

Автор пишет легко и понятно. Читать очень приятно. Читал с удовольствием.

Тезисы книги, которые меня затронули:

-Софтскиллз уже важнее академический знаний

-раньше я не понимал значения выражения soft skills. После прочтения книги понял

-Скачайте бесплатную версию книги, чтоб автору поднять статистику. Он их считает.

-при чтении складывается ощущение, что включил первый канал и идёт обливание запада говном. Но достается и России в контексте, что у нас ещё хуже.

-с одной стороны люди с высшим образованием имеют среднюю зп выше, чем люди без него, но с другой стороны при приёме на работу в гугл и фейсбук не требуется высшее образование

-средняя зп американца не менялась 50 лет. А сейчас наверно упала (после марта 2020 и суперинфляции).

--главное-это социальные связи, которые вы получите в вузе. В ПТУ этого не получите.

-потребительские кредиты делают вас беднее

-из кредитов можно брать только ипотечный кредит

-нужно стремится, чтоб за 15 лет стажа дорасти до медианной зп по стране. Сейчас В России медианная зп 37000р.

-эта книга, про 100 ошибок, которые делают бедные. Но их все совершают.

-10 советов, чтоб стать бедным.

-кратко: общайтесь с успешными и богатыми, чтоб перенять привычки. Избегайте глупых и бедных.

-непонятно, почему шоферы, гувернантки у миллионеров не становятся богачами, ведь они всегда общаются с ними

-Люди, соблюдающие принцип отложенного вознаграждения, в будущем становятся богаче. (Лучше сейчас поставить машину лицом вперёд. Сначала уборка, а потом ужин.)

-опровержение теста с зефирками и детьми. Был новый тест с 1000 детей, а не 90.вывод: все зависит от того, в каком слое находится семья (маргиналы, середнячки, богачи)

-В конце автобиографический подробный очерк с названием « Как я начинал бизнесы и все про@ал., но стал богатым»

Ставки аренды на полувагоны резко взлетела, акционеры GlobalTrans счастливы!

- 23 июня 2021, 10:37

- |

📈 Так вот, в июне ставки на полувагоны перешагнули барьер в 1200 руб./сутки! Этот экспоненциальный рост, по мнению ИД «Гудок», связан с увеличением погрузки угля, щебня и стройматериалов, а также свою роль сыграла инфляция. По оценке Института проблем естественных монополий (ИПЕМ), прирост перевозок угля в объёме 17,8% в мае 2021 года к уровню прошлого года вызвал в этом месяце увеличение потребности в полувагонах на 50 тыс. единиц.

🚂 При этом специалистами в области ж.д. перевозок в рамках прогнозных моделей озвучиваются две новости:

🙂 Такая позитивная динамика сохранится до осени

😟 Однако говорить о долгосрочной тенденции пока не приходится

( Читать дальше )

НМТП - стоит ли брать акции сейчас?

- 22 июня 2021, 17:09

- |

НМТП — Новороссийский морской торговый порт. Основной владелец Транснефть, ключевой вид деятельности — перевалка нефти и нефтепродуктов.

Объединяет 3 порта, расположенных в городах Балтийск ( контейнерные перевозки), Приморск ( нефть и нефтепродукты), Новороссийск ( нефть, нефтепродукты, сухие грузы, последние 2 дают основной оборот.

По мультипликаторам компания оценена достаточно справедливо, привлекательным для инвесторов является высокая рентабельность по EBITDA – 67,4%.

Ранее руководство заявляло о планах выплачивать в качестве дивидендов 50% ЧП по МСФО, но за 2020 год, заплатили меньше ( 25%).

Основное влияние на прибыль оказывают два фактора — перевалка нефти и нефтепродуктов, курсовые разницы ( основной долг номинирован в долларах), перевалка насыпных грузов не столь значительна.

У нас есть данные по грузообороту и фин. отчетность за 2019 и 2020 годы, прогнозы за 2021 будем строить на их основе.

( Читать дальше )

Топ лучших бесплатных скринеров для акций

- 22 июня 2021, 15:20

- |

1. Скринер СМАРТЛАБ

Лучший скринер по нашему рынку находится именно тут, на смартлабе:

smart-lab.ru/q/shares_fundamental/

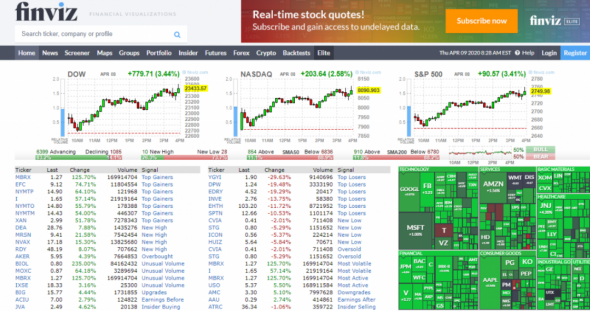

2.FINVIZ

Финвиз один из самых удобных инструментов для поиска акций. Он позволяет отбирать акции по заданным условиям из тысяч акций на фондовых рынках США. Множество трейдеров ежедневно используют данный сайт. Он считается самым лучшим для отбора.

( Читать дальше )

- комментировать

- 47.9К |

- Комментарии ( 29 )

Почему провалился Совкомфлот?

- 22 июня 2021, 11:54

- |

Совкомфлот — крупнейшая российская судоходная компания, входящая в топ-5 мировых операторов танкерного флота. Специализация — перевозка нефти, нефтепродуктов и сжиженного природного газа (более 90% флота).

В октябре прошлого года компания провела IPO, которое нельзя назвать удачным для инвесторов. Акции сейчас стоят на 6% ниже цены закрытия первого дня торгов. Индекс Мосбиржи за этот период прибавил 31%. Что стало причиной отставания Совкомфлота от рынка и какие перспективы компания имеет в будущем?

Прошлый год был неплохим для Совкомфлота. Из-за переизбытка предложения нефти во время пандемии весной 2020 года ее негде было хранить, что привело к росту спроса на танкеры. В результате, стоимость фрахта увеличилась в несколько раз, что обеспечило компании сверхдоходы в первой половине года — рублевая выручка выросла почти на 40%.

Государство воспользовалось удачным моментом на рынке для приватизации. В

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал