Избранное трейдера Vladimir L

10 правил инвестирования в акции от дилетанта Мартынова

- 20 ноября 2020, 11:47

- |

1️⃣👉Не покупайте чёто, если у вас просто есть деньги. Деньги не должны гореть🔥. Не надо спешить от них избавиться, вложившись во что-то… Если у вас подгорает в одном месте, вложитесь в краткосрочные депозиты или госбонды, и спокойно изучайте более перспективные объекты для инвестиций.

2️⃣👉Семьдесят семь раз отмерь, один раз отрежь. Прежде чем что-то купить, надо это тщательно изучить со всех сторон. Вы не ставку делаете, представьте что вы выбираете акцию, как выбираете квартиру/машину/жену и т.п. Так, как будто это решение трудно будет отменить...

3️⃣👉Не смотрите на график цены акций. Это бесполезная информация для инвестора, которую чаще всего используют олухи при принятии решений. Если вы будете смотреть на график, то вы испугаетесь купить бумагу, которая дороже чем в прошлом, и вы будете стремиться покупать бумаги, которые подешевели относительно прошлых цен. Смотрите сколько стоит компания в миллиардах, и думайте о том, сколько она будет стоить в будущем.

4️⃣👉Если вы потратили 10 часов на изучение компании, это еще не значит что ее надо купить. Изучите еще 10 похожих компаний по 10 часов каждая и тогда, в сравнении, вы сможете выбрать ту, которая выглядит наиболее интересно.

5️⃣👉Не вкладывайтесь полностью в одну компанию сразу. Даже если потратили 10 часов на анализ бумаги, это еще не значит, что вы знаете о ней всё. Всё вы узнаете только со временем, когда будете годами, квартал за кварталом отслеживать все новости, отчеты и так далее. Ну либо можете не ждать, прочтите все годовые и квартальные отчеты компании за 5 лет. Только думаю, это займет у вас около 30 часов.

6️⃣👉Следите за направлением динамики процентных ставок в экономике. Оно вам подскажет, что лучше сейчас держать, акции или облигации. Этот вопрос не слишком очевидный и требует проработки с вашей стороны.

7️⃣👉Изучая компании, если вы видите какие-то сомнительные моменты — сразу же уходите либо сокращайте аллокацию до минимума. А то можно видеть очевидные недостатки, но «поженившись» на бумаге, вы будете как жена алкоголика — любить, терпеть и надеяться.

8️⃣👉Высокие дивиденды — не повод покупать что-то. Зачастую высокие текущие дивиденды у компаний с падающим бизнесом. Вы купите бумагу с дивидендами и потом она упадет на размер этих дивидендов после дня отсечки и смысла в покупке не будет. Ваша основная задача понять — сможет ли компания сохранить такие высокие дивиденды в следующем году и через год. А для этого придется уже глубоко вникать в бизнес компании и ее перспективы.

9️⃣👉Ах да, не слушайте гуру. Делайте собственный анализ. Я сколько гур не видел, — ошибаются все. А ответственность за ошибки нести вам. Из чужих ошибок выводов не сделаешь, а из своих — да. Работая над собственными ошибками, вы будете развиваться как профессионал.

1️⃣0️⃣👉 Ну вы поняли наверное, что чудес не бывает. Если вы заработали, это еще не значит что вы все делали правильно. Не путайте свою гениальность с бычьим рынком. Я на бирже 17 лет и я уверен, что для того, чтобы ваш результат был закономерным и стабильным, придется трудиться, читать отчеты, анализировать компании, заполнять таблички, и готовьтесь потратить на это 50-100 часов ежемесячно.

- комментировать

- 17.3К | ★67

- Комментарии ( 153 )

Россия. Разруха за МКАДом.

- 08 ноября 2020, 14:32

- |

Все больше становится ресурсов, где обычные люди выкладывают ролики, о том, как строится, благоустраивается, хорошеет Россия. И нашим русофобствующим недоброжелателям все труднее визжать, стонать, выть о том, как «За МКАДом жизни нет»

( Читать дальше )

W-8BEN Сбербанк. Инструкция

- 24 октября 2020, 20:14

- |

Наконец-то я успешно зарегистрировал форму W-8BEN в Сбербанке, для истории решил написать, как это было, может кому-то это актуально.

1. Нужно проверить, заполнен ли ИНН, если нет, то указать его.

Для этого открываем Сбербанк Онлайн, переходим в раздел брокерский счетов и нажимаем ссылку «Управление счетами».

( Читать дальше )

- комментировать

- 40.5К |

- Комментарии ( 57 )

Акции российских компаний, бизнес которых мне нравится

- 16 октября 2020, 17:34

- |

Список получился таким:

YNDX ⭐️⭐️⭐️⭐️⭐️

MOEX ⭐️⭐️⭐️⭐️⭐️

MAIL ⭐️⭐️⭐️⭐️⭐️

TCSG ⭐️⭐️⭐️⭐️

SBER ⭐️⭐️⭐️⭐️

LSRG ⭐️⭐️⭐️

MDMG ⭐️⭐️⭐️

AGRO ⭐️⭐️⭐️

GMKN ⭐️⭐️⭐️

RTKM ⭐️⭐️

FEES ⭐️⭐️

PHOR ⭐️⭐️

Если бы компания OZON была публична, я бы ее тоже сюда добавил. К моему стыду, есть еще компании, о которых я мало что знаю, но я подозреваю, что они достойны внимания. Это НКНХ, KZOS, HHRU, EPAM. Представляете, если покупать только то, что мне нравится, то выбирать могу только из 12 имён. И это ещё не глядя на цену этих компаний. А если они переоцененные? Выход один: анализировать больше компаний😁 или ждать, пока эти станут дешевле.

А вам бизнес каких российских компаний нравится?

кого смотреть у Верникова

- 30 сентября 2020, 13:44

- |

Про остальных тоже чуть напишу.

( Читать дальше )

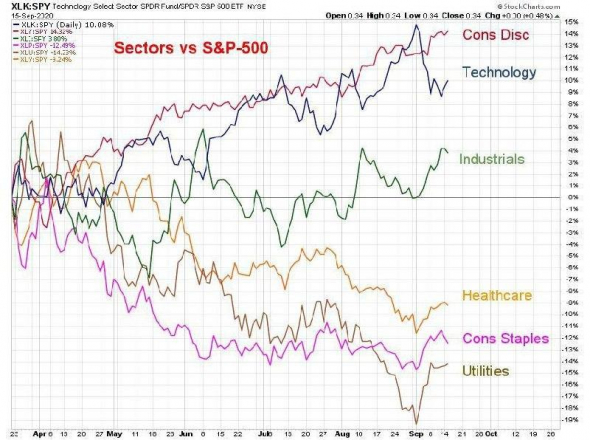

Как ведут себя основные секторы рынка относительно широкого индекса S&P-500

- 16 сентября 2020, 10:11

- |

Этот график из категории «лучше один раз увидеть». Действительно, зачем пытаться угадать, находится ли рынок акций США в фазе роста, падения или пузыря, если можно получить быструю и, главное, объективную картину.

Для этого, напомню, нужно посмотреть на то, как ведут себя основные секторы рынка относительно широкого индекса S&P-500. Благо, наличие линейки секторных ETF облегчает задачу. На графике показана как раз относительная динамика секторов против рынка, начиная с минимума 23 марта. И что же мы видим?

Опережают рынок ровно те самые секторы, от которых этого ждешь в фазе роста. Относительная динамика Consumer Discretionary (товары и услуги не первой необходимости) и вовсе на историческом максимуме. Сектор Technology взял паузу, но восходящий относительный тренд сомнений пока не вызывает. Наконец, оживает относительно рынка и сектор Industrials, в котором много транспортных и логистических компаний (их рост, как правило, говорит о том, что с экономикой все в порядке).

( Читать дальше )

Как я оцениваю компании перед покупкой акций?

- 05 сентября 2020, 12:39

- |

Практически в каждом своем посте я упоминаю о том, что инвестирую в акции из индекса S&P500, стараясь скопировать те же пропорции, что и в индексе. Но всё-таки — как я выбираю акции для покупки, если из 500 компаний я могу купить за месяц лишь 2-3 из них.

Если коротко, то в первую очередь я стараюсь покупать акции тех компаний, у которых потенциал роста чуть больше, чем у других.

Как выявить такие компании? Нужно смотреть на финансовые показатели компании, проводить анализ, сравнивать компанию с конкурентами и с отраслью в целом. Звучит сложно, но я нашел способ достаточно быстро оценить компанию, взглянув на её основные показатели.

( Читать дальше )

Почему важно сохранять фокус? (осознал на собственном примере)

- 27 августа 2020, 12:16

- |

Расфокусировка и многозадачность — это не просто какая-то ментальная ловушка или самообман. Это прям реальное увеличение нагрузки, повышение утомляемости и снижение мотивации что-то делать! Отвечаю.

Многие дела, которыми я занимаюсь, требуют включения головы. Думать о сложном — сложно. Но ещё сложнее, заставить себя начать думать о сложном. Когда ты уже начал думать о сложном, ты встал на рельсы, и едешь. Мозг сопротивляется, но пути назад нет — процесс уже запущен.

В течение дня мне приходится переключаться между задачами совершенно разного профиля.

👉 работа с корреспонденцией, ответы на шквал сообщений в месенджерах и соцсетях

👉 web-dev-project-management (постановка задач для разработки)

👉 анализ отчетов компаний

👉 дизайн и верстка

👉 блогинг, общение в блоге

👉 бухгалтерия, счета, договоры

👉 ютуб-программа

👉 написание книги

👉 и т.д.

Я стал измерять собственную эффективность в помидорах🍅. И вот что я заметил!

Если занимаясь только исследованием рынка ты можешь за день осилить спокойно 16 помидоров🍅, и даже не заметить этого, то при постоянных переключениях производительность снижается примерно до 10🍅 в рабочий день.

Одновременно я заметил, что из-за переключений растет психоэмоциональная нагрузка, утомляемость. То есть реально, переключаясь примерно 4-5 раз за день, я понимаю в какой-то момент, что я выдохся. Выдохся не в том смысле, что уже не могу ничего делать, а в том смысле, что мой мозг категорически отвергает решение сложных задач.

Думаю кстати, что по этой причине важен не только сам фокус, но и перенос всех самых важных задач на первую половину дня, пока мозг свежий.

Что скажете, проблема расфокуса актуальна для вас лично?

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал