Избранное трейдера sam

Магнит, Лукойл… кто следующий на выкуп у нерезидентов?

- 01 сентября 2023, 11:40

- |

⚡ Магнит создал значимый прецедент по выкупу акций у нерезидентов и дал пример Лукойлу. Если у Лукойла все пройдет гладко, то это даст пример и остальному рынку. Списавшие свои инвестиции в 0 резиденты «недружественных» стран с удовольствием пойдут на такую сделку. Если менеджмент компании хоть немного заинтересован в росте капитализации, то выкуп у нерезов с 50% дисконтом — лучший инструмент роста на данный момент. Я решил покопаться на предмет компаний, которые могли бы пойти этим же путем.

📊 В таблицу свёл (она над этим постом) часть компаний. Отсеял компании, нуждающиеся в редомициляции. У того же Глобалтранса доля нерезидентов достигает 38% и у него есть много денег для выкупа, но что с этого, если он не в состоянии даже переводить средства внутри компании. После редомициляции возможно откроется дополнительный драйвер роста. То же самое касается Полиметалл (43.2%), Озон (25%) и Х5 (23,3%). Также убрал компании с долей нерезидентов меньше 10%. Даже если они будут выкупать, то эффект на капитализацию будет не таким интересным. Лукойл планирует сделать оферту как для заблокированных средств на счетах «С», так и для депозитарных расписок. Поэтому долю нерезидентов брал общую в структуре капитала без привязки к месту торгов бумагой.

( Читать дальше )

- комментировать

- 6.6К | ★10

- Комментарии ( 11 )

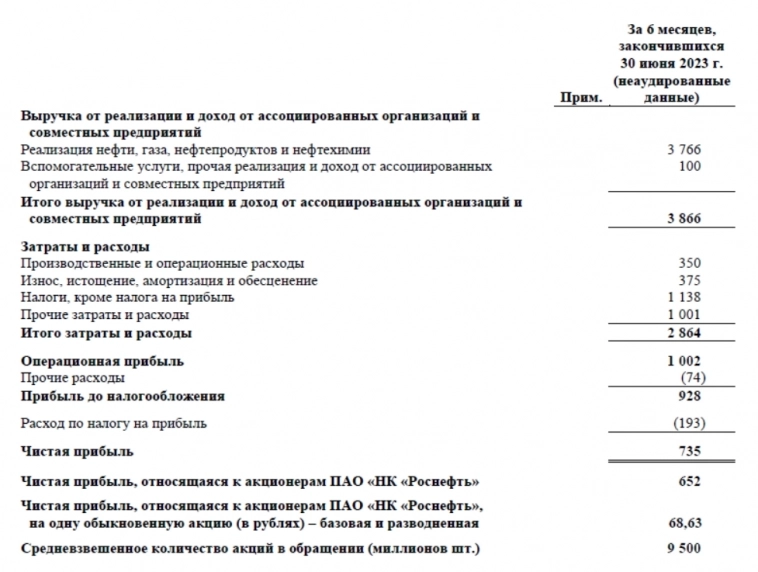

🛢 Роснефть (ROSN) - вышел долгожданный отчет по МСФО, что нового?

- 30 августа 2023, 10:36

- |

▫️ Выручка 1п2023: 3,9 трлн ₽

▫️ Опер. прибыль 1п2023:1 трлн ₽

▫️ Чистая прибыль 1п2023: 652 млрд ₽ (+51% г/г)

▫️ P/E fwd 2023:4

▫️ P/B: 0,8

▫️ fwd дивиденд 2023: 12,5%

Телеграм: t.me/+Sh-aXTTRdpMyYzky

👉 Компания отчиталась по МСФО, но раскрыла крайне мало информации о своей деятельности. Я бы сказал, что пресс-релизы в 2022м году были более информативными.

✅ Чистая прибыль компании лучше любых ожиданий +51% г/г, несмотря на падение цен на нефть г/г и более крепкий рубль. При этом, выручка ожидаемо уменьшилась на 25% г/г.

✅ FCF составил 385 млрд р. Информации по чистому долгу нет, но скорее всего на конец полугодия ND/EBITDA был меньше 1,3х (чем на конец 2022).

✅ Хоть я и ожидаю, что текущая девальвация скоро завершится, но она уже длится довольно долго и почти гарантированно внесет положительный вклад в финансовые результаты. Только за 1П2023 компания вполне может заплатить 5-6% дивидендов к текущей цене и еще чуть больше — за 2п2023.

( Читать дальше )

Кто выкупит акции у нерезидентов вслед за Магнитом и Лукойлом?

- 24 августа 2023, 12:41

- |

Такой масштабный выкуп на таких условиях – очевидный позитив для российских акционеров и самой компании. В наших интересах спрогнозировать, кто ещё на российском рынке может объявить такую процедуру.

Сразу отметим: уже многие подготовили материал по этой теме. Только вот проблема в том, что везде фигурируют разные данные по доле нерезидентов в акциях. А потому везде указаны разные списки компаний. То есть нет консенсуса.

Мы собрали данные с разных источников + привели собственные расчёты. По нашему мнению, ключевое значение имеет именно доля нерезидентов от free-float. Ведь у большинства компаний РФ он сравнительно низкий, из-за чего абсолютная доля нерезидентов в капитале может быть занижена.

Теперь к сути

Итак, как сообщал НАУФОР ещё год назад, в российских акциях заморожено 312 b$ средств нерезидентов. В целом нерезидентам принадлежало порядка ~80% от free float всего российского рынка.

( Читать дальше )

🔥 Газпром (GAZP) - почему не растём?

- 22 августа 2023, 09:33

- |

▫️ Выручка 2022: 8 трлн (+25% г/г)

▫️ Себестоимость продаж 2022:4,8 трлн (+74% г/г)

▫️ Валовая прибыль 2022: 3,2 трлн (-12% г/г)

▫️ Прибыль от продаж 2022:1,6 трлн (-20% г/г)

▫️ Скор. чистая прибыль 2022: 2 трлн (-26% г/г)

Телеграм: t.me/+Sh-aXTTRdpMyYzky

👉 В 2022и2023м годах на компанию обрушилось сразу множество проблем, которые будут иметь долгосрочный эффект:

— повышение НДПИ до 2025 года включительно

— существенное сокращение объёмов экспорта, которое нечем компенсировать

— стабилизация цен на газ (цены ниже практически любых ожиданий)

— необходимость в долг финансировать капитальные затраты, необходимые для освоения новых рынков и газификации РФ

— крепкий рубль во 2п2023 года

👉 В 1П2023 добыча сократилась на 19% г/г, до 204,7 млрд кубометров. По разным прогнозам, поставки газа в дальнее зарубежье по итогам 2023 года могут упасть до 50-80 млрд м3, я больше склоняюсь к нижней границе данного диапазона.

Для заметки: В 2021 году Газпром экспортировал в дальнее зарубежье 185,1 млрд куб. м газа. Т.е. в консервативных прогнозах компания потеряет практически 73% высокомаржинальных продаж.

( Читать дальше )

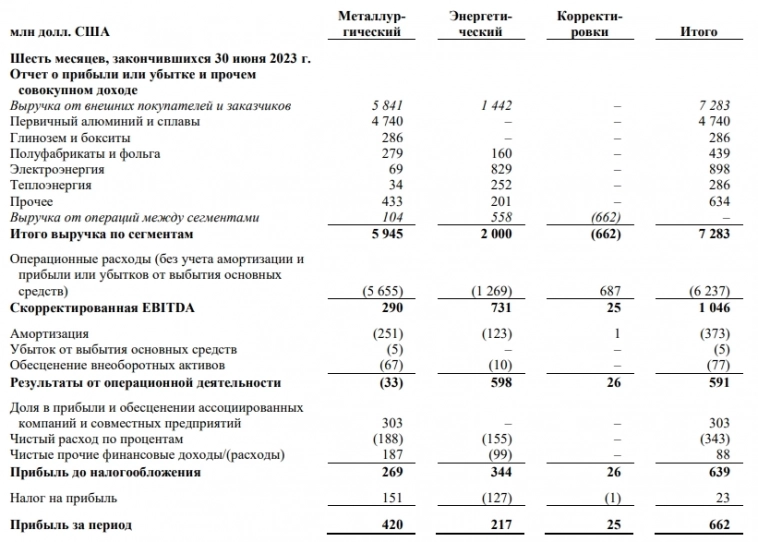

⚒ En+ (ENPG) - обзор отчета за 1п2023

- 18 августа 2023, 09:45

- |

▫️Выручка 1п2023: 7,3 млрд $ (-12,5% г/г)

▫️Валовая прибыль 1п2023: 1,6 млрд $ (-48,7% г/г)

▫️Чистая Прибыль 1п2023: 0,5 млрд $ (-55,7% г/г)

▫️Net debt/EBITDA 2022: 8,9

▫️fwd P/E 2023:4

Телеграм: t.me/+Sh-aXTTRdpMyYzky

👉 Компания показала ожидаемо более слабые результаты относительно 1п2022 года в связи с падением цен на алюминий на 24,2% г/г. При этом, курс доллара к рублю изменился несущественно (+0,7% г/г).

✅ Результаты компании поддержал рост реализации теплоэнергии и электроэнергии в сумме этот сегмент сформировали более 27% выручки и 70% от общей скорректированной EBITDA. Т.е. сама EN+ может обеспечивать себя значительным куском прибыли и FCF даже если у Русала будут более серьезные проблемы, чем сейчас — это позитив.

✅ FCF за 1п2023 составил 230$ млн (17,7 млрд рублей, если считать по среднему курсу 1п2023). При этом, 404$ млн составил FCF энергетического сегмента. Долг энергетического сегмента падает и, в теории, скорее FCF данного сегмента могут начать направлять на дивиденды. Даже если по итогам 1п2023 было бы распределение 50% FCF данного сегмента, то див. доходность акций En+ была бы около 4,8%.

( Читать дальше )

❗️Примеры типовых портфелей через российских брокеров согласно MPT❗️

- 16 августа 2023, 12:43

- |

Всего будет три типовых портфеля — консервативный (низкий риск), сбалансированный (средний риск) и роста (высокий риск).

Консервативный портфель (низкий риск)

( Читать дальше )

Как купить недвижимость с торгов по банкротству с дисконтом 50%

- 16 августа 2023, 08:46

- |

Кто-нибудь из вас промышляет чем-то подобным?

Какие электронные площадки вы мониторите?

Я вот нашел объектик (коммерческая недвижка) один интересный, смотрю, — странно низкая цена.

Зашел на этот объектик на Авито, а там по этому объекту аж 3 объявления и все от разных компаний.

Эти компании — это какие-то «помогалы» которые не имеют отношения к объекту, но при этом делают вид что его продают.

Кто-нибудь понимает, зачем нужны эти помогалы и что они делают?

Кто имеет опыт, скажите, реально ли чето купить с аукциона по реально низкой цене?

Текущая оценка активов, торгуемых на ММВБ, которые входят в ФСК Россети.

- 15 августа 2023, 15:44

- |

Саму ФСК ЕЭС 100% поглощенную мы не считаем, ее рыночная капитализация в 2020г составляла уже выше текущей оценки Россетей = 285 млрд.р и другие 100% дочерние компании, не торгуемые на бирже. их у ФСК Россетей 46.

Считаем реальную капитализацию только тех активов,

которые входят в ФСК Россети и торгуются непосредственно на ММВБ :

Интер РАО рыночная капитализация 435млрд.р пакет 10% = 43,5 млрд.р.

Россети Ленэнерго = 240 млр у фск 67.48% (162 млрд.р – доля ФСК Россети)

Россети Кубань = 210 млр у фск 99% (207,9 млрд.р – ФСК Россети)

МОЭСК = 66 млр у фск 50.90% (33,59 млрд.р – ФСК Россети)

Россети СК = 44,6 млр у фск 98.76% (44,04 млрд.р – ФСК Россети)

Россети Сибирь = 69 млр у фск 57.84% (39,9 млрд.р – ФСК Россети)

Россети Урала = 41 млр у фск 51.52% (21.12 млрд.р – ФСК Россети)

( Читать дальше )

Суд по иску Ямал СПГ наложил арест на деньги и имущество "дочки" Baker Hughes

- 15 августа 2023, 10:40

- |

Ямал СПГ" 29 марта 2023 года направил «Бейкер Хьюз Рус Инфра» требования вернуть авансовые платежи. Самую крупную сумму в размере $47,3 млн (с НДС) «Ямал СПГ» требует в качестве возврата средств, которые были перечислены в пользу Бейкер Хьюз в счет компенсации таможенных пошлин по договору.

Основной бизнес Baker Hughes в РФ выкупило ООО «Нефтесервисные технологии». Компания продолжила предоставлять нефтесервисные услуги под брендом «Технологии ОФС». При этом специальное разрешение президента РФ не распространялось на покупку «Бейкер Хьюз Рус Инфра». По данным ЕГРЮЛ, контроль над ней сохраняет головное подразделение Baker Hughes в Нидерландах через российское ООО «Бейкер Хьюз Оперейшн Рус».

( Читать дальше )

Финансы СССР во время ВОВ - откуда брали деньги, как покрывали дефицит. Что делают сейчас.

- 13 августа 2023, 09:35

- |

В первые месяцы боевых действий Госбанк СССР не имел утвержденного кассового плана, поэтому печать денег производилась по запросам контор Государственного банка на местах и управления полевых учреждений, которое занималось выплатой денежного довольствия военнослужащим. С начала войны до ноября 1941 года денежная эмиссия концентрировалась преимущественно в прифронтовой полосе, а затем стала перемещаться в районы, куда хлынул поток эвакуированного населения. Создавались отделения банка при военных подразделениях для выдачи наличных и осуществления переводов (в 1941 году открыли 598 полевых учреждений).

Руководители финорганов, понимая, что предстоит печатать большое количество денег, оперативно начинают вводить дополнительные ограничения по обороту наличности. СНК на 3 день войны принял постановление о блокировке вкладов в сберегательных кассах. Снять можно было не больше 200 рублей в месяц, исключение – для артистов, морально поддерживающих фронтовиков и тыл (1000 руб. ежемесячно).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал