Избранное трейдера Rookie

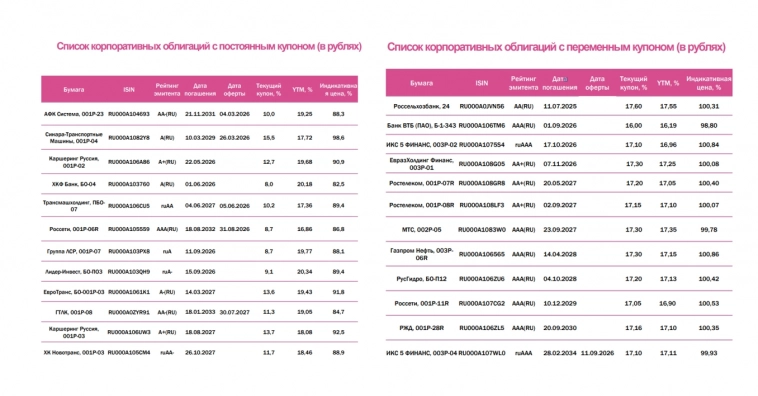

КИТ Финанс: подборка облигаций в еженедельном обзоре

- 18 июня 2024, 15:02

- |

#RGBI все ниже, доходность все выше...

• и риторика у ЦБ ястребиная

• истатданные не внушают уверенности

😉Напомним, о нашей еженедельной подборке самых интересных выпусков

- комментировать

- ★1

- Комментарии ( 0 )

Нужен практический совет от криптоманов!

- 15 июня 2024, 08:47

- |

Вопросы чисто практические:

Какую биржу выбрать

Как россиянину заводить средства (на практике)

И (главное!!!) как выводить!

Как выводить в валюте на другую карту эмитированную зарубежным банком?

Где в смысле стран можно рассчитаться криптой?

Всем заранее спасибо!!!

Получаю статус квалифицированного инвестора в ВТБ-Инвестициях

- 14 июня 2024, 18:29

- |

Пока одни инвесторы раскладывают карты таро на курс доллара, который теперь вне закона, я решил получить статус квалифицированного инвестора у второго брокера. Каждый уважающий себя котлетер и туземунщик имеет на это полное право. Как минимум, для того, чтобы надменно смотреть на тех, у кого такого статуса нет.

И квалам, и неквалам я всегда рад в моем телеграм-канале, присоединяйтесь!

Для квалификации нужно показать оборот на 6 млн. Других способов квалифицироваться у меня пока нет (справка из дурки не подходит, 6 млн на счетах пока нет). Именно так я уже делал с Альфой. А вот разговоры о том, что порог поднимут до 12 млн, как-то поутихли.

Квалифицированным инвесторам открываются закрытые двери следующих залов казино: pre-IPO, внебиржевой рынок, больше ВДО, структурные продукты и больше ЗПИФов недвижимости. Ранее это были зарубежные бумаги, но теперь-то у нас даже доллар нельзя купить, не то что акции Алибабы или Эппл. Большинству инвесторов и уж тем более спекулянтам сейчас статус будет бесполезен. Но есть вероятность, что регулятор будет закручивать гайки и беречь неквалифицированных инвесторов от каких-то залов, открытых для всех.

( Читать дальше )

Что я осознал к 42 годам?

- 09 июня 2024, 13:20

- |

Что я понял, когда мне стукнув 42? (Традиционный пост на день рождения)

👉 люди — это ключ

👉 умение правильно взаимодействовать с людьми — ключевой навык

👉 твой образ жизни диктует твой характер. Я сильно изменился по мере того как менялись обстоятельства моей жизни. Я чувствую что меняется и образ мышления и то как ты говоришь и как ты решаешь проблемы

👉 огромные двери во дворцах делали не просто так — масштабная архитектура и дворцовое окружение поддерживает масштабное мышление

👉дисциплина — важнейшее из человеческих качеств

👉низкий старт по жизни это не всегда проклятие. Да, вы будете отставать, но время будет работать на вас, если вы будете бить в одну точку и стараться смотреть далеко вперед и существенно выше того, где вы есть

👉Если ты упорно бьешь в одну и ту же точку 20 лет, то ты несомненно не сможешь не добиться успеха. Я вижу как многие люди уже поменяли свою работу, поменяли род деятельности, а я много лет все тот же, занимающийся одним и тем же делом.

👉бросить пить и курить — это просто. Я не чувствую чтобы я хоть что-то терял от этого. Когда у тебя нет глупых слабостей, ты проникаешься уважением к себе

👉чтобы себе не вредить, себя надо любить

👉я осознал что мой дом — Россия, и хотелось бы видеть ее процветающим красивым культурным достойным государством.

👉пришло осознание, что западный капитализм и вся их хвалёная демократия имеет большой недостаток — отсутствие какого-либо гуманизма: в погоне за баксами он вообще не считается с ценностью человеческой жизни, с народами других стран

👉В 42 я пока не чувствую никакой разницы между тем что было в 20 лет и сейчас. Общее ощущение, что энергии сейчас больше, чем тогда.

👉В 42 ты замечаешь как ускоренно начинают стареть твои некоторые знакомые люди вокруг (но не все)

👉Я даже себе представить не могу, как можно без семьи. В этом смысле, я большой молодец, что вовремя об этом задумался

👉Проводить время со своими детьми интереснее чем с взрослыми друзьями. Они всё впитывают, они постоянно удивляются и сохраняют любознательность в отличие от взрослых

👉Счастье нематеритально и очень просто. Стремление к богатству не отвечает цели счастья.

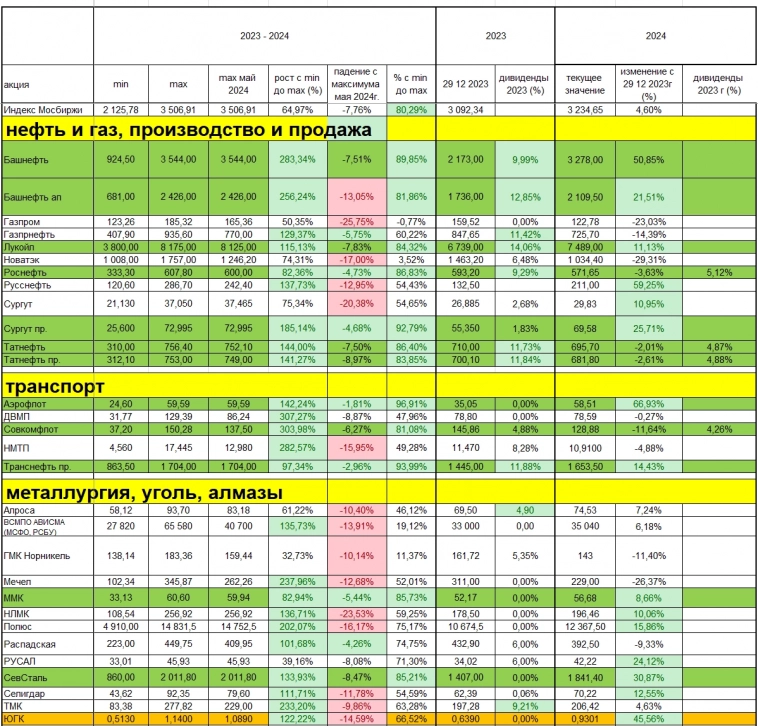

Лидеры и аутсайдеры

- 09 июня 2024, 10:51

- |

На этой неделе одни компании пробили исторический максимум (Мосбиржа и др.),

другие — пробили локальное дно с 01 01 2023г (ФосАгро, Евротранс, Газпром и др.).

Мосбиржа есть в портфелях (одна из ключевых акций).

ФосАгро в портфеле давно нет (в 2024г не держу).

Газпрома в портфелях уж много лет нет.

Евротранса в портфелях никогда не было.

Какие тренды сильные.

Одна из моих таблиц

(основные цифры скачиваются on line из QUIK по DDE серверу).

Фильтрую компании и те, которые проходят фильтры, попадают в портфель.

В этом посте — только про фильтр силы тренда.

Все компании оценил в % (с 01 01 2023 до 09 06 2024):

100% акция на максимуме

0% акция на минимуме.

Этот % указан в столбце

рост с min до max (%)

Более 80% — один из фильтров

(сильные тренды).

Выделил такие компании зелёным фоном.

( Читать дальше )

Особенности флоатеров (облигаций с плавающим купоном)

- 24 апреля 2024, 16:27

- |

💵Облигации с плавающим купоном

Защитить инвестора от возможного роста инфляции и процентных ставок позволяют облигации с плавающим купоном (флоатеры). Купон данного типа облигаций не зафиксирован и обычно привязан к каким-то индикаторам, которыми могут являться: ключевая ставка (КС) ЦБ, индекс потребительских цен (ИПЦ), ставка межбанковских кредитов и депозитовRUIONA.

Обычно размер купона рассчитывается по формуле «базовая ставка + премия». Например, если эмитент облигации ориентируются на ключевую ставку и определяет фиксированную премию в размере 2%, тогда купон по таким облигациям, при значении КС = 16%, может составить 16 + 2 = 18%.

Рассчитать и спрогнозировать будущий купон порой очень сложно, особенно если выплаты производятся 2 раза в год или раз в квартал, так как значение базовой ставки, на основе которой рассчитывается купон, может значительно измениться.

Облигации с ежемесячными выплатами более выгодны с точки зрения прогнозирования купона, так как глобальных перемен в базовой ставке за такой промежуток может не произойти.

( Читать дальше )

Замещение еврооблигаций CBOM Finance Plc на облигации ПАО "МКБ"

- 12 апреля 2024, 11:03

- |

👉🏼 CBOM Finance Plc, ISIN XS2099763075

✅Процедура

Заявки об участии подает Брокер на основании поручений Клиентов.

❓Что надо сделать

Подайте заявку на участие в Личном кабинете.

В левом меню – Заявки – Подать заявку – Брокерское обслуживание – Прочие поручения – CBOM 29/01/25: Заявка на участие в размещении замещающих облигаций по еврооблигациям CBOM Finance Plc, ISIN XS2099763075.

〽️Убедитесь, что:

— заполнены персональные данные;

— открыт брокерский счет;

— пройдено тестирование👇🏼

В правом верхнем углу – ФИО – Тестирование – Облигации российских эмитентов с низким кредитным рейтингом.

🥇Если в КИТ Финанс (АО) присвоен статус квалифицированного инвестора – тестирование не требуется. Статус квалифицированного инвестора отражается в правом верхнем углу – Пиктограмма медали.

⏰Срок подачи поручений: до 13:00 16.04.2024 года.

📌За проведение операции будет списана комиссия в соответствии с Тарифами Компании.

( Читать дальше )

🔎 Что всех привлекает в ОФЗ 26238 и сколько тут можно заработать?

- 09 апреля 2024, 14:55

- |

Мы, как и многие, давно следим за ОФЗ 26238, как за самой длинной облигацией с самой высокой модифицированной дюрацией.

Сейчас она торгуется по 59,55% и не похоже, что собирается расти. К слову, доходность к погашению составляет 13,45%. Хорошо? Хорошо, ведь исторически полная доходность индекса находится в среднем на уровне 15%. Если у вас очень много денег и вы уверенны в стабильности в ближайшие 17 лет, то только купонами она будет давать более 11%.

💭 Мы ранее высказывались, что ОФЗ сейчас могут быть интересны для спекулятивной покупки, но видимо рынок считает по другому и индекс RGBI продолжает свое снижение.

Однако мы ждем, что после заседания ЦБ в апреле рынок облигаций может, как минимум, перестать падать. Так вот сколько на этом можно заработать?

👉 Давайте рассчитаем 4 сценария для понимания, какую выгоду мы можем получить от этой идеи. И стоит ли туда вообще залазить.

Допущения: Индекс ММВБ 4000 (+17,6%) к концу года + 9% дивиденды, в сумме 26,6%. Кривая доходностей через 12 месяцев станет нормальной, а не инвертированной. Длинный хвост будет +200bp к ключевой ставке (кроме 4 сценария).

( Читать дальше )

Наперегонки с инфляцией: ОФЗ-ИН 52002, 52003, 52004, 52005 (линкеры)

- 09 марта 2024, 10:35

- |

🤔Непростые ОФЗ. Как устроены флоатеры и линкеры

Сегодня подробнее поговорим об инфляционных ОФЗ, или линкерах (inflation-linked bonds). Как обычно, простыми словами и с практической пользой.

👉Подписывайтесь на мой юморной телеграм-канал про акции, облигации и финансы в целом.

Как работают ОФЗ-ИН

Приставка «ИН» после аббревиатуры ОФЗ означает "Индексируемый Номинал". Ну или как альтернативный вариант — ИНфляционные.📈У линкеров, в отличие от ОФЗ-ПК, со временем меняется не купон, а номинал. Он привязан к инфляции и увеличивается вместе с ростом цен в стране.

При этом расчет новой номинальной стоимости облигации осуществляется с задержкой в 3 месяца, то есть, к примеру, накопленная инфляция за март будет учтена только в июне. Номинал ОФЗ-ИН рассчитывается на основе индекса потребительских цен (ИПЦ) с базой 2000 года. Его всегда можно посмотреть на официальном сайте Росстата.

( Читать дальше )

Почему падают ОФЗ? Лучшие ОФЗ с фикс. купоном для покупки на просадке

- 06 марта 2024, 21:11

- |

📉ОФЗ-ПД снижаются уже которую неделю подряд, и в последние дни падение резко ускорилось. Доходность по дальнему концу вплотную приблизилась к 13% годовых — психологическая отметка, которую я для себя давно обозначил как «отличную точку входа».

👉Давайте разберёмся, почему могут так активно сливать самые надежные ценные бумаги на нашем долговом рынке, и какие ОФЗ можно подобрать на этом аукционе невиданной щедрости.

Подписывайтесь на мой телеграм-канал, чтобы не пропустить самое важное и интересное. Все посты, сделки и мой фирменный юмор — только там.

❓Почему сливают ОФЗ-ПД

📊Я внимательно проанализировал происходящее и подготовил для вас 7 вероятных причин, которые оказывают давление на рынок гособлигаций. Возможно, в основном влияет только какая-то одна из них, а возможно — все вместе. Кто знает 😉1️⃣ Рынок изменил своё мнение по поводу скорого начала снижения ключевой ставки ЦБ, аналитики резко пересматривают сроки отскока ОФЗ-ПД и скорость будущего смягчения ДКП.

2️⃣ Продолжается активное до-размещение Минфином наиболее свежих выпусков — ОФЗ 26243 и ОФЗ 26244.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал