Избранное трейдера Роман Т

Где брать идеи для алго-стратегий? Туториал по академическим ресерчам для начинающих + полезные ссылки

- 18 июня 2020, 16:23

- |

Привет, сегодня вместо традиционного бэктеста разберем площадки, где можно подсмотреть идеи для торговых стратегий. Навеяно постом Eugene Logunov о литературе для алго-трейдера https://smart-lab.ru/blog/627444.php Теперь у нас есть методики, но где взять идеи? :)

Наши предыдущие бэктесты хоть и адаптированы под Россию и имеют отличия в реализации – все равно основываются на ранее выявленных закономерностях в США/Европе. Сразу скажу, что речь пойдет об исследованиях в открытом доступе. Если на работе/в университете есть доступ к EBSCO или Science Direct, то вы и сами знаете, где все посмотреть.

Зачем вообще читать академические ресерчи, если фонд LTCM показал, что кол-во цитирований и премий спорно соотносится с успехом на рынке?

Хорошие ресерчи дают базовые идеи о том, что и почему работало в прошлом, на каких стадиях и почему перестало. Да, в них есть реализация или дизайн исполнения, но обычно он сырой и его всегда можно поменять, сохранив базовую идею. В отличие от дискуссий в рунете, очень сложно опубликовать что-то без пруфов, а проверка устойчивости не ограничивается t-статистикой > 3. Сам текст хорошо структурирован, методика либо объясняется полностью, либо ссылается на такой текст. Авторы в основном исследователи, которые выполняя свою работу попутно дают подсказки практикам. Но встречаются и практики, например, аналитики хедж фонда AQR сейчас главные поставщики контента по факторным стратегиям или ученые Dimson и Ibbotson, которые параллельно пишут исследования для инвестиционных банков. Если желание почитать что-то заумное осталось, то сформулируйте идею/биржевую аномалию, которую хотите проверить (например, покупка акций с наибольшими дивидендами) и возвращайтесь к этому тексту.

( Читать дальше )

- комментировать

- ★101

- Комментарии ( 29 )

Зум с Седым, часть вторая

- 28 мая 2020, 12:10

- |

— То есть ты утверждаешь, что можно наблюдать за экономикой онлайн?

— Ага, — Седой на этот раз был выбрит, лысина блестела. Видимо вчера я что-то всколыхнул в его восприятии себя, — современные технологии позволяют уже не ждать всех этих статистик по PMI или ВВП. Первая машинка нам все расскажет!

— потребитель?

— Точно. Ведь в конце концов он определяет основную экономику. Человеку должно быть что-то НАДО. Если ничего не нужно, то ручей у шалаша, прополка картофеля палкой копалкой и туалет с лопухом. Ноль влияния на экономику. А вот как только появляются потребности, так маховик раскручивается, спираль разматывается и понеслась. Один делает одно, другой другое. Одному не хватает на айфон — вот кредит. Вот зарплата тому, кто кредит выдал, вот зарплата тому, кто банк построил, а вот деньги тому, кто камни притащил и вывеску потом нарисовал. И вот у них у всех тоже деньги есть, и они тоже побежали покупать что-то мягче лопуха.

( Читать дальше )

иГРЫрАЗУМа 2020. Экспирация 10.04.2020.

- 10 апреля 2020, 23:00

- |

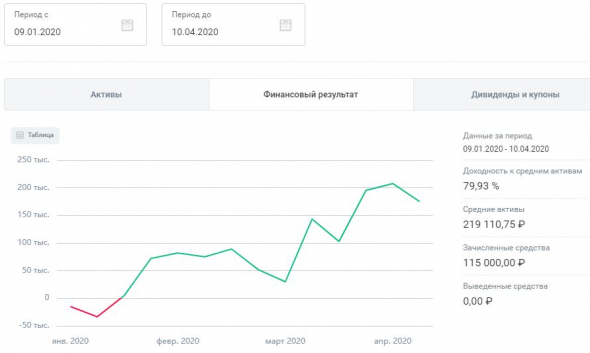

Нас по-прежнему четверо трое бесстрашных опционщиков: KarL$oH , Сергей , ALANES (слился) и Alex64 .

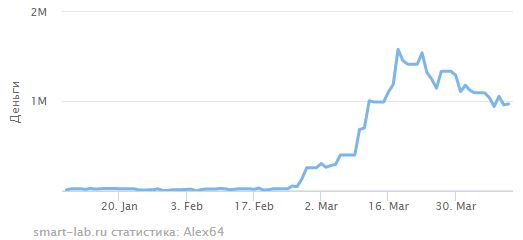

Всё так же бессменный лидер у нас Alex64 занимает 1-ое место, который хеджирует свой портфель на фондовой секции через Forts:

Мы с Сергеем продолжаем вести борьбу за второе место, пока я второй:

( Читать дальше )

QLua: формирование свечных данных для робота

- 31 марта 2020, 13:37

- |

Внутри QLua есть стандартный способ, которым можно заказать свечные данные. Это делается через функцию CreateDataSource. При этом терминал возвращает все свечи, которые у него есть на момент вызова этой функции, но это может быть не совсем удобно. Вот несколько примеров.

Пример 1. Мы торгуем акции на 30-минутках и при этом не хотим учитывать свечу, которая получается в 9:30 из-за аукциона открытия, и не хотим, чтобы аукцион закрытия портил последнюю свечу дня в 18:30. Хотим только нужные свечи в одном массиве.

Пример 2. Мы торгуем фьючерсы только в дневную сессию, а вечернюю сессию выбрасываем, поскольку наша стратегия в этом случае даёт более приличный график эквити. Хочется иметь «отфильтрованный» свечной ряд.

Пример 3. Мы торгуем американские акции на Санкт-Петербургской бирже и хотим, чтобы время свечей было как в Америке, а не как на бирже, и хотим оставить только основные торги с 9:30 до 16:00 по буржуйскому времени.

( Читать дальше )

Когда нужно становиться жадным ?

- 27 февраля 2020, 20:07

- |

Один из таких «волшебных ключиков», открывающих двери в «комнату с несметными сокровищами» является ценовой индекс муниципальных облигаций MICEXMBICP (он же RUMBICP).

Сейчас 99,99% читателей широко раскрыли свои глаза и начали хлопать ресницами… но не взлетели. :)

Итак, что эта за штука такая и как ей пользоваться?

Посмотрите на чудесный недельный график ниже.

Если говорить простым языком, то индекс MICEXMBICP показывает насколько дорого или дёшево стоят муниципальные (читай надёжные) облигации РФ.

Уровень цены выше 100 означает состояние спокойствия и некой эйфории на фондовом рынке в целом.

Ликвидности так много, что она раздувает портфели крупных институциональных инвесторов до безобразия.

С рынка сметается всё более-менее интересное, начинает расти средняя цена муниципальных облигаций (падает доходность).

( Читать дальше )

Дивиденды. Кто, сколько раз, как долго и почему

- 23 января 2020, 11:48

- |

Здравствуйте, мои маленькие любители дивидендов, дивииждивенцы и желающие ими стать

Если вы прочитали заголовок, наверное, он вас заинтересовал, и вы хотите узнать, что же тут написано

Спешу вас разочаровать, текста в статье будет не много, зато будет одна большая картинка, картинки все любят

Как вы, наверное, помните, я большой любитель дивидендов, старательно собираю и коллекционирую соответствующие эмитенты. Поэтому мне как-то раз очень захотелось узнать, кто, сколько раз, почему и как долго платит дивиденды на рынке РФ

Задавшись таким вопросом и не найдя удобного интерфейса на соответствующих сайтах, полез собирать крупицы информации в единое целое, в результате чего родилась большая таблица, которую я вам представляю

В таблице приведены эмитенты, которые мне показались интересными с точки зрения выплаты дивидендов, количество выплат в год, размеры выплачиваемых дивидендов, заинтересованное лицо в выплате дивидендов и история выплат с 2010 года

( Читать дальше )

Алготрейдинг и его эмоциональная составляющая

- 11 декабря 2019, 16:31

- |

Содержание

1. С какими эмоциями сталкивается алгоритмический трейдер?

2. Воздействие эмоций на поведение алготрейдера

3. Как снизить влияние эмоций на автоматизированную торговлю?

4. Выводы

1. С какими эмоциями сталкивается алгоритмический трейдер?

Если вы думаете, что алгоритмический трейдинг психологически комфортная профессия, то вы ошибаетесь. Первоначально создается впечатление, что робот — это набор строк кода или кубиков, описывающих торговый алгоритм. Или железяка бездушно и четко выполняющая команды. Однако по итогам накопившегося алго-опыта эмоциональное напряжение ничуть не уступает «ручному» трейдингу.

Далее опишу переживания, которые испытал на себе, так и теоретические заключения. Как и в «ручном» трейдинге основополагающие эмоции — страх и жадность. От них идут остальные производные чувства. Для упрощения, понятия «эмоции» и «чувства» используются как синонимы.

Итак, перейдем к страхам:

— страх того, что алгоритм перестал работать. Причины две: переоптимизация параметров, поменялся рынок и идея перестала приносить доход

— страх того, что алгоритм вычислит/ вычислил брокер иное лицо. Глупо, но такая мысль тоже витала

— страх низкой диверсификации портфеля. Высокая концентрации рисков по инструменту, алгоритмам

— страх того, что свое представление о рынке, о торговых системах, о возможности стабильного заработка, о своих способностях это иллюзия

— страх потери части депозита, выраженная в неправильно рассчитанной сумме, которой готов рискнуть. При просадке возникает страх потерять больше запланированного. Например, план потери 30%, но при достижении просадки в 20% боль потерь становится нестерпимой

Ну как вам, жутко? Это еще не все. Жадность:

— жадность, выраженная в желании получить нереальный доход. Принятие слишком высоких рисков, что ведет к значительным просадкам

— жадность, выраженная в неадекватности поставленных целей по времени получения запланированного дохода. Как и в первом случае – принимаются завышенные риски

— жадность, выраженная в спешке создания, тестирования, предварительного обката роботов на реале для подсчета проскальзывания и правильной логики работы скрипта

— жадность, выраженная в желании отыграться. Не остановить торговлю робота при достижении запланированной просадки, а в момент просадки повысить риски

Далее отчаяние, сожаление и стыд:

— отчаяние, выраженное в бессилии поменять что-то в торговле, когда счет тает

— сожаление в профессиональной нереализованности. Потрачено много времени на исследования и разработку алгоритмов. Упущенное время тяготит, так как нет развития в других областях жизни

— стыд перед друзьями, родственниками, клиентами, сообществом трейдеров и т.д.

2. Влияние эмоций на поведение алготрейдера

( Читать дальше )

Как заработать на случайном блуждании. Часть 1

- 08 декабря 2019, 16:05

- |

Начиная серию публикаций о способе заработка на случайных процессах и, в частности, на классическом случайном блуждании (т.н. «монетке»), я преследую одну цель — дать возможность трейдерам переосмыслить свои взгляды на рынок.

Поехали!

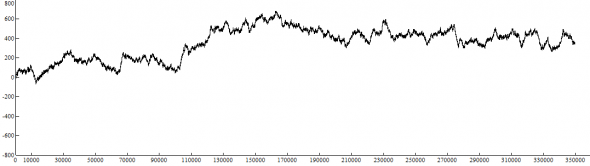

Итак, первым экспериментом будет «монетка». Да-да, обычный random walk — суммирование приращений +1 и -1, вероятность выпадения которых на каждом шаге итерации = 50/50.

Выборка данных = 349716 значений (сделано это для исследования работоспособности предлагаемого метода заработка на паре EURUSD с 01.01.2019 по 08.12.2019 на ценах закрытия CLOSE M1, которое будет произведено позднее).

Выглядит случайное блуждание так:

Считается, что на таком процессе невозможно заработать. Так ли это?

Воспользуемся методом скользящей кумулятивной суммы приращений.

Выберем скользящее окно данных = 7200 значений, что соответствует недельному скользящему окну по EURUSD на ценах закрытия CLOSE M1.

( Читать дальше )

Надёжные облигации для консервативных инвесторов

- 04 декабря 2019, 08:48

- |

Подбор облигаций для портфеля — дело довольно утомительное, особенно, если не знаешь, как подступиться к нему. Конечно, первым делом нужно идти на Rusbonds.ru, где можно отобрать облигации с подходящими параметрами. Однако, если параметры не слишком жёсткие, то выбирать придётся примерно из 100-150 выпусков. Можно пойти путём пассивного инвестора и просто взять все выпуски, которые удовлетворяют условиям поиска, но управляться с таким «зверинцем» будет нелегко. Да и потом, вопрос качества облигаций в портфеле будет открытым.

В общем, хочется набрать в портфель качественных эмитентов и не связываться со всяким подозрительным шлаком. Как быть? Не проводить же детальный анализ всех эмитентов в портфеле? Конечно, можно ограничиться ОФЗ и субфедеральными облигациями, но доходность по ним еле-еле обгоняет депозит, а с учётом транзакционных издержек овчинка и вовсе может не стоить выделки. Однако, не всё так безысходно, как может показаться на первый взгляд. Есть такая вещь, как ломбардный список, куда включаются облигации надёжных эмитентов. Помимо ОФЗ и «субфедералов» туда включены корпоративные облигации. Это даёт надежду на то, что можно получить хорошую доходность, превышающую депозит. Полный актуальный список можно посмотреть

( Читать дальше )

Как участвовать в открытой подписке на облигационный выпуск

- 26 ноября 2019, 19:57

- |

Добрый вечер, уважаемые читатели.

На фоне устойчивого тренда на снижение ставок с одной стороны и медленного, но верного роста популярности фондового рынка с другой облигации имеют стабильный и достаточно высокий интерес инвесторов. Привлекает прозрачность в плане дальнейших выплат и сроков, а основные категории спроса сейчас распределились на две группы.

1. Облигации с доходностью 7–10%.

После того, как ОФЗ выпали из данной группы, приходится прикладывать определённые усилия для подбора достойных кандидатов на включение их в портфель с точки зрения доходности и ликвидности. Борьба в этой группе идёт за каждую десятую процента, все перспективные и новые размещения тщательно мониторятся.

2. Высокодоходные облигации (ВДО) со ставкой более 10%.

ВДО — относительно молодой сегмент рынка и во многом неоднозначный, отношение к нему среди инвесторов зачастую полярное и дискуссионное, но нельзя не отметить наличие растущего интереса к данному виду бумаг.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал