Избранное трейдера qawse

Над Белоруссией опускается валютный занавес: Лукашенко готовит конфискацию и запрет на операции с валютой

- 21 апреля 2021, 10:05

- |

На срок до одного года белорусский ЦБ сможет запрещать валютные и валютно-обменные операции, устанавливать предельные суммы и сроки таких сделок, а также требовать получать специальное разрешение на покупку и продажу инвалюты.

Помимо этого, НацБанк сможет де-факто конфисковать валюту со счетов юрлиц, принудительно конвертируя ее в белорусские рубли, а также ограничивать открытие и ведение счетов в иностранных банках.

Поводом для таких мер может стать «угроза экономической безопасности Беларуси и стабильности ее финансовой системы», цитирует ТАСС указ Лукашенко.

Готовиться к валютному кризису — по сценарию СССР конца 1980 и современной Венесуэлы — белорусские власти вынуждает отчаянная ситуация с золотовалютными резервами, которые с января 2020 года похудели на 25%.

Их текущий размер — 6,9 млрд долларов — уже ниже минимального норматива МВФ, который рекомендует держать в ЗВР сумму, необходимую для оплаты трех месяцев импорта. К концу года, по прогнозу НацБанка, резервы опустятся до 6 млрд долларов и будут покрывать лишь два месяца импортных поставок.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 52 )

Polymetal - полный разбор компании + SWOT-анализ

- 20 апреля 2021, 19:33

- |

Давненько я не делал полный разбор компании, даже соскучился. Тем лучше, ведь сегодня у нас на изучении Polymetal. Компания, которая в 2020 году продемонстрировала высокие темпы роста бизнеса и цены акций. По традиции, всесторонне изучим компанию, ее бизнес, отчет за 2020 год, структуру акционеров и дивидендную политику. Выявим сильные и слабые стороны, перспективы и риски, которые могут стоять перед руководством. А в заключении, заполним таблицу со SWOT-анализом, который даст нам понять, стоит ли покупать данный актив. Разбор будет долгим, запасайтесь печеньками.

Идею по Polymetal публиковал в своем Telegram еще до роста. Так что будет повод подключиться, чтобы получать оперативную информацию.

Polymetal — одна из крупнейших золотодобывающих компаний России. Хотя это не совсем правильное определение, ведь компания занимается добычей золота, серебра, меди и других металлов, а также является одной из крупнейших в мире. Polymetal имеет производственные площади и рудники в России и Казахстане. Что удивительно, компания берет свое начало лишь в 1998 году, а основной задачей было возрождение неиспользуемых активов СССР и создание новых. Как оказалось, не все крупные сырьевые компании — это советское наследие.

( Читать дальше )

Сколько стоит экосистема Сбера?

- 20 апреля 2021, 11:30

- |

Сбербанк последние несколько лет активно вкладывается в развитие своих технологических возможностей, а Греф делает отдельный акцент на становлении компании не только в роли банка, но и в качестве полноценной технологической компании. И хотя сейчас финансовые услуги занимают подавляющую долю в финансовых результатах компании, Сбер не прекращает развивать другие проекты.

Из этой статьи вы узнаете:

- Из чего сейчас состоит экосистема Сбера;

- Какие активы являются прибыльными, а какие — нет;

- Какова оценка экосистемы;

- Какие риски мы видим в развитии экосистемы.

Что такое экосистема Сбера?

Под экосистемой Сбер подразумевает свои нефинансовые сервисы. В настоящий момент Сбер выделяет следующие основные направления:

- Электронная коммерция — СберМаркет, Goods.ru;

- FoodTech & Mobility — Ситимобил, Delivery Club, YouDrive, Самокат, Кухня на районе;

- Развлечения — Okko, Rambler & Co, СберЗвук, Союзмультфильм;

- Здравоохранение — СберЗдоровье, СБЕР ЕАПТЕКА;

- B2B (Облачные технологии, Кибербезопасность и т.д.) — SberCloud, BI.ZONE.

( Читать дальше )

CEO Coinbase продал акций на сумму $292 миллиона

- 19 апреля 2021, 21:19

- |

Когда я читаю такие новости, на меня невольно наваливается депресняк.

Человек на год младше меня, а уже без минуты миллиардер. Почему, как? Что надо делать в своей жизни, по каким неведомым тропам идти, чтобы прийти туда же, куда и он? Невольно начинаешь ловить себя на мысли о никчёмности своего существования. Чтобы я ни делал, как бы ни старался, мне не дотянуться до этих высот. Где я оступился, в какой момент свернул не туда? Родился в стране третьего мира? Учился не в той школе? Родители не дали правильного воспитания? Нет бизнес-жилки? Низкий IQ? А может, вся моя жизнь уже предопределена с рождения?

( Читать дальше )

Самое подробное интервью с директором компании Русская Аквакультура Ильей Сосновым

- 19 апреля 2021, 21:13

- |

00:00 Вступление

02:20 Есть ли тяжелые металлы в рыбе?

08:00 Могут ли включить Русскую Аквакультуру в санкционный лист?

09:50 100% малька импортные?

13:20 Будут ли финальные дивиденды за 20 год?

16:10 В каком состоянии выкуп акций

21:20 Вероятность допэмисии

24:30 Почему рынок лосося сжался с 2012 года по 2020 год на треть?

33:20 Есть ли у компании экспорт

38:50 Сезонность продаж лосося

42:20 От чего зависит рост выручки Русаквы?

42:50 Кто конкуренты?

46:10 Можно ли вырастить рыбу другим способом?

51:10 Будет ли компания производить другую рыбу?

56:20 Будет ли свой собственный смолтовый завод

01:04:00 На что привлекли 3 млрд рублей в марте 2020 года

01:05:20 Планирует производить икру из которой производится малек

01:06:20 Статус проекта на Дальнем Востоке

01:10:10 Почему Крым не интересен?

01:11:50 В чем смысл запуска своего бренда INARCTICA?

01:14:10 Оценка смертности рыбы в отчетности

01:15:30 Ежегодное зарыбление. Последствия

01:19:50 Риск мора рыбы. Что предпринято, чтобы снизить риск

01:24:30 Планы перехода на ежеквартальную отчетность

01:25:10 Прогноз продаж на 2021 год

01:27:00 Почему заняли на рынке облигаций, хотя ставка выше.

01:28:50 Госсубсидии

01:31:40 Расчет биологических активов: как взвешивается рыба

01:34:20 По какой стоимости оцениваются биологические активы

01:37:00 Неденежная прибыль от переоценки биологических активов

01:42:40 Влияние роста курса доллара на бизнес

01:44:40 Риск отмены налоговых льгот

01:45:20 Отложенные налоговые активы на 1 млрд рублей

01:48:50 Дивидендная политика. Логика компании

01:50:00 Планы по взаимодействию с инвесторами

01:52:50 Следите ли вы за акциями?

01:55:50 Корма на природном газе

01:57:30 Собственное производство корма

Приятного просмотра! Оставьте свое мнение в комментариях, полезны ли вам такие интервью и что надо делать, чтобы улучшить наш формат!

Спасибо!

БКС удивил.

- 19 апреля 2021, 20:12

- |

Сейчас выбираю второго брокера для России — открыл счет в БКС.

Из положительных моментов: на «конфетно-букетном» этапе привлечения клиента у БКС все неплохо — менеджеры елейно-ласковые, счет открывается дистанционно, ввод/вывод рублей достаточно быстрый и без комиссий.

Ну а потом, как водится, начинают возникать ньюансы.

Да, я в курсе, что идеальных брокеров их не бывает, однако, возможно, информация ниже поможет кому-то сэкономить свое время и нервы. Итак.

1. При подписании соглашения с брокером (таки да, я стараюсь хотя бы по диагонали читать те документы, которые подписываю) клиент соглашается разрешать судебные споры с брокером ИСКЛЮЧИТЕЛЬНО в Новосибирском районном суде (по месту регистрации брокера). Для тех, кто понимает как реально работает наша судебная система — вообще без комментариев.

2. Отчеты от брокера приходят без каких либо подписей/печатей (хотя бы факсимильных), просто в виде редактируемого Excel файла. Не, ну а чЁ? В принципе, поскольку есть п.1 выше, это уже мало на что влияет, но все же.

( Читать дальше )

Будь в курсе: Небольшой утренний обзор 19/04/2021

- 19 апреля 2021, 10:40

- |

👉В понедельник на открытии индекс IMOEX обновил исторический хай на уровне 3605.49. Предыдущий максимум был установлен 16 марта на уровне 3602.18.

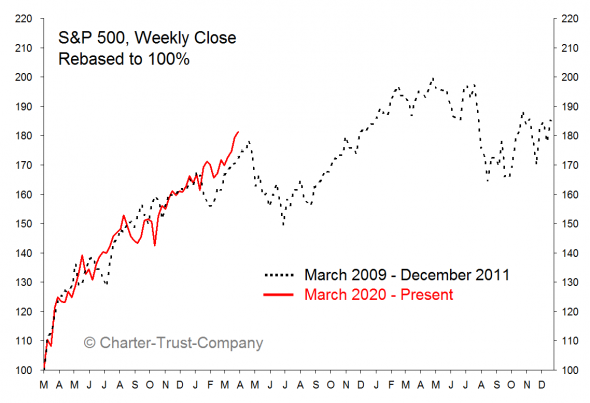

👉Рынки в эйфории. По S&P500 мы подходим всё ближе к тому интервалу времени, когда может начаться коррекция. Точно угадать когда сложно, чаще всего предвестником выступает ускорение роста индексов. Так что вполне реально, что мы увидим в мае некоторый расколбас вниз.

👉На прошлой неделе золото вышло из диапазона, новые хаи за 1,5 месяца, возврат к растущему тренду. Условия для роста есть, инфляция повсеместная налицо.

👉Биток сквизанул вниз в воскресение, high-low откат составит примерно 20% за последнюю неделю.

👉По рублю видим негатив, продолжение негативной риторики США в выходные: они изучают распространение запрета на покупку ОФЗ на вторичный рынок и рано или поздно этого добьются. Кроме того, дали понять, что если с Навальным что-то случится, то будут последствия.

👉Moody's: глобальные сбережения выросли на $5,4трлн после начала ковида. Тут 2 момента: рост неравенства и предпосылки для роста инфляции. (ссылка)

👉📈DOGEcoin вырос в пятницу за 1 день на 98%. +400% за неделю (ссылка на пост)

👉Интересная аналогия: тайминг восстановления S&P500 после провала в 2020 году совпадает с таймингом 2009-2010. В 2010-м в мае началась коррекция (ссылка).

👉Новый рекорд: более 96% американских акций из S&P500 выше своей 200-дневной скользящей средней (ссылка)

👉BSPB 2 недели подряд обновлял свои многолетние хаи, технически пока выглядит неплохо. Тож самое ВТБ, выход из диапазона, годовые хаи.

👉Сегодня в 18:00 будем общаться с компанией Русская Аквакультура, присоединяйтесь.

👉Интересные новости по рынку акций вы найдете тут 👇

сайт: https://smartlab.news/

телега: https://t.me/newssmartlab

🚀 Русская Аквакультура: расти, рыбка, большая и маленькая!

- 18 апреля 2021, 17:03

- |

Здравствуйте, друзья!

Чуть менее года назад, в начале июня 2020 г., я опубликовал инвестиционную идею относительно покупки акций компании Русская Аквакультура (https://smart-lab.ru/blog/626550.php).

В сентябре 2020 г. после публикации финансовой отчётности эмитента за 6 месяцев 2020 г. стало ясно, что идея начинает реализовываться, на основании чего я сделал предположение о том, что в начале 2021 г. можно ожидать роста котировок Русской Аквакультуры до 300 рублей (https://smart-lab.ru/blog/644689.php).

Напомню, что основным направлением деятельности Русской Аквакультуры является выращивание атлантического лосося в акватории Баренцева моря, а также выращивание форели в озерах Республики Карелия (https://russaquaculture.ru/company/about/).

Суть инвестиционной идеи была достаточно проста (если не сказать – примитивна). Русская аквакультура до 2019 г. постоянно страдала от мора мальков, что выражалось в нестабильности выручки компании, а также убытках от «переоценки биологических активов».

( Читать дальше )

Феномен серы

- 17 апреля 2021, 22:56

- |

Но мы уже не дети. Мы — суровые трейдеры, умеющие собирать и анализировать информацию в свободное от работы время. Сегодня — как раз такое время. И сегодня мы узнаем о феномене серы.

Выглядит этот химический элемент вот так:

Количество серы в каменном угле доходит до 12%.

Количество серы в нефти доходит до 14%.

Количество серы в сухой массе растений не более 1%.

После таких цифр, у любого нормального трейдера, возникает вполне резонный вопрос:

Почему в угле и нефти серы в разы больше, чем в растениях, из которых они якобы образовались?

( Читать дальше )

На пальцах о глупости Albus.

- 17 апреля 2021, 21:28

- |

Начнем с того, что расскажем для чего минфин занимает и эмитирует эти ОФЗ. Чтобы исполнить бюджет, расширить национальные программы и выплатить пенсии ему нужны деньги. У него есть три источника, первый — налоги и сборы, второй печатный станок, и третий ОФЗ. Если руководствоваться только первым, то налогов и сборов не хватит на стимулирования роста экономики их даже в стареющей нации не хватит на достойные пенсии, а учитывая какая у нас огромная армия «дармоедов» в прямом и переносном смысле, то даже с большими налогами ее не закрыть.

Печатный станок разгоняет инфляцию и обесценивает деньги, что при избыточной эмиссии губит экономику.

А вот займы через ОФЗ идеальный вариант, поэтому так сильно стремятся занимать развитые страны. Вся фишка в том, что занимая деньги государство по сути обманывает своих заемщиков, а бывают моменты в экономике, когда оно обманывает очень сильно. И схема обмана выглядит примерно так. Государство у вас одалживает тысячу рублей под пять процентов годовых. Вы вроде зарабатываете 5%, но из за того, что оно еще всегда пользуется печатным станком, оно всегда увеличивает денежную массу на больший процент, что в итоге выливается в инфляцию.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал