Избранное трейдера olvyb1

Как платить налог с Валютных сделок на брокерском счете. На реальном примере

- 27 декабря 2020, 08:11

- |

Я сразу даю ссылку https://yadi.sk/i/YBYWrD2b3LglMg на реальную Пояснительную записку с расчетом базы из которой все понятно

Вся сумма реализованной валюты признается Доходом. И вся она должна быть задекларирована.

Пример:

вы приобрели 1 доллар за 60 рублей.

Вы реализовали его позднее за 70 рублей

Ваш доход 70 рублей, а не 10, не надо путать Доход с Прибылью. Доход физ лица — это что то вроде выручки у юр лица. И таким образом вы должны задекларировать и всю выручку от продажи и оборот, если обернули один доллар несколько раз

Пример:

вы приобрели 1 доллар за 60 рублей.

Вы реализовали его позднее за 70 рублей

вы приобрели 2 доллара за 71 рублей.

Вы реализовали 2 usd позднее за 76 рублей

Две реализации на сумму 70 и 76x2 рубля, итого доход 222 рубля должны быть задекларированы (Код дохода 1520)

А сумма сделок приобретения валюты это ваш вычет: 60 + 71x2 = 202 руб (Код вычета (903)

( Читать дальше )

- комментировать

- ★108

- Комментарии ( 79 )

Активные позиции, учет, налоги

- 07 декабря 2019, 14:47

- |

Рад всех приветствовать!

Периодически получаю вопросы об активном подходе в работе с позициями.

В данном видео делюсь некоторыми мыслями на эту тему.

Содержание видео:

00:00 Введение

01:21 Ограничения метода

02:26 Отличие классического подхода от предлагаемого

07:17 Пример для разбора

08:57 Самостоятельный учет против FIFO

12:30 Учет по методу FIFO

17:04 Общие рекомендации

( Читать дальше )

Моё мнение о фундаментальном анализе акций российских компаний

- 05 июля 2018, 11:36

- |

2. В начале можно подумать, что на рынке много недооцененных компаний, потому что все остальные люди — недальновидные болваны, а я самый умный. В конце концов я изменил свою точку зрения. Если что-то стоит дешево, то по этому активу есть большой риск, который ты сам просто в силу когнитивных искажений оцениваешь неправильно.

3. В конце концов я понял, что когда мне кажется что-то очень интересным, например P/E=2, это скорее всего означает, что я просто не понимаю всей картины целиком.

Решения, основанные на п.1-2-3 получаются очень ненадёжными, низкокачественными.

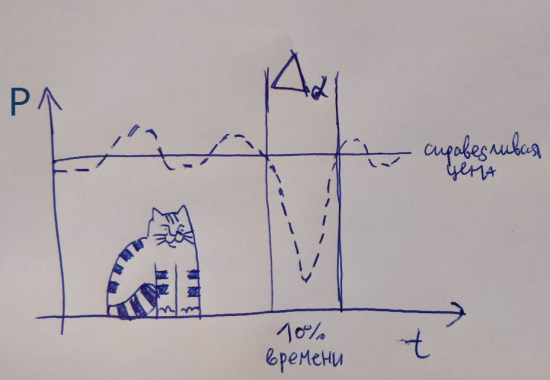

4. Я также понял, что когда в экономике всё спокойно, в основном, все компании оценены около дела и некоторые переоценены. И в целом, можно сказать, что так происходит большую часть времени.

5. А ещё, я понял, что нельзя взять и слёту хорошо проанализировать компанию за пару-тройку часов. С компанией надо жить вместе, расти вместе, вместе развиваться, следить за её историей, за её менеджерами, читать её отчёты и читать отчеты других компаний. Тогда, квартал за кварталом, будет вырисовываться правильная картинка, дающая надежную опору для принятия инвестиционного решения.

( Читать дальше )

Инфляция.Депозит.Доллар.Евро.

- 17 марта 2018, 05:32

- |

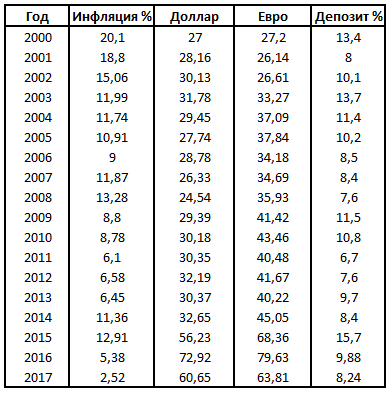

Здравствуйте. Это небольшое исследование сохранности сбережений в рублях и валюте на периоде последних 18 лет.

Данные по инфляции с 2000 по 2017 год. Курс доллара и евро на 1 января каждого года. Средняя ставка по депозиту в рублях на январь.

Для начала посмотрим, что с нашими накоплениями делает инфляция. Итак, имея 1 000 000 руб. на начало 2000 года. В начале 2018 условно его покупательная способность сократилась бы до 129 000 рублей (в 7,75 раз).

Размещая деньги на рублевом депозите, через 18 лет мы бы имели уже 5,5 млн. Но опять же с учетом инфляции выходит, что реальная стоимость этих денег равна 713 000 в 2000 году. Что, в общем то известный факт — банковский депозит не покрывает инфляцию. Но наши потери на столь длительном периоде уже не такие катастрофические.

Посмотрим как обстоят дела закупись мы валютой. На 1 млн.руб. В 2000 мы бы могли купить – 37 037 долларов или 36 764 евро.

( Читать дальше )

Первый год на бирже.

- 27 декабря 2017, 00:41

- |

Давно не писал в блог, а тут, вроде, есть повод — пора подводить итоги года.

В декабре прошлого года я открыл ИИС, сразу вложил 400тыс, и в начале этого года добавил ещё 400. На все деньги я тогда сразу накупил сомнительных — как я теперь понимаю — активов. О том, как я к этому пришёл — я уже писал весёлый пост, за который мне наставили плюсов — спасибо. Можно его прочитать у меня в блоге. Теперь — о том, каковы первые результаты.

Я тут узнал новое слово — эквити. Эквити у меня выглядит так:

Тут ещё не учтены дивиденды Юнипро, Башнефти и Лукойла, они несколько приподнимут хвост графика.

С одной стороны, я, конечно, ждал от биржи большего и рассчитывал сделать за год хотя бы процентов 15. С другой стороны, я, похоже, обогнал таких гуру, как Василий Олейник и показал результат примерно как Андрей Мурманск. Это меня несколько удивляет. К тому же, я обогнал индекс, что тоже неплохо. А если прибавить к этим результатам 13% налогового вычета, то получится совсем хорошо — в моём понимании этого слова.

( Читать дальше )

Что происходит с трейдерскими счетами на момент отзыва лицензии у банка.

- 08 августа 2017, 08:29

- |

Нашел в сети.В связи с неясной ситуацией вокруг банка " Закрытие" и существованием крупного брокера в составке этого банка. многих инитересует, что происходит с счетами трейдеров открытых у этого брокера? Так как известно, средства на таких счетах не попадают под АСВ, несмотря на то, что принадлежат физическим лицам.

Среди читателей блога нашелся человек, который уже прошел через такую ситуацию у банка Пробизнесбанк прекративший свою деятельность 12 августа 2015 года в связи с отзывом лицензии ЦБ (за «высокорискованную политику, связанную с размещением денежных средств в низкокачественные активы» ) Под катом его рассказ о ситуации

На момент ввода временной администрации в ПроБизнеБанк я был на него достаточно плотно завязан (работал с ним около 10 лет) несколько счетов юр. Лиц, депозит, карта, брокерский счет, ИИС. О том что у собственников банка есть терки с ЦБ знал уже давно, поэтому свободные средства юр. Лиц вывел за ранее, личные средства сократил до страховой суммы, поэтому главная проблема была с брокерским счетом.

( Читать дальше )

Увеличение доходности дивидендов Газпрома. Простой приём.

- 20 мая 2017, 19:32

- |

Улучшенный вариант. 22 мая мы купим фьючерс на акцию Газпрома. Фьючерс стоит 12482 руб ( 100 акций) и ГО=1790 руб. Держим до экспирации и исполняем фьючерс. В пересчете на 1 акцию мы потратили 17,9 руб за период с 22 мая по 15 июня и 124,82 руб за период с 15 июня по 20 июля. В среднем за 59 дней наши связанные деньги = (17,9*24 +124,82*35)/59=81,33 руб. Доходность наших вложений теперь равна

8,04/81,33*100%=9,89% (это за два месяца).

Используя такой простой прием, мы повысили доходность наших вложений в 1,53 раза.

В пересчете на год ДОХОДНОСТЬ = 59 %. По-моему неплохо. В понедельник успейте купить.

Подход к инвестициям

- 29 апреля 2017, 13:21

- |

Прародителем этой идеи так или иначе является Олег Клоченок, до которого я не думал об инвестициях в данном ключе.

Итак, представьте 2 ситуации.

- Вы нищеброд (нищеброды кстати бывают не только бедные люди, но и нищие ментально люди) Подробно тут

- Вы средний человек со сбережениям и заплатой.

Что касается представителей среднего класса с регулярным доходом и сбережениями, без когнитивных искажений, свойственных нищебродам. Человек нормальный обычно работает и этим закрывает свои расходы. Нет задачи получить здесь и сейчас.

Так вот для второго типа людей оптимально вкладываться в бизнесочки, которые генерируют стабильные, либо восходящие денежные потоки. Ну допустим вы покупаете долю в Барбер шопе которая приносит чистыми 5 тыс рублей в месяц или 60 тыр в год. За сколько вы готовы купить такой денежный поток?

Представьте человека, у которого есть например 300 тыр. Ему не надо их тратить (ибо не нищеброд), он хочет гарантировать себе поступление доходов в будущем за счет этих средств. По сути, нет никакой разницы сколько у тебя денег сейчас, если ты не собираешься их тратить. Важно какой регулярный доход эти деньги будут приносить в будущем. И вот человек решает купить за 300 дольку в парикмахерской. Всё, он забыл про 300. Их больше нет. Есть Барбершоп и есть денежный поток который он приносит.

( Читать дальше )

Эх, было же время!

- 09 апреля 2017, 19:41

- |

Ностальгирую по интересным материалам, где практически раздавались граали.

Годнота из моего избранного ниже:

1. Мувинги… Невкусно? Да вы их просто готовить не умеете! :)

2. Let’s trade together. Серия 1. Индустрия по отъёму денег.

3. *** РАБОЧАЯ ТЕМА ***

4. Целевая цена...

5. Особый мани-менеджмент

6. И Райан Джонс призывает к этому...

7. Интересный метод анализа рынка.

8. 20 советов по управлению личными финансами

9. Повторю один хороший пост.

10. Вниманию трейдеров: расчет налога, который можно вернуть за убыточный год

11. Разогнать депозит...

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал