Избранное трейдера mvc

Обложка журнала Spiegel: был ли Маркс прав?

- 01 января 2023, 23:06

- |

«Был ли Маркс прав в конечном итоге? Почему капитализм больше не работает — и как его можно обновить»

«Капитализм больше не работает для большинства людей», — говорит Далио. В отношении социалистических тенденций у этого человека до сих пор не было никаких подозрений. Он является основателем крупнейшего в мире хедж-фонда. По некоторым оценкам, он владеет примерно 22 миллиардами долларов. Его управленческая Библия «Принципы успеха», обязательное чтение для начинающих инвестиционных банкиров, была продана тиражом два миллиона экземпляров.

Богатство и процветание теперь будут распределяться только в одностороннем порядке, и те, кто когда-то был беден, останутся таковыми, от равных возможностей не останется и следа. Покончить с этим, призывает Далио. По его словам, капитализм требует срочных и фундаментальных реформ. В противном случае он погибнет.

( Читать дальше )

- комментировать

- 2.9К | ★5

- Комментарии ( 71 )

Как увидеть "кукла" на рынке :)

- 29 декабря 2022, 15:10

- |

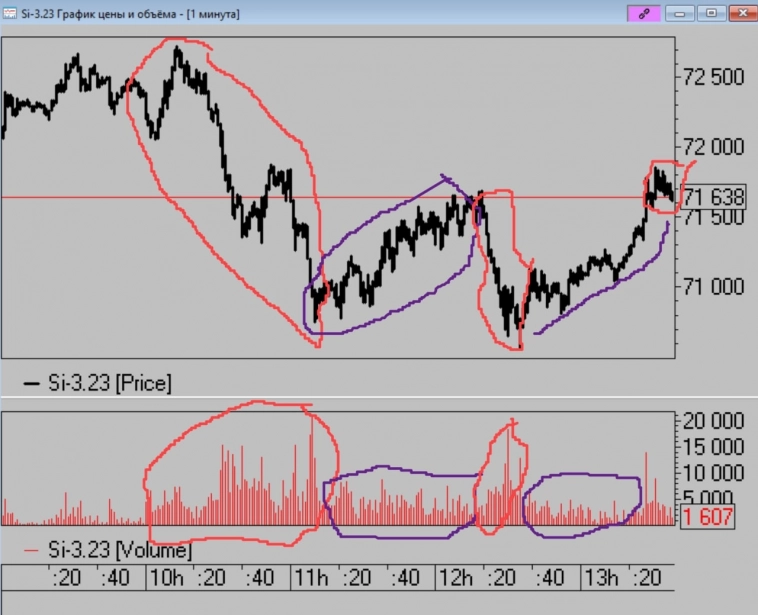

Немного о понимание рынка. Очень часто в обзорах употребляю такие выражения как «рынок тащат» или «держат за уши».

Чаще всего опытные трейдеры понимают такие вещи чисто интуитивно по целому набору признаков вроде поведения игроков в стаканах, специфического движения цены, обьёмов торгов и т.д.

Давайте посмотрим на случай с объёмами на примере валюты сегодня.

На скрине вы видите как сегодня начали продавать валюту. И на падение проходили объёмы. А затем гораздо меньшими обьёмами ценник вытаскивали обратно. О чём это говорит как правило.

Если цена двигается в какую сторону значит люди совершают сделки «по рынку». И если на движении вниз объёмы больше чем на движение вверх, это означает, что люди продают по рынку больше чем покупают.

При нормальном статистическом распределении (например случайном). Большая продажа означает движение вниз. И если рынок ведёт себя как то по другому это означает различные манипулятивные техники. Вроде того когда какой то крупный игрок пропускает продажи, ловит момент тонкого рынка и выносит цену в нужную сторону. Главное что проистекает из таких подходов это то, что игрок преследует цель не купить по наиболее низкой цене, а именно задрать цену.

( Читать дальше )

Расходы на услуги инвестиционного советника можно учитывать при расчете прибыли и налога

- 29 декабря 2022, 15:10

- |

Здравствуйте!

При определении налоговой базы за отчетный год инвестиционный доход можно уменьшать на расходы, связанные с торговлей, хранением и прочими операциями с ценными бумагами и производными финансовыми инструментами.

К ним относятся:

закупочная стоимость реализованных активов;

комиссии профучастников рынка ЦБ (брокеров, УК, депозитариев, и т.д.);

посреднические и клиринговые услуги;

биржевые сборы;

суммы уплаченных процентов по инвестиционным кредитам и займам;

налоги, уплаченные при получении в дар акций и паев;

налоги, уплаченные в порядке наследования ЦБ;

прочие расходы, связанные с операциями с ЦБ и ПФИ и оказанием услуг профучастниками рынка ЦБ.

Однако не все знают, что к прочим расходам можно отнести затраты на услуги инвестиционного советника.

( Читать дальше )

Нельзя продать-откупить в один день для оптимизации ндфл.

- 27 декабря 2022, 10:26

- |

Читаем внимательно вот этот пост.

https://smart-lab.ru/blog/610856.php

Совет всем — нельзя закрывать и затем откупать в один день! Идеально вообще закрыть 27 декабря, чтобы сделки закрытия по Т+2 учлись этим годом, а откупить 29 декабря — чтобы поставка по Т+2 была следующим годом.

Кому лень тыкать в ссылку:

В суде Челябинской области рассматривался случай, когда инвестор, как физическое лицо, перед тем, как подать декларацию 3-НДФЛ, продал пакет облигаций, чтобы показать расходы, а затем выкупил их обратно. Это сильно снизило базу по налогу и инспектора вменили необоснованную налоговую выгоду, как раз соответственно п. 2 статьи 54.1. Сделки объявили мнимыми, доначислили налоги, как если бы той самой убыточной сделки не было.

www.klerk.ru/blogs/budni-buhgaltera/497315/

Добавлю — случаи редки, автоматизированно налоговая пока эту ситуации не вылавливает. Если Вы закроете-откроете в один день, то пока высока вероятность, что последствий не будет. И, если в течение трех лет эту ситуацию налоговая не найдет и не пересчитает — хорошо. Но я лично не хочу рисковать и не делаю такую оптимизацию ндфл в один день.

( Читать дальше )

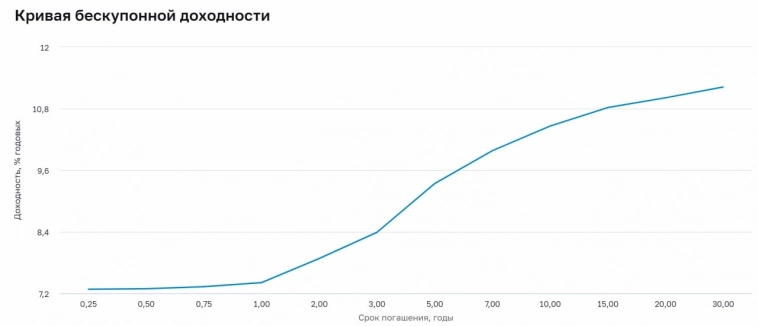

Курва Джи. Кривая бескупонной доходности

- 27 декабря 2022, 07:33

- |

КБД, G-Curve или, если позволите, Курва Джи намекает, в каком состоянии сейчас находится экономика, какие настроения на рынке облигаций и является индикатором стоимости безрисковых заимствований на российском долговом рынке.

Кривая бескупонной доходности (zero-coupon yield curve) — кривая зависимости доходности однородных финансовых инструментов от их сроков, при условии, что промежуточные платежи отсутствуют.

( Читать дальше )

Лайфхак для уменьшения налога на брокерском счету — сальдирование убытков

- 26 декабря 2022, 12:49

- |

Близится Новый год. Осталась последняя рабочая неделя — самое время привести дела в порядок. Окончание календарного года означает, что завершается и налоговый период, за который нужно отчитываться.

Традиционно в конце года рассказываю про один лайфхак, чтобы уменьшить налог.

В конце года брокер рассчитает за вас налог по операциям с ценными бумагами на вашем брокерском счете и перечислит его в налоговую службу. Не удивляйтесь списаниям.

Для счастливчиков, которые удачно торгуют в плюс, сумма налога может стать довольно внушительной. Напомню, что прибыль облагается НДФЛ в 13%.

Налог рассчитывается от финансового результата: доходы от продажи ценных бумаг минус расходы на их приобретение.

Если инвестор купил ценные бумаги, но к концу года еще не продал их, на расчет налога они не влияют! Речь о закрытых сделках.

А теперь финансовый лайфхак: сумму налога можно уменьшить, если у вас есть незакрытые убыточные сделки. Это называется сальдирование убытков.

( Читать дальше )

Российский рынок акций. Стратегия 2023

- 26 декабря 2022, 12:16

- |

Что ждет российский рынок в 2023? Мы детально рассмотрели, что сейчас происходит в экономике РФ, и сделали подробные выводы, чтобы вам было проще принимать эффективные решения. Стратегия — это глобальный взгляд аналитиков БКС на российский рынок, отдельные сектора и акции.

Материал объемный — советуем добавить его в избранное, чтобы в удобное время прочитать по частям или полностью. Для навигации воспользуйтесь содержанием: просто нажмите на нужный раздел для быстрого перехода.

🔍 Анализ рынка

• Взгляд на рынок: в фокусе — прибыль

• Стресс-тест: замедление роста мировой экономики

( Читать дальше )

Рынок не верит прогнозам ЦБ, нас ждёт новый разгон инфляции и девальвация рубля. Рынок ОФЗ об этом кричит!

- 24 декабря 2022, 12:39

- |

🏦Ставки по банковским депозитам и ОФЗ в России показывают интересную динамику:

Краткосрочные депозиты и ОФЗ дают самую низкую доходность — депозиты 5-6.5% офз 7.25-7.4%. При этом доходность долгосрочных депозитов и ОФЗ на 40% выше! По депозитам 8-9.5% по ОФЗ 10-11%.

При том, что летом мы наблюдали обратную картину — доходность краткосрочных ОФЗ была 10-12%, а долгосрочных 8-9%

Что это значит ❓

Это значит, что рынок долга верит в разгон инфляции в конце 23 в начале 24 года, и прогноз ЦБ, что в 24 инфляция будет 4% никак не бьётся с динамикой долгового рынка.

Почему может произойти разгон инфляции? Да всё очень просто — падение курса рубля. Это ещё один индикатор того, что в 23 году нас ждёт начало нового витка девальвации рубля и разгон инфляции в России

НРД советует профучастникам самим подавать заявки на разблокировку активов

- 23 декабря 2022, 19:16

- |

Несмотря на получение разъяснительных документов от Минфина Бельгии и Люксембурга, российский депозитарий советует участникам рынка попробовать вариант с индивидуальными лицензиями

Национальный расчетный депозитарий (НРД, входит в группу «Московская биржа») настаивает на необходимости подачи самостоятельных заявлений от профучастников на разблокировку активов их клиентов в Clearstream и Euroclear, несмотря на полученные депозитарием лицензии от Минфина Люксембурга и Бельгии, следует из слов представителя НРД Frank Media.

«Мы изучили документы, опубликованные регуляторами Бельгии и Люксембурга. Они немного отличаются в части предложенных процедур. Взаимодействие с Clearstream по разблокировке активов будет осуществляться через НРД. Успех мероприятий по разблокировке активов прежде всего зависит от качественного взаимодействия всех участников процесса. Очень важно обеспечить полное раскрытие каждого бенефициара, а также предоставить в надлежащем виде все документы для последующей передачи через НРД в Clearstream», — заявили в пресс-службе НРД.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал