Избранное трейдера mvc

Какие дивиденды нас еще ожидают

- 14 сентября 2020, 10:47

- |

дивиденды нас еще ожидают" title="Какие дивиденды нас еще ожидают" />

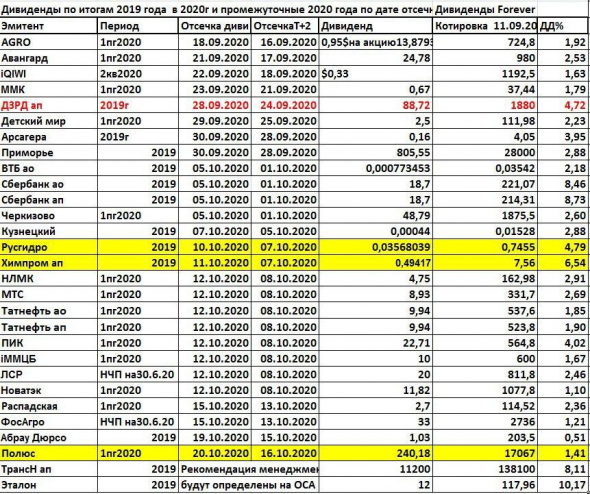

дивиденды нас еще ожидают" title="Какие дивиденды нас еще ожидают" />Актуальная таблица отсечек. Отсечки прошедшей недели—-в таблице это желтый фон. Обращаю ваше внимание на рекомендацию дивидендов ДЗРД ап. На желтом фоне красный текст. Начиная с 2011 года СД ДЗРД рекомендует выплатить дивиденды на АП, а акционеры на ГОСА голосуют против выплат. Рекомендую проверить решения ГОСА этого эмитента.

На прошедшей неделе я писала о тех эмитентах, СД которых ещё не вынесли решения по дивидендам. Цитирую: «Пока не приняли решение по дивидендам СД Транснефть АП и Башинформсвязь АП. В этом году ГОСА разрешено проводить до 30.09.2020. А вот согласно законодательства, советы директоров эмитентов должны принять решение по дивидендам не позднее, чем за 20 дней до ГОСА. То есть до 10.09.2020. Ждём решения СД по дивидендам Транснефти АП и Башинформсвязи АП » Коллега, подписчик канала написал мне в личку. Цитирую: «У Транснефти единственный участник (владелец голосующих акций) и, насколько я помню, в таком случае нет требования про 20 дней от СД до ГОСА.

Поэтому интрига с дивидендами может тянуться до конца сентября» И действительно, до 10 сентября ни Транснефть, ни Башинформсвязь не определились с размером дивиденда на АП. В Транснефти и Башинформсвязи 100% голосующих обыкновенных акций принадлежат одному владельцу. У Транснефти это государство, у Башинформсвязи это Ростелеком. На Мосбирже торгуются только префы этих эмитентов. Да, за 20 дней до ГОСА мы не узнали решения СД по дивидендам, но зато я вижу другой позитивный момент в этой ситуации: для того, чтобы сохранить 100% контроль в этих компаниях, мажоритарии будут аккуратно и обязательно выплачивать дивиденды на преф согласно уставов. Ждём решения СД этих эмитентов #ДивидендыForever

- комментировать

- ★4

- Комментарии ( 7 )

Слава Бирже! Слава ВТБ!

- 14 сентября 2020, 10:35

- |

Не смогла не поделиться радостью.

У меня в Квике всё работает. Ну почти. :)

Срочка.

Скептически настроенные читатели могут задаться вопросом:

«И чего эта идиотка радуется? Ну работает Квик. И работает».

Но позвольте, отвечу я.

Мы пережили «очередное улучшение»!

И ещё...

Я канешна, сегодня с утра, чертыхаясь и скрипя зубами от злости,

поставила Квик 8.4 и тут же обновилась до 8.8.

А прямо щаз у меня отлично работает Квик 6.17 (моя прелесть)!

С одним мааааааленьким неудобством. Я не могу снимать заявки.

Ага. Ставить могу. А снять ни-ни. Циферок в номере не хватает.

Да и ладно. Заявки отлично снимаются через ЛК.

В общем, поздравляю вас сегодня с работающей срочкой и Квиком!

Ура, товарищи!

PS

Не особо есть время отвечать на комменты,

если таковые воспоследуют.

Так шта простите великодушно,

если не отвечу или отвечу после дождичка, в четверг.

Update:

19-разрядный номер заявки в старорежимном Квике6.17 прекрасно отображается.

НО. Выставлять заявку — пожалуйста.

Снять — никак ни можно

Спаситель фонды и человечества. Обзор на предстоящую неделю от 13.09.2020

- 13 сентября 2020, 22:49

- |

По ФА…

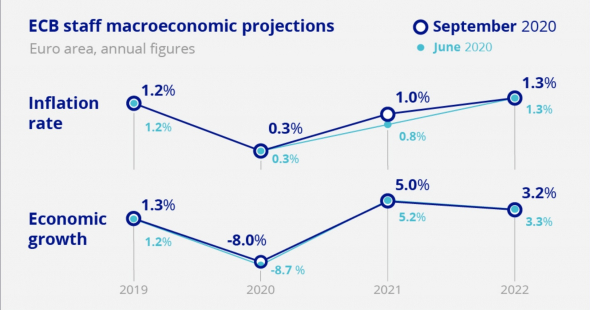

Заседание ЕЦБ

Заседание ЕЦБ было проходным и практически нивелировало опасения участников рынка по возможным действиям ЕЦБ для предотвращения роста курса евро.

Лагард несколько раз заявила о том, что курс роста евро негативно влияет на инфляцию, а инфляция является целью мандата ЕЦБ, поэтому члены ЕЦБ обсудили рост курса евро в ходе заседания.

Лагард заявила, что ЕЦБ продолжит внимательно следить за развитием ситуации, включая динамику курса евро, но не смогла подтвердить свои вербальные угрозы возможностью конкретных действий.

Прогнозы ЕЦБ по инфляции не были пересмотрены на понижение:

( Читать дальше )

Сравнение комиссий российских брокеров

- 11 сентября 2020, 16:23

- |

Пришла пора выбирать универсального брокера. Поэтому свел комиссии самых крупных брокеров в одну таблицу. Размер комиссий является приблизительным, т.к. у многих брокеров они срыты и напечатаны мелким текстом в многочисленных приложениях. О найденных неточностях прошу писать в теме.

Выявленные лидеры:

Во-первых, неожиданно сбалансированным по всем параметрам оказался ЦЕРИХ (вообще о нём не думал).

ITI капитал выглядит неплохо, но высоковаты комиссии за поставки валюты и итоговое обслуживание. У ITI также много доп. комиссий и надо четко понимать, как они начисляются.

У Финама есть горячий free — trade на MOEX. При этом надо учитывать, что Финам самый мутный по мелкому тексту в приложениях. Думаю, откопать его тарифные условия до конца невозможно! Также у Финама высокая маржинальная комиссия и мутная схема с опционами.

У Открытия есть бонус по валютным комиссиям.

По хорошему из списка надо выкинуть Сбербанк и Промсвязьбанк из-за отсутствия доступа на СПБ и заградительных комиссий по валюте. А также выкинуть Тиньков из-за отсутствия срочного рынка, ограничения торгуемых ЦБ и неадекватной маржинальной комиссии.

docs.google.com/spreadsheets/d/1Yfthb1IPA4ZbHcY9OnMaKcwnJ_hXiTWdVMgCgmH2nds/edit#gid=1845170957

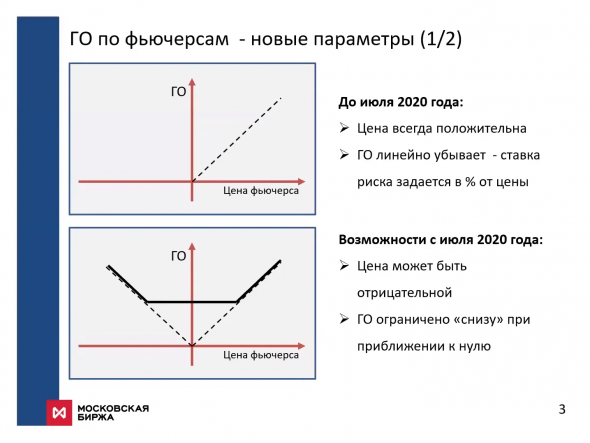

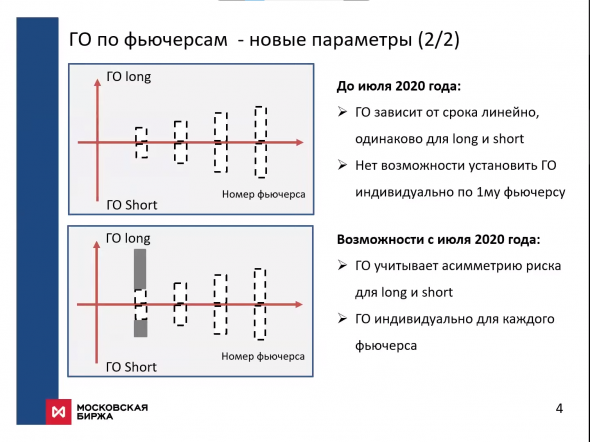

Презентация Мосбиржи по отрицательным ценам

- 11 сентября 2020, 14:23

- |

Презентация

ГО по фьючерсам не будет уменьшаться при уходе цены менее нуля.

( Читать дальше )

Бэнкинг по-русски: СПОТ или СИ, вот вопрос....

- 11 сентября 2020, 14:23

- |

Всем привет!

Решил поделиться своими размышлениями и практическим опытом по данному вопросу.

— По первому пункту — Отсутствие налога на прибыль (доход)

Это не совсем верное, я бы даже сказал совсем неверное утверждение, ибо по операциям на Валютном рынке биржи и с наличной и безналичной валютой у банков, брокер/банк ПРОСТО НЕ ЯВЛЯЮТСЯ НАЛОГОВЫМИ АГЕНТАМИ.

А вот в понимании ФНС доходы возникают.

Самое страшное, что по мнению налоговой и минфина — доходы от реализации валюты (имущества) могут уменьшаться на документарно-подтвержденные расходы на ее приобретение (данной конкретной партии) но НЕ САЛЬДИРУЮТСЯ С УБЫТКАМИ ОТ РЕАЛИЗАЦИИ АНАЛОГИЧНОЙ ПАРЫ АКТИВОВ. - (определение апелляции от 24 января 2013 г. N 33-346/2013).

( Читать дальше )

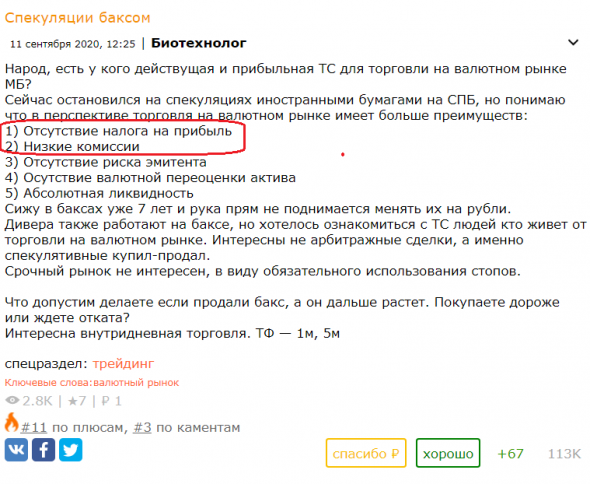

Спекуляции баксом

- 11 сентября 2020, 12:25

- |

Сейчас остановился на спекуляциях иностранными бумагами на СПБ, но понимаю что в перспективе торговля на валютном рынке имеет больше преимуществ:

1) Брокер не удерживает налог на прибыль

2) Низкие комиссии

3) Отсутствие риска эмитента

4) Осутствие валютной переоценки актива

5) Абсолютная ликвидность

6) Задействовано все депо, в отличае от СПБ

Сижу в баксах уже 7 лет и рука прям не поднимается менять их на рубли.

Дивера также работают на баксе, но хотелось ознакомиться с ТС людей кто живет от торговли на валютном рынке. Интересны не арбитражные сделки, а именно спекулятивные купил-продал.

Срочный рынок не интересен, в виду обязательного использования стопов.

Что допустим делаете если продали бакс, а он дальше растет. Покупаете дороже или ждете отката?

Интересна внутридневная торговля. ТФ — 1м, 5м

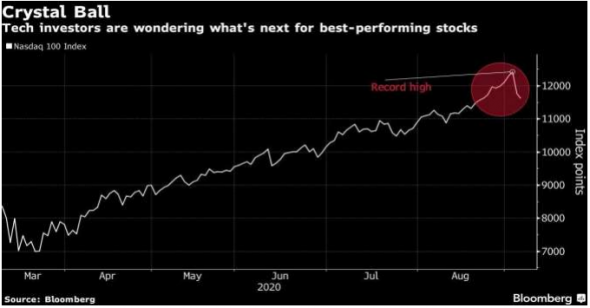

В Goldman считают, что технологический сектор сможет и дальше подстегивать бычий рынок

- 10 сентября 2020, 13:05

- |

Гуру с Уолл-стрит советует клиентам не терять веру в акции технологических компаний после того, как на прошлой неделе многочисленные участники рынка пострадали в результате резкого падения индекса Nasdaq 100, вызванного просадками бумаг ряда ведущих технологических компаний, таких как Amazon.com и Apple. «Goldman Sachs по-прежнему сохраняет рейтинг «выше рынка» для акций технологических компаний во всех регионах благодаря их способности генерировать большие денежные потоки, показывать высокие прибыли, а также их стабильным балансам», – сказал Оппенгеймер.

Основной причиной успеха главных лидеров фондового рынка за последние шесть месяцев, по мнению Оппенгеймера, является интенсификация «цифровой революции», подпитываемая коронавирусными карантинными ограничениями и более широким использованием интернета и информационных технологий, поскольку работа из дома стала глобальной нормой. Несмотря на то, что люди в развитых странах начинают возвращаться в офисы, а ограничения смягчаются, Goldman ожидает дальнейших выгод для технологических акций от ускорения цифровизации.

( Читать дальше )

Локдауны и ношение масок бесполезны

- 10 сентября 2020, 12:21

- |

Новый рабочий документ Национального бюро экономических исследований (NBER), подготовленный Эндрю Аткесоном, Карен Копецки и Тао Чжа, рассматривает страны и штаты США, в которых по состоянию на конец июля умерло более 1000 человек от COVID. Всего в исследование было включено 25 штатов США и 23 страны.

На основе своего анализа авторы представляют четыре “стилизованных факта” о COVID-19 (термин “стилизованный факт” означает некое обобщающее умозаключение относительно массива однородных эмпирических данных, например, “образование повышает будущий доход”, — утверждение, применимое не ко всем случаям, но “как правило”, верное, — прим.ред.), а именно:

- Когда общее количество смертей от COVID в регионе достигнет 25, в течение месяца темпы прироста смертей в день упадут примерно до нуля. Другими словами, независимо от страны или штата и его политики, количество смертей в день перестает расти в течение 20-30 дней после преодоления порога в 25 смертей.

( Читать дальше )

Все ETF в одной статье. Доходности, риски, описание.

- 09 сентября 2020, 18:40

- |

В последнее время я все больше задумываюсь над тем, как выгодно вложить свободные средства. Кэш в моем портфеле подошел к доле в 50%. За август я значительно сократил позиции и даже вышел из некоторых акций. Несколько лет назад для этих целей подходили короткие облигации. Вместе со снижением ставки ЦБ, инвестиции в них стали неэффективными. Следующими на ум приходят ETF фонды, о которых мы и поговорим сегодня.

В этой статье я решил сделать сравнительный анализ всех ETF от Finex. Посмотрим, какие ETF нас защитят от валютных рисков, а какие диверсифицируют наши инвестиции. А начнем мы с краткого описания всех доступных нам ETF.

Самая оперативная информация в моем Telegram

ETF из акций по странам:

FXRL — фонд, состоящий из крупнейших компаний России. Вес акций пропорционален капитализации компаний, которых в составе фонда 39. Подвержен влиянию, как страновых, так и валютных рисков, в случае покупок в рублях. Коррелирует с индексом Мосбиржи. Основная идея — продолжение роста российского рынка акций.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал