Избранное трейдера mvc

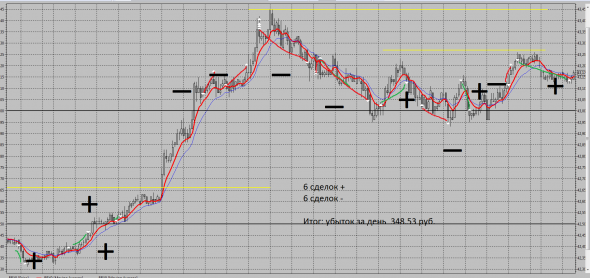

Скальпинг на фьюче нефти BR ! СЕМЬ ЧАСОВ СКАЛЬПА И !!! УХОЖУ С УБЫТКОМ...

- 14 октября 2020, 19:43

- |

Выкладываю итог сегодняшнего дня. Из 12 сделок 50% мимо, а 50% в плюс. В итоге минус 348 руб. 53 копейки. Работать на Бирже торгуя производными инструментами можно, ничего в этом страшного нет, главное стопики, в противном случае можно потерять серьёзные суммы. Буду рад конструктивным комментариям. Торговал 4-5 контрактиков, при депозите 40 тыс. руб. Месяц назад я положил 50 тыс. руб., но пока просадочка-дродаун 20% от депо так как отдыхал 6 месяцев и только сейчас влился в торги.

На спокойном рынке прибыльные сделки, на воле вышибает стопы и минусует. Вывод- избегать волу.

- комментировать

- ★3

- Комментарии ( 95 )

Рейтинг доходности инвестиций за 17 лет. Худшая ДОЛЛАР!!!

- 14 октября 2020, 17:24

- |

42trends.ru

Особенный привет секте «Бакс наше все» -2.8% годовых

Самая лучшая инвестиция в акции РФ 7.78% годовых

( Читать дальше )

Зачем вам несколько мониторов? Вы же лосите

- 14 октября 2020, 14:32

- |

Чем активнее торгуешь тем в долгосрочной перспективе хуже результат. Это давно доказанный факт.

Пока один со своими суперсистемами активничает на 5-15 минутках, делая небольшой Профит, другой сделает несколько сделок на недельках и по итогу года обгонит дрочуна, прости Господи..

А если так, то что с одним стареньким монитором анализ не провести?

Или все успешные интрадей трейдеры, делающие в день по 5 процентов?))

Пять фантастических осцилляторов для торговли на бирже

- 14 октября 2020, 14:27

- |

Смотрящему на график биржевых котировок непосвященному человеку сложно понять, когда покупать и продавать акции? Наметанный же глаз трейдера заметит закономерности в поведении цены.

В действительности, нет ничего сложного в чтении графиков, если потренироваться. Ведь вы, например, очнувшись в незнакомом месте и выглянув в окно, сможете с большой вероятностью определить, день сейчас или ночь. Параллельно догадаетесь о времени года и примерной погоде. А дальше сделаете вывод, что надеть перед выходом на улицу. Почему так решили? Наверняка, есть какой-то секрет?

Вы получили сигналы, на основе которых построили логическую цепочку:

Светит солнце. Вывод: вроде день. Если это не Стокгольм, где в три часа ночи также светло, как в полдень.

Зеленая листва на деревьях. Вывод: вероятно, весна или лето. Если дом не стоит посреди гигантской оранжереи в снегах.

В небе летают стрижи. Вывод: время дневное, май-август и мы определенно не в оранжерее.

( Читать дальше )

Стратегия паразитирования на индексных фондах

- 14 октября 2020, 13:33

- |

Ранее в блоге публиковал серию статей о стратегиях инвестирования (не путать со спекуляциями). Думал, что описал почти все. Оказалось — нет.

Сначала я расскажу как при помощи стратегии паразитирования зарабатывают спекулянты и стоимостные инвесторы. А потом попробую объяснить почему к ней стоит присмотреться как дивидендным, так и доходным инвесторам.

ПредпосылкиПассивные инвесторы наступают. В августе 2019 года агентство Morning Star впервые в истории зафиксировало превышение сумм, инвестированных в фонды пассивного управления над активными фондами.

Напомню суть пассивной стратегии.

( Читать дальше )

Что случилось с облигациями в 2020-м? Они больше не такие доходные

- 12 октября 2020, 11:51

- |

Если 2020 год можно смело назвать годом инвестиций в акции, то так же смело можно сказать, что роль облигаций в портфеле у инвесторов претерпела изменения. Последнее событие осталось мало замеченным. Разберем его подробнее.

В августе 2020-го доходность десятилетних казначейских облигаций США достигла рекордных минимумов, а акции США (S&P 500) — рекордных максимумов. В связи с этим встает вопрос: может ли традиционный базовый фиксированный доход по-прежнему служить балластом для портфелей?

Чувствительность к процентной ставке основных облигаций исторически служила диверсификатором по отношению к акциям, обеспечивая потенциал повышения цен и устойчивость перед лицом спада фондового рынка. Основные облигации (Core bonds), как правило, использовались для снижения общей волатильности портфеля при одновременном обеспечении привлекательной доходности, которая может опережать инфляцию.

Что такое Core bonds? Плюсы и минусы

Фонды основных облигаций предлагают инвесторам единый диверсифицированный продукт фонда облигаций с широким доступом к инвестиционной области рынка облигаций. Они обеспечивают участие в нескольких сегментах рынка, в первую очередь в казначейских облигациях США, ценных бумагах с ипотечным покрытием и корпоративных облигациях инвестиционного уровня. Они также предназначены для обеспечения полного диапазона сроков погашения — коротких, промежуточных и длинных — в каждой области. «Основной» (Core) фонд — это относительно новый термин. Многие фонды облигаций в этой категории изменили свои названия, включив в них слово «основной» (Core).

( Читать дальше )

Автоматический скачиватель с некого сайта который мы не будем называть

- 12 октября 2020, 11:39

- |

( Читать дальше )

Методичка по техническому анализу от Goldman Sachs

- 12 октября 2020, 10:35

- |

Предлагаю вашему вниманию Методичку по техническому анализу от Goldman Sachs (см. следующий пост ниже). Авторы методички — Goldman Sachs Sales and Trading Desk. Материалы этой методички я заложил в основу своей книги, и на неё я в книге ссылаюсь. Если уж не этим парням доверять, то я больше не знаю, кому.

Вот, в частности, что в нём написано на одном из слайдов:

▫️Не используйте какой-либо из индикаторов или паттернов в изоляции

▫️Если хотите сформировать view по рынку, смотрите на то, имеется ли дисбаланс в индикаторах и паттернах, указывающий на определенное направление

▫️Фокусируйтесь на процессе и методике

▫️Проводите мульти-таймфреймовый анализ.

▫️То, какой вес вы придаёте индикаторам или паттернам, должно соответствовать порядку тайм-фрейма. Всегда легче играть по тренду, чем против него.

Скачать методичку через телеграм

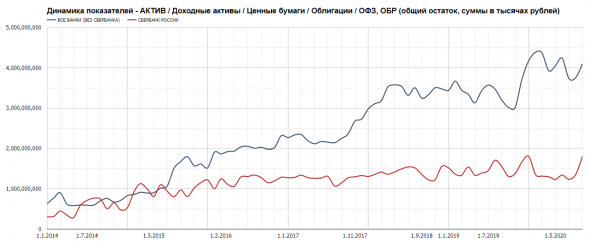

Мой ответ на посты "QE по-Русски" и про "мерзких банкиров"

- 10 октября 2020, 16:29

- |

Про «КУЕ по-русски»

Расширение лимитов РЕПО для банков это не есть QE в чистом виде — это больше похоже на «Пониженное ГО» для трейдеров на срочке.

Можно строить пирамиду РЕПО в несколько этажей, но принимая на себя риски изменения % ставок.

По чем там крайние ОФЗ размещались ?? 5.28% — ?? а депозиты в ЦБ почем принимаются — 3.25%

да и динамика РЕПО (общего а не только с ЦБ) не такая уж и пугающая

А ОФзшки банк в большей степени на свои покупают

( Читать дальше )

Как работать с новостями? Что я понял за годы трейдинга.

- 08 октября 2020, 17:05

- |

Иногда так конечно бывает, что вышла новость и акции после неё показывают хорошую динамику. Но я полагаю, что надежность такой стратегии не выше, чем если выпал орёл на монетке и вы по этой причине тоже решили купить акции какой-то компании.

Существуют конечно супер-новости, которые мгновенно приводят к переоценке акций. Вот например как скакнул Центральный Телеграф, когда неожиданно объявили дивиденды вполовину стоимости акций:

https://smart-lab.ru/gr/MOEX.CNTL

Но скорее всего, рядовому инвестору поймать такую новость будет не под силу. Её поймает тот, кто:

👉целый день сидит за экраном и мониторит новости

👉хорошо понимает контекст каждой новости, чтобы понять, насколько она важна для акций

👉умеет быстро нажимать кнопки

☹️Плюс важно понимать, что такие супер-новости на нашем рынке выходят достаточно редко, просунуть в них большой объем часто даже профессионалу бывает сложно

У амеров вообще такая практика почти невозможна, потому что все супер-важные новости выходят, когда рынок закрыт. Это сделано как раз для того, чтобы уравнять в правах обычных инвесторов и «быстрых парней, которые целый день сидят за мониторами».

Еще один момент… Мы (простые смертные) как правило узнаем новости самыми последними, когда игра сделана. Вот вы смотрите — чё это так акции Тинькова и акции Яндекса растут. А потом спустя пару месяцев бах выходит новость что оказывается они договорились о присоединении Тинькова по цене акций, которая соответствует текущему (уже выросшему на 100% уровню $27/GDR) и половина акций может быть оплачена выросшими на 100% акциями Яндекса😁 На хаях выходит эта новость(⚡️), мелкие спикули суетятся, копошатся там в минутных графиках, а большой Олег закрыл профита на +$2 ярда. Я считаю так: если полностью вышел Олег, то значит и мне надо выходить. Потому что он лучше меня знает, какая цена является интересной для выхода.

https://smart-lab.ru/gr/MOEX.TCSG

Эта история показывает, что отлично заработать может тот, кто умеет предвидеть новости за месяцы до того, когда они будут опубликованы. А для этого надо прекрасно владеть контекстом и понимать мотивацию компаний и их акционеров.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал