Избранное трейдера mvc

Страсти по СИ, или разбор ситуации в долларрубле

- 12 ноября 2020, 12:48

- |

Вчера на Смарт-Лабе разгорелись страсти по долларрублю, и многие задавали вопросы — что такое происходит? Уж не рост-ли? Бакс снова пошел на 80....90...100

Поэтому я решил разобрать эту пару сейчас более подробно.

Итак, начнем с того, что...:

1. С июня этого года пара находится в среднесрочном растущем тренде. (зеленая линия)

2. 21-го, 22-го октября произошла попытка пробоя данного тренда вниз. Однако пара нашла поддержку на 76, после чего пошел отбой, да так, что цена вернулась назад в свой тренд и рост был продолжен. Я расцениваю это как «ложный пробой» (есть такое понятие в техническом анализе цены)). Итак, отметим, что на уровне 76 цена нашла своих крупных покупателей и образовала там ценовую поддержку.

См. график №1

============

3. Однако выше 80,95 цена пройти не смогла, и оттуда снова пошло снижение пары. Цена снова пробила вниз тот растущий тренд. И дойдя до 76, опять оттолкнулась от этого уровня.

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 9 )

Щедрость Сбербанка не знает границ

- 10 ноября 2020, 19:22

- |

В прошлой статье — «Вкладчикам сбербанка посвящается...» я описал стратегию покупки акций сбербанка под дивиденды. Каждый кто покупал по 221 рублю, может уже сегодня продать по 237 рублей, + 18,7 рублей дивиденд, не дожидаясь следующего дивиденда летом 2021 года, получив его уже сейчас. То есть можно сделать вывод, что стратегия превзошла даже самый оптимистичный сценарий.

Теперь перед инвестором стоит вопрос: «Что делать дальше?». Вероятно к следующей дивидендной отсечке, акции будут стоить не дешевле 221 рубля, а возможно даже дороже, ведь то что было описано в предыдущей статье не отменяется, динамика чистой прибыли на данный момент даже лучше прогноза.

( Читать дальше )

Маленькая какашка на торт оптимизма.

- 09 ноября 2020, 20:19

- |

Сразу оговорюсь, я здесь не за Байдена, и не за Трампа, не за ту или иную вакцину, и даже не за шорт или лонг Газпрома)

Меня интересует USDRUB. И я за движуху. Правда за движуху, которую хоть как-то можно понимать или на худой конец анализировать постфактум.

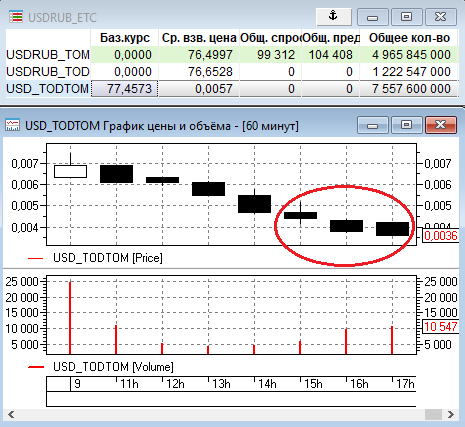

Что привлекло внимание сегодня? Вот это.

Вы, наверное, спросите, что же это такое?

Это график свопа USD_TODTOM. Что из него видно?

То, что последние три часа (на самом деле все часы кроме первого, но последние три совсем ни в какие ворота) рубли размещались в диапазоне 2,50%-1,75% годовых. Однако вернее будет сказать, что привлекались доллары под ставку (примерно, но более или менее точно):

(Текущая ставка в рублях овернайт) — (2,50%-1,75%) = 1,50%-2,25% годовых (!!!) в долларах на овернайт

Причем через биржевой инструмент, фактически лишенный любого риска контрагента. Даже если я чуть завысил ставку по привлечению долларов (на 0,25% годовых, максимум), сравнение с глобальными аналогами впечатляет. Если интересно, гляньте Libor, если коротко, то доллар внутри РФ сегодня привлекался очень дорого. На лицо, так сказать, некоторый биржевой дефицит валюты))) В выделенных трех часах на графике чуть больше 2,5млрд.долл. Кстати, отличный анализ того, кто именно инициирует сделку: покупатель (привлекающий рубли) или продавец (привлекающий доллары) через своп USD_TODTOM был бы здесь в тему. На глазок скажу, что 90% сделок в указанный временной промежуток лилось в биды, то бишь привлекали баксы.

( Читать дальше )

Мини-конференция в г.Пушкин

- 08 ноября 2020, 23:09

- |

Иногда полезно отдохнуть от рынка и пообщаться с интересными людьми где-то на нейтральной территории.

Тимофей Мартынов организовал отличную мини-конференцию для активных участников Смартлаба в г. Пушкин, на которую пригласил и меня, за что я ему очень благодарен. В этом году вообще было сложно куда-то вырваться на отдых из-за известных причин, но эти выходные станут действительно запоминающимся событием. Был великолепный отель, интересная экскурсия по Царскому селу, питание в лучших ресторанах, в общем, организация была без преувеличений на высшем уровне.

В рамках конференции я кратко рассказал о своих портфелях и о своем подходе к инвестированию.

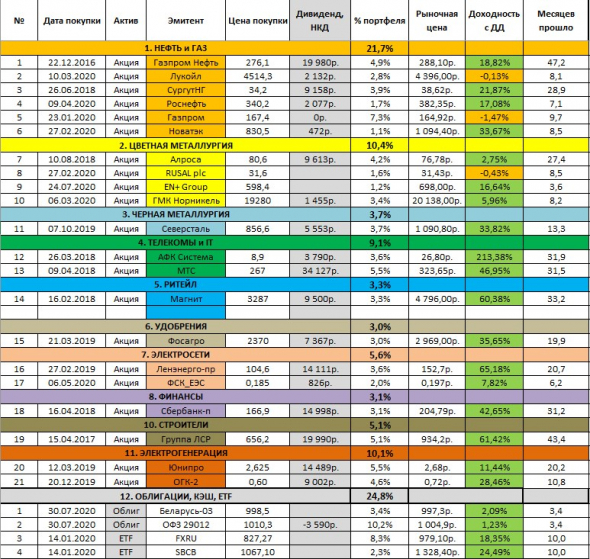

Портфель ИИС в моменте следующий:

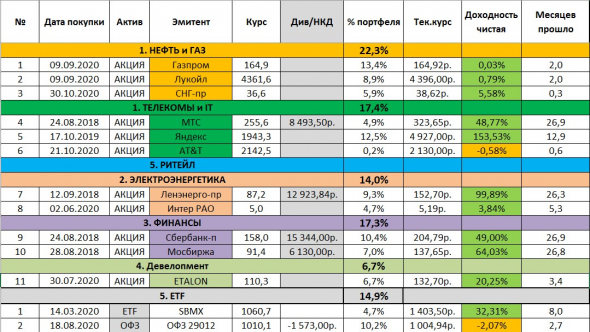

Портфель «Долгосрок»:

Наконец-то удалось встретиться «в живую» с моими друзьями, Юрием Козловым и Владимиром Литвиновым основателями сообществ «Инвестируй или проиграешь» и «ИнвестТема», вы их уже знаете скорее всего. Также удалось познакомится с новыми интересными людьми.

Вообще живое общение невозможно заменить онлайном, на Смартлабе часто проводятся конференции, именно там я обычно и нахожу новые знакомства, так мы и с Григорием Богдановым познакомились, кстати.

Благодарю всех участников за прекрасно проведенное время!

Всем успешных инвестиций!

P.S. Подробнее можно посмотреть здесь

Начало разрухи в посттрамповскую эпоху. Обзор на предстоящую неделю от 08.11.2020

- 08 ноября 2020, 22:41

- |

По ФА…

— Заседание ФРС

Ноябрьское сопроводительное заявление ФРС полностью повторяло сентябрьское заявление, за исключением небольших изменений в оценке темпов восстановления экономики США.

Глава ФРС Пауэлл продолжил настаивать на необходимости нового пакета фискальных стимулов Конгресса США, не исключая возможность запуска дополнительных монетарных стимулов при необходимости в основном через изменение размера, состава и продолжительности программы QE.

Заседание ФРС не оказало бы влияния на рынки даже при отсутствии более важных ФА-событий, таких как выборы, ибо было проходным.

Единственным интересным замечанием Пауэлла стал анонс расширения новых экономических прогнозов, с декабря будут публиковаться прогнозы персонала и графики изменения прогнозов членов ФРС.

— Nonfarm Payrolls

Отчет по рынку труда вышел уверенно сильным, но не привел к реакции рынков, ибо внимание инвесторов было приковано к результатам выборов в США.

( Читать дальше )

Алексей Кречетов vs Евгений Черных, кто прав?

- 06 ноября 2020, 20:11

- |

Алексей Кречетов vs Евгений Черных, кто прав?

Заседание ФРС 05 11 2020, заявление FOMS.

- 05 ноября 2020, 22:32

- |

Комментарий ФРС:

«экономика продолжает восстанавливаться, но остается ниже докоронавирусного уровня.

Восстановление экономики США будет зависеть от ситуации с пандемией».

Ожидаемый комментарий.

Заявление FOMS.

«Пандемия COVID-19 вызывает огромные человеческие и экономические трудности в Соединенных Штатах и во всем мире.

Экономическая активность и занятость продолжили восстанавливаться, но остаются значительно ниже уровней начала года.

Ослабление спроса и существенно более низкие цены на нефть сдерживают потребительскую инфляцию.

В целом финансовые условия остаются благоприятными, что

частично обусловлено действиями ФРС по поддержке экономики и потока кредитов американским домохозяйствам и бизнесу.

Дальнейшая траектория движения экономики будет в значительной мере зависеть от развития эпидемиологической ситуации в США. Продолжающийся эпидемиологический кризис продолжит оказывать давление на экономическую активность,

занятость и темпы инфляции в стране в краткосрочной перспективе и несет в себе серьезные риски для экономики в среднесрочной перспективе.

FOMC стремится к достижению максимальной занятости и инфляции на уровне 2% в долгосрочной перспективе.

Поскольку инфляция устойчиво остается ниже долгосрочной цели,

FOMC будет стремиться к достижению инфляции умеренно выше 2% на некоторое время, с тем,

чтобы ее средний уровень за определенный период составлял 2% и

долгосрочные инфляционные ожидания были четко зафиксированы на уровне 2%», — отмечается в документе.

Комитет планирует сохранять стимулирующую денежно-кредитную политику до тех пор, пока эти цели не будут достигнуты.

FOMC решил сохранить целевой диапазон ставки по федеральным фондам на уровне 0-0,25% и полагает, что это будет целесообразным «до тех пор, пока условия на американском рынке труда не будут соответствовать понятию ФРС о полной занятости», а инфляция не достигнет 2%. При этом темпы повышения потребительских цен могут превысить 2% на некоторое время.

Кроме того, в ближайшие месяцы ФРС будет наращивать вложения в гособлигации (US Treasuries) и ипотечные бумаги, по крайней мере, текущими темпами, тем самым обеспечивая ровное функционирование рынков и содействуя сохранению стимулирующих условий на финансовых рынках для поддержания потока кредитов домохозяйствам и бизнесу.

«Оценивая целесообразность денежно-кредитной политики, FOMC продолжит отслеживать влияние поступающей информации на экономический прогноз. Федрезерв готов скорректировать свой подход к денежно-кредитной политике при необходимости, если возникнут риски, способные помешать достижению целей FOMC, — говорится в коммюнике. — Комитет будет принимать во внимание широкий круг информации, включая данные об эпидемиологической ситуации, условиях на рынке труда, инфляционном давлении и инфляционных ожиданиях, событиях на финансовых рынках, а также о международных событиях».

Все десять голосующих членов FOMC поддержали решения, принятые на ноябрьском заседании.

Желаю ВАМ Успеха.

Олег.

ФРС сохранила ставку 0 - 0,25%. Пресс-конфа Д.Пауэлла. Решения по реализации денежно-кредитной политики

- 05 ноября 2020, 22:01

- |

November 05, 2020

Federal Reserve issues FOMC statement

For release at 2:00 p.m. EST

Федеральная резервная система стремится использовать весь свой набор инструментов для поддержки экономики США в это непростое время, тем самым продвигая свои цели максимальной занятости и стабильности цен.

Пандемия COVID-19 вызывает огромные человеческие и экономические трудности в Соединенных Штатах и во всем мире. Экономическая активность и занятость продолжили восстанавливаться, но остаются значительно ниже своих уровней в начале года. Более слабый спрос и ранее падение цен на нефть сдерживали инфляцию потребительских цен. Общие финансовые условия остаются благоприятными, отчасти отражая меры политики по поддержке экономики и притока кредитов домашним хозяйствам и предприятиям США.

Путь экономики будет существенно зависеть от распространения вируса.

( Читать дальше )

Норвежский пенсионный фонд о том, куда он инвестирует сверхдоходы от нефти и что из этого выходит (часть 2)

- 05 ноября 2020, 16:30

- |

В первой части я рассказал о том, что это вообще за фонд такой и об их аллокации активов. Там же была раскрыта тема, почему этот фонд инвестирует деньги норвежцев гораздо более агрессивно, чем принято ожидать от «пенсионных» фондов: ведь держать долю 70% в акциях — это довольно агрессивный подход.

Во второй части я переведу ту часть их 106-страничного отчёта, в которой они рассказывают о том, как и по каким правилам они распределяют свои вложения в акции: по регионам и отдельным странам, по рынкам — развитый и развивающийся, по величине компаний.

От 50-30-20 к взвешиванию по рыночной капитализации

Когда наш фонд только начал инвестировать в акции, в 1998 году мы приняли решение разделить наши инвестиции на три географических региона: Европу, Америку и Азиатско-Тихоокеанский регион. Распределение между ними было таким: 50, 30 и 20 процентов соответственно. По сравнению с размерами этих рынков, выбранное распределение капитала было сильно смещено в сторону Европы. Это значило, что у фонда были гораздо большие вложения в Европейские компании, чем в остальной Мир.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал