Избранное трейдера Неолиберальный тоталитаризм

Мысли о китайских компаниях

- 27 октября 2023, 08:14

- |

После окончания пандемии в Китае драйверов для их внутреннего развития стало меньше. Поэтому, чтобы выполнить план по 5%-ному росту ВВП, летом 2023 года власти Китая приняли меры по стимулированию экономики: снижались ставки и фискальные платежи, раздавались различные субсидии. В сентябре темпы восстановления активности ускорились, начался рост кредитной и денежной массы.

Обсудить 0 показов0 открытийДрайверами устойчивого роста в Китае стали увеличение потребления и еще более ускоренное развитие своих высокотехнологичных продуктов для повышения независимости от зарубежных поставщиков. Давайте посмотрим наиболее перспективные в ближайшем будущем компании.

1) Компании Alibaba и Tencent начинают отдавать свою рыночную долю более быстрорастущим компаниям, таким как Douyin или Kuaishou. Они как TikTok: специализируются на продаже товаров через прямые трансляции. Этот формат более привлекателен для потребителей и за последние пару лет он уже откусил 15-20% рынка классических гигантов.

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 6 )

Все побежали, и я побежал - клонируем Тимофея Мартынова

- 25 октября 2023, 23:58

- |

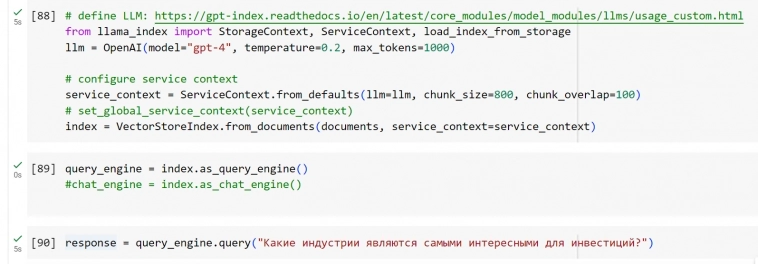

Я надолго выпал из телеги искуственного интеллекта, а когда вернулся, то тут такое творится, что офигеть.

Все как подорванные внедряют ChatGPT в Энтерпрайз, и кажется, что все крутится вокруг подхода RAG — Retrieval Augmented Generation

Если звучит сложно, не пугайтесь, я объясню.

Это когда используют ChatGPT для ответа на вопросы, но в качестве материала для поиска ответа — загружают какой то объем текста из узкой предметной области. Там еще много интересных моментов, таких как Embeddings и векторные базы данных, но смысл в том, что мы можем загрузить в векторную БД какую то текстовую инфу (точнее — ее эмбеддинги), и задавать вопросы ChatGPT на человеческом языке, получая ответы тоже на человеческом языке на основе только этой инфы.

Я решил с помощью этой технологии продолжить свои эксперименты с личностью Тимофея (первая часть — здесь), и на этот раз — клонировать самого Тимофея Мартынова. Меньше не имело смысла !

Какой набор информации как нельзя лучше отображает личность и ход мыслей Тимофея? Правильно — книга «Механизм трейдинга»

( Читать дальше )

Как посчитать справедливую стоимость акции? Оценка компаний. Показываю на примерах.

- 30 июля 2023, 10:00

- |

Добрый день, друзья! Приветствую вас на канале, посвященном инвестициям. Сегодня рассмотрим подходы и методы расчета справедливой стоимости акций.

Для данной статьи доступна видео версия на Youtube.

Больше информации и свои сделки публикую в Телеграм.

Подходы к оценке.

Как говорил Уоррен Баффет: «Цена — это то, что ты платишь. А стоимость — это то, что ты покупаешь». Поэтому каждому инвестору важно представлять справедливую стоимость компании.

Так как вычисление справедливой стоимости базируется на данных финансовых отчетов, очень желательно, уметь в них разбираться. Напомню, что на нашем YouTube канале, в плей-листе «Обучение» есть соответствующие видео, где простыми словами рассказывается, как можно легко разбираться в финансовой отчётности.

( Читать дальше )

Qlua: получение данных из таблицы текущих торгов, создание таблиц в торговом терминале.

- 19 июля 2023, 17:03

- |

Сегодня рассмотрим:

1. Получение биржевых данных через функцию getParamEx

2. Выгрузка списка параметров функции getParamEx через DDE из торгового терминала

3. Создание пользовательских таблиц в торговом терминале

Одна из особенностей работы через квик это то, что можно получать достаточно большой объем биржевой информации по интересуемым инструментам. Большинство других платформ для алгоритмической торговли и терминалов в РФ будут выдавать только цену открытия, максимум/минимум дня, последнюю цену, цену закрытия, объемы по инструментам и максимум еще 3-5 каких-то дополнительных пунктов. В распоряжении тех, кто использует qlua огромная матрица параметров таблицы текущих торгов.

Получить их можно через функцию getParamEx:

getParamEx(код класса актива, инструмент, параметр), где:

код класса: например в случае акций это «TQBR», а в случае срочного рынка «SPBFUT».

инструмент: тикер.

параметр – один из параметров для соответствующей группы инструментом (об этом подробнее ниже).

Функция возвращает таблицу со следующими полями:

( Читать дальше )

Помогите уговорить супер алготрейдера выступить на нашей конфе🔥

- 08 мая 2023, 17:53

- |

Уговариваю опытного алготрейдера Антона Медведева выступить на нашей конференции 24 июня conf.smart-lab.ru.

Думаю еще чуть чуть надавить и он сломается. Напишите в комментариях какие у вас есть вопросы к руководителю топ алго команды все ещё торгующей на мосбирже.

Кстати, вот видео 9-летней давности, где Антон рассказал о себе, свой путь и одну свою стратегию

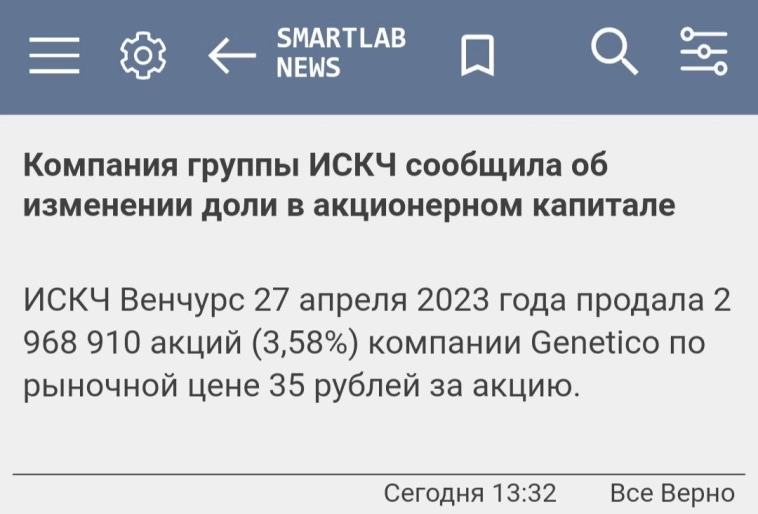

А ну вот и документальное подтверждение моих опасений последовало😁

- 28 апреля 2023, 14:37

- |

https://t.me/newssmartlab/37636

Знаете у маркетологов есть такой прием:

Жестко разрекламировать какую-то игрушку перед рождеством, а потом заведомо поставить в магазины минимальное количество этой игрушки.

Родители, которые уже обещали игрушку своим детям, начинают сходить с ума, цены взлетают до небес.

Но суть приема в другом.

В том, что Рождество закончится, наступит провал продаж. И тут игрушка в достаточном количестве появляется в магазине и родители ее все равно покупают, так как уже было обещано.

Таким образом общий спрос на игрушку оказывается больше. А компания ее производящая зарабатывает больше денег.

Фьючерсный арбитраж Еu / Si

- 17 апреля 2023, 16:54

- |

Вопрос к заядлым арбитражникам.

Есть такая незатейливая формула:

Eu — ED*Si=0

Кто-нибудь использует ее в практическом трейдинге?

вебинар "Недобросовестные практики на организованных торгах" от ЦБ завтра

- 10 апреля 2023, 23:50

- |

|

|

|

||

|

||

|

В этом году на российском рынке преобладают частные инвесторы. При этом в последний год на российском рынке отмечается активизация случаев манипулирования на рынке акций и облигаций. В условиях малоликвидного рынка такие практики приносят их организаторам солидное вознаграждение. А вот ждет ли за это наказание? Как диагностировать нестандартные сделки? Чем плохо для рынка манипулирование и использование инсайдерской торговли?

Наши спикеры:

Валерий Владимирович Лях – директор Департамента противодействия недобросовестным практикам (Банк России)

( Читать дальше )

Арбитраж на индекс NASDAQ US-РФ

- 02 февраля 2023, 23:34

- |

и на MOEX контракт NASD-3.23 с котировкой 12350

продаю NQH23 покупаю NASD-3.23, к 17.03.2023 моексовский контракт исполнится по цене чикагского.

Независимо от цены на момент исполнения разница в +4% идет в прибыль.

И да, сейчас разница всего 4%, в хорошие времена бывает и 10-20%

Почему это не будет работать? Каменты про подводные камни, «ты тормоз» и тд приветствуются))

Ещё об удобстве логарифмических (непрерывных) процентов

- 07 января 2023, 10:33

- |

Я уже писал, почему логарифмические проценты очень удобно использовать при проведении различных исследований в инвестициях — Доходность. Как считать? И почему полезен непрерывный процент.

Сегодня я хочу показать еще одно очень удобное применения логарифмического процента при проведении расчетов доходности, номинированных в различных валютах.

Давайте рассмотрим такой пример. Предположим у нас есть два актива, один номинирован в рублях (актив — А), другой в долларах США (актив — В). Пусть за 28 месяцев А вырос с 20 рублей до 60, а В со 100 долларов до 170. Мы легко можем посчитать прирост каждого актива за указанный период:

- А прирос на 200% — ((60/20-1)*100)

- B прирос на 70% — ((170/100-1)*100)

Но чтобы сравнить их между собой, нам нужно посмотреть как за этот же период изменился курс. И пусть для нашей задачи курс изменился с 50 рублей за один доллар до 70. Это значит что он вырос на 40% ((70/50-1)*100).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал