Избранное трейдера Михаил Безуглый

Сургутнефтегаз, прикинем дивиденды по префам

- 18 июня 2020, 01:23

- |

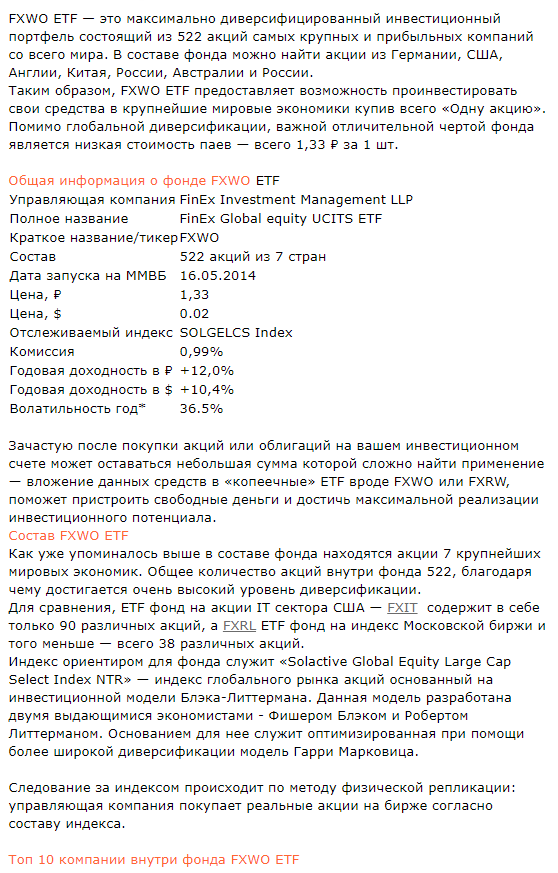

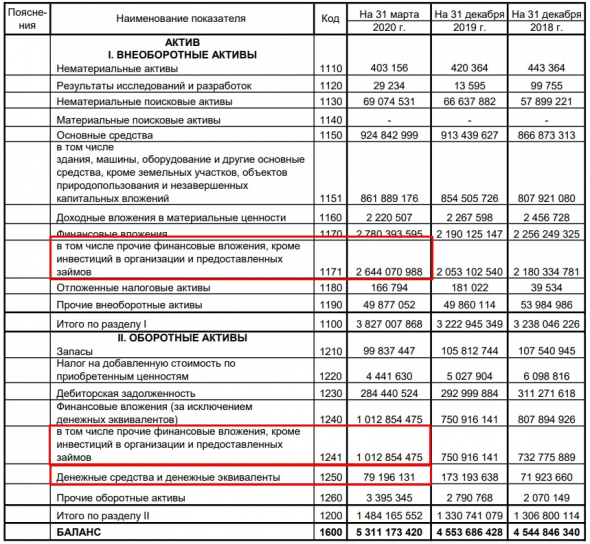

Капитализация СНГ составляет около 1,7 трлн. руб., долгов нет (по РСБУ), сумма средств на счетах составляет 3,7 трлн. руб., суммарно активов на 5,3 трлн. руб (РСБУ). Вы бы купили такую компанию? Давайте разбираться.

дивиденды по префам" title="Сургутнефтегаз, прикинем дивиденды по префам" />

дивиденды по префам" title="Сургутнефтегаз, прикинем дивиденды по префам" />Операционная прибыль по РСБУ от основной деятельности (реализации нефти, нефтепродуктов, газа и пр.) в среднем за последние годы составляет около 400 млрд. рублей. А вот чиcтая прибыль (далее ЧП) постоянно плавает, за 2018 год — 850 млрд. руб, за 2019 год — 106 млрд. рублей, за 1 квартал 2020 года СНГ заработал 717 млрд. руб против убытка в 83 млрд. руб годом ранее.

( Читать дальше )

- комментировать

- ★29

- Комментарии ( 27 )

Посты в нетленку (все полезные статьи смартлаба в одном месте)

- 14 июня 2020, 12:37

- |

С вероятностью 90% вы не знали, что на смартлабе есть раздел лучшие статьи: https://smart-lab.ru/tradingreads/

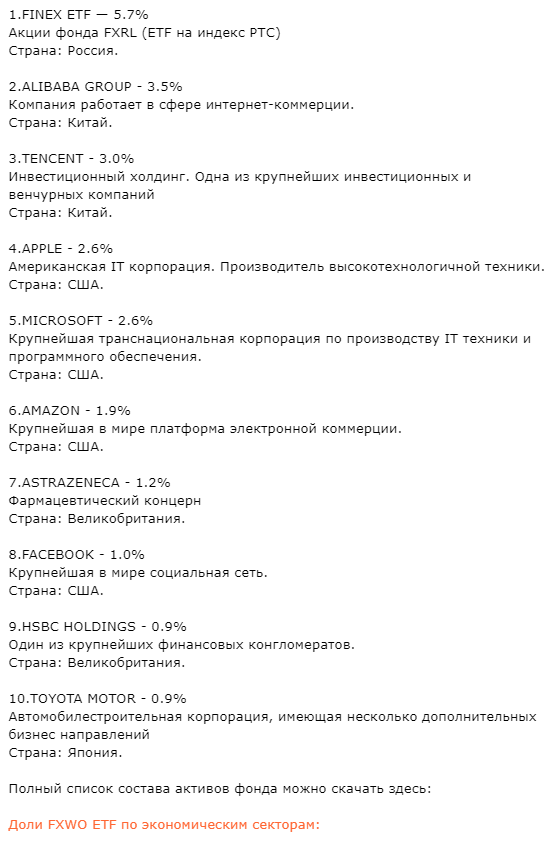

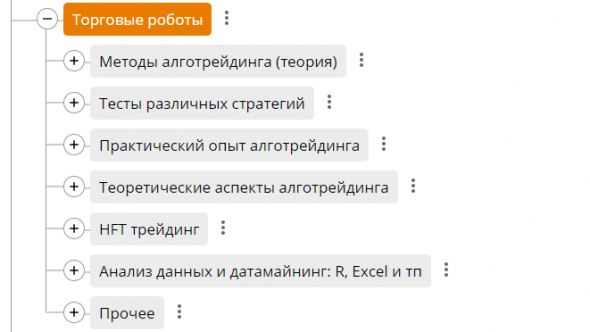

Там есть куча старых статей смартлаба, структурированных по темам. Сегодня я там немного навёл порядок в разделе Алготрейдинг:

https://smart-lab.ru/tradingreads/#category_4

Что вы можете сделать с этим разделом?

1. найти полезную инфу.

2. Если у вас есть полезные посты в блоге (или избранном), актуальность которых не проходит со временем, дайте ссылки на эти посты в комментариях, я добавлю их в этот раздел.

Естественно посты могут быть любых тем: инвестиции, трейдинг, опционы и т.п.

Это работало последние 2 года, сработало и сейчас.

- 13 июня 2020, 20:11

- |

Предположение о паузе в росте рынка акций США оправдывается, причем ускоренными темпами. Этим начинает пользоваться основной альтернативный класс активов- длинные US Treasuries.

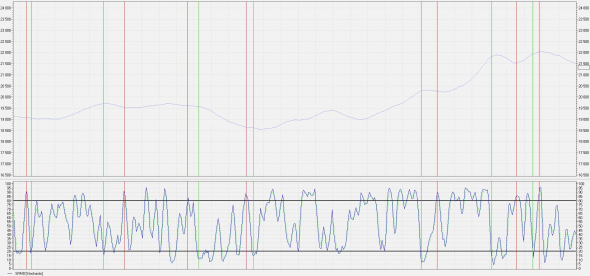

В средней части графика показано соотношение Трежерис/Акции, выраженное через основные ETF на эти классы активов. Чудесным образом оно нащупало поддержку как раз возле 200-дневной средней. Внизу показан классический и самый простой индикатор текущей силы рынка- RSI (14) для соотношения. Совпадение или нет, утверждать не буду, но видно невооруженным взглядом, что когда он достигает уровня перепроданности 30%, относительная слабость TLT против SPY подходит к концу, и начинается период тактического превосходства Трежерис.

Это работало последние 2 года, сработало и сейчас. Конечно, когда-нибудь эта закономерность сломается, перепроданность Трежерис против акций будет проигнорирована, и Трежерис продолжат падать, а акции- расти. Но я думаю, что это произойдет не раньше, чем индекс S&P-500 обновит исторический максимум на 3400.

Как заработать на стохастике и машке

- 10 июня 2020, 23:13

- |

И так. Открываешь QUIK. Берешь график своего любимого инструмента. Накладываешь машку. Выводишь под графиком стохастик. И начинаешь торговать по правилам:

1. Работаешь одной позой (количество контрактов в позе — сколько влезет).

2. Если машка идет вверх, открываешь лонг по низу стохастика. Выходишь — по вверху стохастика.

3. Если машка идет вниз, открываешь шорт по верху стохастика. Выходишь — по низу стохастика.

4. Если машка идет вбок, просто открываешься/закрываешься по верху/низу стохастика.

Давай уберем с графика свечи, чтобы не отвлекали и посмотрим торговую систему:

( Читать дальше )

АФК Система отчет за 1 кв. 2020 года

- 10 июня 2020, 12:40

- |

Денежные потоки корпоративного центра.

Основной приток денежных средств в 1 квартале 2020 года был обусловлен спецдивидендами от МТСа в результате продажи бизнеса в Украине.

( Читать дальше )

Закрыл счет в IB

- 10 июня 2020, 01:31

- |

После того как я поймал очередную громадную просадку по плечевому етфу TQQQ, я понял что не готов целыми днями смотреть за графиками и обнулять в нем годовую прибыль. Вышел из него с небольшой прибылью. Пересмотрел свою ТС, решил завязать со спекуляциями и податься в дивидендные инвесторы. В связи с чем возник вопрос, а нужен ли американский брокер при такой ТС? Я решил, что не нужен. Закрыл счет в IB и перешел в ВТБ, для инвестирования через Питерскую биржу.

Вот основные причины, которые побудили закрыть счет:

1) Самостоятельная подача налоговой декларации (основная причина).

Сначала я собирался самостоятельно подать декларацию за 2019г. Выгрузил из пдф в эксель. Получил кривая, косая. Пару дней ее правил. Потом понял, что некоторые строчки я не знаю как учитывать в декларации. В декларации очень много инфы — проценты, дивы, сделки. Все это нужно пересчитывать в рубли и каким то образом еще правильно посчитать прибыли и убытки + нужна пояснительная записка. Вообщем я плюнул на это дело, заплатил X рублей и мне сделали за пару ней. Профессионально и быстро. Оставалось только загрузить уже заполненный файл через личный кабинет ФНС. Никаких данных вводить не нужно было.

( Читать дальше )

Полюс - убыток по итогам первого квартала, против прибыли годом ранее

- 08 июня 2020, 16:45

- |

Обзор результатов Полюса за 1 квартал, по традиции начнем с комментария Генерального директора, Павла Грачева:

«В первом квартале 2020 года «Полюс” продемонстрировал сильные операционные и финансовые результаты. Показатель EBITDA составил $589 млн, а свободный денежный поток с учетом долговой нагрузки – $260 млн.»

Cамая оперативная информация в моем Telegram «ИнвестТема»

И действительно, начало года для золотодобытчиков выдался удачным. Выручка увеличилась на 16% год к году до $872 млн. Этому способствовал рост цен реализации на 22%. Сами же продажи снизились на 5% год к году. А по сравнению с 4 кварталом снижение реализации золота составило 39%. Операционные расходы остались на уровне прошлого года. Однако это не помогло прибыли остаться в положительной зоне.

Чистый убыток Группы по итогам первого квартала составил $389 млн, против прибыли годом ранее. Этого руководство в своих комментариях не указало. Этот результат был получен за счет убытка от переоценки производных финансовых инструментов и курсовых разниц. Скорректированная чистая прибыль на неденежные статьи все же выросла. И рост составил целых 100% или $486 млн. Если сравнивать с 4 кварталом скорр. чистая прибыль снизилась на 7%. Результаты компании сильно подвержены валютным переоценкам.

( Читать дальше )

5 рыночных тенденций, которые упустят 99% инвесторов. 4. ЗОЛОТО (перевод с elliottwave com)

- 08 июня 2020, 13:22

- |

Золото растет, так как Пауэлл ФРС сигнализировал о больших стимулах — Рейтер, 12 мая

Растущий баланс ФРС должен поддержать цены на золото и серебро — BMO Capital Markets, 21 мая

Как видно из вставки в левой части графика, с сентября 2011 года по ноябрь 2014 года баланс Федеральной резервной системы США увеличился на удивительные 44%, увеличившись в стоимости с 18% до 26% ВВП США, который в то время был рекордно высокий. За этот же период золото снизилось на 41%, с 1921,50 долларов до 1132,16 долларов. Если кто-то утверждает, что размер баланса ФРС вызывает рост и падение цены на золото, то экспансивная ФРС должна быть медвежьей по отношению к золоту, исходя из поведения в этот период. Но подождите. Рамка в правой части графика показывает, что в последнее время баланс ФРС увеличился на 72% и вырос в стоимости с 18% до 31% ВВП США, что является новым рекордным пределом, в течение которого цена на золото тоже выросла, но не до рекорда. Спотовые цены выросли на 26% с 1400,51 доллара до 1765,43 доллара за тот же период. Это противоположно тому, что произошло в 2011-2014 годах. Истина здесь заключается в том, что нет достоверной корреляции между QE и ценами на золото. Этот график показывает, что размер баланса ФРС не является причиной того, что золото растет или падает; это связано с настроением рынка, и паттерн управляется Волновым Принципом.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал