Избранное трейдера Михаил Безуглый

Практический Трейдинг. Затяжная Сиеста и Окно для Торговли. Часть 2. С Цифрами.

- 21 февраля 2021, 12:32

- |

Первая часть

Практический Трейдинг. Время для Торговли. Сиеста. Ищем Физический Смысл. Часть 1.

интереса не вызвала. Ну да ничего. Сейчас циферок-то понаприбавлю.

Итак, в Части Первой я упоминал так называемое Фундаментальное Уравнение Торговли Ральфа Винса. В общем-то, конечно, оно выдающееся. Следовало бы всем понять его. Полезно, по-крайней мере.

Так вот, в той статейке я «наивно» предположил, что увеличение времени торговли и соответствующего этому количества сделок будет способствовать положительному отклику счёта. Конечному «выхлопу», так сказать... Соответственно, настоящий Внутридневный Трейдер должен сидеть за компом, начиная с 01 марта, по 17 часов в сутки. И дрочить, дрочить, дрочить с выпученными глазами, тихо повизгивая от азарта....

Что ж, придётся ломать эту целку мозговую-костыльную. Впрочем, не впервой. Это я про девичьи целочки. Дело не столь благодарное и/или благородное, но кому-то надо же иногда это сделать…

( Читать дальше )

- комментировать

- ★9

- Комментарии ( 23 )

Мировой долг достиг 355% от глобального ВВП

- 21 февраля 2021, 06:15

- |

По оценке Института международных финансов (IIF, Вашингтон, США), 281 трлн долл. – общая сумма долга государств, компаний и домохозяйств планеты по итогам 2020 года. Или 355% от мирового ВВП. Это же отношение только для развивающихся стран – 250%. Иными словами, главным заемщиком остается группа развитых стран.

Ты можешь позволить себе большой долг, если его обслуживание дешево, а перекредитование просто. Имея затраты на обслуживание, максимум, в 1-1,5% и кредитные рейтинги, позволяющие занимать любые суммы, развитые страны продолжают галоп накопления госдолга, распространяя его на коммерческий и потребительский сектора. Галоп сопровождается денежной эмиссией, позволяющей поддерживать долговые котировки наплаву.

В этой почти нерушимой логике есть изъян. Избыток денежной массы уходит на рынок спекулятивного капитала. А к нему сегодня относятся не только фондовые активы, но и товарные. Нефть, металлы, сельхозпродукция. Товары в свою очередь начинают раскручивать инфляционную спираль. Энергии этому придает удорожание предметов потребления, в основном, продаваемых в дешевый кредит, в частности недвижимости.

( Читать дальше )

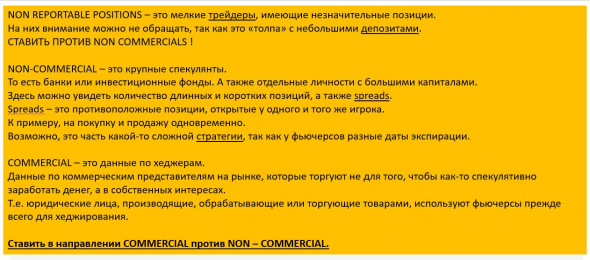

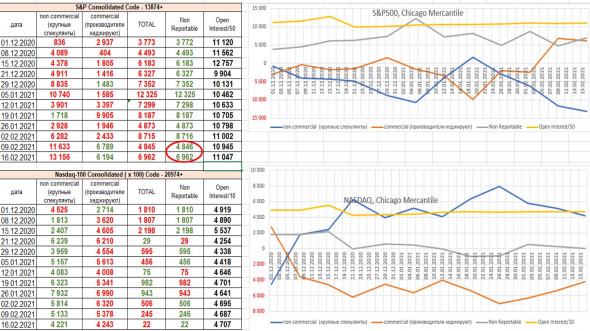

CFTC: анализ товарных рынков, индексов и валют. Вывод: рынки перегреты. По индексам: институционалы сокращают, Non Reportable увеличивают лонги.

- 20 февраля 2021, 22:06

- |

Скачиваю с сайта CFTC в excel.

Написал в excel простую программу: считает лонг минус шорт,

недельные данные по каждой категории участников рынка и

строит графики изменений позиций по каждой категории участников рынка.

Если лонгов больше, цифра зеленая.

Если шортов больше, цифра красная.

Chicago.

Теория.

ОБРАБОТКА.

По S&P NonReportable увеличили в 1,5 раза чистую длинную позицию, а крупные спекулянты увеличили шорты

(т.е. рынок перегрет):

( Читать дальше )

Коротко по отчетам за 4 квартал 2020 года: Черкизово, Роснефть, Башнефть, ГМК, Яндекс, Новатэк.

- 20 февраля 2021, 12:04

- |

Роснефть. В 4 квартале показали феноменальную рекордную прибыль 410 млрд, правда фоне на продажи Восток Ойл. Если смотреть на СДП, то там картинка будет печальнее. Дивдоха~1.5%. Обесцениванием активов подзанизили дивы на 3пп. В целом пока впечатление, что если у вас есть вера стабильную или растущую нефть, Роснефть наверное будет наиболее интересной ставкой среди росс. нефтяных акций.

Башнефть. Рося продолжает качать соки из Башнефти. Акционеры недовольны. Убыток формально позволяет не выплачивать дивиденды, хотя в бюджет Башкирии вроде около 4 ярдов доходов от Башни заложено. Могут выплатить из нераспределенки. В общем, дивидендная интрига сохраняется, но так особо пока позитива не видно.

ГМК. Феноменальный свободный денежный поток 476 млрд рублей по итогам 2020 года. Мне кажется, в России больше нет компании, у которой по итогам 20 года будет больше денег. Мне видится, что есть риск что в долларах СДП ГМК может на многие годы вперед остаться не побитым. Во-первых, надо иметь ввиду, что цены на металлы рано или поздно упадут. Кроме того, насколько я понимаю, с 21 года резко вырастет CAPEX, который будет расти до 20-25 года. Разлив мазута прошлогодний — это некий симптом, того, что реально происходит в компании. На днях еще и крыша обрушилась в одном цеху. Это все говорит о том, что акционеры просто охерели уже от экономии на капитальных ремонтах/инвестициях и выдаивания компании по полной. В 22 году заканчивается акционерное соглашение Потанин-Дерипаска, там тоже есть риск, что дивов будет платиться меньше.

( Читать дальше )

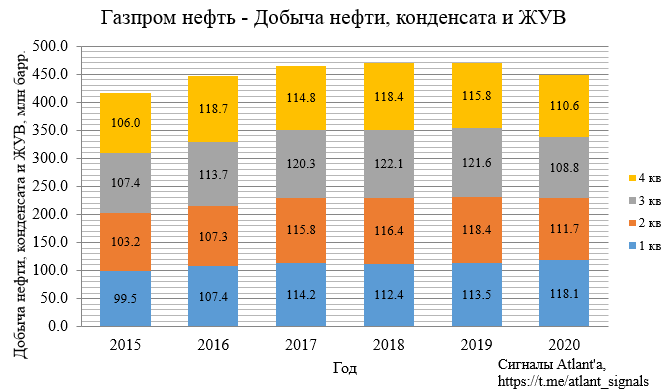

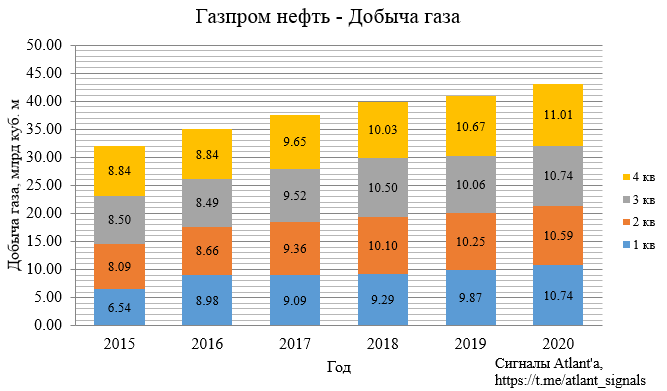

Газпром нефть. Обзор финансовых показателей МСФО за 4-й квартал 2020 года

- 20 февраля 2021, 10:06

- |

Компания опубликовала производственные и финансовые результаты за 4-й квартал 2020 года.

Начнем с производственных показателей.

Добыча нефти, конденсата и жидких углеводородов снизилась на 4,5% относительно прошлого года, и выросла на 1,7% относительно предыдущего квартала.

Добыча газа увеличилась на 3,2% относительно прошлого года, и на 2,5% относительно предыдущего квартала.

( Читать дальше )

🚗 Tesla (TSLA) — аккумуляторы сели, идём на зарядку 🔋

- 19 февраля 2021, 19:46

- |

● 1W

«Графики цен великолепны, чтобы предсказывать прошлое», — сказал однажды Питер Линч. А ещё, графики цен за прошлое отличный инструмент для предсказания будущего с высокой точностью, если, конечно, вы знакомы с теорией волн Эллиотта. Выход вверх из большого треугольника ожидался ещё в октябре 2019.

●1D

( Читать дальше )

Большой разбор игрового сектора

- 19 февраля 2021, 18:44

- |

Игровой сектор является одним из самых перспективных и интересных для инвесторов. По данным на конец 2019 года, количество игроков составляло порядка 2,9 млрд человек по всему миру. Индустрия развивается двузначными темпами. По оценкам аналитиков, объем рынка компьютерных игр вырос на 18% в 2020 году до $180 млрд. За последние 5 лет средние темпы роста составляют 11%. При этом, на сегмент мобильных игр уже приходится 45% и эта доля постоянно растет.

Игровой сектор — один из самых быстрорастущих среди всей индустрии медиа и развлечений. 2020-й год показал интерес со стороны пользователей, как на карантине, так и после него. По оценкам экспертов, среднее игровое время выросло на 30–40%. Отдельно стоит отметить рынок киберспорта, который с пандемией и отменой многих спортивных мероприятий, набирает обороты. Если в 2019 году объем рынка был в пределах $1,1 млрд, то уже к 2024 прогнозируется на уровне $2,3 млрд.

( Читать дальше )

Обзор НОВАТЭК: финансовые результаты за 2020 г. по МСФО. Перспективы сохраняются

- 18 февраля 2021, 18:33

- |

НОВАТЭК опубликовал финансовые результаты за 2020 г. по МСФО. Выручка компании снизилась на 17,5% по сравнению с 2019 г. – до 711,8 млрд руб. на фоне снижения цен на углеводороды, а также сокращения объёмов реализации сжиженного природного газа. Основные причины влияние пандемии COVID-19 и сокращение добычи нефти в рамках сделки ОПЕК+.

Чистая прибыль компании упала на 92% – до 67,8 млрд руб. Основное снижение прибыли связано с выбытием долей владения в дочерних обществах и совместных предприятиях. В частности, признание в 2019 г. прибыли от продажи доли Артик СПГ-2 в размере 675 млрд руб. Дополнительное негативное влияние на прибыль оказали убытки от совместных предприятий.

Скорректированная прибыль на вышеперечисленные «моменты» сократилась на 31% по сравнению с 2019 г. – до 169 млрд руб., что в свою очередь не так уж и много по сравнению с падением прибылей нефтяных компаний.

На фоне снижение операционного потока и роста капитальных затрат, свободный денежный поток ушёл в отрицательную зону. CAPEX составил 204,6 млрд руб., основные инвестиции пошли на строительство Артик СПГ-2 и Обского СПГ.

( Читать дальше )

Прелесть и ужас опционов

- 18 февраля 2021, 12:49

- |

Привет всем любителям и ценителям опционов. С большим вниманием ознакомился с содержанием раздела на смартлабе и принял решение зарегистрировать здесь свой опционный блог. Пока учился торговле этим замечательным инструментом, перечитал стопку учебников, пересмотрел сутки видеороликов на русском и английском, взял платные курсы, облазил интернет в поисках скудных крох практических аспектов, но в итоге все практические навыки пришлось извлекать самому, некоторые — весьма болезненно. Думаю, от меня не убудет поделиться, и считаю, что удивительный мир опционной торговли заслуживает того, чтобы о нем писали больше и чаще.

Во первых строках — кратко о себе и о том, что, как и где торгую. Мне 46, в мир опционов пришел давно, лет 5 назад, но с первого захода не сложилось — торговал рублевыми опционами, и неудачно. Я потом объясню, почему неудачно. В прошлом году покинул, наконец, работу, открыл счет в IB, закинул туда столько, сколько не жаль потерять полностью, и начал учиться на свои кровные. Начал, как водится, с покрытых коллов. Потом перешел к голым путам. Кривая обучения выглядит классически: первые два месяца — уверенный, но небольшой плюс.

( Читать дальше )

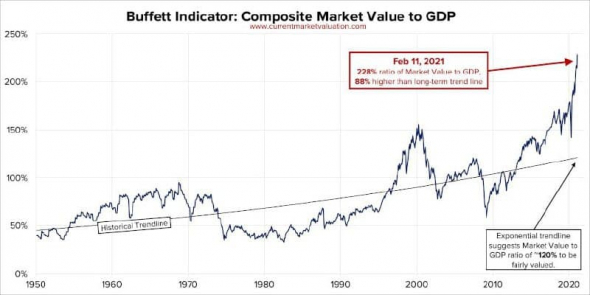

Индикатор оценки Баффетта

- 18 февраля 2021, 11:51

- |

«Отношение капитализации рынка к ВВП — лучший индикатор оценки». 20 лет назад Уоррен Баффетт сказал такую фразу в интервью журналу Fortune, что дало название показателю «Индикатор Баффетта». В 2000 году он достиг рекордного уровня в 1,5x, после чего капитализация рынка упала на треть.

Текущий уровень индикатора:

— Капитализация рынка США: $49.5 трлн

— Оценка ВВП США: $21,7 трлн

— Индикатор Баффетта: $49.5 трлн/ $21,7 трлн = 2,28x

В 2021 году коэффициент превысил рекордные пики времен пузыря доткомов, что вызывает опасения в фундаментальной обоснованности тренда роста американских акций.

На этот раз все будет иначе? Многие аналитики говорят, что в росте коэффициента нет ничего страшного. Во-первых, фондовый рынок — не экономика. Состав ВВП по отраслям сильно отличается от состава индекса S&P500. Во-вторых, низкие ставки оправдывают более дорогие мультипликаторы у крупных технологических компаний роста.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал