Блог им. VladimirKiselev

Индикатор оценки Баффетта

- 18 февраля 2021, 11:51

- |

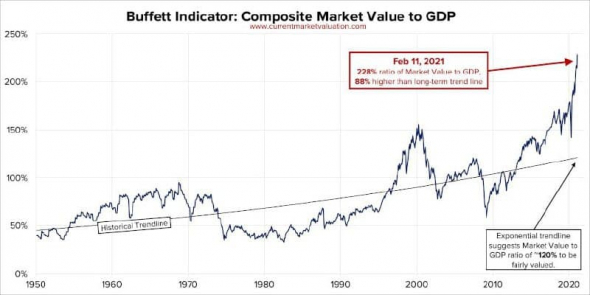

«Отношение капитализации рынка к ВВП — лучший индикатор оценки». 20 лет назад Уоррен Баффетт сказал такую фразу в интервью журналу Fortune, что дало название показателю «Индикатор Баффетта». В 2000 году он достиг рекордного уровня в 1,5x, после чего капитализация рынка упала на треть.

Текущий уровень индикатора:

— Капитализация рынка США: $49.5 трлн

— Оценка ВВП США: $21,7 трлн

— Индикатор Баффетта: $49.5 трлн/ $21,7 трлн = 2,28x

В 2021 году коэффициент превысил рекордные пики времен пузыря доткомов, что вызывает опасения в фундаментальной обоснованности тренда роста американских акций.

На этот раз все будет иначе? Многие аналитики говорят, что в росте коэффициента нет ничего страшного. Во-первых, фондовый рынок — не экономика. Состав ВВП по отраслям сильно отличается от состава индекса S&P500. Во-вторых, низкие ставки оправдывают более дорогие мультипликаторы у крупных технологических компаний роста.

Нужно ли продавать? Если индикаторы показывают, что рынок перегрет это не означает, что нужно продать все акции и ждать следующей коррекции. Любая модель оценки несовершенна и периодически дает ошибочные сигналы.

Цель этого графика — предупредить о рисках, которые существуют на рынках. Быстрый рост рынка очень часто = рост рисков. Инвестор не должен забывать проводить ребалансировку и возвращать долю выросших активов во время бума на изначальный уровень. Если портфель ставит рекорды, как минимум не стоит увеличивать инвестиции в акции еще больше.

👉Отличные графики по теме от Current Market Valuation

Следим за новостями рынка в Telegram Bastion

теги блога Vladimir Kiselev

- Alphabet

- Amazon

- Apple

- Berkshire Hathaway

- ETF

- Intel

- IPO

- Mail.Ru Group

- Microsoft

- Netflix

- Nvidia

- Pfizer

- S&P500 фьючерс

- TCS Group

- Tesla

- активы

- акции

- акции США

- Алроса

- анализ

- аналитика

- банки

- Баффет

- валюта

- ВТБ

- газ

- Газпром

- Газпромнефть

- ГМК Норникель

- Детский мир

- дивиденды

- доллар

- Доллар рубль

- доходность

- европа

- золото

- инвестиции

- Интер РАО

- инфляция

- капитализация

- китай

- книги

- коррупция

- котировки

- кризис

- Лукойл

- Магнит

- макро

- Макроэкономика

- ММК

- МТС

- мультипликаторы

- нефть

- НЛМК

- Новатэк

- Норникель

- обзор рынка

- облигации

- отчетность

- оценка

- подкаст

- подкасты

- Полиметалл

- Полюс

- Полюс золото

- портфель

- прогноз по акциям

- Психология

- Распадская

- Роснефть

- Россети

- Россия

- Ростелеком

- Русагро

- рынок

- санкции

- сбербанк

- Северсталь

- ставки

- статья

- стратегия

- Сургутнефтегаз

- сша

- Татнефть

- тинькофф

- Тинькофф Банк

- Тинькофф Инвестиции

- трейдинг

- философия

- финансы

- фонды

- форекс

- Фосагро

- ФРС

- ФСК Россети

- фундаментал

- ЦБ

- экономика

- Яндекс

При низких процентных ставках заемные деньги становятся дешевле, а будущие реальные доходы теоретически стоят дороже, что может оказать положительное влияние на фондовый рынок. А низкие процентные ставки означают меньшую доходность для низкорисковых активов, таких как облигации, что снижает спрос инвесторов и в конечном итоге еще больше повышает цены на акции. Это означает, что до тех пор, пока процентные ставки находятся на рекордно низком уровне, индикатор Баффета, скорее всего, будет оставаться высоким.

На рынке нет точного индикатора разворота как снизу. так сверху, иначе мы бы все были миллионерами или наоборот никто бы на рынке не зарабатывал