Избранное трейдера Евгений Попов

Степан Демура последнее выступление - личное мнение

- 09 сентября 2019, 11:42

- |

Что хочу сказать- его можно и даже нужно посмотреть большинству.

Как экономист он весьма трезво и правильно оценивает перспективы американской экономики на ближайший год. Это выступление, пожалуй -лучшее за последние пару лет, т.к. каждое свое предположение по движению инструментов он подтверждает как тех.анализом, так и ист.анализом.

Есть положения, с которыми я не согласен в корне, но они больше по локальным прогнозам -до 3-4 месяцев.

Если вкратце- его позиция заключается в том, что власти США в этом году надавят на ФРС, и те не только снизят ставку, но и запустят QE- печатание долларов для закрытия огромного долга (в основном корпоративного). То есть продолжат дальше надувать долговой пузырь.

Вот тут я бы не торопился. Почему? В 2007г. ФРС тоже могла бы сделать это, но сделала лишь в 2009г., когда кризис уже бушевал по Америке.

А почему в этом году они должны сделать это? Кто их торопит? Трамп? Так они Трампу не подчиняются, это частная контора.

В общем 20 сентября, когда ФРС объявит ставку- мы послушаем и посмотрим, а пока что я не вижу оснований для такого шага. Падения нету. Индексы высоки, как никогда.

его выступление, для тех кто желает посмотреть.

Спасибо коллеге Evgenus за предоставленную ссылку.

Зарабатывайте

- комментировать

- ★5

- Комментарии ( 19 )

Самый точный прогноз цены на нефть (наверное)

- 29 августа 2019, 00:32

- |

Наше понимание мира ограничено многими факторами, увы. Незнание языков, нехватка времени, отсутствие образования и кругозора, промытые мозги, и т.д.

Поэтому, увы, в инвестициях, многие люди придерживаются всяких дурацких императивов, типа “нефть вот вот кончится и будет стоить стопицот”, или “покупай недвижимость, она только растет в цене” или “я потреот своей страны и поэтому покупаю российские акции”

Сегодня я хотел бы поговорить об одной из этих ложных аксиом – а именно, о нефти и цене на нее.

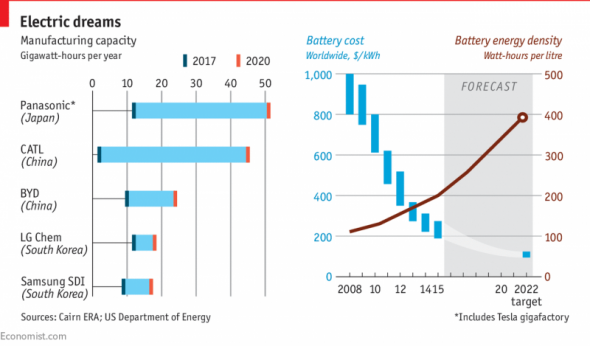

Внимательно посмотрите на эти графики из журнала The Economist

На левом показан рост производства литий — ионных батарей

На правом две кривые, обе – нелинейные

Кривая стоимости литиум-ионных батарей асимптотически стремится то ли к нулю, то ли к $50, кривая роста плотности энергии – вообще чуть ли не экспоненциально уходит вверх

( Читать дальше )

Отчет о движении средств на брокерском счете

- 16 августа 2019, 12:31

- |

Добрый день!

С 1 января 2020 года каждый инвестор, который имеет брокерский счет у зарубежного брокера, обязан будет сдавать Отчет о движении денежных средств. Правильно называется такой документ – «Отчет о движении средств физического лица – резидента по счету (вкладу) в банке за пределами территории Российской Федерации».

Все дело в том, что в Федеральный закон «О валютном регулировании и валютном контроле» были внесены изменения, которые вступают в силу с нового года (изменения вносятся Федеральным законом от 02.08.2019 г. № 265-ФЗ).

В частности, изменения коснулись статьи 12 указанного закона. Посмотрите ниже на фото, как изменилось название статьи…

( Читать дальше )

Список интересных телеграм каналов для трейдеров и инвесторов.

- 08 августа 2019, 12:14

- |

@dohod – аналитическая компания.

@AK47pfl – рынки Деньги Власть.

@marketstoday – сборник обзоров со всех областей на английском языке.

@sistema_news – новости от компании АФК Система.

@sgcapital — авторский канал об инвестициях.

@oil_capital – аналитические обзоры нефтегазовой отрасли и комментарии ведущих экспертов.

@globalcommodities — комментарии по сырьевым рынкам от УК «Система-Капитал».

@glhfx — телеграмм-канал о глобальном рынке акций. Автор — Емельянов Никита, Head of Equities в УК «Система Капитал».

@rusbiotech — канал о биотехнологиях и фармацевтике. Автор Ушаков Андрей, старший аналитик УК «Система Капитал.»

@bcs_express — новости про бизнес, акции, инвестиции. Аналитические обзоры и рекомендации от экспертов БКС Экспресс.

( Читать дальше )

Бэнкинг по-русски: «Бумажный» НДС. Все, что вы не знали и боялись спросить (c)

- 01 августа 2019, 13:38

- |

Автор Кирилл Соппа , эксперт по налоговой оптимизации, налоговый консультант.

Очень часто приходится профессиональным налоговым юристам и консультантам сталкиваться с мнением, что они просто не понимают сложных схем продавцов «бумажного» НДС и поэтому не рекомендуют его применять. Ситуация как раз обратная, мы слишком хорошо понимаем (не все, конечно же, но большинство) всю внутреннюю «кухню» «бумажного» НДС. И именно поэтому не рекомендуем с ним связываться.

Налоговый эксперт Кирилл Соппа на своем канале в «Яндекс.Толк» представил разбор всех мифов и вопросов, касающихся схем по оптимизации НДС. Статья получилась большая, потому что мифов распространяется много. В связи с этим в начале в форме оглавления приведен список вопросов, которые разбираются в статье. Можно читать только то, что интересно, но лучше все же по порядку.

- Почему НДС законно не оптимизируется в отличие от налога на прибыль, хотя принцип расчета у них вроде бы одинаковый — доходы минус расходы умножить на ставку — просто при расчете НДС не все расходы учитываются (только НДСные)?

- Как работает АСК НДС-2? Почему из-за нее невозможно оптимизировать НДС?

- Каким образом несмотря на работу АСК НДС-2 продолжают продавать «бумажный» НДС? «Обнальщики» придумали схему обхода АСК НДС-2?

- Почему сейчас «бумажный» НДС продается отдельно от кэша? Это делает схему безопасной?

- Что за различные законные схемы оптимизации НДС, которые продают на семинарах популярные налоговые консультанты?

- Продавцы «бумажного» НДС предлагают купить вычеты, которые не создают разрывов в АСК НДС-2. Якобы есть компании, у которых есть входящий НДС, но он им не нужен. Это правда?

- Продавцы «бумажного» НДС продают некий «экспортный» НДС, который тоже не формирует разрывов по АСК НДС-2. Его можно безопасно покупать?

- Реально ли вообще купить настоящие вычеты у продавцов «бумажного» НДС? Есть ли способы отделить реальные вычеты от искусственного «бумажного» НДС?

- Что будет если купить искусственный «бумажный» НДС?

- Пример реального кейса, когда мы по заказу клиента разбирали предложение продавца «бумажного» НДС.

( Читать дальше )

Не вся прибыль одинаково полезна)

- 01 августа 2019, 10:43

- |

Как и почему искажается отчетность?

Очень многое в отчетности зависит от оценок и суждений бухгалтеров и руководителей компании. Как в национальных, так и в международных стандартах бухучета есть определенные допуски, в пределах которых компании могут «играть» с цифрами. Речь не о противозаконных манипуляциях, а о легальных корректировках и начислениях, которые проходят аудит и попадают в итоговую отчетность.

( Читать дальше )

Мультипликатор EV простыми словами.

- 27 июля 2019, 16:21

- |

Что такое Enterprise Value (EV)? Значение Enterprise Value, или EV для краткости, является мерой общей стоимости компании, часто используемой как более полная альтернатива капитализации на фондовом рынке.

Самый простой способ оценки акционерной компании — её рыночная капитализация, то есть стоимость акций, умноженная на их количество. Такая оценка дает необъективное представление о стоимости бизнеса по нескольким причинам:

- в стоимости акций заложена спекулятивная составляющая. Как только инвесторы со спекулятивным капиталом видят рост акций, они тут же подпитывают его своими деньгами. Компания оказывается переоцененной, то есть её рыночная капитализация не соответствует реальной рыночной стоимости. Часто можно наблюдать рост акций перед выплатой дивидендов с откатом после выплаты;

- капитализация не отражает внутренней ситуации. Компания может быть прибыльной, но долговая нагрузка будет нивелировать положительные результаты работы.

Для более точной оценки стоимости компании используется финансовый показатель Enterprise Value.

Что такое Enterprise Value.

( Читать дальше )

Что бы прикупить, часть 4

- 09 июля 2019, 10:17

- |

Три предыдущие записи этого цыкла:

Часть 3

Часть 2

Часть 1

Итак, окончание цикла наверное, про компании, которые я покупаю для своего портфеля в последнее время. Если кто-то читал три предыдущих поста, то вы могли заметить, что я полюбил облачные сервисы.

Почему мне так нравятся облачные сервисы? Потому что я их сам активно использую.

Если еще лет 15 назад мне показалось бы идиотизмом платить за какие-то digital assets, то вот вам список тех вещей, на которые лично я подписан как частное лицо, с указанием стоимости подписки в месяц

Netflix 15.99

Amazon Prime 12.99

Apple Itunes (периодически покупаю там фильмы) – когда как, долларов по 50 в месяц

ATP TV (смотрю там теннисные матчи) – 20.00

Spotify -9.99

Kindle – покупаю там книги, долларов на 50 наверное в месяц

Всякие Dating Services типа Tinder, Match (в связи с недавним изменением семейного положения) – долларов 50 наверное

( Читать дальше )

БЬЕМ ДОХОДНОСТЬ S&P500 за 15 минут. +1 000 000$ всего за одну фишку!

- 24 июня 2019, 10:50

- |

В среде профессиональных ученых мужей, работающих в инвестфондах и любящих жить за наши с вами деньги о которых я рассказывал тут есть офигенная байка, что классическими инвестициями доходность рынка побить на длинной дистанции невозможно. Под рынком как правило подразумевается индекс S&P500 (далее сипи).

Если вы считаете так-же, то вам 100% налили академической грязи в уши. Сейчас подробно разберемся и докажем обратное. Повторить схему может любой, от пацана до бабки.( Читать дальше )

ДИВИДЕНДЫ — жалкие подачки для тех, кто не умеет считать.

- 17 июня 2019, 10:39

- |

«Компании платят дивиденды! Большие дивиденды! Можно купить акции и жить на дивиденды как рантье! Вам не нужно продавать свои акции, для получения прибыли, т.к. компании платят дивиденды!!!»

Дивиденды это круто — Дауни всем видом одобряет.

Слыхали подобное? Сегодня разберем и докажем, что пачка дивидендных компаний почти всегда проиграет по доходности пачке тех компаний, которые не платят дивиденды вообще.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал