Избранное трейдера krakadilv

Как выглядит счастье в РФ

- 22 марта 2021, 23:30

- |

Счастье в РФ — это массовое строительство говенного (без отделки) жилья под правильной крышей.

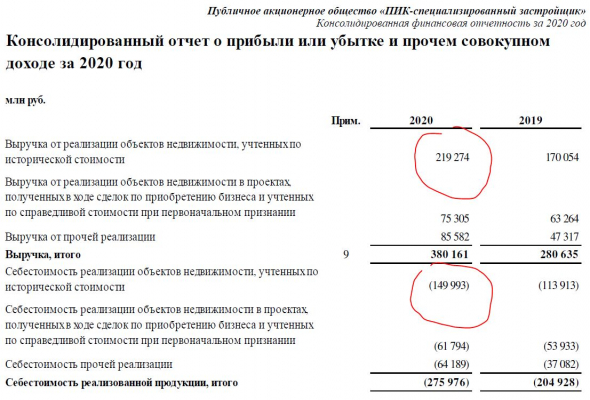

Не веришь? Открой свежую отчетность ПИК — отчет о прибылях и убытках. Вот его фрагмент:

И ты уже спросишь — ну и где тут счастье? И я тебе отвечу:

Представь, что ты за год построил и продал дачный домик. На строительство домика потратил 149 993 руб., а продал его за 219 274 руб. Твой профит = 69 281 руб. (~50% от вложенных средств). А теперь умножь это все на миллион и натяни на Москву и за ее пределы.

Скажи, пожалуйста, как много ты знаешь крупных бизнесов, генерирующих 50% белой маржи?

Мне такие бизнесы не известны. Поэтому, я считаю, что строительство говенного (без отделки) жилья в РФ под правильной крышей — это счастье.

- комментировать

- ★9

- Комментарии ( 82 )

Если ты пришел к трейдингу.

- 20 февраля 2021, 09:55

- |

Здравствуйте мои маленькие жители социальных сетей, ценители красивой жизни, быстрых авто, мечтающие о дальних странах и не желающие работать на дядю. Вы совсем недавно, по совету менеджера из банка, а может известного блогера, заколачивающего миллионы, пришли на биржу для обретения свободы и финансовой независимости. Вы молодцы, это достойное желание. Скорее всего вы пока не представляете, через что вам придется пройти и конечно учиться вы будете только на своих ошибках. Но позвольте кое-что сказать.

- Первое. Все в нашей жизни устроено по принципу зеркала, или бумеранга. Об этом сейчас много пишут. Почитайте об этом. Подумайте и поработайте над этим.

- Будьте уверенным оптимистом. Настоящим оптимистом. Глубоко в душе. Даже сам факт того, что вы родились (насколько я понимаю, вероятность этого очень небольшая), живы до сих пор, у вас есть глаза, руки, ноги, если вы ещё и физически здоровы, говорит о том, что вы просто счастливчик. Вы может быть скажете, а как же быть оптимистом, когда вокруг столько упырей, проблем и говна, а рынок прет против вас? Знайте, все это говно, все события в вашей жизни (и на бирже в т.ч.), являются результатом вашего отношения к жизни, а не причиной этого. Осознавайте это. Что бы не происходило на рынке – отнеситесь к этому с пониманием, но без негатива, который усугубит ситуацию. Вселенная всегда пытается заботиться о вас и дает вам все то, что вы транслируете.

- Анализируйте свою эмоциональную устойчивость и, при необходимости, поработайте над своим эмоциональным состоянием. Вы должны пребывать в состоянии эмоциональной стабильности. Рынок – это прежде всего энергетическая структура, так называемый эгрегор, основной целью которого является не забрать у вас деньги, а питаться вашей энергией. Вы это осознаете, когда на рынке будут происходить абсолютно неадекватные по вашему мнению вещи – когда рынок в отсутствии всяких законов, правил и логики будет идти именно против вашей и только вашей! позиции. Даже если вы само спокойствие, он будет идти против вас долго и бесповоротно, вызывая страшные и драматические состояния, выбивая вас из равновесия. В такой ситуации ваши психоэмоциональные реакции могут привести к последствиям несоизмеримым с суммой денег, которую вы теряете. Разрыв отношений с близкими, больница, тюрьма, самоубийства – все это случается с трейдерами именно по причине эмоциональных отклонений. Эгрегору вообще без разницы хулиард у вас или одна тысяча рублей на счету, для него денег вообще не существует в привычном понимании. Это поводок, чтобы дергать вас и в итоге сожрать. Все эти минимумы и максимумы на рынке, важные ценовые уровни на графике, точки разворота – уровни боли и слез. Цена идет в ту сторону и до тех пор, пока боль и слезы не достигнут своего апогея. Помните об этом, сохраняйте душевное равновесие, не отдавайте свою энергию, она вам нужнее и важнее всяких денег.

- Пункт 3 будет легче исполнять, если будете работать (играть) с суммой, потеря которой не создаст какие-либо серьезные проблемы для вас и не повлияет на привычный ритм жизни (хотя может быть поменять кардинально свою жизнь – это то, что вам действительно нужно).

- Не советую совершать сделки в состоянии измененного сознания, то бишь под влиянием алкоголя, наркотиков, лекарственных средств и при любых состояниях эмоциональной нестабильности, а также в период технических проблем на стороне биржи, брокера, провайдера и т.д. По опыту ни к чему хорошему это не приводит.

( Читать дальше )

Is Tesla Overpriced? * - Большой разбор!

- 16 февраля 2021, 11:42

- |

*Тесла переоценена? (к статье 2001 года в Fortune «Is Enron Overpriced?»)

TSLA — $816

Капитализация $779B

EBITDA(12m) $4.253B

P/E 1296, P/FCF 317

Выручка(12m) — $31.536B

Валовая прибыль(12m)(выручка минуссебестоимость) — $6.630B

Операционная прибыль(12m)(валовая прибыль минусоперационные расходы) $1.994B

Чистая прибыль $690M, Операционная маржинальность 2.29%, OPEX(12m) $29,542B

Долг $26.842B (средневзвешенная стоимость капитала для компании 2.01%)

Долг\EBIDTA = 6.31

Собственная ликвидность на счёте $14.531B

( Читать дальше )

ИНВЕСТОРЫ-НОВИЧКИ, вы НЕ можете потерять на бирже [всё]!

- 16 февраля 2021, 03:35

- |

![ИНВЕСТОРЫ-НОВИЧКИ, вы НЕ можете потерять на бирже [всё]! ИНВЕСТОРЫ-НОВИЧКИ, вы НЕ можете потерять на бирже [всё]!](/uploads/images/04/59/62/2021/02/16/c4fdd9e893.jpg)

Хотел написать просто комментарий вот к этому посту главного смартлабовского поциента, но я у него забанен, поэтому придется написать отдельным постом. В посте, в общем, нас кормят стандартной теоризаговорщецкой ботвой про то, что «знакомый из банка, который управляет деньгами одного миллиардера, звонит сказать, что все пропало». При этом сам «знакомый из банка», видимо, уже обкусал себе все локти, поскольку не поучаствовал в ралли с апреля прошлого года, и спать не может — названивает прям каждое утро предупредить других инвесторов не зарабатывать деньги. А может, миллиардер за то, что его деньги не поучаствовали в ралли, уже вставил «знакомому из банка» паяльник, и обещает включить в розетку, «если сраный рынок вырастет еще хоть на 10%», вот «знакомый из банка» и пытается разрулить ситуацию...

Я, в общем, тоже мог бы написать, что управляю деньгами миллиардеров, и не одного, и даже не рублевых, поэтому аргумент «одна бабка из банка, которая управляет деньгами миллиардера, сказала» несостоятелен. Но мы не будем бросать дешевые понты, а просто посмотрим на некоторые очевидные факты.

( Читать дальше )

Инвесторы-новички, скоро вы можете потерять на бирже всё!

- 11 февраля 2021, 11:48

- |

Сегодня утром меня разбудил звонок одного моего знакомого, который работает в банке, и управляет деньгами одного миллиардера. Одним словом, человек давно в рынке, постоянно анализирует информацию и видит, что происходит. Он начал меня убеждать, что я просто обязан донести до широкой аудитории предостережение, что они рискуют потерять всё на грядущем обвале фондового рынка.

По его наблюдениям сейчас происходит следующее: физические лица и в США и в России покупают акции в огромных объемах, при этом профессиональные управляющие в огромных объемах закрывают свои позиции о покупающих физлиц. Все его знакомые, которые никогда не были связаны с рынком присылают ему скриншоты своих портфелей, от чего у него волосы на голове дыбом встают.

Я со своим товарищем из банка согласился, и даже уверил его, что в своем последнем антикризисе как раз пытался робко предупредить о том, что нас ждут потрясения. Хотя, конечно, согласился, что этого недостаточно, и надо написать отдельный пост по теме. Вчера я писал, что уровень маржинального долга (кредит который используется для покупки акций) в США вырос до новых рекордов - $778 млрд. Эта метрика рекордная не только в абсолютных цифрах, но и относительно ВВП/уровня доходов.

Я в общем-то не испытываю особой жалости к тем, кто в попытке нажать на кнопку быстрого обогащения, оказывается «по ту сторону кнопки» и теряет деньги. Важно понимать, что то, что вы обратили свой труд в деньги, сбережения и принесли их на фондовый рынок, не подразумевает автоматическую обязанность рынка платить вам процент или эти деньги преумножать. Запомните:

управление деньгами на бирже — это тяжёлый труд, который даже не всем профессионалам под силу

( Читать дальше )

Автоследование за рептилиями

- 12 января 2021, 22:29

- |

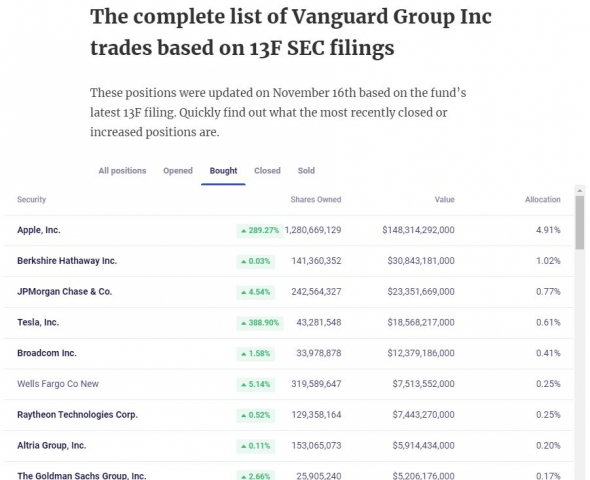

Есть замечательный сайт, на котором большими буквами в удобной форме публикуется ежеквартальная форма 13F самого крупного и самого засекреченного фонда на планете под названием Vanguard (Контора крайне серьезная. Контролируется Ротшильдами, а не каким-то подставным клоуном, типа Баффета). Заходим на сайт через 45 дней после окончания квартала и смотрим табличку изменения доли Vanguard в капитале 4172 американских эмитентов, включая, естественно, FAANGM. Сейчас там висит табличка с ноябрьскими данными (за третий квартал):

Например, в третьем квартале они экстремально увеличили долю в Тесле. Ротшильды — никуя не дети и далеко не дебилы, влюбленные в электроавтомобили. Это хладнокровные и чрезвычайно умные рептилии с непроницаемыми крокодильими взглядами. Если они зашли в Теслу в третьем квартале, значит скоро Тесла вырастет. И уже не важно, что там делает Тесла и какая у нее ебитда. Эта фигня никого не парит на Wall Street. И вас тоже не должна парить.

Поработайте с этой таблицей и повторяйте движения Vanguard. Они покупают — вы покупайте. Они продают — вы продавайте. Следуйте за рептилиями, пока они находятся на вершине финансовой пирамиды. И будет вам счастье.

Всем профита и красивых бесплатных женщин))

Негативная публикация о Фридоме привела к падению акций и паёв ФПР

- 15 декабря 2020, 15:17

- |

via

Тинькофф выпустил свой фонд IPO.

- 14 декабря 2020, 19:56

- |

«Биржевой фонд в долларах, инвестирующий в акции компаний после их первичного размещения на биржах США и владеющий ими до включения в фондовые индексы S&P 500, Russel 1000 или NASDAQ-100.»

Перевожу: «фонд покупает компании после завершения локапа и держит до включения в один из индексов (тесла будет включена в S&P500 только в декабре 2020 г. — ipo было в июне 2010 года, делайте выводы).

В отличие от ФПР я считаю данный фонд более рискованным.

( Читать дальше )

ЗПИФ ФПР

- 07 декабря 2020, 19:21

- |

СЧА на пай на 26.11.2020 составляет 24,15$, данные по паю можно посмотреть: https://ew-mc.ru/?page_id=4

Есть еще крутая таблица для отслеживания покупок и ближайших дат продаж:

https://docs.google.com/spreadsheets/d/18jWmF3mnDUDbb..

( Читать дальше )

Коэффициент P/E и с чем его едят

- 13 ноября 2020, 23:18

- |

Что такое P/E? Почему так популярен? Как правильно его использовать? Начну по порядку:

банальное определение — цена акции (price) деленная на чистую прибыль (earnings).

Популярность получил из-за того, что это самый простой для вычисления мультипликатор (для простоты коэффициент). Для него надо знать всего два параметра, которые легче всего найти.

Допустим, он равен 10. Что это дает?

М?

Первое что приходит на ум — цена превышает прибыль в 10 раз, мда. Можно подойти с другой стороны. Коэффициент 10 означает, что я отобью свои вложения в компанию через 10 лет, то есть выйду в 0. Это уже что-то. Так мыслят немногие в силу того, что капитал не позволяет купить сразу всю компанию, а если бы позволял? Купили бы? А с коэффициентом 2?

Правильно поставленный вопрос – 50% ответа. Но не все так однозначно. Сразу должен быть вопрос, а почему так дешево? Вы самый умный что ли или остальные слепые?

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал