Избранное трейдера Kostlc

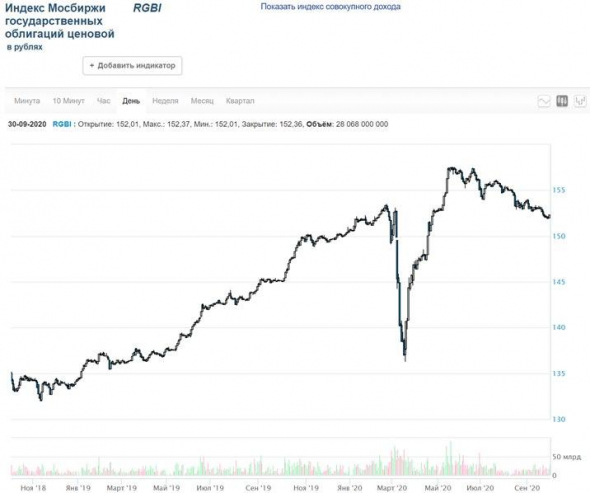

ОФЗ. Рост, который обманет

- 01 октября 2020, 08:05

- |

• Вчерашний подъем индекса ОФЗ (https://www.moex.com/ru/index/RGBI/technical/), как я это вижу – коррекция в ходе снижения, которое еще не завершилось. Уже высказывал мысль, что отечественный фондовый рынок своего дна еще не нащупал, как не достиг дна и рубль.

• ФРС и ЕЦБ напечатали огромную денежную массу. Которая создала эффект эмулятора восстановления экономик. А что дальше? Восстановление, насколько оно было возможно, произошло. Не ждал бы его продолжения. Рынки раздуло. Денежная масса абсорбирована. И вот ее постепенно перестает хватать. Пополнение нехватки – продажи фондовых активов. Россия – один из доноров этого процесса. ОФЗ как наиболее раскрученный сегмент нашего фондового рынка – в особенности. И почему новые деньги должны прийти в ОФЗ (как сейчас многие считают), а не покидать их и далее? По-моему, одна сессия роста облигационных цен, которую мы вчера и наблюдали, положения дел не меняет. В том, что Банк России будет повышать ставку в этом году, сомневаюсь все меньше. Не будет этого делать в ноябре на очередном заседании, сделает позже на экстренном. А ОФЗ в этом свете с доходностями вокруг и выше 7% — перспектива более живая, чем под 4-5%.

( Читать дальше )

- комментировать

- 2.7К | ★2

- Комментарии ( 9 )

Как правильно выбрать облигации?

- 29 сентября 2020, 09:24

- |

Сегодня я покажу, как можно выбрать облигации для своего портфеля с точки зрения их качества.

Базовая идея достаточно проста — кредитный рейтинг облигаций определяет уровень надежности эмитента/бумаги. Чем ниже рейтинг, тем выше должна быть запрашиваемая инвестором доходность, и на хорошо развитых долговых рынках, есть премии к каждому кредитному рейтингу. Но проблема такой оценки в том, что она не дает понимания в таком вопросе: «насколько оправдана именно такая премия?» А может она должна быть на 1 процентный пункт больше, или наоборот меньше.

Решение этой задачи предложил Джонкарт. О его методе оценке я уже писал в своей статьей "Корпоративные бонды под табу для частного инвестора!". Вкратце: основной сутью метода является представление ожидаемого потока платежей (у облигаций купона и погашения тела) в виде математического ожидания, которое учитывает вероятность дефолта в каждом году. Оценка облигаций методом Джонкарта позволяет существенно легче сравнивать между собой облигации с разным кредитным рейтингом опираясь не только на потенциальную доходность, но и риск дефолта.

( Читать дальше )

А не подскажите, есть ли где-нибудь архив прошедших фьючерсов на ММВБ?

- 27 сентября 2020, 21:35

- |

- ответить

- 368 |

- Ответы ( 6 )

Марк Дуглас - Зональный трейдинг

- 20 сентября 2020, 19:23

- |

Моя оценка 10 из 10

«Зональный трейдинг» — это моя любимая книга по трейдингу. В ней не дается готовая торговая система и не раскрываются способы анализа рынка. Она помогает правильно сформировать мышление трейдера и понять очень важную вещь: "На рынке, в любой момент времени, может случиться все, что угодно". Ни одна торговая система или метод анализа не помогут всегда быть правым на рынке. Всегда есть риск, что сценарий будет развиваться в ином ключе и нужно полностью его принимать. Нужно полностью взять ответственность за свои действия в трейдинге и перестать винить рынок в своих неудачах.

Важные моменты из книги:

- На рынке, в любой момент времени, может случиться все, что угодно.

- Необязательно знать, что случиться на рынке в следующий момент времени, для того чтобы зарабатывать.

- Каждый момент на рынке уникален и неповторим, а сделка сработает или нет.

- Успешные трейдеры принимают риск и отвечают за свои действия.

- Успешный трейдер должен твердо придерживаться установленных им правил в торговле.

- Убыточные сделки — неизбежны. Эти деньги приходиться тратить, чтобы добиться прибыльных сделок.

Так-же в книге описываются: стадии развития трейдера, процесс овладения принципами стабильности и даются практические рекомендации по развитию дисциплины.

Сам часто возвращаюсь к этой книге, и перечитывая открываю для себя что-то новое.

__________________________________________

Мой телеграмм канал

ФНС: А что Вы сделали для проверки контрагента ???

- 18 сентября 2020, 17:42

- |

Просматривал тут накануне материалы семинаров Владимира Турова

Отметил интересные тезисы о «должной осмотрительности в выборе контрагентов»

....

30. Назначьте ответственных и выпустите приказ о должной

осмотрительности. Добивайтесь чтобы сотрудники его исполняли.

31. Проверьте на сайте ФНС в Федеральном информационном

ресурсе «Риски».

32. Сделайте запрос в банк и убедитесь, что расчетный счет открыт.

33. Проверьте, участвовал дли контрагент в арбитражных спорах.

34. Узнайте, есть ли информация по контрагенту на сайте ФССП.

35. Убедитесь, что контрагента нет в списке недобросовестных

поставщиков на сайте Федеральной антимонопольной службы.

36. Затребуйте у контрагента копии учредительных документов.

37. Проверьте на сайте ФНС, есть ли у контрагента задолженность

по налогам.

38. Проверьте директора контрагента на отсутствие

дисквалификации в реестре дисквалифицированных лиц

на сайте ФНС.

39. Сохраняйте деловую переписку.

40. Перед заключением сделки съездите в гости, посмотрите офис,

познакомьтесь с сотрудниками, пофотографируйте.

41. Проверьте на сайте ЦБ РФ, не включен ли контрагент

в так называемый «черный список».

....

Т.е. получается, что каждый бизнесмен должен, дабы не попасть «впросак» завести себе службу безопасности отдельную ??

исходник можно скачать тут (тссс..)

От наивной торговли до торговой системы

- 18 сентября 2020, 15:14

- |

Книга читается как хороший роман. Понравился стиль автора и то, как он описывает свой путь в трейдинге: от наивной торговли по слухам и новостям, до жесткой торговой системы, основанной на собственных наблюдениях.

Автор очень точно описывает тот путь, что проходит практически любой трейдер. Было забавно читать первые главы и узнавать в авторе себя :). Еще забавнее была мысль, что фондовый рынок 50-х годов ничем не отличался от фондового рынка сегодняшнего. Он по-прежнему управляется слухами, жадностью и человеческой глупостью. И только упорным трудом, собственным умом и дисциплиной можно чего-то достичь (но не факт).

Мысли из книги:

1. Не верь слухам, биржевым аналитикам и инвест-идеям.

2. Диверсификация — не всегда лучший выбор. Иногда полезно сосредоточиться на нескольких инструментах, в которых ты разбираешься лучше всего.

3. Совмещай фундаментальный и технический анализ для построения своей торговой стратегии.

4. Не думай, что ты знаешь рынок.

5. Без торговой стратегии ты не заработаешь. Торговая стратегия сама по себе не гарантирует 100% заработка, но ее отсутствие гарантирует 100% слив.

Облигации: мифы и реальность. Часть 1. Невостребованная доходность.

- 17 сентября 2020, 20:48

- |

Облигации - простое и удобное средство для вложения своих сбережений. Если инвестора не устраивают ставки по банковским вкладам, он ищет аналогичные инструменты на фондовом рынке, и это, конечно, надежные облигации высокорейтинговых эмитентов: ОФЗ, субфедеральные, и другие бумаги, входящие в ломбардный список ЦБ. Инвестор перед покупкой обычно рассматривает такие параметры облигации как дата погашения, величина купона, цена и доходность. И если первые три, как правило, не вызывают вопросов, то последний параметр – доходность – имеет массу интерпретаций, что зачастую приводит к путанице и, как следствие, не всегда корректному сравнению различных облигаций. Всё дело в том, что и цены, и купоны непосредственно наблюдаются на рынке, а доходность – величина расчётная, т.е. выводимая из остальных параметров. Видов доходностей существует много: купонная, текущая, простая, эффективная к погашению, номинальная, к оферте и т.д. и т.п. Какую из них использовать каждый решает для себя, однако в финансовой литературе чаще всего используется так называемая YTM – доходность к погашению. Здесь и далее будем предполагать, что мы живем в мире плоских процентных ставок, т.е. кривые бескупонной доходности – просто константы. Также будем рассматривать только не содержащие опционов облигации с фиксированным купоном.

( Читать дальше )

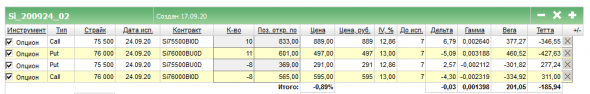

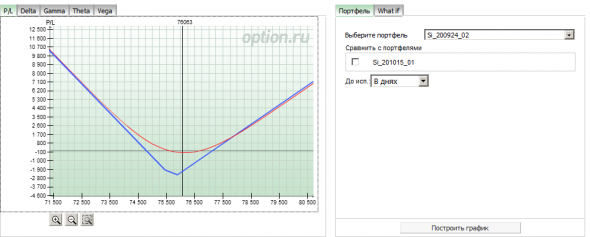

Пробуем торговать Gut Spread

- 17 сентября 2020, 19:58

- |

и моего поста smart-lab.ru/blog/541788.php

Gut Spread www.investopedia.com/terms/g/gutspread.asp

Пробуем торговать в качестве эксперимента Gut Spread + Продажи для уменьшения Тетты

( Читать дальше )

А все же осознают, что в хвосты попадают не случайно?

- 17 сентября 2020, 12:09

- |

Т.е. закономерно, что туда кто-то попадет, закономерно какая доля туда примерно попадет. Но закономерно и то, кто куда попадет.

Речь, понятно, о распределениях случайной величины. Чтоб не уходить в абстрактные дебри (с риском потери нити) сразу на примере. Случайная величина – среднегодовая доходность трейдера через 5 лет торговли.

Просто часто слышу, что постоянно все списывают на ошибки выжившего, на распределения. Из 1000 фондов 3 перформят очень хорошо, а в среднем 1000 очень даже хреново – ну эти парни случайно попали в хвост, через пару лет на их месте будут другие. Несколько чуваков отлично торгуют руками – ну, нет смысла даже смотреть что они делают, случайно залезли в хвост, ошибка выжившего – мы на это не купимся, не будем смотреть что и как они делают.

Булщит по-моему.

Распределения случайной величины выглядят так (нормальное распределение, например) не просто так. Можно взять простую модель и разложить результат как совокупность влияния факторов. Так вот если все факторы складываются хорошо, то и результат скорее всего будет хороший и результат попадет в положительный хвост. Так вот эти самые факторы обычно вполне себе контролируемые вещи. В нашем примере с трейдером, если чел четко анализирует обратную связь и улучшается на основе нее (один фактор), не глуп (другой фактор), имеет некоторый благоприятствующий психотип (ещё фактор) и т.д., то он, конечно, может попасть в самое любое место распределения, но мат. ожидание все-таки будет прилично смещено относительно общей выборки.

( Читать дальше )

Это же обычный ценовой пузырь

- 17 сентября 2020, 06:45

- |

Есть универсальный способ определения ценового пузыря. Если высокая стоимость начинает обосновываться переходом рынка в новую реальность, когда прежние меры определения цены потеряли актуальность, это и есть пузырь.

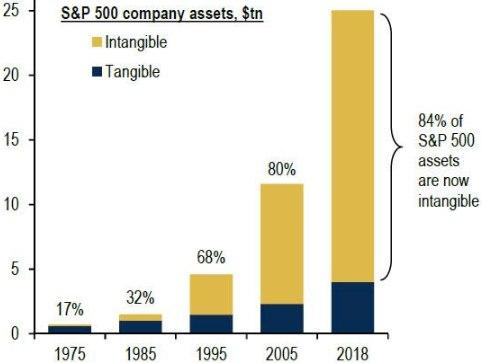

Читаю статью (http://www.profinance.ru/news/2020/09/16/bzew-bank-of-america-v-s-p-500-ne-ostalos-pochti-nichego-chto-mozhno-potrogat-rukami.html) про то, что Bank of America не только отмечает, что в стоимости индекса S&P500 теперь 84% занимают нематериальные активы (45 лет назад их доля оценивалась в 17%), но и советует отказаться от классических методов оценки стоимости компаний и их акций.

Ну да, капитализации в десятки выручек и сопоставимые с ВВП крупнейших стран надо или отклонить за их абсурдностью, или принять с поправками на искривление мышления.

Фондовая история раз за разом возвращает нас к банальной истине: бизнес – это актив, стоимость которого оценивается через скорость и рискованность возврата капитала и прибыль на капитал в перспективе. И к этой истине рынок обязательно вернется, игнорируя новейшие подходы и внезапные озарения адаптивного финансового анализа.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал