Избранное трейдера А.К.

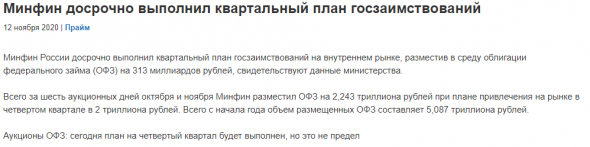

Бэнкинг по-русски: План по ОФЗ выполнен досрочно, а накачка банковской системы госсредсвами в самом разгаре

- 12 ноября 2020, 11:32

- |

ru.cbonds.info/news/item/1302395

Интересно посмотреть как позиция минфина по РЕПО с банками и краткосрочными депозитами изменилась:

( Читать дальше )

- комментировать

- 3.4К | ★4

- Комментарии ( 40 )

Анализируем акции компаний с доходностью 20—250k% и формируем долгосрочный портфель будущего

- 27 октября 2020, 16:36

- |

На иллюстрации ниже — рейтинговый список 30 акций из S&P 500, которые за 30 лет показали самую высокую доходность в истории индекса. В крайнем справа столбце указано, какую доходность могли получить акционеры этих компаний, если бы 30 лет назад вложили в них $10k. При этом компании со знаком * продемонстрировали указанную доходность менее чем за 30 лет, поскольку вышли на IPO позже 1990 года:

Перформанс лучших акций из S&P 500. Источник: YCharts

Например, всем известные Amazon и производитель энергетических напитков Monster Beverage смогли превратить условные $10k в $21,097 млн и $12,555 млн соответственно! Для этого им потребовалось 23 года и 25 лет соответственно. Малоизвестная компания Jack Henry & Associates стала абсолютным чемпионом, продемонстрировав 30-летнюю доходность первоначальных $10k в $24,847 млн (248 379%).

Проанализируем и найдем закономерности этих потрясающих историй успеха, чтобы спрогнозировать и найти компании, которые могли бы повторить этот успех в следующие 20—30 лет. Хотите почувствовать себя венчурным инвестором? Конечно, стать настоящим венчурным инвестором и вложиться в компании на стадии их основания у большинства из нас нет возможности. Однако мы можем взять один из принципов венчурного инвестирования — выбирать многообещающие стартапы, которые могут взлететь через несколько лет, — и применить его к тем компаниям, которые уже торгуются на бирже…

( Читать дальше )

- комментировать

- 16.2К |

- Комментарии ( 9 )

Yandex - лидер роста Российского рынка

- 26 сентября 2020, 07:23

- |

Yandex становится «голубой фишкой» и смещает GMKN. Очень достойный лидер нашего рынка.

Про слияние Yandex + TCS много уже написано. Сейчас рынок начал оценивать объединенную корпорацию Yandex + TCS и старые мультипликаторы уже не так важны. Забудьте старые P/S= 9, P/E = 87, EV/EBIDTA = 30, P/BV = 7.

Это новый Бизнес в начальной фазе роста и нужно ориентироваться на будущие продажи объединенной компании и соответствующие этим продажам прибыли. Умные аналитики посчитают форвардные мультипликаторы.

Я думаю, что после завершения сделки в 2021 году, 25 млрд долларов — это будет невысокая рыночная цена за объединенный бизнес.

Сейчас считайте, что вам предлагают размещение акций нового бизнеса. Риски такие же как риски вложения средств в первичные размещения (IPO). Американцы привыкли к IPO и там 25 ярдов — это уже невысокая капитализация для IT корпорации.

( Читать дальше )

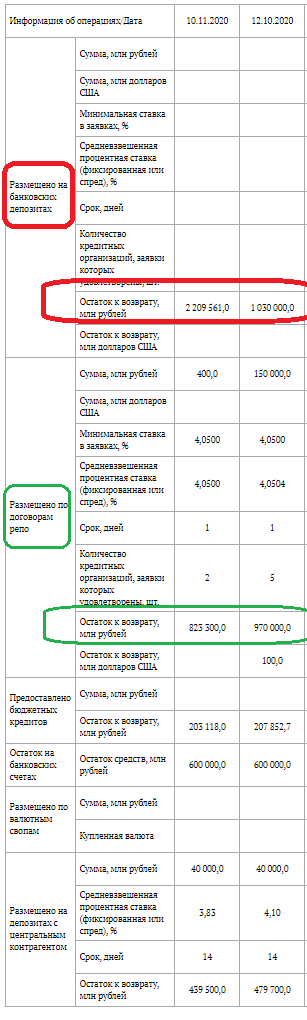

PUT-опционы Apple Inc - поиск возможностей для входа в акции

- 05 сентября 2020, 14:07

- |

Рассматриваю три варианта:

- Продажа пута с денежным покрытием — инвестиционный вход в акции со страйком вблизи 200-дневной СС

- Покупка пута — шорт базового актива с ограниченным риском

- Сложная конструкция, которая позволит и заработать в случае падения акций и совершить выгодный инвест вход в бизнес

Я решил продать «Jun17'22 75 Put» опцион по цене 7,07$. Один опцион на 100 акций. Общая премия = 707$.

Такая поза означает, что у меня возникло обязательство купить 100 акций Apple Inc по цене 75$ / шт со сроком до 17 июня 2022 года.

График котировок опциона:

( Читать дальше )

Инвестируем в REIT. Подборка инфографик с финансовыми показателями

- 20 августа 2020, 12:41

- |

Изображение: Открытый журнал

В своё время потратил немало времени на разбор финансовых показателей подобных компаний. Решил ограничиться только теми, что торгуются на Санкт-Петербургской бирже. Материала получилось много, пришлось разбить его на 13 частей. Там есть и какие-то вводные слова, и собственно краткий разбор финансовых показателей компаний с кратким описанием, чем они занимаются.

Выглядит примерно так:

( Читать дальше )

Intel - Обзор компании - $INTC

- 16 августа 2020, 14:28

- |

🔧Описание компании

Сектор: Технологии

Индустрия: Полупроводники

Корпорация Intel предоставляет вычислительные, сетевые, хранилища данных и коммуникационные решения по всему миру. Она работает в сегментах: центры обработки данных, Интернет вещей, решения для энергонезависимой памяти, программируемые решения, клиентские вычисления и другие сегменты. Компания предлагает платформенные продукты, такие как CPU и чипсеты, системы-на-кристалле, а также многочиповые пакетные продукты для рынков облачных вычислений, корпоративных и коммуникационных инфраструктур. Компания также предлагает флэш-память NAND и продукты постоянного тока для корпоративных и облачных центров обработки данных, а также пользователей настольных ПК и ноутбуков, для бизнеса и розницы; программируемые полупроводники, такие как программируемая пользователем вентильная матрица, прикладные интегральные схемы и сопутствующие продукты для связи, центров обработки данных, промышленных и военных рынков; также различные процессоры для ноутбуков, мобильных телефонов и настольных ПК.

Кроме того, компания предлагает платы и системы, такие как серверные платы и системы малого форм-фактора; а также продукты для подключения сотовых модемов, контроллеров Ethernet, кремниевой фотоники, Wi-Fi и Bluetooth.

Компания разрабатывает технологии компьютерного зрения и машинного обучения на основе зондирования, анализа данных, локализации, картографирования и политики вождения для передовых систем помощи водителю и автономного вождения. Обслуживает производителей оригинального оборудования, производителей оригинального дизайна, производителей промышленного и коммуникационного оборудования, а также поставщиков облачных услуг.

Компания была основана в 1968 году со штаб-квартирой в Санта-Кларе, штат Калифорния.

Intel стала публичной 13 октября 1971 года по цене 23,50 доллара США за акцию. Intel первой разработала архитектуру x86 для микропроцессоров.

( Читать дальше )

Нижнекамскнефтехим: 2021 - 11,3 руб. дивиденда и 29,5 млрд. руб. чистой прибыли, 2023 – второй НКНХ, 2027 – третий НКНХ

- 08 августа 2020, 12:12

- |

дивиденда и 29,5 млрд. руб. чистой прибыли, 2023 – второй НКНХ, 2027 – третий НКНХ" /> дивиденда и 29,5 млрд. руб. чистой прибыли, 2023 – второй НКНХ, 2027 – третий НКНХ" />В этой статье я завершаю рассмотрение финансовой модели развития компании Нижнекамскнефтехим (НКНХ) на предстоящие 10 лет с 2021 по 2030 (финальная модель), в рамках которой интуитивные ощущения чего-то светлого материализуются в цифры. По моему расчету акция НКНХ привилегированная будет стоить в районе 525 руб. с дивидендной доходностью при такой цене около 5%, а суммарный объем выплаченных дивидендов за 10 лет составит около 200 руб. на акцию. 2020 год я вижу слабым и не беру в расчеты по известным причинам и, считаю, его нужно использовать для набора лонговой позиции, используя моменты слабости бумаги. |

( Читать дальше )

- комментировать

- 14.3К |

- Комментарии ( 97 )

Дивидендный сезон. Дивиденды за 2019 год

- 15 июля 2020, 12:24

- |

Подходит к концу большой дивидендный сезон для российского фондового рынка. Решил подытожить, чтобы понять, какие компании следовали своей дивидендной политике, не подставляя своих акционеров и не оставляя их без хлеба, а какие — решили поступить иначе и дивиденды не выплачивать.

Данные собирал вручную, поэтому где-то могут быть недочёты, пишите в комменты, указывайте на «косяки», исправлю.

Итак, почти все «голубые фишки» выплатили дивиденды за 2019 год, несмотря на кризисные события. Крупный нефтегаз (Газпром, Лукойл, Роснефть) несмотря на ужасные цены на нефть (и газ) решили не зажимать деньги и поделиться прибылью за плодотворный 2019 год.

Многие компании, дивидендная политика которых предполагает выплату дивидендов в зависимости от какого-либо показателя (FCF к примеру), и дивиденды могли уменьшиться. Но на этот слайд попали такие компании, которые следовали чётко своей дивполитике и не стали «переобуваться в воздухе». Для акционеров условной Северстали не так важно чтобы дивиденды всегда росли, гораздо важнее чтоб компания не лезла в дивполитику и не отменяла выплаты просто потому что видите ли люди начали чаще чихать.

( Читать дальше )

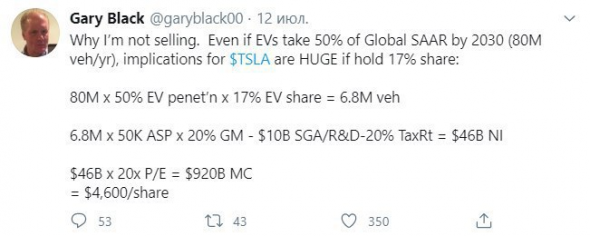

Любопытный твит, оправдывающий оценку Tesla

- 14 июля 2020, 15:11

- |

▪️Представьте, что:

1. Электромобили составят 50% рынка машин к 2030 году, Tesla займет 17% рынка.

80 млн машинx50%x17%=6,8 млн машин в год — ожидаемые продажи Tesla

2. Средняя цена авто $50 000, 20% маржа по EBITDA, $10 млрд расходы на инвестиции и 20% налог на прибыль.

(80млнx50 000x20% — $10 млрд)x0,8=$46 млрд прибыли

3. При мультипликаторе P/E 20, целевая капитализация = 46x20= $920 млрд. Или $4600 за акцию. Текущая цена в $1700 кажется не такой большой?

▪️В чем проблема:

1. Не учтена ставка дисконтирования. Даже если предположить, что входящие данные модели верны, то $4600 это целевая цена в 2030 году. Она должна быть продисконтирована к текущему моменту времени. Если представить, что ставка дисконтирования 10% (а для Tesla это еще скромный подход), то текущая справедливая цена падает до $1770 за акцию.

2. Не учтены проценты на обслуживание долга. В расчете прибыли просто отсутствует этот параметр.

3. Не учитываются будущие источники финансирования роста. Почти наверняка Tesla понадобятся дополнительные выпуски акций, чтобы расшириться до таких масштабов. Это означает, что для получения целевой цены неразумно делить ожидаемую в 2030 году капитализацию на текущее количество акций.

( Читать дальше )

Интервью Олега Клоченка. Почему для инвестора вредно много думать. Текстовая расшифровка

- 23 июня 2020, 21:34

- |

Текстовая расшифровка интервью Олега Клоченка Тимофею Мартынову. Записьбыла сделана 13.06.2020 на конференции Derex.

Тимофей Мартынов: Олег, расскажи нам, как ты пережил события марта-апреля этого года. Как ты встречал это падение, был ли ты в акциях, был ли ты в кэше, докупал ли ты?

Олег Клоченок: Я думал, что буду целиком в акциях, но когда все упало, я начал искать кэш. Примерно 3% от портфеля, может быть, 2,5% нашел и докупил почти сразу же. Я думал, что будем падать чуть-чуть глубже, хотя бы ниже 2000 дойдем. Покупал я выше, но как-то очень удачно. Сейчас смотрю на свой учетчик, я прямо-таки купил на дне падений. Может быть, я купил бы и раньше, но долго искал наличность.

Тимофей: 2000 — ты имеешь ввиду индекс Мосбиржи?

( Читать дальше )

- комментировать

- 10.8К |

- Комментарии ( 0 )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал