Блог им. kiselev

Yandex - лидер роста Российского рынка

- 26 сентября 2020, 07:23

- |

Yandex становится «голубой фишкой» и смещает GMKN. Очень достойный лидер нашего рынка.

Про слияние Yandex + TCS много уже написано. Сейчас рынок начал оценивать объединенную корпорацию Yandex + TCS и старые мультипликаторы уже не так важны. Забудьте старые P/S= 9, P/E = 87, EV/EBIDTA = 30, P/BV = 7.

Это новый Бизнес в начальной фазе роста и нужно ориентироваться на будущие продажи объединенной компании и соответствующие этим продажам прибыли. Умные аналитики посчитают форвардные мультипликаторы.

Я думаю, что после завершения сделки в 2021 году, 25 млрд долларов — это будет невысокая рыночная цена за объединенный бизнес.

Сейчас считайте, что вам предлагают размещение акций нового бизнеса. Риски такие же как риски вложения средств в первичные размещения (IPO). Американцы привыкли к IPO и там 25 ярдов — это уже невысокая капитализация для IT корпорации.

Хей, вспомним как оценили американские инвесторы Yandex ранее:

- IPO в 2011 состоялось по цене 25$ акцию. Разместили 52,2 млн акций класса А на сумму 1,3 млрд.

- SPO в 2013 году состоялось по цене 22,75$ за акцию

Чтобы сохранить доступ к рынку привлечения капитала компания Yandex будет проводить программы «buy-back», которые поддержат котировки. Сейчас действует программа на 300$ млн

На прошедшей неделе:

- Слабый сентимент по Yandex — на смартлабе — написали про высокий P/E и что компания переоценена. Тимофейчики фантазируют о шортах и снижении котировок до нуля.

- Основные покупатели в Америке. Именно там возникает интерес к покупке. Основной жор покупок случился 22 сентября после публикации пресс-релиза Yandex Confirms Discussions with Tinkoff Group на английском языке. Американцы знают своё дело.

- Во вторник вечерняя сессия на ММВБ закрылась на верхней планке 4900 руб/акцию с неудовлетворённым спросом 286 149 бумаг. Часть этого спроса было от арбитражера, но основная часть — это наши розничные инвесторы (тинькоффцы), большинство из которых, были вынуждены покупать акцию в первой половине следующего торгового дня

Нет, господа, это не может быть так по простому правилу: Инсайдеры владеют другим типом акций — типом B, который не торгуется в основной секции биржи.

Акции Яндекса делятся на два класса — A и B. Акции класса A дают право одного голоса на каждую бумагу и могут свободно обращаться на бирже. Акции класса B имеют десять голосов на бумагу, они выпускались для основателей компании перед IPO, чтобы сохранить их контроль за принятием стратегических решений. Эти акции нельзя купить, продать, завещать или подарить. Если владелец акций класса B хочет продать их, то они конвертируются в акции класса А и обеспечивают не десять, а только один голос при сохранении экономического интереса

Вряд ли ТОП-менеджеры захотят терять контроль над своей компанией из-за пары часов истерики на бирже.

МИФ №2: "Абрамович и Ко вышли в кэш, продав свои акции по хаям"

Напомню, что когда акции стоили около 50$ в июне и казалось, что это невообразимые хаи, то группа инвесторов купила дополнительную эмиссию акций по цене 49,25$/шт. Казалось бы невероятная доходность 30-35% в долларах за 2-3 месяца — надо выходить в кэш! Именно так мыслит типичный розничный инвестор с малым портфелем. Однако, крупняк понимает, что выйдя в кэш поиски нового качественного актива могут быть невероятно тяжелыми. Выйти из акций в облигации — это серьёзная потеря будущей доходности. Зачем выходить в кэш сейчас с доходностью 38%, когда можно сделать иксы (100-200-500%) за несколько лет. Если крупный инвестор выходит, то войти опять ему будет очень сложно — на бирже сейчас мало предложения. И как бы в подтверждение моих предположений вчера выходит таргет от VTB capical.

VTB capital держит 4,060,913 акций класса A, которые они купили в июне этого года по 49,25$. Я думаю, что цель у них несколько сотен процентов. Но первая цель, которую они озвучили = 75$

25 сентября 2020 года 15:01«ВТБ Капитал» установил рекомендацию «покупать» для акций Яндекса после пересмотра«ВТБ Капитал» установил рекомендацию «покупать» для акций «Яндекса» (MOEX: YNDX) после пересмотра, сообщается в обзоре инвестбанка.Новая прогнозная стоимость этих бумаг, рассчитанная аналитиками, составляет $75 за штуку.

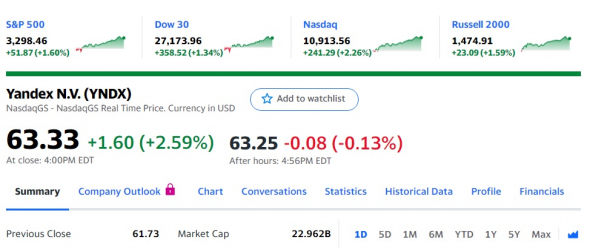

По данным информационно-аналитического терминала «ЭФИР-Интерфакс», в настоящее время консенсус-прогноз цены акций «Яндекса», основанный на оценках аналитиков 13 инвестиционных банков, составляет $63,78 за штуку, консенсус-рекомендация — «покупать».

Текущая стоимость этих бумаг составляет порядка $61,73 за штуку.

Опять заметьте: Новость была доступна для наших инвесторов днём, но у наших не было интереса, а основные покупки появились только после открытия Nasdaq и акция выросла по итогам зарубежной сессии.

МИФ №3. «Акции YNDX будут хуже рынка.»

Опять наши василии фантазируют в стиле «этот пузырь однажды лопнет», а американцы тихой сапой скупают народное достояние — лучших айтишников России. Я продолжаю изучать программирование на qlua. Написал скрипт, который пишет в лог-файл крупные заявки в стакане по одной цене. Так вот по стакану делаю вывод, что спрос сильно превышает предложение. Соотношение спроса-предложения — это и есть главный драйвер движения цены актива. При таком высоком спросе с растущей тенденцией говорить о «слабее рынка» не приходится.

Про будущее — что я торгую:

Я работаю в лонг — покупки акций и фьючерсов YNZ0, YNH1. Есть инвестиционная часть и спекулятивная.

Американские покупатели так и будут драйвером роста акций Yandex, но при условии, что Nasdaq не будет падать. Логика здесь такая: сильные акции FANGMAN+T — уже стоят дорого, значит будем искать IT подешевле в эшелонах и здесь они приходят на Emerging markets. Они покупают Russia's Google

Сценарий №2. Негативный. Распродажи российского рынка акций. Поводов много. Акции YNDX подешевеют. Будем ловить его на уровнях 4600 и 4200 в рублях, это будет подарок при высоком курсе доллара.

Где будем «раздавать по хаям» — это уже влажные фантазии быков :)

Аркадию Воложу и сотрудникам Яндекса желаем успехов в развитии Бизнеса!

Олегу Тинькову — здоровья и сил для новых проектов!

теги блога А.К.

- Apple

- berkshire hathaway

- Delta Air Lines

- ETF

- FORTS

- Intel

- interactive brokers

- Intuitive Surgical

- Macerich

- quik

- Smartlab

- TransEnterix

- акции

- Акции РФ

- акции США

- американские акции

- банки

- баффет

- бизнес

- биржа

- брак

- Брокер

- брокеры

- вопрос

- ВТБ

- ВТБ брокер

- Газпром

- делимся интересными фильмами

- деньги

- дивиденды

- доллар

- доллар - рубль

- Доллар Рубль

- доход

- еврооблигации

- жизнь

- ЗОЖ

- Илон Маск

- импортозамещение

- инвестиции

- инвестор

- Казахстан

- Кино на выходные

- книга

- книги

- конференция смартлаба

- личные финансы

- лукойл

- маржин колл

- маркетинг

- Медицина

- мобильный пост

- Московская биржа

- на пенсию в 35

- НЛМК

- облигации

- опрос

- опционы

- опционы на акции США

- открытие брокер

- ОФЗ

- оффтоп

- политсрач

- прогноз по акциям

- рецензия

- рецензия на книгу

- роботы

- РОСНАНО облигации

- Россия

- сарказм

- сбер

- сбербанк

- синтетическая облигация

- СКАЗКА ДЛЯ ВЗОСЛЫХ

- смартлаб

- совет директоров

- срочный рынок

- срочный рынок FORTS

- Суд с Брокером

- судебная практика

- сша

- ТГК-2

- Тимофей Мартынов

- Тинькофф Инвестиции

- Томск

- торговые роботы

- Трамп

- трейдинг

- Трейдинг FORTS

- Украина

- Уоррен Баффет

- Уоррен Баффетт

- философия

- финам

- форекс

- фьючерсные контракты

- ФЬЮЧЕРСЫ

- чтиво

- юмор

- Яндекс

Стратеги Абрамович и ко, VTB capital покупали акции А-класса. Теперь ВТБ брокер охотно даёт акции в шорт — это тип А.

И поэтому инсайдеры прежде чем продать свои акции, должны публично об этом заявить, что и сделал Волож в отношении небольшого пакета типа А.

Вот нашёл:

www.finam.ru/analysis/newsitem/volozh-mozhet-v-techenie-goda-prodat-4-4-svoix-akciiy-yandeksa-20200122-175542/

Структура акционерного капитала тут скопирована с Гугл. Когда в начале нулевых гугл выходил на биржу, они специально сделали так, чтобы нельзя было скупить голоса и получить операционный контроль. Поэтому у инсайдеров, топов неторгуемые акции с бОльшим количеством голосов на акцию.

В Яндексе Yandex B.V. нидерландская компания торгуется на nasdaq, законы соответственно Нидерландов и США (в части nasdaq).

Но если покопаться в истории, то можно найти факт, что под ipo Google изменили правила nasdaq как раз чтобы разрешить такое деление акций с разными голосами.

Не хочешь терять контроль? — выпускай префы…

А так какой идиот будет скупать акции типа «А», которые в 10раз хуже типа «В», да еще и дивидендов ноль???

-----

короче вывод: статья заказуха для домохозяек…

Смело в шорт все задерги в яндексе! и никаких лонгов! пускай «американские инвесторы» пыжатся и пузырь дуют… :0))))

А мы поглядим..

Сценарий-то один и тот же:

smart-lab.ru/blog/5825.php

Ну, я лично считаю яндекс жутко переоцененным. Так что с идей «шорт всех задергов» спорить не буду, хоть и не люблю шортить отдельные акции.

А так я отвечала на вопрос «Кто разрешил яндексу такую структуру акционерного капитала?»

Нет ПАО Яндекс, есть ООО Яндекс — 100% дочка Yandex B.V. И никто не обязан выпускать префы в соответствии с рос. законами. В пред-ipo-шные годы даже говорилось, что «мы хотим как Гугл, а российские законы не дают такого, а вот в Нидерландах и США — огого!». А дальше вопрос, как SEC/Nasdaq такое разрешили? Так разрешили потому, что за ~10 лет до Яндекса ту же схему провернул Гугл, и тогда они переписали под Гугл правила.

Ну а на вопрос «какой идиот будет скупать акции типа «А», которые в 10раз хуже типа «В», да еще и дивидендов ноль» — ответ такой: те же, кто скупал Zoom, Lyft, Uber, а еще раньше Groupon, twitter и кучу еще такого же.

банкроты которые?

надо матчасть подтянуть…

Для IT отрасли в США это довольно типично.

Facebook, Groupon, LinkedIn имеют два типа, аналогично обсуждаемым выше Яндексовским.

Twitter — только один тип. Об этом даже статьи писали, смотрите, в отличие от других IT-компаний эти решили одним типом акций обойтись.

Но я свой список привела как пример того, что крупные фонды на nasdaq могут что угодно сколько угодно покупать.

В этом смысле хоть я и считаю яндекс переоцененным, но серьезно шортить не взялась бы. Страшно видеть соперником крупные фонды с nasdaq.

Update. И да, префы в штатах тоже есть, preferred stock называются. Не надо путать их с class B common stock. Это отдельный вид активов.

Вот, например, pdf сборник DUAL-CLASS SHARES REVISITED

www.google.com/url?sa=t&rct=j&q=&esrc=s&source=web&cd=&cad=rja&uact=8&ved=2ahUKEwiI3t6h3IbsAhVso4sKHT-pDMQQFjADegQIAhAB&url=http%3A%2F%2Feng.sirfe.com%2Findex.php%3Fmodule%3Dfile%26act%3DprocFileDownload%26file_srl%3D31604%26sid%3Dc6a7cca4040e73b7b0ddc7ab05a7ec9d&usg=AOvVaw31RAH854kKJD9oonB5IwRo

Кратко говорится об истории вопроса (на NYSE это, оказывается, даже в 1984 году появилось и было несколько не IT_компаний, которые этим воспользовались). Но особо рассматривается такая структура class A-class B именно для IT компаний, началось на NASDAQ все с Гугл, там целая глава об этом, о том, что критику вызвало, как объясняли и т.д.

И из другого документа про dual class structure

Although DCS [dual-class-shares] structures are not new—having first came into existence in the late 19th century—such structures have become increasingly commonplace in recent times on the back of a wave of high-profileIPOs of technology companies, such as Google LLC (now Alphabet Inc., 2004), LinkedIn Corporation (2011), Facebook, Inc. (2012), Alibaba Group Holding Limited (2014), and Snap Inc. (2017).

According to Ritter (2017), in the five years between 2006 and 2010, there were a total of 46 DCS IPOs in the United States.1 In the following five years (2011–2015), the number rose to 104. The popularity of DCS IPOs has renewed the debate on how these structures affect corporate governance and investor protection.

Proponents like DCS because they protect the founding shareholders and

beneficiaries of super voting rights from the vagaries of the stock market. Their voting power ensures them absolute control, giving them the opportunity to carry out their vision and invest in the long term for the benefit of all shareholders.

Another argument for supporting DCS is that many entrepreneurs would simply

choose not to take their companies public if they could not retain control; this would deprive investors of opportunities to invest in growth companies

А когда брал по 5600 — зачем брал?

Какие были цели?

Если брал по 5600 в приложении Тинькофф инвестиции там наверное было не видно, что верхняя планка установлена на уровне 5680 и передвигалась она в третий раз. Т.е. дневной апсайд был ограничен Мосбиржей и все старички рынка это видели и понимали.

Теперь кукл вытряхивает из бумаги по 4700-4950 всех тех кто набрал по 5300-5600. Нормальная практика.

Продадут его щас те, кто по 50$ брал, и упадёт он на неприличные уровни, где будут отжимать у домохозяет акции обратно. Так уже сто раз делали.

Но мне кажется наши элиты начали играть в игру «Мы не страна — бензаколонка! Прекратите нас так обзывать!». А это значит вполне реальны ещё M&A сделки у наших техов — Система, СБЕР, Мейл.Ру

И соответственно рост рыночной капитализации всего сектора.

Я пошутил, конечно, что я Яндекс покупал. С прошлого октября больше не лезу в него.

Но я его не шорчу, не покупаю и не буду после всей куйни, что устроили в прошлом году.

ГАЗПРОМ у меня есть в инвест портфеле, скоро буду его докупать. ГАЗПРОМ — это как раз пример низкого P/E — акция-дивидендный аристократ. Акции Яндекс — это компания роста, венчурная инвестиция.