Избранное трейдера kirifan83

АЛРОСА – лучшая подруга

- 05 июня 2023, 20:35

- |

Почему акции так дешево стоят?

1. При прекрасной долгосрочной истории, фонды, аналитики и прочие не купят эти акции, пока тут затишье. Маркетинговая машина «Российского Уолл-стрит» не позволит им этого.

2. Перестали выплачивать дивиденды, — зато инвестируют в рудник «Мир» который заработает только через 10 лет — руководство смотрит на перспективу. Плюс погасят долг или оставят кэш, — так что деньги в компании.

3. Нет отчетности, — ну тем более. Акции вообще не интересны фондам и прочим ребятам — представляете, как им скучно, когда даже отчетов нет...

Рисков куча — от искусственных камней до оборудования, но предприятие продается за дешево, так что рационально взять на себя краткосрочный риск в обмен на долгосрочную выгоду. Потенциал падения невелик.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 18 )

Грааль найден!

- 03 июня 2023, 11:37

- |

Также есть огромное количество людей кто идет в сложные инструменты чтобы блистать своими процентами доходности от микроскопических сумм, при этом тратя свою жизнь за просиживанием перед монитором. Эго нужно кормить, с этим ничего не поделать.

Давайте сегодня посмотрим как сидя на попе ровно крупные игроки (или рисковые парни получившие в наследство круглую сумму) зарабатывают космические прибыли.

Итак вводные.

24 июня 1998 года. На счете есть $100 000. Курс рубля к доллару 6,19.

Летнее солнце не греет холодное сердце. Все мысли о том рискнуть, или не рискнуть. На горизонте размещение бумаги Russia-28. Годовой купон, в размере 12,75%, для того времени, с учетом положения России, не кажется высоким. При том, что американские бумаги того времени дают в районе 7%. Но красивый пейзаж с березками в Третьяковской галерее навеял патриотические чувства и «РИСКНЕМ» перевесило.

( Читать дальше )

Мой портфель. Май 2023.

- 03 июня 2023, 11:17

- |

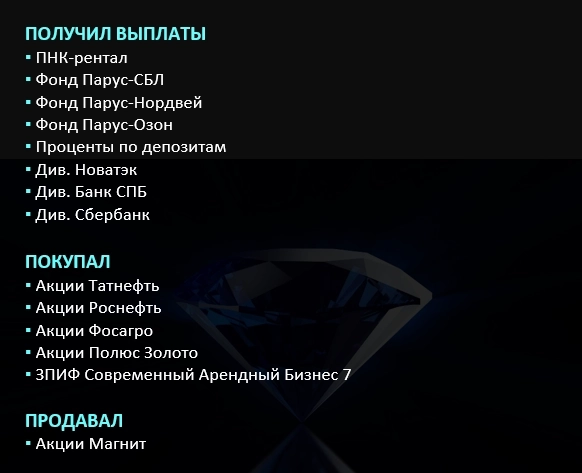

Инвестиционные операции

Май порадовал большим количеством дивидендных выплат. 23 мая были получены финальные дивиденды от «ПНК-рентал», а 31 мая был поступил возврат полной стоимости активов фонда. Было принято решение разместить деньги в ЗПИФ недвижимости Современный Арендный Бизнес 7 от Сбербанка (САБ7). Я до сих пор не уверен, что это лучший выбор, но пока остановлюсь на этом фонде, по крайней мере САБ7 в апреле приобрел недвижимости на 50+ млрд рублей (спойлер: выкупив активы из другого своего же фонда и из фонда ПНК-рентал). И это не инвестиционная рекомендация.

Так же я решил, что текущая ситуация в акциях Магнит не соответствует стратегии моего портфеля, я придерживаюсь консервативного подхода: бизнес-активы должны генерировать денежный поток. Вообще, все серьезные инвесторы тем или иным способом всегда получают от своего бизнеса регулярные денежные потоки. Возьмем, к примеру государство. Не имеет значение, платят компании дивиденды или нет, государство ВСЕГДА имеет колоссальную прибыль в виде реального денежного потока.

( Читать дальше )

Актуальный взгляд на рынок недвижимости

- 02 июня 2023, 13:15

- |

Мы продолжаем следить за рынком первичной недвижимости. В этой статье более подробно рассмотрим рынок ипотеки, а также выясним, продолжают ли цены на первичном рынке подавать сигналы к восстановлению.

Ипотека остается одним из ключевых факторов спроса.

Ипотека продолжает быть драйвером рынка недвижимости и основным источником спроса, поддерживающим продажи девелоперов. По данным ДОМ.РФ, в 1 кв. 2023 г. около 80% ДДУ было заключено с помощью ипотеки. Для рынка Москвы апрель 2023 года стал рекордным по количеству заключенных ипотечных договоров, которое достигло 11,6 тыс. шт. (+1% м/м).

В апреле объем выданных ИЖК сохранился на высоком уровне.

Объем выданных ИЖК за апрель по всей стране снизился на 0,6% м/м, до 566 млрд руб. Сравнение г/г нерелевантно из-за низких выдач после начала СВО, но апрельский объем остается на высоком уровне (4-й по показателям месяц с начала действия программы льготной ипотеки в 2020 году). Ожидаемо доля программ с господдержкой составила 50% от всех выдач в апреле (-2 п.п. м/м).

( Читать дальше )

🎪 Перспективы недвижимости и ее место в инвестиционных портфелях

- 01 июня 2023, 17:19

- |

Перспективы недвижимости и ее место в инвестиционных портфелях розничных инвесторов.

Вступление важное.

ПИФ (паевой инвестиционный фонд) — это коллективная инвестиция.

Это обособленное имущество ( практически любое, вплоть до Цифровых Финансовых Активов ЦФА),

переданное в доверительное управление пайщиками (учредителями) Управляющей Компании (УК),

по-английски Управление активами asset management.

ПИФы бывают открытыми (можно погасить пай в любое время, например,

как в ОПИФ АРОМАТ Наши акции),

интервальными (можно погасить в определенное время),

закрытыми (нельзя погасить до определенного времени).

Отличие продажи пифа от погашения, что в первом случае это не приведет к уменьшению активов фонда (СЧА).

УК «Гамма Групп» (https://investfunds.ru/funds/?qual-off=on&cmp=90-4zsow) планирует создать фонд, например, который будет инвестировать в утилитарные цифровые права (УЦП) t.me/investfundsru/2437.

( Читать дальше )

Май 2023: дивидендные гонки и новый Watchlist

- 01 июня 2023, 17:03

- |

Итоги мая могли быть лучше, если я бы смог обуздать свою панику… и не продать ЛСР после «проверки Бастрыкина» намывных территорий на Васильевском острове. Не было никакой распродажи, это лишь я перетрусил. Дали дивиденд 78 руб., ждал 150-225 руб., входил по 512-550 руб. Цена улетела на 750 руб. Идея сработала.

Лишил себя прибыли в 0,5 млн руб. Если учесть, что в ЛСР я переходил из ЛУКойла по 4700 р. – вообще грустный результат. Так бывает.

Возможно, проблемой является мое вхождение в спекулятивные темы. Это в принципе не моё. Мне нужны идеи, как минимум на 3-5-10 лет, но, если акция вырастет раньше, я могу выйти раньше, но, когда я вхожу «на короткий» период – жди беду.

Итоги ожиданий по другим дивидендам:

Система, ждал 0,52-1,69 руб. – дали 0,41 руб.

НКНХ ап, ждал 13 руб. – дали 1,49 руб.

Мечел ап, ждал 35 руб. – ??? руб., но скорее всего 0 руб.

Роснефть, ждал 20 руб. – дали 17,97 руб.

Ну такой результат. Не фонтан.

( Читать дальше )

Как накопить на будущее детям. Личный опыт инвесторов

- 01 июня 2023, 14:08

- |

Многие родители задолго до совершеннолетия ребенка начинают беспокоиться о старте его взрослой жизни: они годами откладывают деньги, чтобы передать их детям, покупают недвижимость с целью подарить ее ребенку, волнуются об образовании.

Важно ли копить на определенные цели или можно сберегать деньги на абстрактное «для сына и для дочки», какими инструментами лучше пользоваться и посвящать ли детей в процесс — рассказывают инвесторы-родители.

Владимир Литвинов

Частный инвестор, автор и создатель сообщества ИнвестТема

Когда начать откладывать. Задуматься над созданием подушки безопасности для ребенка стоит с первых дней его жизни. В разрезе инвестиций это значит сформировать долгосрочный портфель, и, как только появляется возможность, следует незамедлительно приступить к его наполнению. Я придерживаюсь именно такой стратегии.

Целью такой стратегии является не сиюминутное получение большой прибыли, а монотонная работа по созданию капитала. Дабы сумма инвестиций в моменте не оказывала давление на вашу денежную ликвидность, не стоит сразу вбрасывать большие суммы, лучше сосредоточиться на регулярных небольших пополнениях.

( Читать дальше )

Рецензия на "Принципы изменения мирового порядка" Рэя Далио

- 01 июня 2023, 09:38

- |

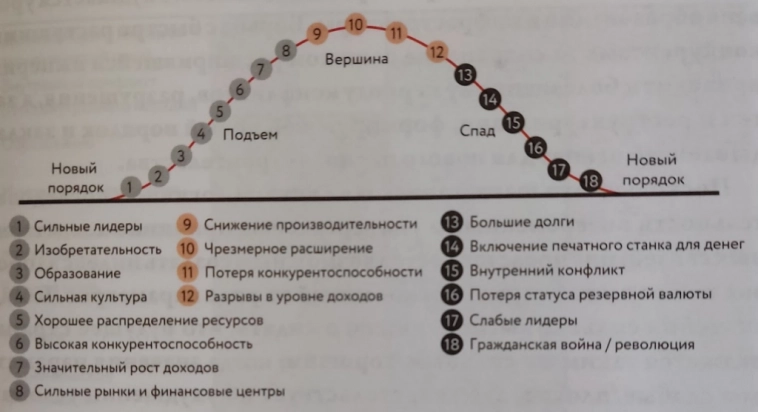

Рэй Далио — основатель Bridgewater Associates (160 млрд долларов в управлении на 2020 год), очень принципиальный человек и весьма плодотворный автор: 6 работ вышло из под его пера за последние 6 лет.

Умерший в этом году Нобелевский лауреат Роберт Лукас говорил: «Однажды задумавшись над экономическим ростом, сложно думать о чем-нибудь еще». И Рэй Далио не стал исключением. Его последняя работа под названием «Принципы изменения мирового порядка» предлагает систему оценки экономической траектории стран мира. На основе своей системы Далио делает следующие выводы:

1) Экономика США находится в фазе постепенного снижения и теряет позиции лидера в системе мирового порядка;

2) Экономика Китая находится в фазе роста и вскоре может занять роль лидера в системе мирового порядка.

Смелые заявления. Для того, чтобы их проверить, необходимо понять, какими характеристиками обладают падающий гегемон и набирающий силу претендент.

Среди прочего, падающий гегемон по Далио должен терять в своей продуктивности, а претендент напротив, ее наращивать. Не очень понятно, идет ли речь об абсолютном уровне продуктивности или относительно других стран. Проверим и то, и другое.

( Читать дальше )

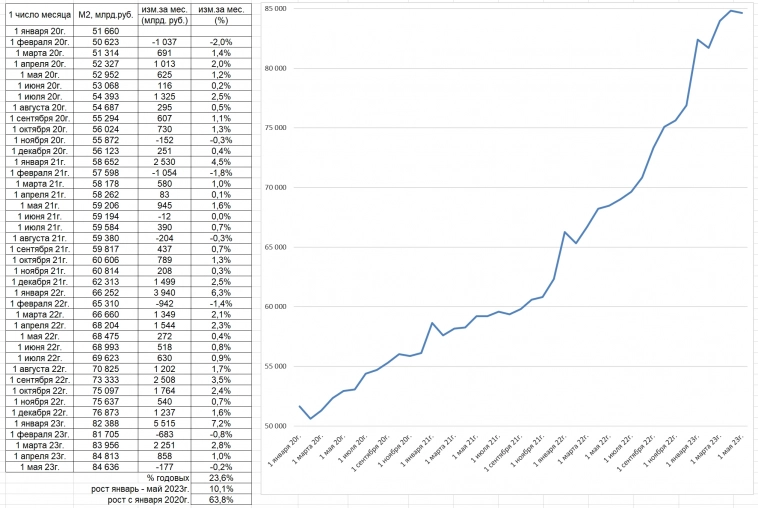

В России уменьшилась денежная масса! Динамика денежной массы в России и в США

- 01 июня 2023, 07:21

- |

Денежная масса М2 — это собственные средства, доступные для платежа плюс депозиты.

Обработал данные с сайтов ЦБ РФ и ФРС.

Динамика в России.

За апрель минус 0,2%.

23,6% за год.

За 4 мес. 2023г. (январь — апрель) плюс 10,1%.

С января 2020г. + 63,8%.

Динамика в США.

За год минус 4,7%.

Роси я=с января 2023г. 35,1%.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал