Избранное трейдера jackan

Как я возвращаю 52 000 по ИИС из налоговой в 2018 году за 2017 год! Часть 3 - Мой ответ Чемберлену!

- 19 октября 2018, 10:16

- |

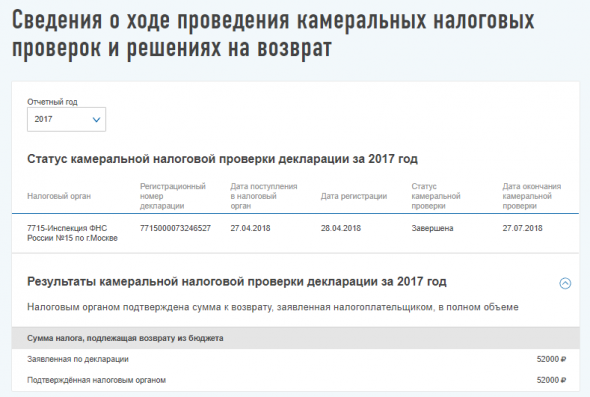

27.07.2018 ИФНС 15 по г. Москве, было принято решение по возврате мне 52 000 рублей после прохождения камеральной проверки моей инвестиционной декларации по форме 3-НДФЛ, направленной 27.04.2018 года.

21.08.2018 мной с помощью сервиса «Личный кабинет» было сформировано заявление на возврат указанной суммы. Заявление было принято налоговым органом 21.08.2018 и зарегистрировано под № 15690-ЛКФЛ. С соответствии с действующим законодательством, денежные средства должны были поступить на счёт указанный в заявлении не позднее 20.09.2018.

К указанной дате средства не были перечислены, НИКАКОЙ информации из ИФНС 15 ко мне не поступало.

( Читать дальше )

- комментировать

- 5.5К | ★12

- Комментарии ( 7 )

Как я возвращаю 52 000 по ИИС из налоговой в 2018 году за 2017 год! Часть 2 - Чудеса в налоговой!

- 18 октября 2018, 17:56

- |

Начались чудеса с налоговой! Продолжение истории - Как я возвращаю 52 000 по ИИС из налоговой в 2018 году за 2017 год!

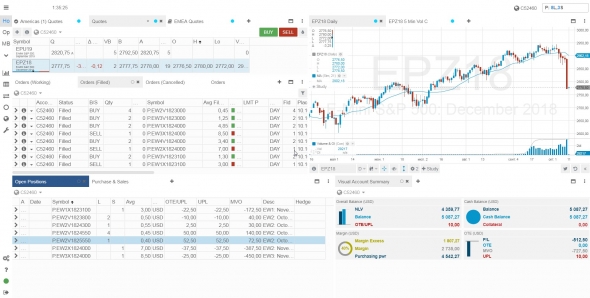

Вчера я написал пост, о том что случилось с моим заявлением в ИФНС 15 о возврате 52000 рублей по ИИС (заявление было от 21.08.2018). Сегодня мне на почту приходит письмо с ответом на данное заявление., хотя по закону я должен был получить ответ (если он требовался, например тот же отказ) не позже чем, через 30 дней.

Напомню, что я писал письмо через сервис «Личный кабинет» — 01.10.2018 чтобы налоговая разобралась, что произошлом с моим заявлением от 21.08.2019, поскольку ни ответа не денег я не получил. Ответ на письмо от 01.10.2018 я получил вчера, он датирован 16.10.2018. Скрины приведены в предыдущем посте (https://smart-lab.ru/blog/499854.php). Получается, что ответ на само заявление о возврате я получаю позже, чем на письмо, в котором просил разобраться. Что я могу подумать в этот момент? Там будет примерно та же информация, т.е. год указан неправильно, и поэтому отказ (ровно как и в письме от 16.10.2018).

( Читать дальше )

А крутите вы статистику так, как пытаюсь крутить ее я? =) #2

- 18 октября 2018, 17:12

- |

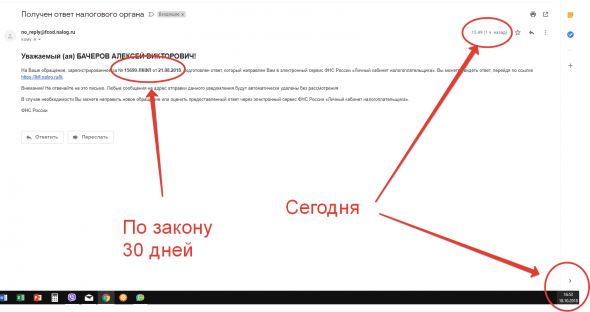

Вот я привел кол-во регистраций по годам. Цифра практически константа, то есть стабильно ~5500 человек

А вот я привел кол-во активных профилей на текущий месяц. Их получилось в районе 16%. То есть порядка 8000 профилей.

( Читать дальше )

Покупка акций: сегодня предлагаем оставаться в деньгах (Инвестидея от 18.10.2018)

- 18 октября 2018, 16:29

- |

Каждую неделю Михаил Дорофеев, главный портфельный аналитик и стратег финтех-компании DTI Algorithmic, делится одной из своих инвестиционных идей. Сегодня рекомендация такая: оставаться в деньгах.

Михаил о том, почему стоит воздержаться от покупок:

«ФРС борется с инфляцией и созданием финансовых пузырей, поэтому с 2015 года постепенно повышает ставку. Из-за этого инвесторы недовольны доходностью гособлигаций США и продают их. Из-за торговых войн избавляется от американского госдолга его крупнейший держатель — Китай. Сама ФРС сокращает баланс, продавая в том числе госбонды. В результате цены этих бумаг снижаются, а доходности растут.

Когда облигации начинают активное падение, с некоторым лагом также разворачивается вниз рынок акций. Исследования показывают, что этот лаг составляет примерно 4–8 месяцев.

( Читать дальше )

Как открыть лонг по евробаксу, но при этом не платить за контанго. Лайфхак.

- 17 октября 2018, 20:53

- |

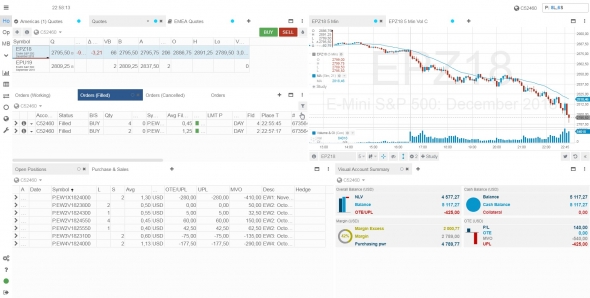

Предположим, у нас есть уверенность в росте евро к баксу в среднесрок/долгосрок. Можно, конечно, купить ED фьюч на срочном рынке и горя не знать. Но есть одно но: из-за дифференциала процентных ставок контанго по фьючам на евробакс просто конское. Если не собираешься долго держать позу и перекладываться в следующие фьючи – то это похрен, конечно. Если же есть идея сделать более долгосрочную ставку на рост евробакса, то вот альтернативная идея, которая проста как апельсин. Покупаем на споте еврорубль (EURRUB_TOM). На срочном рынке открываем шортовую позицию по Si на ровно такое же количество контрактов, сколько у нас куплено лотов на EURRUB_TOM. В итоге получается, что мы не только не платим за удержание лонговой позиции по ED, но ещё и имеем небольшой профит от временного распада фьючей Si.

PS Нужен единый брокерский счёт, чтобы это работало; но сейчас, вроде бы, уже все брокеры такую услугу ввели.

PPS Ржунимагу, читая комменты. Я полагаю, что те, кто понял идею – просто поставили плюсик и прошли мимо. А кто не разобрался, те пишут какую-то хню. В общем, в каком случае такая позиция может иметь смысл? Только тогда, когда мы НЕ делаем ставку на рост доллара, а делаем ставку на его ослабление, или его долгое «топтание» в одном и том же узком диапазоне, при росте евро. Это ставка на рост евро к доллару (ED), по которой дополнительно капают проценты по свопу от распада контанго на фьюче Si. Всё это БЕЗ ПЛЕЧ, т.е. если у нас на споте 10k евро, то и шорт открываем на 10 фьючей Si. С плечами расклад будет СОВСЕМ другой.

Как я возвращаю 52 000 по ИИС из налоговой в 2018 году за 2017 год!

- 17 октября 2018, 13:53

- |

Теперь новая напасть. Как владелец иис, я возвращаю 52 000 рублей каждый год по ндфл. Делается это достаточно просто (по идее, и в этом году решили сделать ещё проще вроде как. в прошлом такой проблемы не возникало):

1.Вы сдаете декларацию 3-НДФЛ через тот же личный кабинет.

2.Она проходит камеральную проверку, и налоговый орган выдает решение о возврате (смотри скрин 1).

( Читать дальше )

Вопрос по опционной позиции

- 17 октября 2018, 10:15

- |

Куплены Колы RI 117500 18.10.18 по 150pp

Сейчас они почти At-The-Money и стоят 600-700pp и до экспирации 2 дня (включая сегодняшний день).

Я вчера позицию закрыл по 650pp

Вопрос: А как поступают опционщики-профи в этом случае.

1. Фиксируют хорошую прибыль и расслабляются, как это сделал я вчера.

2. Продают фьчерс формируя Стрэдл и ждут дальнейшего развития событий.

3. Ничего не делают — ждут дальнейшего роста или экспирации.

4. Другие возможные варианты

Управление опционным портфелем. Детали…

- 17 октября 2018, 08:30

- |

Добрый день.

Долго думал, описывать ли свои защитные действия. Решил, так как портфель публичный, то и все позиции должны быть описаны.

Последние сделки перед падением я сделал 5 октября, в пятницу https://smart-lab.ru/blog/497939.php .

8 октября, в понедельник, мой портфель был из 12 проданных и 8 купленных путов.

Т.к. я продаю каждую неделю месячный контракт, то примерно у меня портфель состоит из 4 позиций (примерно 4 недели в месяце).

10 октября, в среду, при сильном обвале, я откупил последнюю и предпоследнюю недели в профит.

Портфель стал выглядеть так, 6 проданных, 8 купленных контрактов.

11 октября, в четверг, утром (1:30 по МСК), я каждые два контракта роллировал в один, уходя на две недели вперед.

Портфель стал выглядеть так, 3 проданных, 8 купленных контрактов.

( Читать дальше )

Интересное исследование по долгосрочным инвестициям.

- 16 октября 2018, 21:29

- |

Доброго времени суток, коллеги!

Нашел для вас интересное исследование по долгосрочному инвестированию в акции. Исследование не первой свежести, но в целом динамика неизменна.

Данный материал подготовлен на основе “Credit Suisse Global Investment Returns Yearbook 2013” — глобального исследования доходности инвестиций в 19 странах мира за 113 лет.

Исследование Credit Suisse является идейным продолжением книги “Triumph of the Optimists”, которая содержит сравнительный анализ эффективности инвестиций в основные инструменты — акции (Equities), долгосрочные облигации (Bonds) и краткосрочные облигации (Bills). Необходимо отметить заранее, что результат вложений в краткосрочные облигации максимально близок к результату вложений в банковские депозиты.

Крупнейшие фондовые рынки. Начало 1900 г.

Крупнейшие фондовые рынки. Начало 2013 г.

( Читать дальше )

Список сайтов для инвестиционного анализа облигаций

- 16 октября 2018, 15:06

- |

Мы составили список ссылок на лучшие сайты для анализа и подбора облигаций на каждый день

На практике потребности в анализе облигаций сводятся к 4 основным направлениям:

- Котировки и графики

- Новости рынка облигаций

- Анализ и сравнение

- Прогнозы и рекомендации

1. Котировки и графики

Прежде всего из биржевых котировок нужно уяснить 2 главные вещи:

- какую доходность в процентах годовых вы получите от владения облигацией

- по какой цене в процентах от номинальной стоимости вы её сможете продать

Список лучших сайтов следующий:

Smart-lab — котировки ОФЗ (вместе с датами погашения, дюрацией, купонного дохода и фильтрами представлены графики)

Московская биржа

( Читать дальше )

- комментировать

- 38.1К |

- Комментарии ( 9 )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал