Избранное трейдера Dmitryy

Московская опционная конференция.

- 18 марта 2019, 12:46

- |

30 марта, из оставшихся в живых и вновь прибывших опционных трейдеров, состоится шоу. Наша любимая конференция, любезно организованная фирмой Дерекс (не путать с Дюрекс). И, естественно, ваш покорный слуга, скажет там несколько слов.

О чем бы я хотел поговорить? О том, о чем вы попросите. Однако, у меня есть план. И я хотел бы поделиться с публикой СЛ этим, пока зеленым, планом.

В общем, хотелось бы рассказать об использовании опционов совместно с портфелем акций. Написать много дифуров и их решений. Но, думаю, это сложно. Однако, первую часть выступления надо будет посвятить теории. С простыми примерами. Распределение, случайность, откуда переменные в БШ, почему это работает и т.д. Во второй части я приготовил портфель. В конце января я запустил стратегию на акциях и опционах и мы разберем что вышло.

Конечно, это сложно. Менять стереотипы. За 30 минут это не возможно, но у нас будут пончики со сладким кофе, и мы все обсудим. Если есть пожелания и вопросы, которые надо поднять, то милости просим задавать их в комментариях.

( Читать дальше )

- комментировать

- ★7

- Комментарии ( 57 )

Фьючерсы и Опционы. Нефть и Не Только. Итоги Недели. НОВИЧКАМ! и Не Только.

- 18 марта 2019, 06:11

- |

"И кое-что ещё, и кое-что другое,

О чём не говорят, чему не учат в школе..."

«С этой минуты мы начнём с Вами делать то, чего не делает НИКТО. Ну, или почти никто.

Только в этом — Наш шанс выжить.» (М. Лоссбой)

С добрым, «дельно-понедельным», утром, дорогие мои Друзья-Коллеги-Трейдеры! Продолжу итогово-дельно-недельное обсуждение ближних опционов и фьючерсов на нефть марки Брент.

1. Опционы BRENT. Грааль. И снова про ЭТО? «Клубничка». Часть 1

2.

( Читать дальше )

Куда в опционах пропадают деньги?

- 04 марта 2019, 15:07

- |

п1. Первая причина опционных катастроф — ошибка в управлении рисками.

Люди приходят с депозитом грубо 50 тыр, им кто-то рассказал, что "опционы — грааль и вообще можно в легкую сделать +1000% за пару дней", встают на весь депозит (в лонг вставать ведь безопасно, мы же все помним про это, да?) — и через недельку с ужасом видят окровавленные ошметки счета. Понятно, что возиться дальше желание пропадает.

Потом приходят чуть поопытней. Им уже рассказали, что "профи в основном продают — и это легкие деньги. 50-60% годовых — не вопрос". Депозит уже тысяч 300. Продают края и, наверное, 5-10 недельных экспираций могут пройти вполне благополучно. Сначала продают по 1-2 лота, потом входят во вкус, продают по 10 лотов. Но бентли на эти копейки не купишь. Начинают грузить ГО по 50-80% в начальный момент. Дело же верное. Управление позицией примерно на уровне рассуждений: "Вот когда фьючерс дойдет до страйка, тогда и буду думать что делать. Или начну делать дельта-хедж, или отроллирую в следующий страйк

( Читать дальше )

Нефть BRENT. Итоги и Планы. Под (Новым) Градусом.

- 03 марта 2019, 14:35

- |

В продолжение темы, начатой в постах:

1. Опционы BRENT. Грааль. И снова про ЭТО? «Клубничка». Часть 1

2. ЭТО — Опционы BRENT. Часть 2. Открываем скрытое.

3. ЭТО — Опционы BRENT. Тяну Пустышку, но Раздвигаю Ножки..

Хорошего отдыха, Други моя.

Как обычно, выходные неторговые дни — прекрасное время поразмыслить над итогами торговли недели предыдущей и выстроить хоть какую-то торговую стратегию на следующую. Пользительно, однако...

Как Вы все помните, я торгую ТОЛЬКО нефтью BRENT — опционы и, естественно, связанные с ними фьючерсы. До сих пор я делал акцент на опционы, тем самым отметая многих потенциальных читателей, не желающих лезть в опционное дерби в опционные дебри.

Выход помог найти мой Друг

( Читать дальше )

Как правильно торговать опционами урок 4

- 01 марта 2019, 11:40

- |

В этом видео уроке мы рассмотрим железную бабочку, поговорим о гамме, узнаем как срок экспирации влияет на конструкцию, обсудим подводные камни, на которые наступают опционщики.

Видео урок 1 https://www.youtube.com/watch?v=JSFRk3TXC3I&t=46s

Видео урок 2 https://www.youtube.com/watch?v=IVtHnX_3TVE

Видео урок 3 https://www.youtube.com/watch?v=ZJ05yBQXmUM

( Читать дальше )

О принудительном закрытии позы при маржинальной торговле на фондовом рынке

- 13 февраля 2019, 14:50

- |

( Читать дальше )

Мю против дельта хеджа

- 02 февраля 2019, 12:03

- |

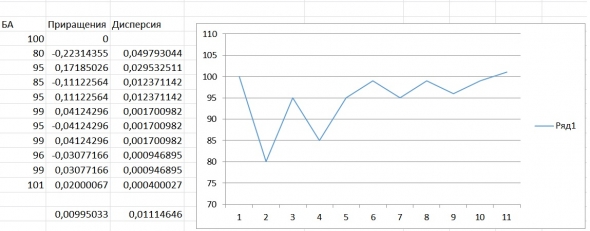

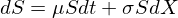

Итак, пусть V(S,t) — стоимость опциона для заданных параметров (страйк, вола, срок, т.п.). S — цена БА, подчиняется логнормальному процессу:

Если у нас есть позиция с купленным опционом и проданным БА, то функция стоимости нашего портфеля будет такая:

( Читать дальше )

Индустрия (вспомним немного теории)

- 28 января 2019, 15:57

- |

Прежде чем продолжить, пробежимся по теории. Как я понимаю, трейдеры пополняют наши ряды постоянно, но мои топики не читают. Так что освежим теорию для новичков.

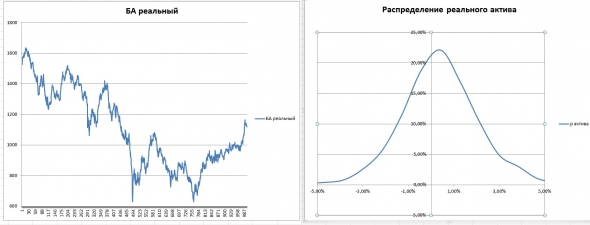

Давайте посмотрим на рынок глазами опциона. Все знают, что рынок подчиняется закону распределения. Я бы даже сказал, Гаусовскому распределению. Но так как это понятие является ругательным в среде поклонников Талеба и меня могут побить, то просто распределению. На картинке эту выгладит так.

Я же позволю себе синтезировать движения БА глядя только на распределение.

( Читать дальше )

Опционы в Штатах. Промежуточные впечатления

- 27 января 2019, 20:03

- |

Торговля пошла вроде где-то с декабря, но там был большой промежуток. Вернулся к работе после НГ. Нахожусь пока в нулях, что считаю неплохо для начала. Случалось, не забирал прибыль в связи с неверным желанием «посидеть еще», хотя цель достигнута. Где-то загулял и забыл про экспиру. Нехорошо, но все мы люди.

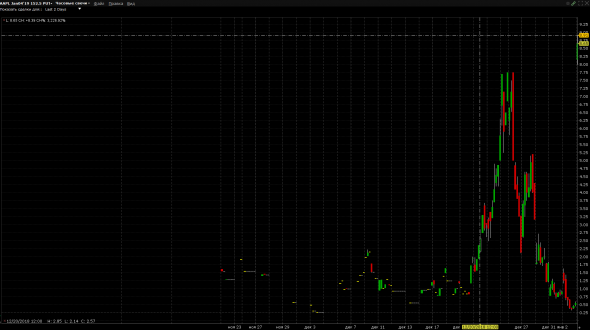

Что же в целом имею сказать? Первые мысли о тысячах инструментов, с которыми можно поработать, не оправдались. Да, если торговать исключительно БА, то вопросов нет, все так и есть. Но ликвидных опционов с минимальным спредом (на акции) на самом деле не так уж и много. Да, на порядок больше, чем на мамбе, но и не тысячи, как я и расчитывал. Но, наверное, это в какой-то мере плюс. Ибо поиск чего-то интересного для входа — это тяжелая задача. Столько всего… войдешь в одно, оно болтается уныло. А рядом другой делает вот так:

( Читать дальше )

Мои действия после осознания, того что я не хочу работать до гробовой доски. Часть 1

- 15 января 2019, 15:33

- |

Мне 2 недели назад стукнуло 30 лет

А крепко я думаю о том, что не хочу работать до гробовой доски с начала прошлого 2018 года.

И в июле 2018 начал путь к воплощению своего желания.

Тут на прошлой неделе был пост похожей тематики в котором автор оставил нераскрытым основной вопрос «откуда стартовое баблишко», я решил написать про свою ситуацию т.к. в 2014 долларов не имел, и мой стартовый капитал более прозрачен. Но читая тот пост я поймал себя на мысли, что мыслим с автором мы одинаково и цель у нас одна.

Читая разные умные книги наталкиваешься на ценные мысли авторов, жаль что из каждой прочитанной книги чаще всего выносишь только одну полезную мысль.

Итак к какие основные мысли заложены в мой так сказать «пенсионный план»:

1) Откладывать часть текущего заработка.

2) Инвестировать отложенные деньги (не путать в высокодоходными рискованными спекуляциями), самый надежный вариант — ОФЗ — даже при их невысоких доходностях на длинном промежутке у нкас все получится, далее будет подтверждение с картинками.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал