SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. kabanspb

Мои действия после осознания, того что я не хочу работать до гробовой доски. Часть 1

- 15 января 2019, 15:33

- |

Скажем так, исходные данные:

Мне 2 недели назад стукнуло 30 лет

А крепко я думаю о том, что не хочу работать до гробовой доски с начала прошлого 2018 года.

И в июле 2018 начал путь к воплощению своего желания.

Тут на прошлой неделе был пост похожей тематики в котором автор оставил нераскрытым основной вопрос «откуда стартовое баблишко», я решил написать про свою ситуацию т.к. в 2014 долларов не имел, и мой стартовый капитал более прозрачен. Но читая тот пост я поймал себя на мысли, что мыслим с автором мы одинаково и цель у нас одна.

Читая разные умные книги наталкиваешься на ценные мысли авторов, жаль что из каждой прочитанной книги чаще всего выносишь только одну полезную мысль.

Итак к какие основные мысли заложены в мой так сказать «пенсионный план»:

1) Откладывать часть текущего заработка.

2) Инвестировать отложенные деньги (не путать в высокодоходными рискованными спекуляциями), самый надежный вариант — ОФЗ — даже при их невысоких доходностях на длинном промежутке у нкас все получится, далее будет подтверждение с картинками.

3) Сложные проценты в сочетании с ежемесячным пополнением счета (отложенная чать текущего заработка).

Сразу оговорюсь работаю я инженером в строительной отрасли, космических заработков тут нет. Есть частичная самозанятость которая иногда приносит денег. По моим подсчетам ежемесячная сумма которую, я могу откладывать на регулярной основе от 10 000 до 20 000 рублей, все, что больше — аномалия — либо премия, либо можно сказать «свалились на голову».

На рынке я с 2016 года, тогда был крайне склонен к риску и как-то не думал на перспективу, в общем мое «рождение» как инвестора с мыслями о будущем произошло в июле 2018 года.

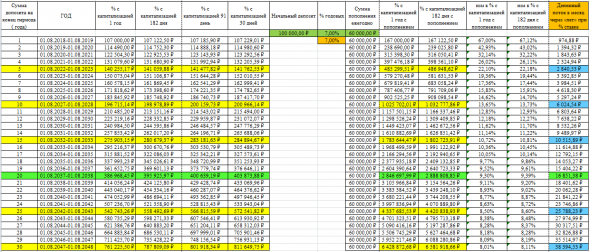

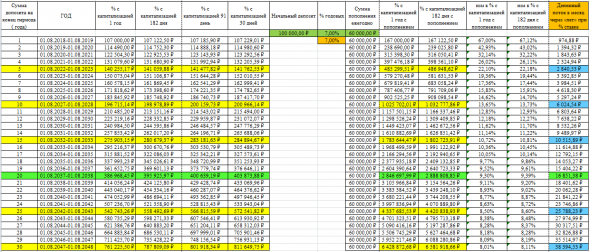

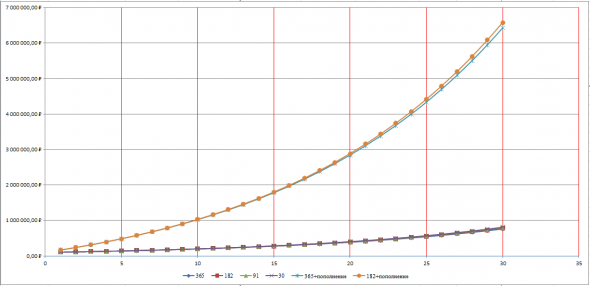

Для начала хочу обозначить разницу между сложными процентами и сложными процентами с ежемесячным пополнением счета (простые проценты даже не рассматриваем). Процентная ставка в зеленом поле — средняя доходность инвестиций в процессе накоплений. В оранжевом поле, вероятная, ставка под которую мы размещаем инвестиции для обеспечения себя денежным потоком с накопленного капитала.

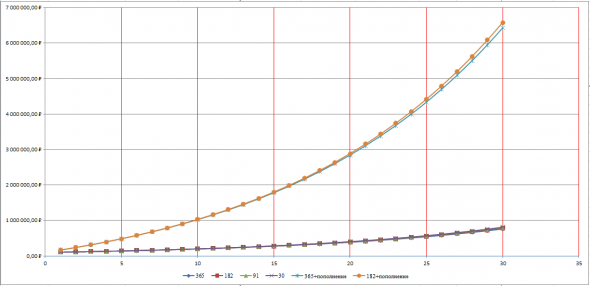

Теперь для наглядности тоже самое, но в форме графиков.

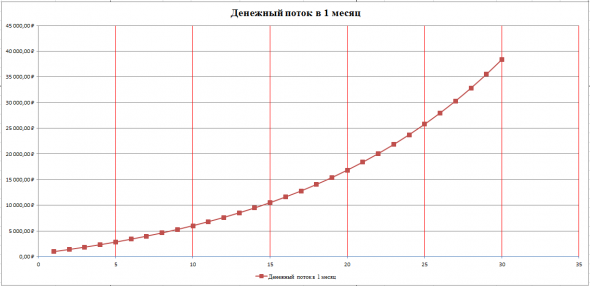

График денежного потока приведен для варианта с пополнением

Из таблицы и 2-х графиков видно, даже при минимальных первоначальных накоплениях, например, в 100 000 рублей и минимальных ежемесячных пополнениях, например, в 5000 рублей можно обеспечить себя «пенсионным» доходом который превышает средний по стране почти в 2 раза.

Так, что коллеги чем раньше вы начнете свой путь тем раньше вы можете позволить себе перестать работать, и начать больше уделять время себе и своим близким.

Итак вернемся к моей реальности.

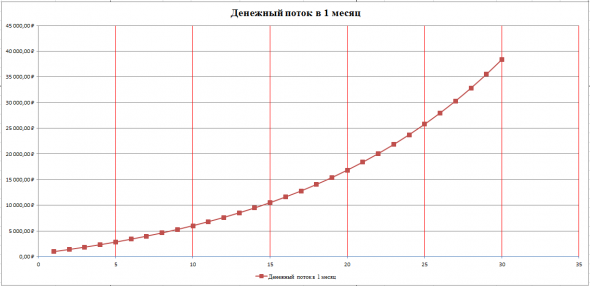

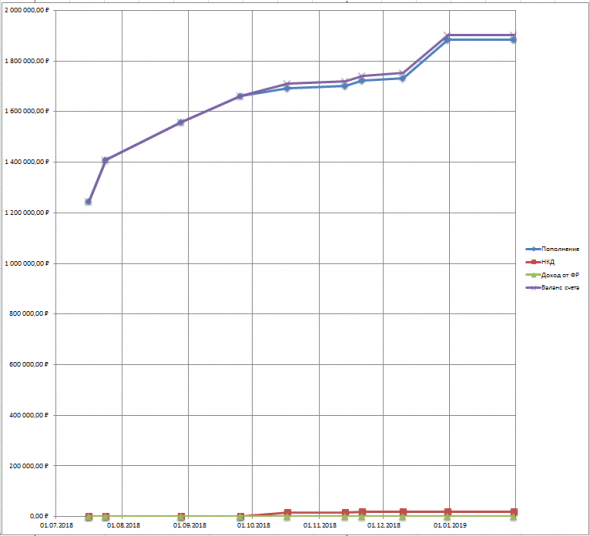

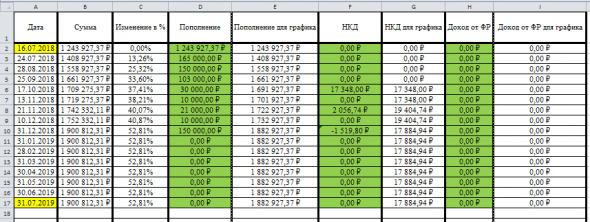

Таблица с моими пополнениями и текущим доходом (сейчас все в коротких ОФЗ).

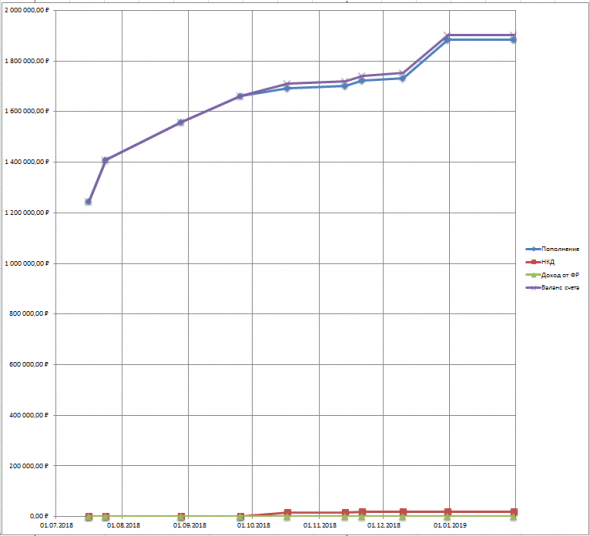

График на основе данной таблицы в деньгах.

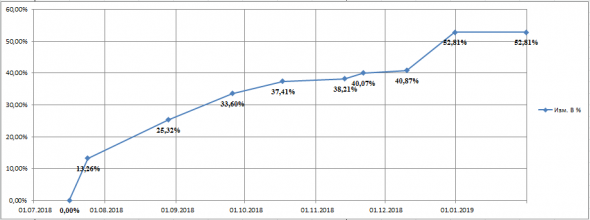

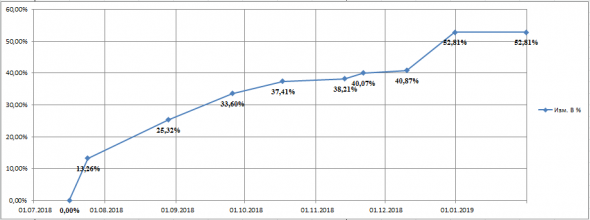

График роста капитала с учетом пополнений.

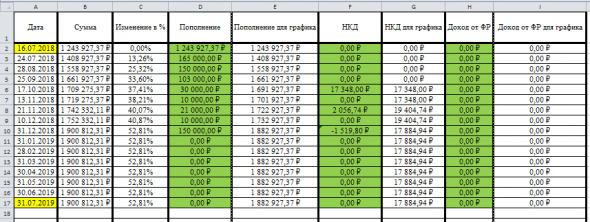

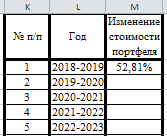

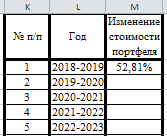

И последняя табличка.

Данная табличка на сегодня отображает изменение портфеля примерно за пол года.

Здесь никто не говорит о том, что "% изменения портфеля" это доход с рынка. Я хочу сказать, при выполнении определенных последовательных действий на длинном участке вы получите вполне приемлемый результат, использование счета ИИС с получением вычетов так же поможет вам в достижении вашей цели.

Цель написания данного поста была в том чтобы зафиксировать точку начала своего пути к финансовой независимости.

Планирую отмечаться по ходу своего пути с цифрами и графиками 1 раз в год.

У меня все, спасибо если дочитали до конца.

P.S. Если кому интересен расчет по сложным % с пополнением, и получением в итоге суммы денежного потока, то оставляйте свои исходные данные в комментариях в формате (%доходности в процессе накопления/%ставка размещения инвестиций для денежного потока/начальный депозит/сумма пополнения в год(образец по нашему примеру: 7/7/100000/60000), буду отвечать там же скрином.

Мне 2 недели назад стукнуло 30 лет

А крепко я думаю о том, что не хочу работать до гробовой доски с начала прошлого 2018 года.

И в июле 2018 начал путь к воплощению своего желания.

Тут на прошлой неделе был пост похожей тематики в котором автор оставил нераскрытым основной вопрос «откуда стартовое баблишко», я решил написать про свою ситуацию т.к. в 2014 долларов не имел, и мой стартовый капитал более прозрачен. Но читая тот пост я поймал себя на мысли, что мыслим с автором мы одинаково и цель у нас одна.

Читая разные умные книги наталкиваешься на ценные мысли авторов, жаль что из каждой прочитанной книги чаще всего выносишь только одну полезную мысль.

Итак к какие основные мысли заложены в мой так сказать «пенсионный план»:

1) Откладывать часть текущего заработка.

2) Инвестировать отложенные деньги (не путать в высокодоходными рискованными спекуляциями), самый надежный вариант — ОФЗ — даже при их невысоких доходностях на длинном промежутке у нкас все получится, далее будет подтверждение с картинками.

3) Сложные проценты в сочетании с ежемесячным пополнением счета (отложенная чать текущего заработка).

Сразу оговорюсь работаю я инженером в строительной отрасли, космических заработков тут нет. Есть частичная самозанятость которая иногда приносит денег. По моим подсчетам ежемесячная сумма которую, я могу откладывать на регулярной основе от 10 000 до 20 000 рублей, все, что больше — аномалия — либо премия, либо можно сказать «свалились на голову».

На рынке я с 2016 года, тогда был крайне склонен к риску и как-то не думал на перспективу, в общем мое «рождение» как инвестора с мыслями о будущем произошло в июле 2018 года.

Для начала хочу обозначить разницу между сложными процентами и сложными процентами с ежемесячным пополнением счета (простые проценты даже не рассматриваем). Процентная ставка в зеленом поле — средняя доходность инвестиций в процессе накоплений. В оранжевом поле, вероятная, ставка под которую мы размещаем инвестиции для обеспечения себя денежным потоком с накопленного капитала.

Теперь для наглядности тоже самое, но в форме графиков.

График денежного потока приведен для варианта с пополнением

Из таблицы и 2-х графиков видно, даже при минимальных первоначальных накоплениях, например, в 100 000 рублей и минимальных ежемесячных пополнениях, например, в 5000 рублей можно обеспечить себя «пенсионным» доходом который превышает средний по стране почти в 2 раза.

Так, что коллеги чем раньше вы начнете свой путь тем раньше вы можете позволить себе перестать работать, и начать больше уделять время себе и своим близким.

Итак вернемся к моей реальности.

Таблица с моими пополнениями и текущим доходом (сейчас все в коротких ОФЗ).

График на основе данной таблицы в деньгах.

График роста капитала с учетом пополнений.

И последняя табличка.

Данная табличка на сегодня отображает изменение портфеля примерно за пол года.

Здесь никто не говорит о том, что "% изменения портфеля" это доход с рынка. Я хочу сказать, при выполнении определенных последовательных действий на длинном участке вы получите вполне приемлемый результат, использование счета ИИС с получением вычетов так же поможет вам в достижении вашей цели.

Цель написания данного поста была в том чтобы зафиксировать точку начала своего пути к финансовой независимости.

Планирую отмечаться по ходу своего пути с цифрами и графиками 1 раз в год.

У меня все, спасибо если дочитали до конца.

P.S. Если кому интересен расчет по сложным % с пополнением, и получением в итоге суммы денежного потока, то оставляйте свои исходные данные в комментариях в формате (%доходности в процессе накопления/%ставка размещения инвестиций для денежного потока/начальный депозит/сумма пополнения в год(образец по нашему примеру: 7/7/100000/60000), буду отвечать там же скрином.

8.2К |

Читайте на SMART-LAB:

Какие перспективы у «Ренессанс Страхования»?

Финансовые результаты «Ренессанс Страхования» за 2025 год оказались в целом нейтральными. Несмотря на сложную экономическую ситуацию в...

18:57

Разруливаем год Делимобиля в шоу «Акционеры. Цифры»

Провели эфир с топ-менеджерами оператора каршеринга — компании Делимобиль. Узнали из первых уст взгляд на финансовые результаты бизнеса за...

16:40

теги блога Инвестор

- 2018

- 2019

- 2020

- 2ндфл

- 3 НДФЛ

- 3НДФЛ

- API

- google таблицы

- LQDT

- QUIK

- tcs group

- treasuries

- акции

- Аленка

- банки

- Башнеть

- брокеры

- ВИМ Ликвидность

- вклад

- возврат ндфл

- вопрос

- втб брокер

- Газпромнефть

- госдолг

- дивиденды

- ДУ

- здравоохранение

- ИИС

- иис тип А

- инвестиции

- Итоги 2019

- Итоги года

- итоги месяца

- квалифицированный инвестор

- книги

- комиссии брокера

- кризис

- криптовалюта

- ЛСР Группа

- лср дивиденты

- Лукойл

- механизм трейдинга

- ММВБ

- налоги

- налогообложение на рынке ценных бумаг

- НМТП

- облигации

- опрос

- опционы

- открытие

- открытие брокер

- ОФЗ

- Пенсия

- портфель инвестора

- поступление дивидендов

- сбер брокер

- сбербанк

- сложный процент с пополнением

- смартлаб

- специалист

- татнефть

- Тинькофф

- Тинькофф Банк

- Тинькофф Инвестиции

- торговые роботы

- трейдинг

- Финансовая независимость

- ФНС

- цб

- шарп

- Элвис

единственно что напишу:

по-моему безрисковая тема есть

женица тебе надо на москвичке лет 33-35 с хатой… а там дальше деньги на 2-3ех детей уйдут… в старости тебе денжат подкидывать будут… и внуков...

либо прокачать скилл языка, получить сертификаты и свалить туда где платят больше...

на биржу люди приходят от безысходности — денег стока, что страшно в банке хранить, а недвижку девать некуда… не об инвестициях думают, а о сохранении...

вот например индекс ртс в 1997г 550 пунктов… счас индекс ртс 1100 пунктов… т.е. рост вдвое за 21год… да были дивы… но не разбогатеешь… только деньги сохранишь…

накрайняк почитай кийосаки и замути свой бизнесс… толку буде в разы больше

1. Инвестировать с доходностью менее 10% в год — топтаться на месте.

2. Инвестировать в рубли более половины средств — обрекать себя на бедность.

3. Перед кризисами много появляется инвесторов, сейчас похожие времена.

4. После очередного кризиса все случайные люди уходят и забивают на всё.

Удачи Вам в этом деле!

P.S. сам собираю/продаю пенсионный портфельчик на определенный процент от доходов который меня не напрягает в случае чего потерять.

посмотри за 10-20 лет уровень инфляции, хотя бы официальный)))

делай в баксах 10% годовых и будешь кайфовать всю жизнь.

Можно делать условный план, цель, задачи и т.д.

Но циферки не совпадут через 30 лет с табличкой!

И второе, на одних инвестициях в фондовый рынок, а тем более российский, вы далеко не уедете!

Без недвижимости, бизнеса, других источников поступлений денежных средств, одним фондовым рынком сыт не будешь!

Единственное, что доходность при пассивном портфельном инвестировании на длинном периоде всегда выше, если портфель более широко диверсифицирован и состоит не только из облигаций. Я Вам очень рекомендую почитать:

assetallocation.ru/quick-start/

по моим рассчётам с 99 года 6%. Статья была на смартлабе -14% с 94 года. Потери от облигаций 1947-1955 года — я не считал

о том что вот человек часть зарплаты направляет в ОФЗ. Людям, рабочим и инженерам — всем- просто часть зарплаты выдавали тоже облигациями. Какой капитал от этих облигаций, выданных /купленных в 50 году — человек имел на старости и что он передал детям/внукам. Это к вопросу давать нашему государству в долг.

далее, на графике используют индекс ММВБ — чушь. Необходимо использовать график ТОТАЛ РЕТУРН НА РТС — т. е. график доходности акций с дивидендами и увеличением стоимости не в местной валюте

не учтена инфляция, т.е. обесценивание денег со временем. Поставь в модель реальную доходность (5-6% край после вычета инфляции).

И да, те же ОФЗ (с короткой дюрацией) имеют реальную доходность около 0 (также как и депозиты). Соответственно нужен портфель с преобладание активов, исторически генерящих ненулевую реальную доходность — акции.

А вообще тебе к Спирину Сергею, чувак. Погугли его ЖЖ и запишись на курс, мой тебе совет. Будет понимание что можно реально ожидать на долгосроке и сколько нужно откладывать для формирования необходимого капитала через х десятков лет, к-ый обеспечит требуемый тебе доход.

не нужно никаких семинаров. Пользы от них — в одно ухо влетело, в другое вылетело. Вот если сам возьмёшь статистику и лично в ЕКСЕЛЬ посчитаешь инфляцию-тогда будешь чётко знать что тебе делать.

У меня ушло на это неделя (сложно с сайтом статистики, очень неудобно).

На сегодня открыл наличие таких данных как индексы с тотал ретурн.

В общем на пенсию собрать можно — но только не через российский рынок

1) 7% автора поста не учитывают инфляцию. 38 тысяч в месяц через 30 лет не равны 38 тысячам сейчас.

2) инфляционные ОФЗ дают 2,5% сверх инфляции, остальные +- в разное время. Либо мириться с низкой доходностью, либо изучать акции.

3) автору поста полезно будет почитать-посмотреть Спирина. Ну а после — ВОкруг-да-ОкОлО Клоченка, если надумает вкладываться в акции.

я тоже сначала квартир купил — как надёжный актив с очень маленькой процентной доходностью, и огромными рисками — обложат налогами.

? совпадение?… не думаю…

Вероятность такого сценария в следующем году довольна низкая, однако, если учесть что вы собираетесь инвестировать около 35 лет, то вероятность резко возрастает.

например с 1900 по 2000 год в России случилось 3 таких кризиса когда деньги полностью обесценились. Следовательно можно предположить что с 2000 по 2100 в России произойдёт около 3-х таких кризисов. По состоянию на 2018 год не одного ещё не было, значит вероятность что в следующие 35 лет такой кризис произойдёт стремится к 100%.

Идея у вас хорошая, но вы сильно рискуете если будете вкладывать только в облигации.

Такую стратегию желательно дополнить активами которые не потеряют в цене в случае обесценивания денег. Например: недвижимость, индекс ММВБ, индекс S&P 500.

я у бабушки видел облигации 50х годов. Интересно сколько будет стоить сегодняшняя ОФЗ в 2070-2090 году?

Но пока — Огромная ошибка — нет диверсификации. Нельзя в один инструмент вкладываться, каким бы он надежным ни казался.

Рекомендую еще погуглить по теме «личный финансовый план».

Есть такой принцип: распределять активы в пропорции возрасту: чем старше, тем консервативнее инструменты. Самая простая формула — возраст равен % депозитов в портфеле, в Ваши 30 — 30% в депозиты, остальные 70 — в зависимости от склонности к риску и целей — облиги и акции, это если совсем простой портфель.

1. не слушайте товарищей, которые говорят, что это бесполезно — это местные спекули, они одним годом живут, сливают по-тихому, иногда меряются доходностями, потом куда-то пропадают, потом под новыми никами появляются — в общем биржевое мясцо. Сами за 10 лет ничего не заработали на бирже и других отговаривают, это нормально. К ним надо относиться снисходительно и с уважением — они делают нам доху, я как-то писал про это пост.

2. длительное инвестирование работает, все нормально.

3. но, коллега, что-то вы зря всё на ОФЗ ставите, облиги это хорошо, это правильно, но нужны ещё и акции, на одних облигах далеко не уедешь. И доводы про неумолимое влияние инфляции на ваш портфель — правильные. На длинной дистанции только акции могут инфляцию обогнать. Потому обязательно рассмотрите акции в свой портфель.

4. если позволяют возможности — географическая диверсификация, привязываться к одному рынку — рискованно.

5. главное — дисциплина, план не помешает, но не так важен.

Удачи!

Ну и вообще сайт рекомендую. Так же как и Спирина с Клоченком.

Кстати считать можно проще, например каждые 100к — это 1к к пенсии:)

1. Я для себя подсчитал, что мне для комфортной жизни нужно $1000 в мес. (это немного — примерно средняя зарплата рабочего в Италии). Для этого нужно иметь реальную (за вычетом инфляции) доходность в долларах — 3% с капитала в $ 400 000 (6% в год грязными вполне реальная цифра).

2. Чтобы набрать такой капитал, даже с учетом реинвестирования, инвестировать 10 — 20 тыс. руб. в месяц — это мало.

Возьмите эти деньги и вложите в изучение английского языка. Вам надо искать более высокооплачиваемую работу в России или рассматривать вопрос иммиграции (трудовой). Чтобы за 10-15 лет работы заграницей накопить денег и вернуться в Россию.

3. Если заведете семью, то откладывать даже эти крохи не сможете и за границу не каждая захочет с Вами ехать и начинать все с 0. Вывод: не женится и не заводить детей или жениться по расчету на миллионерше.

По факту, Вы (как и я) один из миллионов рабов в нашей стране, которые работают за еду. Так просто из рабства не вырвешься, нужно чем-то жертвовать. Если бы каждый смог вот так просто накопить денег себе на жизнь, чтобы не работать, ктобы тогда крутил колесо мировой эконимики.

Такова жизнь.

всё верно вы написали. Однакао небольшая поправка — время инвестирования (покупка акций/облигаций).

вот это не факт. Если жена умная — она мужа в правильных начинаниях завсегда поддерживает. А от дур и бесхозяйственных — сам держись подальше — это гири на ногах, которые не позволят выплыть.

Советы давать не буду, но подкину одну мысль, если у вас еще нет никакого портфеля из российских эмитентов, рассмотрите вариант формирования портфеля сразу на зарубежной площадке из иностранных эмитентов

Я начал с ММВБ, мне уже жалко бросать то, что сформировано, доведу до логического завершения (закупки всех интересующих эмитентов) и открою второй зарубежный счет

Да. Я тоже потратил много времени — но так и не понял отчего все говорят что в РФ высокодивидендный и высокодоходный рынок? Я по всякому считал - у меня получалось что риска много а шерсти мало.

абсолютно верно. Ваши вычисления полностью совпали с моими. Осталось дождаться кризиса. Руки чешуться начать закупаться на 15-20% коррекциях. Терплю и жду.

Однако — может Вы подскажете — куда бы безрисково положить баксы хотя бы под 1,5-1,7% — но чтоб надёжно, ликвидно. Чтоб при начале кризиса вытащить безубыточно? Российским банкам не доверяю доллары совершенно. Интерактивброкер начисляет меньше на деньги на депозите.

Лучше бы Вам сначала самом

у посмотреть графики колебаний в кризисные моменты цен на облиги и золото, а не верить всему что говорят по ТВ. Я лично верю только себе, зато крепко верю.

Если бы было всё так просто - я не задавал бы вам вопрос

Согласен. Однако кризис — непредсказуемый и достаточно короткий период. Как можно рассчитать к какому дню должно быть погашение? Чтоб не было с датой погашения «недолёт», «перелёт» относительно дна кризиса?

Облигации с какой датой погашения мне купить чтоб в момент погашения Стандарт500 был 1500-1600 пунктов?

хорошо бы. Однако статистика длительности на графике с 69 года (донышко — 20-30 дней) говорит об обратном.

нет, я спросил как сохранить доллары с 1,5% годовой доходностью и безрисково

Все эти подсчеты прекрасны за одним исключением. Чтобы оценить свой капитал на таком горизонте, надо считать реальную доходность.

Так вот облигации внезапно имеют нулевую реальную доходность на долгосроке (причем и в США например, и у нас).

Для того, чтобы сколотить капитал частично присоединюсь к комментарию https://smart-lab.ru/blog/516283.php#comment9313348

Нужно создавать более рискованный портфель.

Мы с вами почти ровесники и я задумался о том же самом в вашем же возрасте (несколько лет назад). Мой портфель выглядит так 65% акции (разных стран), 20% рублевые бонды (и депозиты), 5% золото, 10% иностранная валюта различных стран. Ребалансировка раз в квартал, хотя думаю по мере роста капитала сделаю пореже.

Большее количество бондов надо добавлять при приближении выхода на пенсию. У вас портфель такой, как будто вы уже там)

хех, ну так на он и средний срок… а если он «переживёт» средний срок на 10-15 лет? ну там, спорт, экология, хорошая наследственность.

А капитала-то и нет уже… Что делать? С голоду помирать?

Все чего-то ведут, расчёты считают...

Да жить просто надо!