Избранное трейдера Игорь Романов

Новичкам. Советы от бывалого. Как торговать на Forts?

- 11 марта 2020, 00:41

- |

Это война, поэтому здесь не должно быть жалости, каждый сам за себя. Но...

Тем, кто меня читает, я дам пару советов как выжить на Forts, ведь это вам не вату катать на своей фонде, на фортсе все иначе — чуть варежку разинишь и, считай, что пристрелили.

Правило ^1:

Выбери достойного брокера.

Сбер, ВТБ, Финам, БКС, Альфу, Промсвязь и прочее говно шли на х… Почитай топики за последние 2 недели, если люди жаловались на то, что серваки легли и не вставали, значит беги от такого брокера. Брокер это твой автомат Калашникова, если автомат заклинило или попал песок — тебя убили. Тебе нужен автомат такой, который всегда будет стрелять. Выбирай на букву О, У, Ц, Ай, Ал.

( Читать дальше )

- комментировать

- 10.6К | ★70

- Комментарии ( 142 )

Работа над ошибками. Что я буду делать завтра на открытии Мосбиржи?

- 09 марта 2020, 18:02

- |

Хоть в душЕ я и медведь, но такого быстрого обвала я не ожидал, хотя ставил себе цель падения по индексу на уровне 120 000.

Читаю сейчас свой топик от 21.01.2020 и тихо угораю — до чего же все таки шортовый рынок быстрый:

Скорее всего мы завтра откроемся где-нибудь в районе 105 000 по RI, а это значит, что с 21.01.2020 по 10.03.2020 (всего лишь прошло около 1,5 месяцев) индекс упал со 165 до 105, только вдумайтесь — это 60 000 пунктов за 1,5 месяца.

Шорт 8 контрактов принес бы 60000*8*1,34=643 000 руб (в банках тушенки это очень много).

Я же всего взял 1/3 от этого движения. Что пошло не так?

Во-первых, так как я не ожидал столь стремительного падения, то продавая покрытые путы стратегия давала дополнительную копеечку к счету, но когда рынок начал валиться с ускорением, то продажа путов 140 меня выбила из игры.

Более того, в моменте, когда рынок был 140, у меня были проданы путы 137,5 и я подумал, что досижу до этой отметки, рынки спасут на 1-2 дня и мне как раз хватит этого времени, чтобы получить прибыль еще и на отскоке «дохлой кошки». До 137,5 чуть не дошло, мы какое-то время повисели в диапазоне 135-137,5, а затем снова начался стремительный пролив и проданные путы 137,5 превратились в лонги Ri.

( Читать дальше )

Мозг и трейдинг. Часть 1. Свобода воли.

- 23 июня 2019, 13:13

- |

Поговорим о свободе воли. О том, насколько сознательная часть нашего Я может управлять свои поведением.

Вопрос не столь очевиден, как кажется на первый взгляд. Есть люди, способные полностью (хотя бы на внешний взгляд) себя контролировать и управлять своим поведением. И есть другие, у которых эта способность сильно ограничена.

В чем разница я не знаю. Но пожалуй все дело в способности очистить свой мозг от прежнего опыта и сохранять незамутненный этим опытом объективный взгляд на вещи. Видеть то, что есть, а не иллюзию, подсказанную прежним опытом. Наверное в этом и заключается свобода воли.

Ниже приводится выдержка из статьи на эту тему.

Теория утверждает, что каждый раз, переживая какой-либо опыт, мы «активируем» огромное количество нейронов в нашем мозге, которые в свою очередь влияют на наше физическое состояние.

( Читать дальше )

Поток сознания

- 14 июня 2019, 07:53

- |

Всем привет !

Если кто-то читал мои посты, то вы наверняка заметили, что я люблю объединять их в сериалы.

Был сериал про поездку к дедушке баффету

Есть сериал про пассивный портфель на основе идей стратегического инвестирования (он, кстати, с момента начала эксперимента уже вырос на 50%, я скоро напишу update)

Есть — про машинное обучение

Еще есть футуристические заметки

Я подумал, что надо наверное начать еженедельный сериал под общим названием «поток сознания», где я буду объединять разные мысли на тему долгосрочного инвестирования и вообще текущей ситуации.

Если Вам хоть одна из моих идей покажется интересной — пожалуйста, подписывайтесь на мой блог. На мой взгляд, именно количество подписчиков является критерием популярности блога. Не количество друзей, которых любой блоггер может 'задружить' сам, (а они отвечают взаимностью из вежливости), а именно количество подписчиков, которых никто не заставляет подписываться на блог

( Читать дальше )

Худшая инвестиция в моей жизни

- 07 июня 2019, 20:35

- |

А это видео про худшую инвестицию в моей жизни, на которой я потерял 7 лет этой самой жизни. Для сравнения, ту потерю 100к грина я отбил за полгода.

( Читать дальше )

15 акций, в которые я планирую инвестировать в 2019 году

- 13 января 2019, 18:30

- |

Принципы инвестирования:

— Стоимостное;

— Дивидендное;

— Стратегическое.

Условные обозначения:

E5 — средняя чистая прибыль за последние 5 лет;

P/E; EV/E; P/E5; EV/5E — по котировкам на 11.01.2019;

ROE — Рентабельность собственного капитала за последний год;

ДД — мои ожидания дивидендной доходности за 2019 год по котировкам на 11.01.2019.

Приоритет инвестирования — чем выше акция в списке, тем выше приоритет.

Акции стоимости

1) Сбербанк преф (170,05)

P/E = 5,3

P/Е5 = 8,4

EV/E = 5,3

EV/E5 = 8,4

ROE = 24,1%

P/B = 1,21

ДД = 10,6%

Резюме — отличные показатели, растущий бизнес, нет долга, практически монополист, уважает акционеров. Можно покупать по текущим, усредняться при снижении.

2) Мосбиржа (88)

P/E = 9,8

P/Е5 = 9,1

EV/E = 5,7

EV/E5 = 5,3

ROE = 16,9%

P/B = 2,32

ДД = 9,1%

Резюме — отличные показатели, растущий бизнес, нет долга, монополист, уважает акционеров. Можно покупать по текущим, усредняться при снижении.

( Читать дальше )

- комментировать

- 13.1К |

- Комментарии ( 70 )

О проведении торгов на Московской бирже в праздничные дни в 2019 году

- 24 декабря 2018, 18:43

- |

Московская биржа определила регламент работы рынков в период новогодних и официальных праздников в 2019 году.

Торги на валютном рынке и рынке драгметаллов, фондовом рынке и рынке депозитов, срочном рынке будут проводиться 29 декабря 2018 года, 3-4 и 8 января, 2-3 и 10 мая 2019 года.

В указанные даты на валютном рынке и рынке драгоценных металлов торги будут проводиться по всем инструментам, за исключением сделок с датой исполнения обязательств в день заключения сделок (сделок с расчетами TODAY) и сделок своп, дата исполнения обязательств по первым частям которых приходится на день заключения данных сделок своп.

Торги на рынке СПФИ в указанные даты проводиться не будут.

30-31 декабря 2018 года, 1-2 января, 5-7 января, 23-24 февраля, 8-10 марта, 1 и 9 мая, 12 июня и 4 ноября 2019 года являются выходными днями на всех рынках биржи.

25 февраля 2019 года является официальным рабочим днем.

www.moex.com/n22112/?nt=106

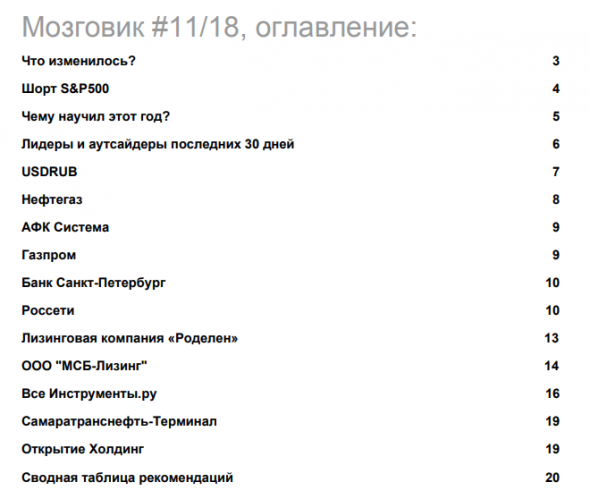

Ежемесячный обзор Мозговик #11 Декабрь

- 23 декабря 2018, 17:31

- |

Подписка тут: http://mozgovik.com/

Спасибо всем, кто читает!

Как и обещал ГРААЛЬ от знакомого трейдера. Заключительная часть.

- 14 февраля 2018, 15:54

- |

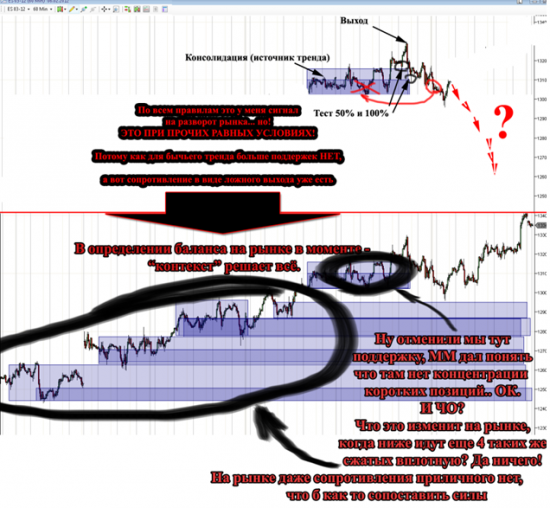

Есть принципиальная разница в каком контексте находится то или иное накопление. Его положение относительно графика наделяет его разными свойствами.

Чем визуально ниже находится часовая поддержка в рамках дневного графика – тем она сильнее как поддержка.

Чем выше часовое сопротивление относительно дневного диапазона – тем оно сильнее как сопротивление.

Самую большую позицию по тренду надо брать вблизи его начального источника и по мере роста, уменьшать лот, т.к. чем дольше продолжается рост, тем более слабые поддержки формирует рынок, соот-но и вероятность успешных сделок падает. Пример:

Рыночный баланс.

( Читать дальше )

- комментировать

- 14.8К |

- Комментарии ( 17 )

Как и обещал ГРААЛЬ от знакомого трейдера. Часть 2. Идеология рынка.

- 13 февраля 2018, 17:08

- |

Большинство на рынке теряет деньги.

Это факт, закон рынка и неопровержимая статистика.

Логическое следствие 1: «Искать причину движения цены надо не в производных прошлых цен, а в структуре позиций, занятых разными группами игроков.»

Логическое следствие 2: Поэтому смысл всего рыночного анализа сводится к тому, что нужно определить в какую сторону открыто «большинство» и на каких уровнях в текущий момент.

Логическое следствие 3: «Большинство» — это слабые деньги. Потому как они всегда проигрывают сильным деньгам, т.е. меньшинству.

Логическое следствие 4: Если предположить, что «большинство» направленно может открыть свои позиции, что на ценовых пиках и происходит, то мы вынуждены признать что всегда есть некий «контрагент толпы». Более того, если 95-99% трейдеров по статистике проигрывали и будут проигрывать, то соот-но есть некая прослойка в 1-5%, которая всегда принимает выигрыш. Деньги ведь никуда не деваются, а только перераспределяются между участниками. Далее, следуя логике, общее число денежных ср-в у меньшинства (1-5%) больше, чем «толпы».

( Читать дальше )

- комментировать

- 16.2К |

- Комментарии ( 31 )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал