Избранное трейдера Андрей Вячеславович (Ganesh)

Планирование дня. Войти в IT#15

- 21 октября 2022, 19:15

- |

Для того чтобы стать алготрейдером или программистом – нужно сделать очень многое:

1) Прочитать кучу книг

2) Написать множество не нужных программ

3) Закончить несколько онлайн-курсов возможно

4) И на всё это нужно время…

В продолжении постов «Войти в IT», в которых я призываю тебя поменять свою профессию на более приличную. Я буду настаивать на том что:

Придётся научиться планировать свой день!

В этой статье и видео под ним, разговор пойдёт про такой феномен как «Планирование дня». Что поможет Вам успевать и поспать, и погулять, и отдохнуть, и… Прочитать 5ть книг по программированию за следующий год.

Как? Смотрим в видео:

( Читать дальше )

- комментировать

- 6.4К | ★12

- Комментарии ( 0 )

🎁 Участвуйте в розыгрыше подарков от Московской биржи

- 20 октября 2022, 18:50

- |

Мы дарим бесплатный доступ к курсу о срочном рынке на 7 дней и разыгрываем подарки за внимательное прохождение курса.

Для участия нужно:

🔺 Зарегистрироваться в приложении Школа Московской биржи (ссылка для iOS и для Android).

🔺 Внимательно посмотреть курс «Срочный рынок. Фьючерсы»

🔺 Правильно ответить на вопрос в нашей форме.

Через неделю мы подведём итоги и рандомным способом определим 12 победителей, которые могут получить один из подарков:

🔺 3 умные колонки с голосовым помощником Алисой;

🔺 3 толстовки Московской биржи;

🔺 3 пары наушников;

🔺 3 пауэрбанка.

Проходите курс и оставляйте ваши ответы в форме. Удачи!

Рыночно-нейтральный и статистический. Арбитраж #6

- 20 октября 2022, 13:49

- |

Почему арбитраж иногда называют статистическим? Иногда рыночно-нейтральным. А иногда просто Арбитраж.

Что за дела?

Рис. 1. На самом деле не всё так однозначно*

1 Введение

Отдельный пост с тем чтобы разъяснить некоторую путаницу с определениями. Ибо арбитражей десятки. Они имеют разные свойства. И про некоторые из этих свойств будем говорить сегодня.

Если Вы впервые с арбитражом столкнулись,

читайте всё по порядку:

1) https://smart-lab.ru/blog/845637.php

2) https://smart-lab.ru/blog/845962.php

3) https://smart-lab.ru/blog/846293.php

4) https://smart-lab.ru/blog/846417.php

5) https://smart-lab.ru/blog/847153.php

6) Вы здесь…

2 Рыночно нейтральный арбитраж

Группа стратегий, доходность которых не зависит от направления рынка.

( Читать дальше )

Райффайзен. Конвертация из EUR напрямую в USD на бирже

- 20 октября 2022, 10:33

- |

В банковском приложении курс совсем плохой.

Узнал в саппорте брокера, что можно менять напрямую валюту EUR/USD на бирже с комиссией в 0.3%, заявку нужно подать по телефону.

Может кому-то будет полезно.

Как заранее узнать о падении рынка

- 19 октября 2022, 12:44

- |

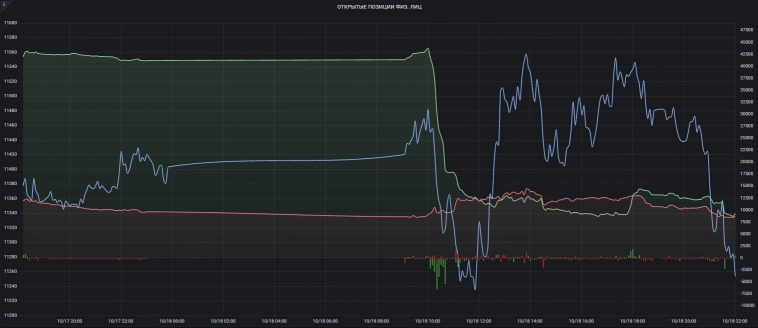

Такие направленные движения наглядно прослеживаются в открытых позициях по фьючерсному рынку. Так, вчера в течении короткого времени было закрыто 30 000 лонгов в Сбере при совсем небольшом изменении количества лонгующих лиц.

(зеленая линия — накопленный лонг, красная — накопленный шорт, голубая — цена фьючерса Сбера)

То есть, кто-то (одно физ. лицо или несколько лиц) удачно, почти на хаях, решили выйти из длинных позиций. Из-за чего? Видимо, скоро узнаем, а падающую цену акций мы уже наблюдаем.

Инфографика с futuresgraph.ru

Анонимность и экстренное удаление данных для смартфонов

- 15 октября 2022, 14:57

- |

1. NetGuard (https://netguard.me)— позволяет увидеть, какие приложения и куда отправляют данные, а также заблокировать нежелательную отправку данных. Приложение не требует рутового доступа и позволяет блокировать соединения как для пользовательских, так и для системных приложений. Исходный код.

( Читать дальше )

Все способы покупки крипты в России: детальный разбор со ссылками

- 14 октября 2022, 09:44

- |

Это котлета наличных рублей. Использование котлеты рублей является самым популярным способом покупки больших объемов долларовых стейблкоинов в России.

Disclaimer: Эта статья носит исключительно образовательный характер и не является рекомендацией к каким-либо действиям. Я советую вам строго следовать любым законным и подзаконным актам, и не пытаться выполнять какие-либо действия в их обход. Учитывайте, что к моменту прочтения вами статьи какая-то информация ниже может уже устареть.

Как мы разбирали в прошлом гайде, существует немало рабочих способов вывода денег из РФ. Однако, у каждого из них есть свои недостатки:

- Наличной валюты можно вывезти с собой не больше $10 тыс.

- Для безналичных переводов в зарубежные банки (через SWIFT в валюте или напрямую через корреспондентские счета в рублях) нужно иметь открытые ранее счета в этих самых банках.

- Через платежные системы типа Корона/Юнистрим/Contact больше $10 тыс. в месяц не переведешь, да и сам процесс работает далеко не всегда так, как заявлено.

- Надежда на беспроблемное снятие валюты в зарубежных банкоматах с карт UnionPay/МИР с крайне большой вероятностью может не оправдаться.

( Читать дальше )

- комментировать

- 11.4К |

- Комментарии ( 26 )

Про рынок 14,10

- 14 октября 2022, 08:27

- |

Поста накануне не было, т.к. ничего особенно сильного не происходило на рынке, а переписывать идеи из предыдущих постов я посчитал неправильным!

Рост был на фоне ответных военных действий РФ по отношению к Украине, но и этот эффект носит пока временный характер. Стоит об этом помнить, НИ СНЯТИЕ САНКЦИЙ, НИ ОКОНЧАНИЕ БОЕВЫХ ДЕЙСТВИЙ ПОКА НЕ НАМЕЧАЕТСЯ!!!

Сегодня пятница, и «новые» быки будут стараться фиксироваться перед выходными. И конечно нельзя забывать про «старых». Поэтому не смотря на неправильную тактику торговать против импульса С ТОЧКИ ЗРЕНИЯ БЛИЗОСТИ ЧЕТКИХ СТОПОВ ОТ ШОРТА ОН ПРИОРИТЕТНЕЕ!!!! От лонга я их вообще не наблюдаю!!!

=

Комитет Госдумы одобрил налоговые новации для повышения доходов бюджета России в 2023-2025 годах. Законопроект предполагает: дополнительные налоговые изъятия у «Газпрома» через НДПИ и повышение налога на прибыль для экспортеров СПГ - ПРАЙМ

( Читать дальше )

Где сейчас безопасно: дешевые компании с хорошим запасом наличных

- 03 октября 2022, 17:47

- |

Что будет, если бизнес закроется

Базовая оценка компаний чаще всего исходит из размера их чистой прибыли или выручки, иногда (если это телеком или IT-сектор) из объема денежного потока или абонентской базы.

Но бывает, как сейчас, что на рынке полностью сбиты какие-либо четкие ориентиры: падают целые отрасли, экономика сжимается, отчеты запаздывают. И тогда на помощь инвестору приходит оценка по балансу.

Соотношение P/B (капитализация / бухгалтерский баланс) показывает, сколько сейчас на рынке дают за компанию относительно ее балансовых активов (стоимости зданий, заводов, труб, оборудования).

По сути, это минимальная оценка бизнеса, отвечающая на вопрос, что получит инвестор, если компания, чьи акции он держит, будет ликвидирована, ее имущество распродано, а деньги разделены между кредиторами и акционерами.

Эталонный пример компании с низким риском, исходя из размера ее P/B, это ФСК. Ее капитализация в разы меньше суммарной стоимости сетей и станций. В случае гипотетической ликвидации ФСК инвесторы могут рассчитывать на компенсацию в сотни процентов.

( Читать дальше )

Технический Анализ (ТА) работает

- 01 октября 2022, 13:37

- |

1. Псевдогуру, использующие информационно-развлекательные системы для привлечения последователей, сводят добавленную стоимость к нулю.

2. Обычный ТА анализирует двумерные диаграммы. Тренды определяются как временем, так и ценой. Цена и время имеют равный вес. Один холодный летний день не означает, что пришла осень.

3. Поведение активов определяется реализованной, подразумеваемой волатильностью в сочетании со средним истинным диапазоном. Централизованные рынки предлагают дополнительную информацию благодаря анализу объемов.

4. Экстремальные настроения бесполезны в качестве индикатора времени. Вам нужен катализатор.

5. В любой момент времени на любом данном инструменте всегда действуют бычий и медвежий тренды. Всегда торгуйте в направлении долгосрочных графиков. Используйте рост против тренда, чтобы увеличить позиции.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал