Избранное трейдера fart1

+ $2800 на сделке по NASDAQ. 100% за 2.5 месяца!

- 07 июня 2023, 19:27

- |

Взял движение 1-го и 2-го июня, а 5-ое проеб@л из-за технического сбоя — по какой-то причине робот не переоткрыл сделку после клиринга(( Разбираемся сейчас, похоже виноват провайдер даты подавший котировку со сбоем в начале сессии… будем делать доп проверку теперь

( Читать дальше )

- комментировать

- 1.5К | ★4

- Комментарии ( 9 )

отбор на работу в Мосбиржу))

- 06 июня 2023, 16:47

- |

Всем здрасьте, решил написать про забавную историю, о том как не надо делать на собесах и о том какой уровень «спецов».

Итак вводные:

Вакансия «Джуниор специалист в департамент срочного рынка»

ЗП 100к на руки

требования: питон, sql, понимание срочного рынка

Обо мне :

Изучаю количественную аналитику, белую торговлю, опционный модели ценообразования, одним словом «глубоко в теме».

И вот позвонили предложили пройти собес, я конечно согласился. На следующий день созвон.

На собесе был HR, и сотрудники отдела срочного рынка (один из них вроде как руководитель или что то такое)

Началось все с разговоров о всякому жизненном опыте, софт скилл и прочая херь.

После началось самое забавное. Меня попросили рассказать что я знаю о срочном рынке.

Итак что я рассказал: ценообразование фьючей (что влияет), ценообразование опционов (Блэк-Шоулз, Биномиальные деревья, Росс-Рубинштейн, Ванна Волга) все это я рассказал в подробностях, проведя этим горе-сотрудникам целую лекцию, совершенно очевидно и понятно было что они вообще не в теме, и даже не понимают что такое мат ожидание и для чего вообще нужны модели для ценообразования опционов. Просто хлопали глазами с тупым взглядом)))

( Читать дальше )

Тинькофф. В экосистему вовлекай, кредитки под дикие ставки выдавай, через суд забирай.

- 05 июня 2023, 20:04

- |

Так исторически и финансово сложилось, что вот вам покушать разбор Тинечки. С одной стороны, все мы знаем, что в серьёзных инвестиционных портфелях он встречается редко. С другой же, согласитесь: представление о том, что внутри, часто смутное. Давайте погрызём эту штуковину и разберёмся. Тем более, что интересного там достаточно.

Рост в банках не бесконечен: если по итогам 2023 года мы можем рассчитывать на совокупную прибыль сектора в размере 2,4-2,7 трлн руб., то впоследствии потенциал V-образного восстановления исчерпает себя, а динамика станет более органичной. Таким образом, при условии отсутствия сильных экономических шоков можно рассчитывать на 2,5-3 трлн по итогам 2024 года. И если кто-то стоит дороже Сбера с его форвардным P/E 4 по 2023 году и P/Bv около 0,95, то должны быть веские причины, почему, ибо иксы в целом по сектору не просматриваются — ну куда уже? А вот рост токсичности кредитных портфелей, закредитованность потребки и туман неизвестности вокруг ипотеки — вполне.

🤔 А Тинечка стоит P/Bv 3,13.

( Читать дальше )

Арбитраж

- 05 июня 2023, 14:08

- |

Whitelist MOEX — больше, чем проп-трейдинговая компания. Мы создаём полноценную экосистему для всех трейдеров, покоряем новые вершины одной из самых перспективных сфер и помогаем людям осуществлять мечты с помощью трейдинга!

Мы приглашаем к сотрудничеству трейдеров, торгующих стратегию арбитража. Что же предоставляет наша компания?

— Переносы на акциях и фьючерсах в лонг и шорт;

— Просадка до 60%;

— Капитал для торговли;

— Возможность быть закреплённым за наставником по специальным условиям;

— Агентская схема привлечения трейдеров для торговли в команде.

Помимо этого, есть возможность согласования индивидуальных условий в пользу трейдера на основании опыта торговли.

Трейдерам, присоединившимся к нашей компании, будут доступны все проекты, направленные на развитие навыков и улучшение результатов торговли.

Чтобы узнать подробные условия и начать торговать с нами, пишите в наш Отдел заботы (https://t.me/whitelist_moex) слово «Арбитраж».

( Читать дальше )

Статистика, графики, новости - 05.06.2023

- 05 июня 2023, 06:55

- |

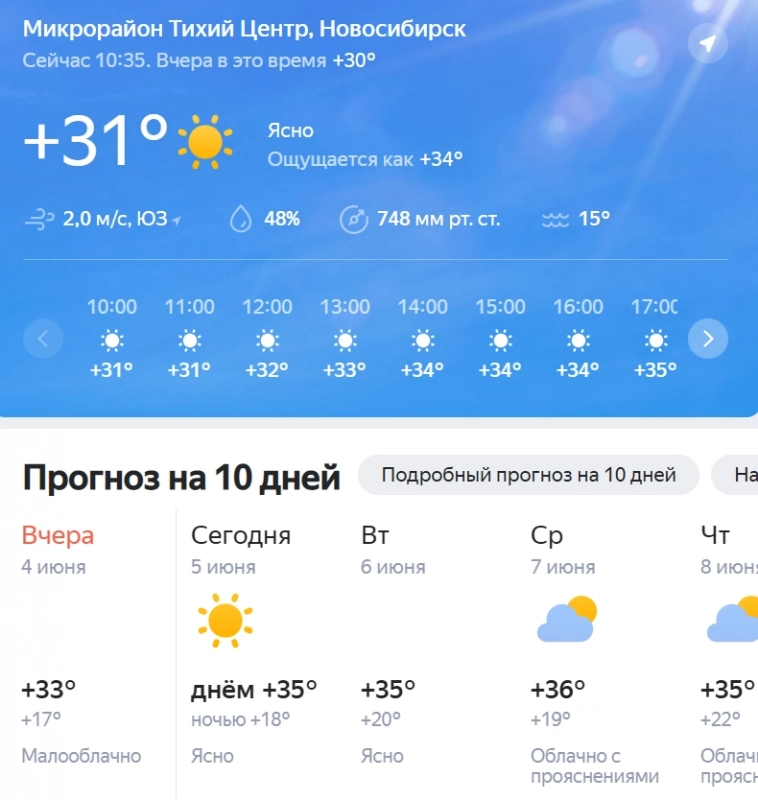

Как при этом возможно работать — неясно.

Доброе утро, всем привет!

Что у нас там за выходные? А за выходные нас, т.е. мир, спасли от краха

( Читать дальше )

Арбитраж, фьючерсы, TAS, опционы, что нового за неделю

- 04 июня 2023, 00:42

- |

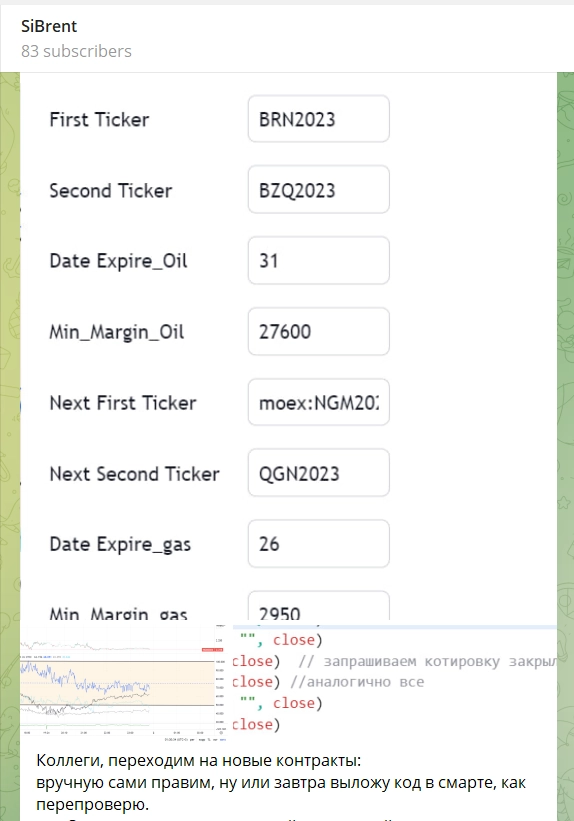

Новый месяц, обновляем индикатор sibrent_Spreads

Обновить можно по ссылкам ниже:

SiBrent © Oil/Gaz Spreadmakerby SiBrenton TradingView.com

В бесплатной версии ТВ котировки запаздывают на 10 мин по Nymex, для наших подписчиков и/или членов ассоциации этот вопрос решается индивидуально и они получают онлайн дату...

-------------

Запустили процесс регистрации Ассоциации:

( Читать дальше )

ВТБ провел небольшую допку. Я бы сказал маленькую!

- 02 июня 2023, 23:17

- |

Кругом заблуждение. Люди пишут то, чего не знают.

В январе проведена 1 допка размером в около 8 трнл бумаг. Обыкновенных бумаг стало 21 трлн вместо 13 трлн. Читайте офиц сайт ВТБ

Далее вторая допка сегодня, где размытие составит максимум 120млрд/0,18, то есть в 7 трлн акций

В итоге общее число обыкновенных акций 28 трнл, а не 50 как кругом куча паникеров пишет

По капе это 28трлн*2,25 коп = 600 млрд

Добавим все превы = 520 млрд руб. Получим капу сейчас 1100 млрд.

При цене в 10 копеек капа префов не меняется, а обычки вырастет, так что общаяя капа будет 3,5 трлн, что в 1,7 раза ниже капы сбера!!!

Не пишите глупостей. По факту. Получаем ВТБ у которого капа 1100 млрд, а прибыль в год около 400млрд+. Если первый квартал будет постоянным, то это 600 млрд, а значит, при цене акций в 10 копеек дивиденды при распределении 50% прибыли мсфо будет около 9-10%. Так как втб придерживается политики выплат равной доходности на акции. К 2025 когда дивы будут — цена будет переставлена

( Читать дальше )

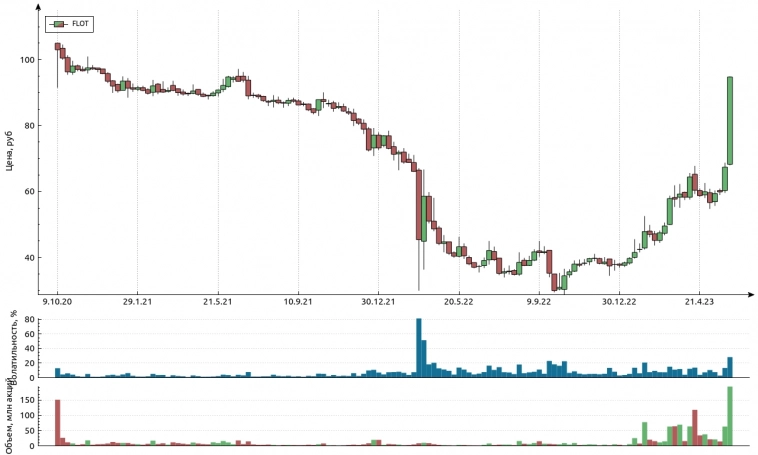

Совкомфлот нормально прёт, +10% каждый день

- 02 июня 2023, 15:56

- |

Динамика Совкомфлота конечно впечатляет (как и популярность, бешеные объемы 6 день подряд).

Если сравнить с иношипперами в баксах, то уже пошла раскорреляция (все идут вниз на снижении ставок на фрахт, а совок вверх).

( Читать дальше )

Вводная в июнь

- 02 июня 2023, 03:01

- |

Летом рынки, как правило, находятся в рамках широкого флэта, ибо крупные инвесторы отправляются на отдых, оставляя за себя замов, которые опасаются рисковать и работают в диапазоне.

Иногда летом, особенно в августе, происходят стрессовые события в банковском секторе, ибо август – месяц отдыха членов правительств, парламентов, ЦБ и регулирующих органов, в связи с чем банкротства, как Леман Бразерс, происходят из-за недостаточно быстрого реагирования.

Но именно июнь, в частности июньское заседание ФРС, во многом определяет характер и диапазон предстоящего летнего флэта.

Со вчерашнего дня ряд членов ФРС, включая вице-президента Джефферсона (назначенного Байденом накануне), настраивают рынки на отсутствие повышения ставки в ходе заседания 14 июня, хотя и подчеркивают, что предстоящие отчеты США могут изменить это решение.

При этом члены ФРС отмечают, что минимальный уровень ставок уже достигнут, но при необходимости члены ФРС могут переоценивать необходимость повышения ставок на каждом втором заседании или, как сказал Пауэлл в ходе майской пресс-конференции, раз в квартал.

( Читать дальше )

Зачем вам Газпром, если есть Газэнергосервис? Вот кто будет забирать маржинальность с Силы Сибири - 2!

- 01 июня 2023, 14:45

- |

Ни для кого не секрет, что Газпром рекомендовал не выплачивать дивиденды по итогам 2022 года. Во втором полугодии компания продемонстрировала крайне удручающие результаты, получив убыток практически в 1,3 триллиона рублей.

После публикации отчетности для долгосрочных инвесторов и тех акционеров, кто до конца верил в Газпром, стало очевидно, что на ближайшие несколько лет о компании стоит забыть и подыскать подходящую замену.

Тем не менее, многим инвесторам Газпрома не хотелось бы выходить из контура компании и покидать настолько полюбившуюся отечественным инвесторам бумагу. И тут на помощь приходит внебиржевой рынок!

Дело в том, что если для самого Газпрома проект Силы Сибири — 2 — это затраты, на которые выделяют огромные суммы, то для подрядчиков, в том числе дочерних структур Газпрома, которые осуществляют строительство и обслуживание таких проектов — это прекрасная возможность получить сверхприбыли! Часть таких дочерних газпромовских структур оборачивается на внебиржевом рынке и обычный инвестор может приобрести эти бумаги. Как раз об одной такой компании мы сегодня расскажем!

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал