Избранное трейдера Дмитрий Думин

BR-11.19 открытые позиции в опционах

- 22 октября 2019, 11:18

- |

До экспирации в опционах BR-11.19 осталось 6 дней из которых 2 приходятся на выходные. Основной объем открытых позиций приходится на диапазон 50-62 страйков. Самый большой объем в коллах 62 страйка — 77 тыс.контрактов, в путах 50 страйка — 56 тыс.контрактов. Деньги не малые! С учетом того, что цена фьючерса BR-11.19 на 1 октября 2019 года была 59.49 (за месяц торговли практически не изменилась) маловероятно до 28 октября движение в сторону максимально открытых позиций. Хеджирование данных позиций на рынке мы не видим. Ставки сделаны серьезные. Наблюдаем. А может это великий физик?

- комментировать

- 2.3К | ★1

- Комментарии ( 11 )

Принципы успешной торговли и психологии Дмитрия Солодина. "Дисциплина - это фигня..."

- 22 октября 2019, 00:48

- |

Очень давно не видел такого интересного и полезного видео по трейдингу.

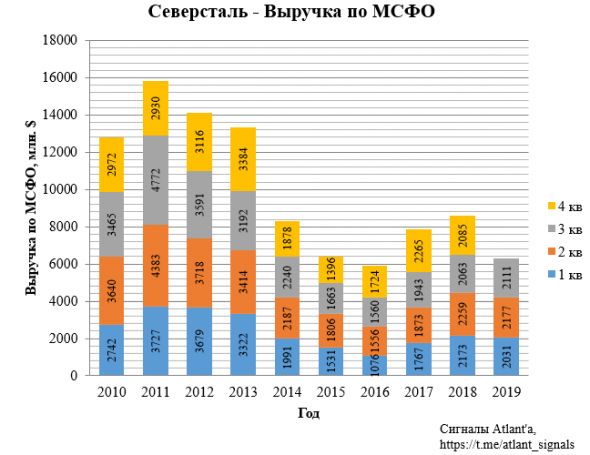

Северсталь. Обзор финансовых показателей за 3-ий квартал 2019 года

- 18 октября 2019, 11:38

- |

Северсталь опубликовала финансовые результаты за 3-ий квартал 2019 года.

В обзоре операционных показателей сделали прогноз финансовых результатов компании. Если по выручке прогноз совпал с фактическим результатом, то по другим показателям компания приятно удивила, показав значения на 10-20% выше прогноза. Такого результата удалось достичь за счет снижения себестоимости. В итоге результат 3-го квартала оказался по многим статьям лучше прошлогоднего. Думаю, что Северсталь единственная компания в мире, которая достигла такого результата.

Выручка снизилась на 3,0% ко 2-му кварталу 2019 года и выросла на 2,3% к 3-му кварталу 2018 года.

( Читать дальше )

Будет ли рецессия в мировой экономике впервые с 2009 года? Часть 3

- 17 октября 2019, 16:00

- |

Часть 2 https://smart-lab.ru/blog/567969.php

На ежегодной встрече Международного валютного фонда, которая пройдет на этой неделе в Вашингтоне, этот вопрос будет, несомненно, подниматься. Согласно данным мирового ВВП трекера от Bloomberg Economics, темпы роста замедлились до 2,2% в третьем квартале, по сравнению с показателем 4,7% в начале 2018 года.

Геополитика

К стычке между США и Китаем, также нужно добавить и состояние сделки о “брексит” между Великобритании и ЕС. США сейчас в конфликте с Ираном в результате беспилотного нападения на нефтяные месторождения Саудовской Аравии, и после того, как иранский нефтяной танкер загорелся после взрыва в Саудовской Аравии в порту Джидда в пятницу. Это может привести к скачку цен на нефть. Обострения протестов в Ираке, наступление Турции в Сирии, а также беспокойства в Гонконге могут привести экономику к рецессии.

( Читать дальше )

Обобщенная модель ценообразования опционов

- 17 октября 2019, 14:39

- |

Я попробую небольшими частями изложить основные положения обобщенной теории опционов. При ее разработке не использовалась гипотеза о случайном поведении цены базового актива по причине того, что для большинства финансовых рынков ее невозможно ни подтвердить, ни опровергнуть. Обобщенная теория индифферентна по отношению к причинам ценовых изменений и в этом ее отличие от классической теории опционов, для которой гипотеза о случайном поведении цен является незыблемым основанием. Важно отметить, что в случае согласия с гипотезой классическая теория не вступает в противоречие с обобщенной, но оказывается ее составной частью. Отсюда и название “обобщенная”. Она должна понравиться тем, кто не очень хорошо разбирается в методах ТВ и МС, но хочет разобраться в опционах.

Постараюсь обойтись минимальным количеством формул, хотя совсем без математики не получится. Поэтому, если что-то будет непонятно, спрашивайте.

Размещать новые части я буду с частотой примерно раз в неделю, по мере их написания. Всего частей будет, наверное, четыре или пять.

( Читать дальше )

Только ли в деньгах счастье? Монах который продал свой Феррари.

- 17 октября 2019, 14:03

- |

Одна из моих любимых.

Эту внешне небольшую по объему книгу, но насыщенную внутри. Довелось прочитал 3-4 раза.

Вся исчирикана карандашем, разбита на цитаты и мысли.) Хороший показатель.

Этакая философская мудрая притча, рассказывающая, раскрывающая важные жизненные вопросы. По ходу помогающая взростить в себе важные личные качества.

Которые помогут добиваться в жизни большего и лучше ее понимать.

Она откровенно заставляет о многом задуматься и поразмыслить.

Фокус, если он был направлен только на деньги, неизбежно хоть на чуть-чуть, да сместится в сторону и других жизненных сфер.

Гармония, внутреннее счастье, успех, дисциплина, порядок мыслей и помыслов.

Это то что будет затронуто и не останется без изменений.

Хотя чтиво больше филосовское. Искренне верю, что сумев совладать с собой, своим характером, обрести гармонию и счастье, удастся улучшить показатели во многих аспектах собственной жизни. А для этого, данная книга очень даже подходит.

У автора вообще большая серия подобных книг, многие читал, но эта самая.)

Оценка 5/5.

Рекомендую к прочтению)

Кризис 1998 года, как я его помню. Часть 1.

- 17 октября 2019, 12:35

- |

С 12 лет каждое лето подрабатывал. Стройка, пилорама, прополка, в общем полезно для здоровья и для кошелька. В 16 лет окончил Школу 9 классов и поступал в Колледж Политехнический в Колпино.

Очередной год ничем не отличался от всех предыдущих. Летом 1998 года Устроился я на Пилораму и получал по тем годам 4 500 рублей. Джинсы для понимания стоили на рынке 500-700 рублей. В общем за лето мог заработать полностью на шмотки да еще и Матери помочь. Она в то время работала оператором в Котельной поселковой и получала не более 3000 р. Отец Благополучно занимался собственной жизнью вдали от нас и помощи ждать было Бесполезно.

Доллар как щас помню в обменниках стоил от 6 до 7 рублей. Т.е на свою ЗП я мог купить 650 Зеленых Долларов. По нынешнему курсу моя ЗП была бы порядка 42 000 рублей. По идее не так уж и плохо. Но Джинс я мог купить сегодня добротных не менее 10 Пар. Да и в 1998 до сентября Тоже.

( Читать дальше )

Повеяло 1998-м. Длиннопост.

- 17 октября 2019, 10:18

- |

История всегда повторяется. Все циклично. Но, конечно, мы понимаем, что каждый новый кризис в чем-то уникален и по таймингу его практически не предугадать. Недавно мы проводили аналогии конца 2010-х с периодом 1937/39. В этом глобальном контексте изучение опыта начала 1940-х будет как минимум не лишним.

В этот раз предлагаю вспомнить события 1998/1999. Когда ФРС США летом 2019 перешла в режим упреждающего снижения процентных ставок, в то время как инфляция находилась вблизи целевых 2%, безработица на минимумах за последние 50 лет (ниже 4%), рынок акций — на исторических максимумах, а доходности по гособлигациям — вблизи своих исторических минимумов, при этом экономика США показывала вполне приличные темпы роста, ветераны рынка отметили, что подули ветра конца 1990-х.

То было время азиатского кризиса, на фоне которого в 1997/1998 обрушились рынки акций EM, активно девальвировались валюты (после тех событий, кстати, многие развивающиеся страны перешли в режим плавающих валютных курсов — floating rates), рухнули цены на сырье, а Россия объявила дефолт по суверенному долгу, похоронив по пути один из крупнейших в мире хедж-фондов LTCM во главе с крутыми нобелевскими лауреатами.

При этом США — крупнейшая экономика мира — оставалась в довольно неплохой форме. Хотя, как и сегодня, в то время американский производственный сектор уже находился в зоне рецессии.

Азиатский кризис перепроизводства через снижение импортных цен придавил инфляционные ожидания в экономике США. А на фоне глобального ахтунга народ побежал скупать американский госдолг (save haven) — доходности трежериз полетели вниз. Рынок акций США во второй половине 1998 упал примерно на 20%.

Крах LTCM, угроза того, что кризис EM может перекинуться на США, паника на рынке акций заставили ФРС сделать несколько предупредительных выстрелов понижений учетной ставки осенью 1998 — три раза подряд по 25 б.п.

Однако, экономические данные начала 1999 показали, что рецессией в США особо и не пахнет. Снижение ставок и доходностей поддержало кредитование и потребительский спрос, что в свою очередь поддержало инвестиции. Американская экономика сделала глубокий вдох на фоне продолжающегося спада в EM.

В итоге, когда тучи немного разошлись, жадность голодных, покалеченных азиатским кризисом инвесторов сделала своё дело — начался мощнейший рефляционный трейд — покупай все, что плохо лежит. Для американского рынка все это закончилось большим пузырём дотком (.com) в технологическом секторе, который громко лопнул в 2000/2001 и отправил экономику США в заслуженную рецессию.

В этом отношении сегодняшний шум торговых войн, вызывающий повсеместный спад деловой активности в мире, можно сравнить азиатским кризисом. «Глобальное монетарное смягчение» 2019, когда все крупнейшие центробанки мира на страхе приближающейся рецессии кинулись массово снижать % ставки (а в ряде случаев DM — запускать печатаные станки), безусловно через некоторое время поддержит экономическую активность. А если ещё и Китай откроет вентили для поддержки экономики...

В общем, 2020-ый вопреки мейнстримовскому «всёпропало» — впереди ахтунг с неминуемой рецессией — может оказаться вполне себе хорошим годом. Более того, как только инвесторы увидят первые позитивные данные по экономике, это вполне может вытащить те же американские акции на новые вершины (как и европейские) после годового флэта. Ключевые риски сейчас лежат в политическом контексте. Но не забываем, что к ноябрю 2020 Трамп для переизбрания должен подойти с хорошей экономикой и сильным рынком акций. Все самое интересное, т.е. громкий хлопок, видимо, случится уже позже. Деревья ведь не растут до небес.

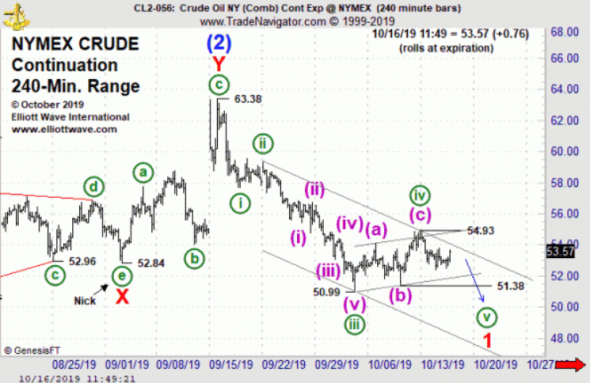

Нефть

- 17 октября 2019, 09:38

- |

Пректер туда же и это не есть гуд:

( Читать дальше )

Штат закрыт: почему в России сложно найти работу людям старше 45 лет

- 17 октября 2019, 09:20

- |

17% работодателей не готовы принимать на работу людей старше 45 лет

После 45 лет сложнее найти работу. Каждый пятый работодатель не готов принимать возрастных сотрудников. От таких соискателей ждут только проблем: с мотивацией, здоровьем, эффективностью и качеством работы. При этом в 2019 году в России началась пенсионная реформа, которая подразумевает повышение возраста выхода на заслуженный отдых. Хотя Госдума ввела уголовную ответственность за увольнение предпенсионеров, это не очень помогает.

Каждый пятый работодатель в России не готов принимать на работу людей старше 45 лет. Такие результаты показало исследование «Авито Работа».

«83% компаний России нанимают сотрудников старше 45 лет, оставшиеся 17% респондентов сообщили, что не принимают в штат таких соискателей»,

— говорится в сообщении компании.

https://www.gazeta.ru/business/2019/10/16/12758...

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал