Блог им. Aleksey_M

ВТБ. Обзор финансовых показателей по МСФО за август 2019 года

- 04 октября 2019, 15:39

- |

ВТБ, начиная с июля, снова начал публиковать отчеты МСФО на ежемесячной основе. Возможно это связано с тем, что первое полугодие было очень слабым, и банк решил не портить картину.

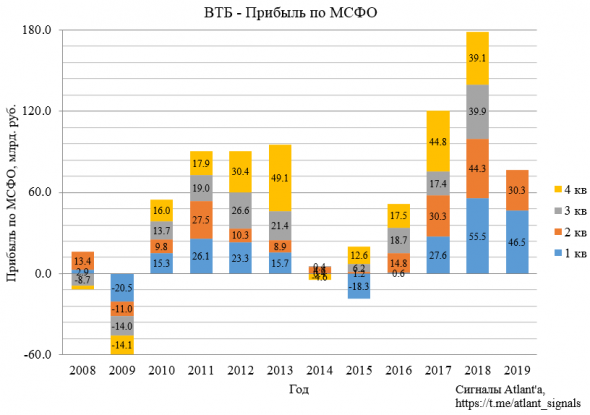

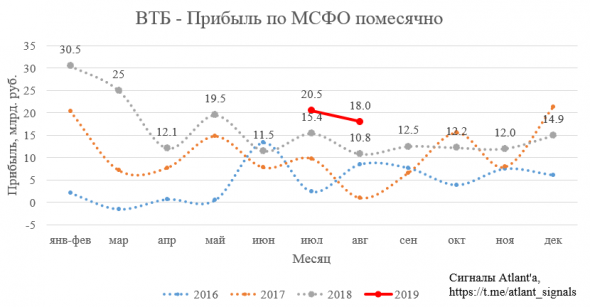

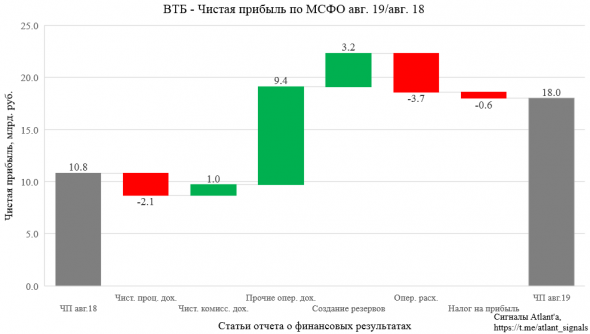

Но первые 2 месяца второго полугодия компания отработала лучше, чем в прошлом году. В августе чистая прибыль составила 18,0 млрд. рублей, что на 66,7% выше относительно 2018 года.

Чистые процентные доходы в августе составили 36,3 млрд. рублей, что на 5,5% ниже, чем в прошлом году. Снижение вызвано увеличением ставки в прошлом году, во 2-ом полугодии ситуация улучшится:

По мере смягчения денежной политики и на фоне продолжения роста кредитного портфеля мы ожидаем улучшения чистой процентной маржи и роста чистых процентных доходов во 2 полугодии текущего года.

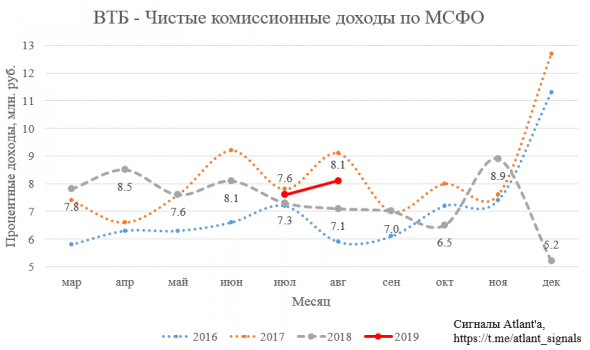

Чистые комиссионные доходы в июне составили 8,1 млрд. рублей, что на 14,1% выше, чем годом ранее.

Основные статьи бизнеса на данный момент показывают околонулевую динамику относительно прошлого года, весь рост за счет увеличения прочих операционных доходов и снижения созданных резервов. Это значит, что по мере улучшения ситуации с чистым процентным доходом прибыль банка начнет ускоряться.

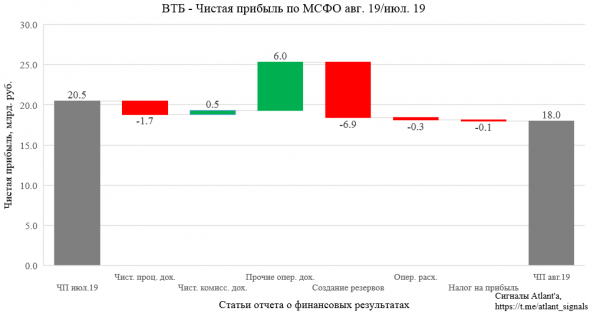

Для справки вот так выглядит изменение к июлю 2019 года.

Банк подтверждает план по прибыли 200 млрд. за 2019 год и ждет улучшения во 2-ом полугодии:

За 8 месяцев 2019 года чистая прибыль Группы составила 115,3 млрд рублей (прибыль 6 мес — 76,8 млрд руб, прибыль Q3 2018 — 41,2 млрд руб), снизившись на 6,6% год к году. Учитывая, что по итогам 7 месяцев 2019 года снижение год к году составляло 13,7%, наблюдается помесячное сокращение разрыва между размером чистой прибыли текущего и прошлого года, в дальнейшем ожидается ликвидация текущего отставания и превышение уровня прибыли прошлого года, что подтверждает прогноз по росту чистой прибыли в 2019 году до 200 млрд рублей, отмечает банк.

Напомню, что идея в акциях заключается в росте дивидендов. На дивиденды ВТБ планирует направить 50% прибыли по МСФО. Тогда, исходя из текущей средневзвешенной стоимости акции в 2019 году, дивиденд за этот год составит 0,377 копейки, что дает нам высокую доходность 9,8%. Считаю, что для данной ликвидной акции справедливая доходность около 8%, тогда их цена должна достичь 4,71 копейки, то есть на 15% выше, чем сейчас. Прелесть данной акции в том, что в следующем году банк еще увеличит прибыль, а за счет роста средневзвешенной стоимости акции дивиденд станет еще выше.

Всем удачи и успехов!

P. S. Еще больше обзоров компаний вы можете найти в моем Telegram-канале

https://t.me/atlant_signals

Обзоры мои и не только можно почитать перейдя по ссылке

теги блога Алексей Мидаков

- Alliance Resource Partners

- ceix

- CONSOL Energy Inc

- Hallador Energy

- MVIS

- Peabody

- Peabody Energy Corporation

- Акции

- Алроса

- Анализ

- Башнефть

- ВТБ

- Газпром

- Газпромнефть

- Гапзром

- ГМК НорНикель

- график

- дивиденды

- Евраз

- коррекция

- крутое пике

- Кубаньэнерго

- Ленэнерго

- металлурги

- Мечел

- ММК

- мобильный пост

- мосэнерго

- МОЭСК

- МРСК

- МРСК Волги

- МРСК Северо-Запада

- МРСК СЗ

- МРСК Сибири

- МРСК Урала

- МРСК Центра

- МРСК Центра и Приволжья

- МРСК ЦП

- МРСК Юга

- натуральный газ

- Норильский Никель

- Норникель

- ОГК-2

- операционные результаты

- отчет

- отчеты РСБУ

- Портфель

- прогноз

- прогноз по акциям

- продажа

- Распадская

- Ребалансировка

- Россети Ленэнерго

- Россети Юг

- Сбербанк

- Северсталь

- Сети

- Сургутнетегаз ап

- Сургутнефтегаз

- ТГК-1

- ТРК

- уголь

- Угольщики

- ФСК Россети

Откуда Вы знаете?