Избранное трейдера Дмитрий Думин

Ситуация на денежном рынке США может привести к стагнации фондового рынка в ближайшие несколько лет

- 06 апреля 2020, 16:44

- |

В рамках запущенной программы фискального стимулирования Соединенным Штатам в ближайшее время придется занять на долговых рынках достаточно большую сумму денег. При этом текущая ситуация, благодаря разогретой вокруг пандемии Covid–19 истерии, вполне благоприятствует этому начинанию.

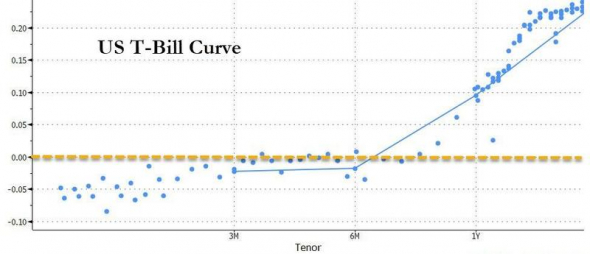

Так, на прошедшей неделе ставки по краткосрочным долговым обязательствам правительства США уходили в отрицательную зону на ажиотажном спросе со стороны инвесторов:

(Ставки по краткосрочным долговым обязательствам правительства США уходили в отрицательную зону на ажиотажном спросе со стороны инвесторов.)

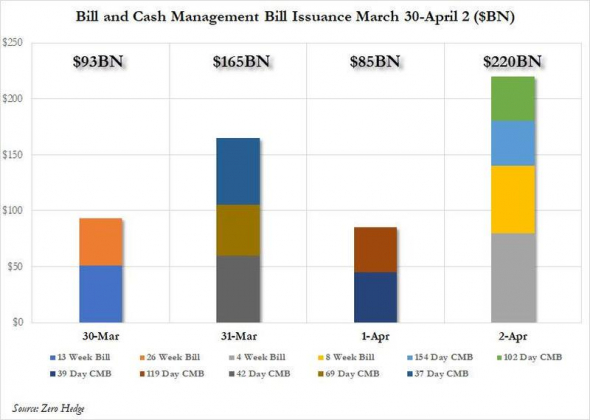

Для стабилизации рынка Казначейство дополнительно разместило краткосрочных обязательств общей стоимостью $563 млрд на торгах с 30 марта по 2 апреля:

( Читать дальше )

- комментировать

- 5.9К | ★3

- Комментарии ( 34 )

Коронавирус это не кризис, а шок для мировой экономики.

- 06 апреля 2020, 10:21

- |

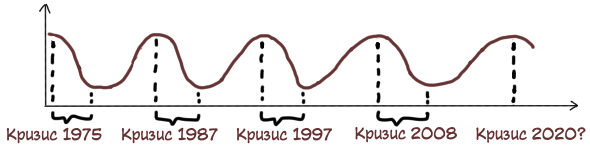

Посмотрите на график под заголовком. Этот график построен на основе циклов Жюгляра.

Фактически он повторяет график, который я дал в своем прогнозе третьего декабря прошлого года. Но с одним важным отличием. Я сделал новую отметку «Кризис 2020?». Обратите внимание на вопросительный знак. О том, почему я его поставил речь пойдет далее в этой статье.

И так — третьего декабря прошлого года я написал статью под заголовком «О достижении пределов роста в мировой экономике. Или основные признаки наступления нового мирового финансового кризиса». Где в качестве первого аргумента привел циклы Жюгляра. Согласно теории циклов Жюгляра, глобальные кризисы в мировой экономике наступают в среднем каждые десять лет. Фактически характерный период колебаний этих циклов составляет семь-двенадцать лет. С учетом того, что последний мировой финансовый кризис был в 2008-ом году. То, прибавив к этой дате двенадцать лет (крайний срок срабатывания циклов) получаем, что новый глобальный экономический кризис должен был наступить в этом году. О чем я написал в

( Читать дальше )

Торгуем, как Ларри!

- 05 апреля 2020, 20:26

- |

Книгу Ларри Вильямса «Долгосрочные секреты краткосрочной торговли» я перечитал раз десять, не меньше. Можно уверенно сказать, что это моя настольная книга о трейдинге. Наряду с книгами Э.Лефевра «Воспоминания биржевого спекулянта» и Б.Вильямса «Торговый хаос». Больше почитать о трейдинге я ничего посоветовать не могу. Ах, да, ещё Линда Рашке и Александр Элдер (Виктор Сперандео и Томас Демарк на любителя). Но это всё. Хотя я прочёл более сотни книг о трейдинге, пришёл к выводу, что этого вполне достаточно, чтобы найти свой торговый Грааль.

Сделаю важную оговорку. Два года назад я закончил свою читательскую карьеру (после того, как нашёл свой торговый Грааль, я прекратил читать всё, что касается трейдинга), но именно после этого вдруг стали издаваться книги наших могучих смартлабовцев:

1. Тимофей Мартынов — «Механизм трейдинга»

( Читать дальше )

- комментировать

- 17.6К |

- Комментарии ( 27 )

Талеб. Шкура в игре. Интересные мысли. Часть III.

- 05 апреля 2020, 19:16

- |

Рецензия моя была тут. Дополнение с интересными мыслями выписал тут.

👉если вы хотите оказать миру услугу, снизить бедность — начните бизнес.

👉смелость (принятие риска) — высочайшая добродетель. Нам нужны предприниматели.

👉сначала выживание, потом уже правда, понимание и наука.

👉вероятность краха стремится к единице, если вы берете на себя тысячу мелких незначительных рисков, которые незаметно перемножаются

👉это же касается здоровья человека: каждый маленький риск, который ты добавляешь, снижает ожидаемую продолжительность жизни

👉Buffett: to make money you must first survive

👉секрет успеха Баффета: жесткий фильтр. Подбирать только идеи, которые прошли этот фильтр.

👉очень успешные отличаются от успешных тем, что почти всегда говорят «нет».

👉не стоит думать, что история человечества — это череда бесконечных войн. Просто мирная жизнь и торговля — это не то, что интересует людей. Поэтому историки в основном занимаются войнами.

👉думать, что коронавирус не опаснее гриппа — наивный эмпиризм

👉центральная асимметрия жизни: в стратегии, которая может крахнуть, никакие выгодны не перевешивают риск краха

👉на каждую богатую жопу найдется продавец, который будет продавать втридорога тот же самый товар

👉люди часто едят в дорогих ресторанах именно потому что могут себе позволить это, а не потому что оно лучше

👉если ты богат, то чтобы сохранить друзей, тебе надо скрывать свое богатство. Менее очевидно: если хочешь сохранить друзей, скрывай свое образование и эрудицию. Люди могут нормально общаться, если не чувствуют, что один возвышается над другим.

👉люди хотят быть на равных, во всяком случае для того, чтобы сложился диалог.

( Читать дальше )

Время стоимостного инвестирования (Value investing)

- 05 апреля 2020, 19:07

- |

Здравствуйте, коллеги!

В одном из своих топиков приводил простой пример Value investing, продублирую:

«Давайте возьмём очень простой пример, — это хлебозавод. Печёт себе хлеб и всё хорошо. Собственники решили построить ещё один в соседнем районе. Вышли на IPO разместили 1 мио акций по 10$ (справедливая оценочная цена) и на перспективах открытия нового хлебозавода акции стоят 14$.

Мы не будем углубляться в тонкости фундаментальных мультипликаторов, а только предположим завод построен и грянул финансовый кризис и акции просели до 7$.

Простые вопросы:

1. Сильно изменится ниша потребителей? — нет.

2. Хлеб, как покупали, так и будут покупать, возможно какая-то элитная выпечка пострадает.

3. Количество потенциальных клиентов снизиться? Если и да, то очень не значительно (возможно кто-то перейдёт на сухари за махинации повлёкшие кризис ))) ).

( Читать дальше )

Премьера на SmartLab! Инвестируем в Компании Будущего: Искусственный Интеллект

- 05 апреля 2020, 16:52

- |

Общий финансовый анализ на Python (Часть 3)

- 05 апреля 2020, 12:51

- |

После всех вычислений, приведенных в этой и этой публикациях, можно углубиться в статистический анализ и рассмотреть метод наименьших квадратов. Для этой цели используется библиотека statsmodels, которая позволяет пользователям исследовать данные, оценивать статистические модели и выполнять статистические тесты. За основу были взяты эта статья и эта статья. Само описание используемой функции на английском доступно по следующей ссылке.

Сначала немного теории:

О линейной регрессии

Линейная регрессия используется в качестве прогнозирующей модели, когда предполагается линейная зависимость между зависимой переменной (переменная, которую мы пытаемся предсказать) и независимой переменной (переменная и/или переменные, используемые для предсказания).

( Читать дальше )

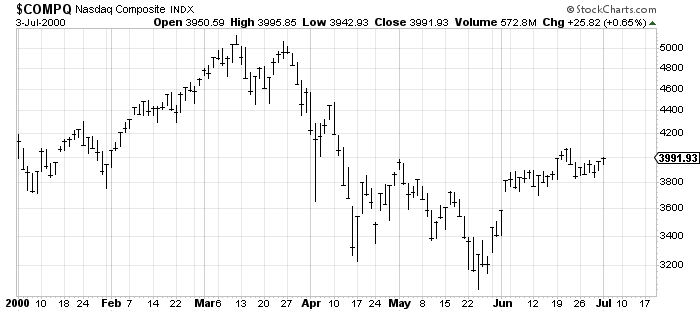

Nasdaq 2000-й год. История одного краха.

- 04 апреля 2020, 19:17

- |

Весна 2000г .

TOP — 2000. 03/09/2000 5132.52

Low 2000 05 /24/2000 — 3042.66 (больше внимания уделяю 'closing price", подобные лоу считаю как «вынос стопов » )

closing low. 05/23/2000 - 3164.55

LOW — Finacial crisis 2009 03/06/2009 (нет на граф.)

Между топ и лоу = 469 недель. Можно возразить, что между этими историческими днями была еще целая эпоха Real Estate Bubble. и топ 2007г

Тем не менее, все эти числа взаимосвязаны. Показатели 2007г тоже имеют корреляцию.

SECRET OF UNIVERSE NICOLA TESLA NUMBERS 3-6-9

**небольшая неточность- Кукл решил чтобы было не заметно, сделал ALL TIME HIGH в 2000г — не 9го а 10го… марта.

закрытие 9го — 5046.86

закрытие 10го-5048.62 ( ALL TIME HIGH был 10го. 5132.52 Nasdaq)

Обвал технологического индекса составил 40% .

Дважды, в первых числах Апреля и в середине Апреля были ралли по 20%. (не сравниваю с нынешним падением, во всяком случае по датам не совсем совпадаем)

( Читать дальше )

Крупные инсайдерские сделки в США. Howard Hughes Corp

- 04 апреля 2020, 18:52

- |

Вполне обычные сделки, где одной из сторон выступают должностные лица компаний, директора, сотрудники. Полезные материалы тут: https://www.sec.gov/news/speech/speecharchive/1998/spch221.htm

Понятно, что сами по себе они ничем не обязывают цену. Причин этих сделок множество. И даже весьма крупные сделки не могут давать каких-то гарантий, что цена пойдет вниз или вверх. Тем не менее будет довольно интересно отслеживать подобные моменты, параллельно рассматривая актив в рамках нашего инструментария.

Сегодня на глаза попалась Howard Hughes Corporation, тикер на NYSE: HHC.

Это некислый штатовский девелопер. Понятно, в текущих условиях провалился в глубокое дно. С февральских максимумов 129,74 в моменте снижался на 73% до 35,1. И вот тут самое интересное. На своем минимуме акция четко попала в ценовую границу, определяющую движение от глобальных хаев 2014 года.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал