Блог им. hep8338

Из крайности в крайность - глубокая трансформация денежного рынка США

- 27 марта 2020, 12:25

- |

Денежный рынок в США вследствие стабилизирующей политики ФРС переживает серьезную трансформацию. Экстренные и масштабные меры приводят от одной дестабилизации к другой, в прошлых статьях уже указывал на то, что в ближайшее время можно ожидать инфляционный всплеск, дальше потребуются новые стабилизационные меры от ФРС по изъятию «лишних» денег из экономики. Первая заметка на эту тему в моем канале телеграмм https://teleg.one/khtrader

Итак, рассмотрим базовые показатели денежного рынка США, и в конце статьи сделаем вывод, как это повлияет на финансовые рынки, и экономику.

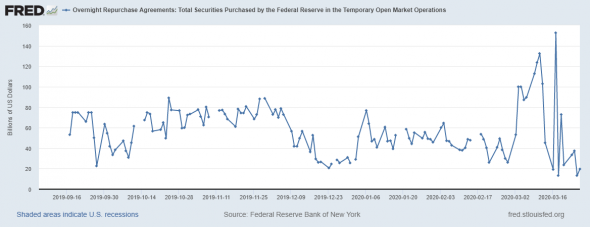

Первым делом обратим внимание на объемы сделок дневных РЕПО

Как видим, объемы сокращаются, а значит, спрос на ликвидность в США снижается, это позитивный сигнал, указывающий на то, что локально кризис ликвидности удалось потушить. ФРС вовремя кинулись и смогли поддержать финансовые рынки.

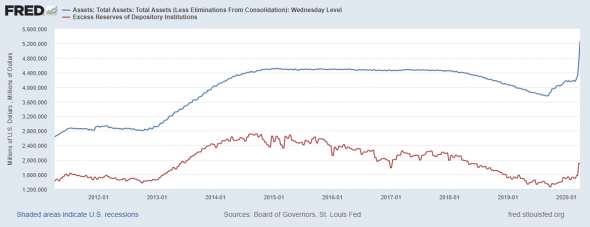

Результатом стабилизационной политики регулятора сильнейший рост баланса ФРС, что приводит к росту избыточных резервов коммерческих банков и, росту инфляции. Подробнее об этом механизме написал в посте https://t.me/khtrader/2172

На картинке синей линией нанесен баланс ФРС, за неделю баланс вырос на 586 млрд долларов и поставил новый рекорд 5,254 трлн долларов. С учетом программы поддержки долгового рынка, этот баланс будет расти еще, до каких пределов пока сказать сложно, но динамика ускоряется.

Начали расти избыточные резервы, которые нанесены красной линией, пока показатель не поспевает за активами на балансе ФРС, но то, что мы оттолкнулись от минимумов уже позитивно. Это означает, что денежный рынок движется к профициту и денег хватает.

Запаздывание показателя избыточных резервов связано с дефицитом ликвидности в системе, и отток денег в сбережения, т.е. оседают на некоторых категориях счетов и не попадают в экономику, оттягивая (поглощая) часть денег. На следующей картинке проиллюстрирован этот процесс.

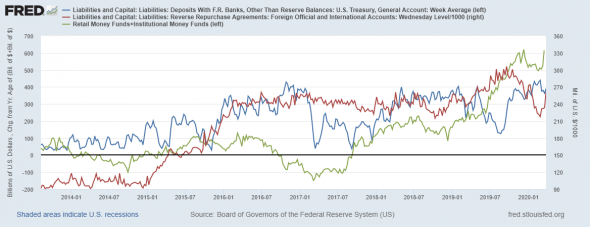

Зеленая линия – это потоки во взаимные фонды денежного рынка, в динамике от года к году. Мы видим, что вложения в фонды выросли, т.е. часть денег потекла на финансовый рынок, что в наших реалиях хорошо, это оказывает поддержку финансовому рынку.

Красная линия – это сделки РЕПО для нерезидентов, показатель также начал расти, это позитивно, т.к. это деньги для поддержки финансовых портфелей, и предотвращает их распродажи оных.

Синяя линия – это счет Казначейства США, деньги Белого дома. Госдеп не торопится тратить деньги со счета, но скоро они очень пригодятся для поддержки экономики и выплаты зарплат госслужащим в условиях карантина.

Несмотря на отток ликвидности на рассмотренные счета избыточные резервы растут, это позитивный сигнал о состоянии баланса денежного рынка. Рост избыточных резервов приведет к росту денежной базы, что расширит расходы в экономике США.

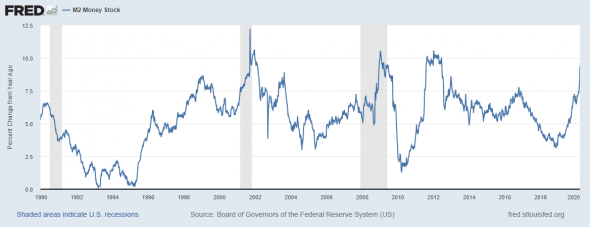

Такое положение с динамикой рассмотренных выше счетов, баланса ФРС и избыточных резервов приводят к мощнейшему росту денежной массы (M2).

За неделю денежная масса выросла на 170 млрд долларов, а годовая динамика выросла до 9,4%, т.е. относительно прошлого года денег стало на 9,4% больше. Показатель уже подходит к пикам с начала 00-х. Стоит сказать, что высокий годовой показатель роста денежной массы создает «денежный навес» в экономике, т.к. темпы роста номинального (с учетом инфляции) ВВП всего 2,1%.

Следующим этапом политики ФРС будет стабилизация уровня цен, это будет любопытно.

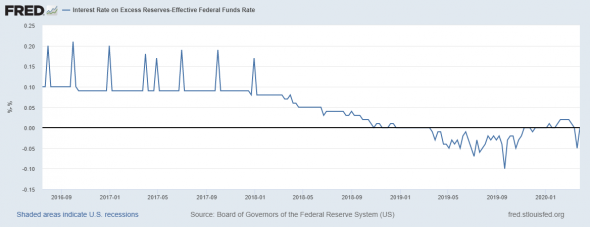

Дифференциалы ставок приходят в норму, на первой картинке спред между ставкой по избыточным резервам и рыночной (эффективной) ставкой.

Ставки сровнялись, т.е. дефицит ликвидности погашен, показателю нужно выйти выше ноля.

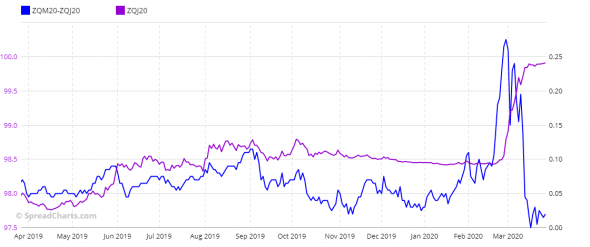

Участники рынка ожидают некую коррекцию по ставке денежного рынка уже на начало лета. На картинке ниже разница между фьючерсными контрактами на 30-дневные векселя Казначейства США (трежерис), торгующиеся на Чикагской товарной бирже

Синяя линия – это разница между майским и апрельским фьючерсными контрактами. Показатель поджат к нулю, т.е. следующий контракт торгуется гораздо ниже, что по финтеории указывает на более высокие ожидаемые ставки в мае.

Сиреневая линия - апрельский фьючерсный контракт.

Завершим обзор ожиданиями профессиональных участников рынка использующих срочный рынок для переноса риска. На картинке ниже распределение позиций по фьючерсным контрактам на трежерис с разными сроками, по всей кривой доходности.

Красная линия – это чистая позиция профучастников на 30-дневные фьючерсы, т.е. хеджеры ждут снижение цен облигаций на денежном рынке и росту ставки.

Зеленая линия – это ожидания по облигациям с длинными сроками погашения (от 10 лет), здесь ждут рост цен на облигации и снижение ставки.

ИТОГИ

Итак, денежный рынок США переживает трансформацию, во имя спасения финансовых рынков на кон поставлен уровень цен, который наверняка начнёт расти уже скоро. НО, опыт кризиса 2008 года создал эффективный механизм управления инфляцией, инструментов для этого масса и они точно будут использованы.

Локально, денег хватает, Белый дом взялся за стимулирование экономики, а значит, госдолг будет только расти. Вопросы о балансе государственного сектора сейчас очень актуальны и мы еще их коснёмся в следующих статьях.

Все грядущие дисбалансы придется стабилизировать и нас ждет повышенная волатильность на финансовых рынках. Вопросы в стабилизации рынков усложняются масштабным карантином и кризисе на рынке нефти. Все это требует тщательной проработки.

На финансовых рынках я ожидаю локальным позитив, т.к. деньги есть их будут вливать в финансовые активы. Краткосрочный рост инфляции приведет к снижению доллара, что мы уже наблюдаем, это также позитивный момент для стабилизации финансовых рынков.

Пока все нормально, ждем снижение распространения C.O.V.I.D.-19 и начинаем размышлять, что будет дальше делать ФРС

Подписывайтесь на мой канал Телеграмм: teleg.one/khtrader

теги блога khtrader

- Brent

- cfd

- cl

- dx

- eur

- forex

- fx

- gdx

- GLD

- Gold

- NASDAQ

- QE

- S&P500

- UKOIL

- Urals

- USOIL

- WTI

- XAU

- австралиец

- акции

- аналитика

- биржа

- биткоин

- брент

- брент лонг

- валюта

- валютный рынок

- валюты

- газ

- Госдеп

- деловой цикл

- Денежная база

- денежная масса

- денежная масса. денежная база

- денежный рынок

- Деньги

- долговой рынок

- доллар

- Доллар рубль

- доллар. валюты

- драгметаллы

- евро

- ЕЦБ

- золото

- инвестиции

- инфляция

- йена

- канадец

- кредитный цикл

- кризис

- криптовалюта

- кросс-курсы

- лайт

- ликвидность

- М0

- М2

- макроэкономика

- межрыночные связи

- межрыночный анализ

- ММВБ

- монетаризм

- монетарная политика

- Нефть

- Облигации

- опционы

- реальная ставка

- ртс

- рубль

- сипа

- сишка

- СМЕ

- спекуляции

- ставки

- США

- технический анализ

- товарный рынок

- товары

- торговые идеи

- торговые сигналы

- трединг

- трежерис

- трейдер

- трейдинг

- финансовый анализ

- финансовый прогноз

- финансовый рынок

- финансы

- фондовый рынок

- форекс

- франк

- ФРС

- фундамент

- фундаментальный анализ

- Фунт

- фьючерсы

- Халепа

- ХКТ

- ЦБ

- экономика