Блог им. hep8338 |Анализ и прогноз рубля

- 02 сентября 2021, 08:59

- |

На удивление, мой алгоритм анализа базовых валют подошел и к оценке рубля, плюс оценил специфические метрики ценообразования курса рубля.

Внутренний спрос на рубли сокращается – это балансирует ЦБ ужесточая ДКП, при этом высокие цены на нефть и приток иностранного капитала в рублевые активы создают профицит долларов, часть которых изымается согласно бюджетного правила – этой предпосылкой пропитан выпуск.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 0 )

Блог им. hep8338 |Анализ и прогноз рубля

- 03 марта 2021, 15:03

- |

В этом видео представляю вашему вниманию свой взгляд на российский рубль.

На удивление, мой алгоритм анализа базовых валют подошел и к оценке рубля, конечно, со своим изюмом.

( Читать дальше )

Блог им. hep8338 |Что будет с рублем: фундаментальный и технический анализ

- 29 сентября 2020, 14:12

- |

В данном видео, я проведу фундаментальный и технический анализ российского рубля, и сделаю свой долгосрочный прогноз по паре USD/RUB. Так же разберём ситуацию локально

( Читать дальше )

Блог им. hep8338 |Что будет с российским рублём: фундаментальный и технический анализ

- 19 августа 2020, 13:57

- |

( Читать дальше )

Блог им. hep8338 |Что будет с рублем: прогноз

- 21 мая 2020, 17:02

- |

( Читать дальше )

Блог им. hep8338 |Перспективы рубля - широкий взгляд

- 15 апреля 2020, 10:04

- |

Прислушавшись к риторике аудитории – пришел к выводу, что пора заняться анализом рубля и выявите перспективы «деревянного».

Как Вы уже поняли, в этой статье пойдет разговор о рубле, также рассмотрим прикладной вопрос, что делать с отечественными активами. Я приглашаю Вас в путешествие по базовым теориям оценки валюты, которые будут рассмотрены в процессе анализа перспектив российского рубля.

Также, рад буду видеть Вас в своем канале Телеграмм: https://teleg.one/khtrader

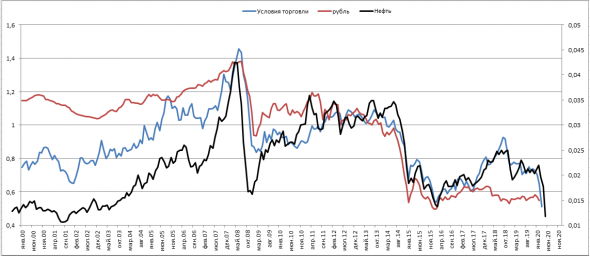

Итак, начнем повествование с печального момента, а именно жуткой зависимости национальной валюты от мировых цен на нефть и нефтепродукты. Что бы кто ни говорил, а рубль остается, максимально привязан к ценам на «черное золото».

Первая теория оценки валюты пришла к нам из теории международной экономики и называется «условия торговли». Она достаточно проста, это всего лишь соотношение цен экспорта и импорта, проще говоря, показывает, сколько можно купить единиц импорта, за единицу экспорта при нынешнем уровне цен.

( Читать дальше )

Блог им. hep8338 |Рынок нефти в США

- 04 января 2020, 11:30

- |

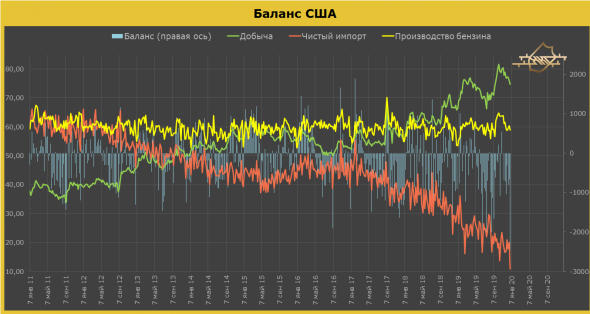

Представляю вашем вниманию обзор рынка нефти в США состоянием на 27.12.2019 год.

На картинке:

Зеленая линия — доля внутренней добычи нефти в нефтепереработке (спрос)

Желтая линия — доля производства бензина в нефтепереработке

Красная линия — доля чистого импорта в нефтепереработке

Гистограмма — суточный баланс рынка нефти в США

ПРЕДЛОЖЕНИЕ

▪️На прошлой неделе добыча нефти осталась без изменений и составила 12,9 мб\д. Доля внутренней добычи в нефтепереработке неуклонно снижается из-за роста спроса (зеленая линия).

▪️Показатель чистого импорта упал до нового исторического минимума с 80-х годов и составил всего-то 1,89 мб\д, показатель на 63,5% ниже прошлого года. Этому способствует сильный рост экспорта, который на прошлой неделе обновил исторический рекорд и составляет 4,462 мб\д, это в два раза выше показателя прошлого года. Доля чистого импорта упала до 10%, что отображено красной линией на картинке.

( Читать дальше )

Блог им. hep8338 |Денежный рынок США.

- 19 июля 2019, 11:28

- |

Регулярный обзор денежного рынка США Вы найдете в моем канале Телеграмм https://t.me/khtrader

Картинка ниже — иллюстрация содержания поста с пояснениями ниже.

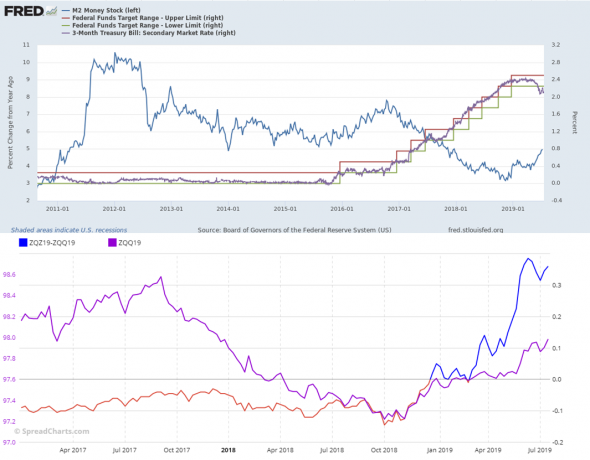

На начало июля денежная масса продолжила расширяться, в годовом выражении темпы роста уже 5%, что выше годовых темпов роста, как реального, так и номинального ВВП.

➡️На картинке сверху, темпы роста М2 отображены синей линией. Прошу обратить внимание, что показатель нарисовал фигуру с технического анализа перевернутая «голова и плечи»… может и совпадение, а может и нет.

▪️К месту сказать, на 17.07.2019 года денежная база выросла на 46 млрд. долларов, за счет чего это произошло вникать не будем. Но помниться, что с мая месяца сокращение баланса ФРС снизили до 15 млрд.дол\месяц с 30. Т.е. 15 млрд. реинвестируются. Это однозначно повлияет на дальнейший рост М2.

▪️Также на верхней картинке имеется еще одна система показателей, это диапазон верхней и нижней границы учетной ставки и доходность 3-месячных векселей на вторичном рынке (сиреневая линия). Как видим, рынок уже снизил ставку, на вчерашний день, после голубиной речи Уильямса, доходность векселей упала до 2,04% и существенно ниже нижнего порога учетной ставки.

( Читать дальше )

Блог им. hep8338 |Денежный рынок США.

- 28 июня 2019, 14:10

- |

Приглашаю всех в мой телеграмм-канал https://t.me/khtrader

На 17.06. денежная масса М2 выросла на 30 млрд.долларов. В годовом выражении скорость роста уже достигла 4,6% (при том, что инфляция снижается, а годовые темпы роста ВВП 3,1%).

❗️Все вродь как и хорошо, расширение денежной массы, это результат роста депозитов (инвестиций) в коммерческие банки, растет кредитования, деньги создаются, а скорость обращения растет.

… но, смягчение ДКП от ФРС о котором только ленивый не говорит, подразумевает расширение денежной базы и снижение ставки. Под риском темпы кредитование, т.к. более низкие ставки = снижение предложения на рынке инвестиций.

➡️Эту ситуацию иллюстрирует верхняя картинка:

▪️Красная — кредиты, в годовых темпах (от года к году).

▪️Синяя — денежный (банковский) мультипликатор. Посчитан не классическим методом, а именно, в годовых темпах. Суть от этого не меняется: когда скорость роста денежной базы растет (резервы коммерческих банков+наличка на руках+счет казначейства) превышает скорость роста денежной массы (база+вклады до востребования+высоколиквидные счета приносящие процент денежного рынка), то темпы кредитования падают, т.к. спрос на вклады приносящий процент снижаются, а расходы начинают расти, что и стимулирует спрос на деньги и расширяет объем экономики.

Что и видно по динамике показателей на верхней картинке.

( Читать дальше )

Блог им. hep8338 |Нефть. Что дальше?

- 25 мая 2019, 15:29

- |

Нефтяные котировки на текущей недели снизились. Многие западные и отечественные аналитики пытаются объяснить это, но получается плохо.

Более оперативная информация в моем телеграмм-канале https://t.me/khtrader

Что удивительно, но западные трейдеры сосредоточены на положении форвардной кривой по брент. Мол рынок ожидает дефицит в будущем, и причин для этого не мало, с учетом того, что начинается высокий сезон:

1) Проблемы с «Дружбой» продолжаются и РФ в мае сократила добычу почти на 1 мб\д;

2) Выбытие иранской нефти;

3) Ремонтные работы в северном море;

4) Ливия, там продолжаются бои;

5) Добыча и экспорт в Венесуэле неуклонно падают;

6) Экспорт из Мексики в мае -11%.

Короче говоря есть над чем подумать. Но разве ожидания рынка когда-нибудь сбывались, когда дело идет об оценках, так сразу же запускается иррациональное (субъективное), а это сразу искажает оценку будущих событий.

На мой взгляд:

1)Несмотря на выбытие 5,4 мб\д с начал года, запасы продолжают расти в странах ОЭСР, что констатирует Фалих и братва в арафатках (почему еще Новак не в арафатке, я бы давно уже тусил в ней). Это результат томрожение делового цикла и в пятницу предварительные данные по PMI в США вышли росто ужасные, мы подошли впритык к отметке 50, а это точка рецессии.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс