Избранное трейдера dryabinin

⛽ Нефтегазовый сектор – Подробный обзор 1 полугодия

- 22 сентября 2025, 20:01

- |

📌 Продолжаем обзор секторов компаний Мосбиржи, и следующий в очереди нефтегазовый сектор. Напомню, ранее я делал обзоры банковского сектора, золотодобытчиков, металлургов, ритейлеров и застройщиков.

❓ СИТУАЦИЯ В СЕКТОРЕ:

• В 1 полугодии 2025 года нефтегазовый сектор столкнулся сразу с двумя большими проблемами – дешёвая нефть и крепкий рубль. Рубль укреплялся до 78 рублей за 1 доллар США, а средняя цена нефти Urals упала в рублях на 21% по сравнению с 1 полугодием 2024 года. Закономерный итог – нефтегазовые компании не смогли порадовать инвесторов своими отчётами.

1️⃣ ПРИБЫЛЬ В 1П2025 г.:

• Прибыль всех компаний из сектора снизилась, меньше всего пострадали Газпром (–5,6% год к году) и Новатэк (–17%). У других компаний прибыли упала в 2-3 раза – Лукойл (–51,2%), Газпромнефть (–54,2%), Татнефть (–61,7%), Роснефть (–68,3%).

• Сразу отмечу, что Башнефть в обзор не попала, так как она единственная не опубликовала отчёт за 1 полугодие. Сургутнефтегаз поделился лишь одним показателем по РСБУ – чистый убыток в 452,7 млрд рублей (годом ранее прибыль в 139,9 млрд рублей).

( Читать дальше )

- комментировать

- 6.4К | ★9

- Комментарии ( 1 )

⚡ Ключевая ставка – 16% или 17%?

- 11 сентября 2025, 20:35

- |

📌 Завтра будет долгожданный для всех закредитованных компаний день, в 13:30 (по мск) мы узнаем, какое решение по ключевой ставке принял ЦБ на заседании. Большинство участников рынка ждут снижение ставки на 2% до 16%, но я больше склоняюсь к снижению ставки на 1% до 17%. Сегодня поделюсь своим мнением – что повлияет на решение ЦБ, и что завтра ждать от рынка.

1️⃣ ИНФЛЯЦИЯ:

• В июле-августе мы наблюдали 5 недель подряд недельной дефляции (от 0,04% до 0,13%), но дефляция, хоть и не в таком объёме, исторически часто наблюдается в это время года (рост предложения овощей и фруктов). В сентябре повысились некоторые тарифы, в итоге годовая инфляция по недельным данным ускорилась с 8,14% до 8,16%. Возможно, на фоне этого ЦБ будет более осторожен со снижением ставки.

• В августе инфляционные ожидания выросли с 13% до 13,5%, для сравнения пиковые значения были в январе – 14% (график справа). Больше внимания ЦБ обращает на инфляционные ожидания населения, чем на данные Росстата.

( Читать дальше )

Появился простой способ перевести свой портфель к другому брокеру - сервис "МОСТ" от Мосбиржи

- 10 августа 2025, 07:27

- |

Некоторые инвесторы были бы не против сменить брокера, но их останавливает сложность процедуры, ведь раньше было 2 способа это сделать:

- Продать все бумаги, вывести деньги, открыть счёт у другого брокера и по новой инвестировать.

- Перевести бумаги, для этого нужно подавать поручение, оплачивать комиссии за услуги перевода, долго ждать и надеется, что весь процесс пройдёт без ошибок.

Но теперь есть третий, лучший способ - сервис перевода ценных бумаг "Мост" от Московской бирже!

Московская биржа запустила специальный сервис "Мост", который помогает перевести свой портфель между брокерами быстро, безопасно и без лишних хлопот. Давайте разберёмся, что это за сервис и как он работает, думаю, многим будет интересно это нововведение!

Что такое «Мост»?

"Мост" - это это цифровой сервис для перевода ценных бумаг (акций, облигаций, фондов) между брокерскими счетами в пару кликов через приложение брокера в течении одного дня, практически «не вставая с дивана».

( Читать дальше )

- комментировать

- 21.4К |

- Комментарии ( 73 )

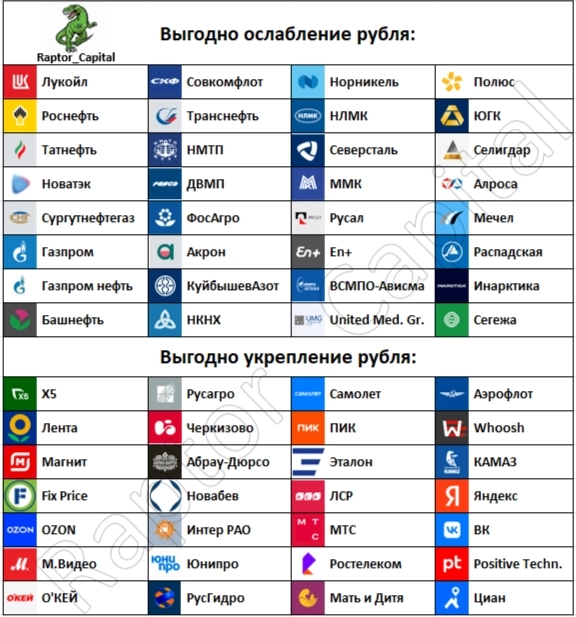

⚡ Кому выгоден слабый рубль?

- 05 августа 2025, 20:10

- |

📌 Сегодня обсудим, почему с каждым днём вероятность девальвации рубля всё увеличивается, и каким компаниям выгоден слабый рубль.

❓ ЧТО С РУБЛЁМ?

• В начале 2025 года 1 доллар США стоил 113 рублей, но всего за 3 месяца рубль укрепился на 27% до 83 рублей, а к лету и вовсе до 77-78 рублей.

• С каждым месяцем всё больше набирают популярность валютные инструменты, в частности, замещающие облигации. Логика довольно проста – рано или поздно мы снова увидим доллар по 90-100 рублей, благодаря чему валютные активы переоценятся вверх, и произойти это должно до конца текущего года.

• Не буду перечислять все причины, по которым девальвация рубля должна случиться до конца года, уверен, многие их знают и так – средний курс доллара в бюджете РФ на 2025 год в 96,5 рублей (=дефицит бюджета), высокие темпы роста денежной массы М2, превышение спроса над объёмом импорта и др.

1️⃣ БЕНЕФИЦИАРЫ ДЕВАЛЬВАЦИИ РУБЛЯ:

• При ослаблении рубля больше всего выиграют экспортёры, в частности, нефтяники и газовики. Чем слабее будет рубль, тем больше рублей прибыли они получат. Здесь отдельно стоит выделить компании с валютными «кубышками» – Сургутнефтегаз и Лукойл.

( Читать дальше )

⭐️ЦБ завершает рисунок 🐰Картинка ценой в миллиарды 💸

- 25 июля 2025, 08:32

- |

Полтора года назад мы в шутку предположили, что цикл закончится рисунком зайца и вторым ухом. Не угадали только в

— максимальной ставке (а разве кто-то угадал?). Наше предположение было, что выше 20% не пойдет

— продолжительность жесткой ДКП (Греф тоже не угадал. Кстати, его прогнозы редко сбываются в отличие от самого Сбера)

Наш ЦБ последователен: начав цикл (не важно, повышения или снижения) – он будет продолжен. А это значит, что прогнозы на рост КС к концу года можно отмести. Но что думают уважаемые аналитики по ближайшему заседанию? Из опроса Ведомостей – консенсус 18%. Тут сюрприза нет, единичные аналитики смотрят чуть выше

( Читать дальше )

❗ Эта таблица должна быть у каждого инвестора

- 18 июля 2025, 20:40

- |

📌 Решил составить таблицу долговой нагрузки наиболее популярных компаний. Все 200+ компаний не влезло бы в одну читаемую картинку, поэтому отобрал только 68 с капитализацией более 15 млрд рублей (+ IVA и Русолово). Где это возможно, учитывал отчёты за 1 кв. 2025 г.

❓ СМЫСЛ ПОКАЗАТЕЛЯ:

• Показатель «Чистый долг/EBITDA» позволяет оценить способность компании вовремя погасить свои долги. Чем он выше, тем более вероятен дефолт или внеплановая допэмиссия акций.

• По механике расчёта, этот коэффициент показывает, сколько лет нужно компании, чтобы погасить свои долги, используя свой текущий размер EBITDA.

📊 ЦВЕТОВОЕ РАНЖИРОВАНИЕ:

🟢 Зелёным цветом отметил компании с отрицательным чистым долгом – они зарабатывают дополнительную прибыль благодаря высокой ключевой ставке. Такие компании могут погасить все свои долги, используя только уже имеющиеся денежные средства.

🟡 Жёлтым цветом отметил компании с умеренной долговой нагрузкой. У этих компаний чистый долг меньше, чем годовая EBITDA, поэтому в большинстве случаев у таких компаний нет проблем с долгами.

( Читать дальше )

- комментировать

- 50.5К |

- Комментарии ( 33 )

Восемь вещей, которые меня поразили в Италии

- 18 июля 2025, 15:29

- |

На этой неделе мы с женой вернулись из поездки по Италии, и я готов поделиться впечатлениями. В конце поста будет вариант интенсивного маршрута по Италии на 8 дней.

Прошлый пост о Марокко набрал много лайков, поэтому продолжаем рубрику «Путешествия на Смартлабе» https://smart-lab.ru/blog/1107221.php

Поразительный факт 1. Вино в Италии стоит абсурдно дёшево

Я конечно знал, что вино в Италии стоит дёшево, но не предполагал, что настолько! Самое дешёвое вино стоит буквально как вода — от 2 евро за бутылку. Сортовые вина — от 4 евро за бутылку. Мой любимый гевюрцтраминер я нашёл по 8 евро за бутылку и он был весьма неплох. «Дорогое» вино, которое в сетевых магазинах стоит в стеклянном шкафу под замком, начинается от 20 евро за бутылку. В общем, цены на вино в Италии ниже, чем в России, раз в пять! При этом пиво и крепкий алкоголь в Италии стоят не дешевле, чем у нас.

Поразительный факт 2. ChatGPT оказался идеальным гидом

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал