Избранное трейдера Тимофей Мартынов

Банкиры сомневаются в продолжении снижения ключевой ставки Как узнать мнение крупных участников рынка

- 27 октября 2025, 22:48

- |

А то, на что ставят деньги.

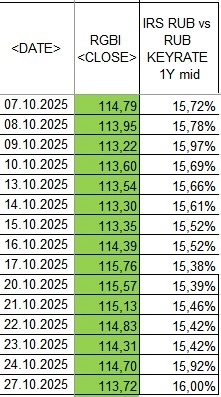

«IRS RUB vs RUB KEYRATE 1Y mid»

это финансовый индикатор, который

отражает ожидания рынка относительно ключевой ставки Центрального банка России через год,

рассчитанные на основе сделок по процентному свопу (IRS)

Процентный своп (IRS) –

это соглашение между двумя сторонами об обмене процентными платежами.

IRS используют в основном банки, казначейства крупнейших компаний

Одна сторона выплачивает фиксированную процентную ставку в течение срока действия соглашения.

Другая сторона выплачивает плавающую процентную ставку,

которая привязана к такому показателю, как ключевая ставка Центрального банка России (ЦБ РФ)

«1 ГОД» в названии означает, что соглашение рассчитано на один год.

Как понимать этот показатель

«Среднее» значение, например 15,68%,

является фиксированной ставкой, согласованной в свопе.

Эта ставка отражает коллективные ожидания основных участников рынка

относительно среднего уровня ключевой ставки Центрального банка в течении года.

( Читать дальше )

- комментировать

- 821 | ★3

- Комментарии ( 7 )

Ставка ЦБ и наш рынок

- 27 октября 2025, 22:00

- |

Здесь и далее синий график — это MCFTRR Индекс МосБиржи полной доходности «нетто» (по налоговым ставкам российских организаций), а красный 0.55*USD+0.45*EUR

До 05.06.2025 ЦБ сохраняет ставку 21%

( Читать дальше )

Сегодня покупаю! Есть позитив по новостям!

- 27 октября 2025, 18:09

- |

Начну с того, что я купил сегодня и состав портфеля. Купил еще на 10% ОФЗ 26240. И акций Сургут ап. на 10%. пока хватит!)

Ну и портфель акции Сургут ап — 30%, Юань — 20%, Золото — 8%, ОФЗ 26240 — 20%. LQDT — 15%. Ну еще немного акций, Татнефть, Фосагро. Влияние на портфель у них не о чем.

Теперь про позитив. Центробанк понизил ставку, хотя я рассчитывал, что ее в данном заседании оставят без изменения. Но видно, что на Эльвиру давят. Но данный шаг в пользу фондового рынка и минус для LQDT.

Второе, это то, что европейцы отказались передавать якобы наши активы Украине. Хотя на них оказывалось очень сильное давление. И я тоже уже думал, что вопрос решенный, но в конце концов есть там еще в здравом уме. Это тоже очень большой позитив.

У Украины сейчас появляется очень большие проблемы с финансированием, весь общак Евросоюза опустошен и хотели пустить под нож наши резервы, но не получилось. Теперь должны деньги на содержание Украины искать в национальных бюджетах стран, где все спешат заявить, что на это у нас точно денег нет. А такие как Испания и в НАТО отказывается полную долю выделять, о какой мать его «Украине» Фон Дер Ляйен рассказывает?!)

( Читать дальше )

- комментировать

- 10.2К |

- Комментарии ( 33 )

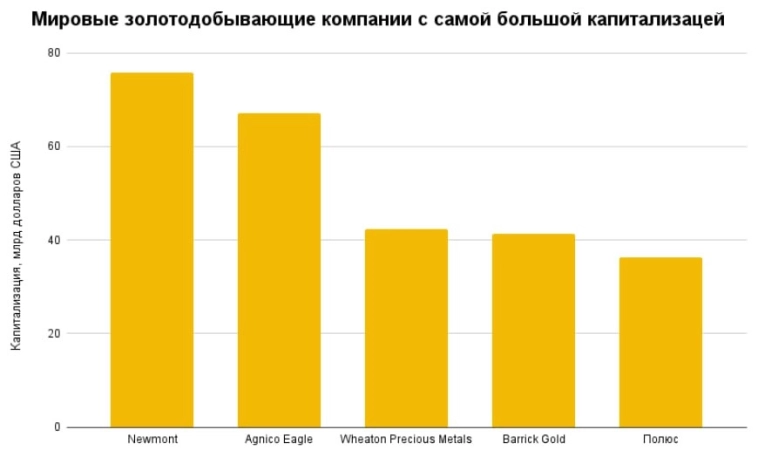

Миллиарды в руде: самые дорогие золотодобывающие компании мира

- 27 октября 2025, 15:05

- |

Добыча золота — одна из важнейших частей мировой экономики. Ежегодно золотодобывающие компании производят более 3000 тонн драгоценного металла, а суммарная стоимость 112 самых дорогих публичных компаний отрасли равняется $687 млрд.

Эта сумма настолько велика, что сопоставима с ВВП Аргентины или Норвегии. При этом почти 40% от неё приходится на первую пятёрку золотодобытчиков, которую мы сегодня рассмотрим.

Newmont — $75,79 млрд

Newmont была основана в 1916 году в США как холдинг, инвестирующий в горнодобывающую отрасль. Однако довольно быстро компания сконцентрировалась на добыче золота. В конце XX и начале XXI века компания находилась в периоде быстрого роста, который позволил ей стать крупнейшим золотодобытчиком в мире, а также единственной золотодобывающей компанией, входящей в индекс S&P 500. Newmont известна крупными сделками по поглощению других компаний. Так, в 2019 и 2023 годах корпорация приобрела корпорацию Newcrest и канадскую компанию Goldcorp в сумме за $26,8 миллиардов. Эти сделки закрепили за ней статус лидера рынка, который ведёт деятельность не только в трёх странах Северной Америки, но и в Южной Америке, Австралии и даже Африке.

( Читать дальше )

Премиальные программы банков. Мой рейтинг, октябрь 2025

- 27 октября 2025, 10:56

- |

Я проанализировал премиальные программы популярных российских банков чтобы понять, чем они отличаются и какая из них подходит мне больше всего. Возможно, наши с вами обстоятельства похожи, и для вас мой обзор окажется полезным.

Сделал такую табличку, в ней собираю информацию о банках и оцениваю полезность по своей собственной методологии

Моя табличка доступна для просмотра, ссылка вот. Сейчас подробно расскажу о критериях оценки и результатах.

О себе

Я — опытный пользователь премиальных программ. Будучи премиум-клиентом разных банков с 2019 года, я ни разу не платил абонентскую плату за подобные услуги. Всё что я делаю – грамотно распределяю свои инвестиции и депозиты между крупными банками-брокерами и получаю премиум-статус по критерию объема активов. Откуда они появились и какова моя конечная цель? Это уже другой вопрос. Если это интересно, то вы можете открыть историю моих публикаций и найти там ответы на свои вопросы, а в этой статье я сконцентрируюсь на теме премиальных программ: расскажу о своих критериях оценки, о ёмкости компенсаций и уникальных «плюшках», которые есть в одних банках, но нет в других.

( Читать дальше )

💬 GloraX на конференции Смартлаба: взгляд инвесторов на предстоящее IPO

- 27 октября 2025, 10:00

- |

В минувшую субботу Петр Крючков, вице-президент по публичным рынкам капитала, и Глеб Шурпик, вице-президент по экономике и финансам GloraX, выступили на конференции Смартлаба – одном из крупнейших мероприятий для частных инвесторов в России.

Представляем ключевые тезисы выступления:

🟦Почему инвестиции в недвижимость сейчас актуальны

• Постепенное восстановление ~40-45% спроса со стороны покупателей, не подпадающих под условия льготной ипотеки

• Снижение финансовой нагрузки и опережающий рост EPS

• Реализация потенциала роста акций девелоперов (~80%) на фоне возвращения ключевой ставки к уровням 1П 2024 года

🟦Фокус GloraX – регионы с наибольшим потенциалом роста

Мы делаем ставку на регионы, где:

• Выше доступность льготной ипотеки

• Доходы населения растут быстрее

• Давление вторичного рынка заметно ниже

• Происходит стабилизация себестоимости за счёт перетока подрядчиков

• Более доступны земельные участки в перспективных локациях

( Читать дальше )

Какой минус в том, чтобы быть организатором крупной конференции?

- 27 октября 2025, 09:33

- |

В том, что ты почти ни с кем толком не можешь пообщаться. Потому что ты знаешь сотни людей, тебя знают тысячи, и ты все время с кем-то общаешься по чуть-чуть. Вот например даже с моим другом Ренатом Валеевым мы за все время успели обменяться буквально всего парой слов😢😢😢

( Читать дальше )

Самые высокие дивиденды. Прогноз от «Альфы»

- 27 октября 2025, 09:30

- |

Ключевая ставка хоть и медленно, но продолжает снижаться — и это постепенно меняет рыночный расклад сил :)

Денежный рынок и флоатеры становятся менее выгодными, а свежие выпуски облигаций дают меньшую доходность. Это делает дивидендные бумаги более привлекательными, чем еще полгода назад… хотя найти высокие выплаты сейчас очень непросто.

Поэтому меня заинтересовал прогноз от «Альфы», в котором эксперты выделили акции с самой высокой дивдоходностью. Давайте посмотрим, кто попал в этот список:

✅ ВТБ. Дивиденд — 5-19 руб. Доходность — 7-29%

В руководстве заявили, что прибыль в этом году достигнет 500 млрд. рублей. Если банк последует дивидендной политике (50% от прибыли), то выплаты составят 19 рублей на акцию. Но при определенных раскладах этих выплат может и не быть.

У банка низкая достаточность капитала, поэтому дивиденды могут либо порезать, либо провести очередную допэмиссию. В общем, история с «дивидендными сюрпризами» продолжается.

( Читать дальше )

📍SmartLab Conf: ключевые идеи и выводы. Кошачий взгляд 🐾👀

- 27 октября 2025, 09:21

- |

Smart-Lab для нас давно не только комьюнити в сети, а еще и полноценный нетворкинг. На конференциях можно измерять настроения публики и спикеров, получать информацию из первых уст, увидеть взгляд на отрасль проф.участников (в большей степени это касается строительных компаний). Мы подготовили обзор в 2х частях: общее впечатление и доклады эмитентов. Сегодня первая часть. Поехали 🥂

P.S.: про отношение к Smart-Lab писали здесь👈, а обзор конференции в СПб тут👈

Начало

Тимофей Мартынов задал минорный тон: 2026 год, вероятно, будет сложнее: прибыли стагнируют, ставки высоки, налоговая нагрузка растёт. Сергей Хотимский (Совкомбанк) был более оптимистичен: экономика адаптировалась, кредитование оживает, ставка, по его оценке, останется на текущем уровне. Флоатеры названы «обязательным элементом портфеля» при высоких ставках. Наша 🐟подборка для неквалов👈

Из первых докладчиков понравилось выступление Вячеслава Бердникова (СовКомБанк). Интересный слайд о цене P/E рынка в динамике. Стакан наполовину полон, или пуст? Хоть цены упали, по мультипликаторам сейчас дороже, чем в 2023. Однако, дешевле, чем в 2015-2020

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал