Избранное трейдера Тимофей Мартынов

Предложение квартир в Москве и МО

- 28 мая 2023, 15:14

- |

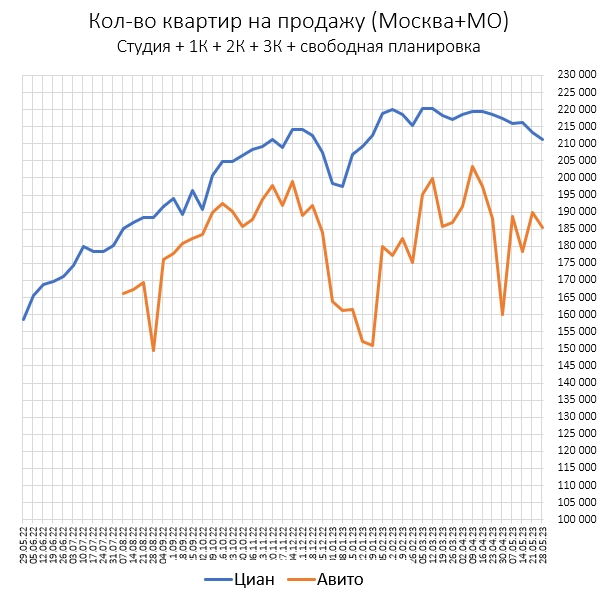

Следом за воскресным мониторингом недвижимости России, публикую еженедельный мониторинг предложения столичной недвижимости по данным Циана и Авито.

За прошедшую неделю предложение квартир снизилось на обоих сайтах:

Предложение аренды квартир так же снизилось на обоих сайтах:

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 1 )

Рост продолжается. Инвестиционный портфель 28.05.2023.

- 28 мая 2023, 11:50

- |

Добрый день, смартлаб!

Как обычно каждые полгода подвожу итоги инвестирования. В этот раз пост делаю на две недели раньше т.к потом просто может не быть времени. Цель данного портфеля — показать доходность выше индекса Мосбиржи. Условия: откладываю 50-60к в месяц.

Индекс вырос за ~ полгода на 25,5%, портфель на 34,7% (+2,5кк), но учитывая вложения с зп рост – 28%. Стоит отметить сохранение большого количества кэша, которое явно снижало волатильность. В каждом полугодии из пяти, что я отслеживаю — рост портфеля выше индекса, хотя 24 февраля 2022 входил на 70% в акциях. За примерно два года с помощью акций РФ и вложений увеличил капитал с 7,1кк до 9,68кк.

Из общего. Соотношение акции/кэш за полгода особо не изменилось 65/35.

( Читать дальше )

Норникель успешно разместил выпуск биржевых облигаций объемом 60 млрд рублей.

- 26 мая 2023, 18:54

- |

📌Облигации включены в третий уровень списка ценных бумаг, допущенных к торгам на Московской Бирже. Рейтинговое агентство Эксперт РА присвоило выпуску кредитный рейтинг ruААА.

📌Выпуск облигаций был встречен с интересом со стороны самого широкого круга инвесторов: банков, НПФ, управляющих и страховых компании, инвестиционных фондов, а также физических лиц.

☝️В ходе сбора книги заявок ориентир спреда к RUONIA был снижен несколько раз до 130 б.п. (или +1,3%). На дату размещения сделка является крупнейшим выпуском биржевых облигаций в рублях в корпоративном сегменте в 2023 год.

☝️Средства, полученные от размещения облигаций, будут направлены на погашение более дорогой и краткосрочной задолженности, благодаря чему компания сможет улучшить ключевые параметры кредитного портфеля.

( Читать дальше )

Как пополняется «теневой флот» нефтяных танкеров

- 26 мая 2023, 12:10

- |

В результате введения эмбарго ЕС на российскую нефть и нефтепродукты и «потолка цен» (с 5 декабря 2022 г. и 5 февраля 2023 г.) Россия стала использовать «теневой флот» танкеров для экспорта нефти в обход санкций. В статье разберем, как пополняется такой флот, за счет каких танкеров и насколько его достаточно для перевозки российского экспорта нефти и нефтепродуктов.

«Теневой флот» танкеров, которые перевозят российскую нефть, состоит из 600 единиц

По разным оценкам трейдеров, Россия может использовать до 600 танкеров «теневого флота» (которые перевозят нефть из стран под санкциями: России, Ирана, Венесуэлы): 300-400 танкеров для сырой нефти (20% глобального танкерного флота) и 200 танкеров для нефтепродуктов (7% глобального флота). При этом неизвестно, связаны ли судовладельцы «теневого флота» с российскими компаниями. Танкеров «теневого флота» достаточно для того, чтобы обеспечивать практически весь морской экспорт российской нефти (около 3,5 млн барр./сутки в апреле, 3,9 млн барр./сутки в мае) и большую часть экспорта нефтепродуктов (2,9 млн барр./сутки в апреле).

( Читать дальше )

Пациент на ИВЛ. Нам остается только надеяться.

- 26 мая 2023, 11:21

- |

🔘 Выручка +10% кв/кв (-44% г/г) — рост за счет ослабления рубля.

🔘 OIBDA +9% кв/кв (-90% г/г)

🔘 Убыток сократился на 14% кв/кв (51% г/г)

🔘 Долг сократился на 1% до 123,2 млрд рублей. Слабонервным не смотреть: NetDebt/oibda(ttm) = 7.6; %ttm/oibda(ttm) = 0,9. 90% оибда пойдет на гашение процентов по долгу, если ничего не изменится.

Сегежа продала европейскую дочку Segezha Packaging, переуступив покупателям ее долг в 100 млн евро. Т.е. Сокращение долга на 1.2 млрд далось переуступкой долга в 8 млрд. Боюсь, чтобы продолжать сокращать долг у Сегежи просто не хватит дочек. Пока не вижу причин, почему долг не должен увеличиваться.

📈 Если посмотреть на динамику цен по сегментам (на скриншоте), то все, кроме пиломатериалов, продолжает падать. Поскольку пиломатериалы занимают в структуре выручки весомую часть, то они компенсировали падение в других сегментах. Особенно чувствительно падение цен на бумагу.

( Читать дальше )

В какие активы реинвестировать дивиденды: выбор аналитиков

- 26 мая 2023, 10:09

- |

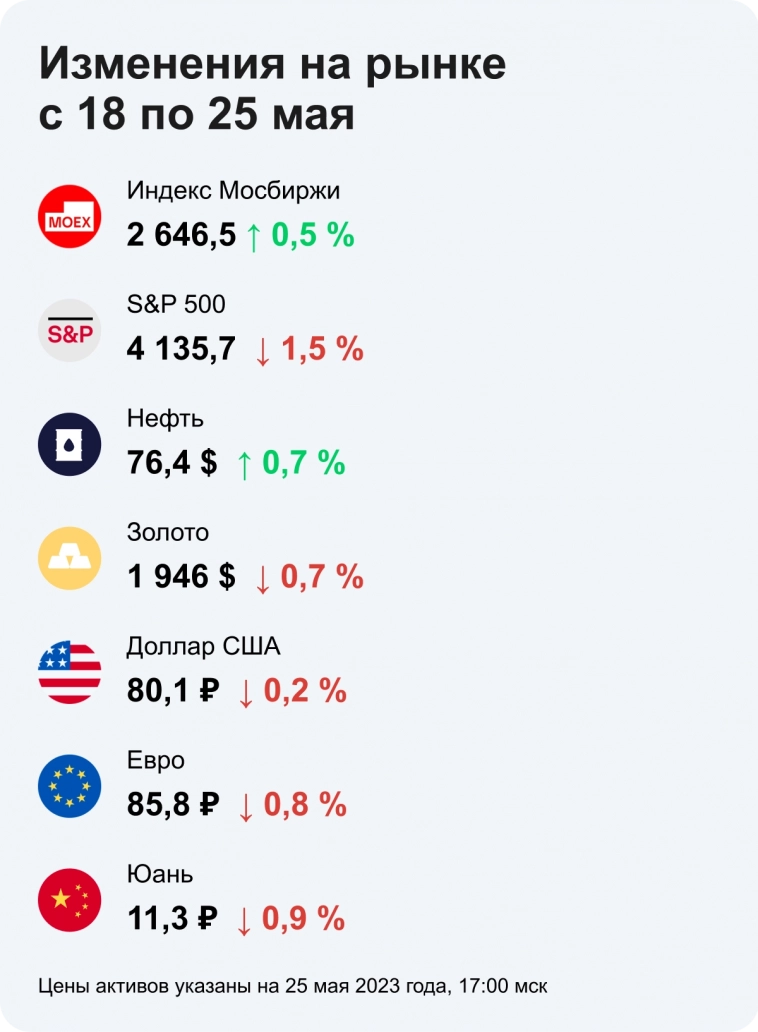

С другой стороны, рынок уже не выглядит дешевым — дивдоходность 8%. Также появились риски, что снизятся прогнозы после публикации отчетности «Газпрома» и продолжающегося падения цен на газ.

Переговоры по потолку госдолга США продолжаются. Возможный рост цен на нефть в случае достижения компромисса может стать дополнительным фактором поддержки для российского рынка.

В какие активы реинвестировать дивиденды

На этой неделе крупные российские компании начнут выплачивать инвесторам дивиденды по итогам года. Мы ожидаем, что общая сумма может составить ~236 млрд ₽. Поэтому наши аналитики подготовили варианты активов, в которые выгоднее реинвестировать пришедшие выплаты.

( Читать дальше )

Яндекс и особенности нидерландского законодательства. В России такого пока нет.

- 26 мая 2023, 09:27

- |

Одна из причин — возможность разного класса акций. Один из основателей, контролирует не очень много акций, но зато очень много голосов.

В российском законодательстве такого нет. Поэтому для контроля над обществом придется кому-то покупать именно контрольный пакет по одинаковым акциям.

2 слова про Yandex.

- 26 мая 2023, 08:29

- |

В последнее время цена $YNDX подрасла примерно на 9%, на новостях о том, будто появилась определённость, что будет решен вопрос с юрисдикцией, разделением и выкупом пакета Яндекс.

25 мая 2023 года «Яндекс» подтвердил, что компания получила от потенциальных инвесторов заявки на покупку различных пакетов экономической доли в компании. Заявки уже рассмотрел совет директоров, их проверят на соответствие санкционным ограничениям. «Яндекс» исключил переход контроля над компанией к новым инвесторам.

Но с точки зрения стоимостного инвестора, это несущественно, его должно интересовать реальное положение дел, состоятельность бизнес-модели, клиентская база, конкуренция и т.д.

Первое

2022 год, март. Произошла крупнейшая в истории компании утечка, в неё попали заказы, сделанные с 19.06.2021 по 04.02.2022. В архиве оказалось в общей сложности 49,4 млн строк. Подсчёт уникальных номеров показал следующие результаты: 6 882 230 телефонных номеров из России (почти все регионы) и Казахстана, 206 725 номеров из Беларуси.

( Читать дальше )

Срочый запрос новой функциональности на Смарт-лабе.

- 25 мая 2023, 23:15

- |

На смарт-лабе можно акк лайкнуть. В то же время у акков есть хз как появляющиеся статусы (админы, видимо раздают) — ну там «Ветеран смарт-лаба», «Интересный блог». Надо чтобы можно было свои лейблы на акк лепить. А потом по этим статусам фильтровать записи в ленте или, там, комменты.

Если можно будет постепенно только статусы добавлять, мне в первую очередь нужна метка «д… б». Чтоб соответствующих людей пометить и в ленте можно было фильтровать: «все посты кроме от д-бов». Ну и т.д.

Любите риск? А вот он. В нидерландском Яндексе.

- 25 мая 2023, 21:38

- |

2. Расписки иностранной компании из королевства Нидерландов. Дивиденды оттуда как получать, даже если бы их платили? Или компенсацию за акции, пока воображаемую, но уже с дисконтом 50%.

3. Всё, что мы знаем про разделение компании, это слухи от Блумберга smart-lab.ru/blog/906636.php, основанные на неизвестных и неназываемых источниках и сообщение компании, что предложения поступили.

4. Не факт, что российская компания будет публичной, скорее ООО или закрытое АО (с открытым много лишних затрат и мороки). И, скорее всего, на бирже она торговаться не будет (это в маловероятном случае, если поменяют нидерландскую акцию на долю в этом ООО).

5. Про перспективы российского Яндекса (хорошая, кстати, компания) — с уходом иностранных рекламодателей, что сейчас с рынком рекламы? Директ, вещь хорошая, но при недостатке денег, сокращают рекламу.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал