Избранное трейдера compound_interest

Являются ли акции реальным убежищем от инфляции

- 13 февраля 2023, 23:49

- |

Постарался разобраться сам и хочу поделиться информацией, может получу полезные подсказки и от вас.

Все данные взяты по США, нужно это учитывать, если большая часть акции у вас в других регионах. Но, я думаю, принцип будет примерно такой же

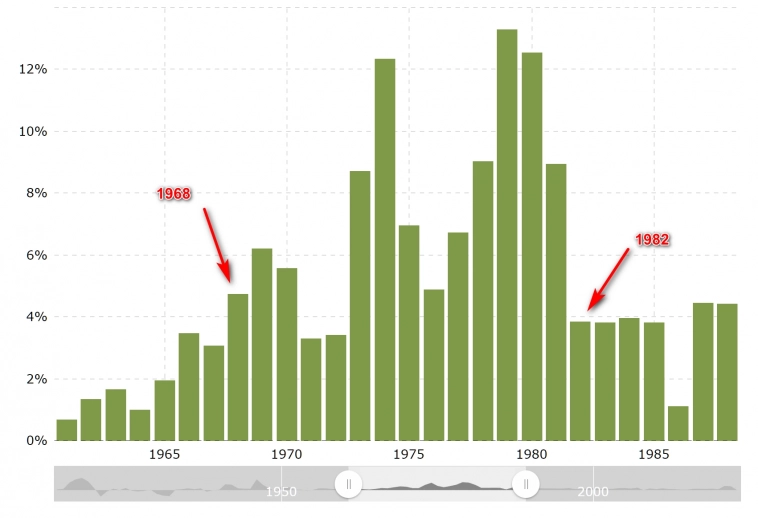

1. Период высокой инфляции определим как с 1968 года (инфляции впервые превысили 4%) и далее тремя волнами до 1982 (инфляции впервые ушла ниже 4%)

Данные можете забрать здесь

2. Возьмем индекс SnP500 за этот период

Пик и дно довольно точно совпадают с периодом высокой инфляции — с ноября 1968 года по июль 1982 года. Падение составило с 908,57 до 325,98 или на 64,13%. Индекс уже скорректирован на инфляцию, но не учитывает дивиденды. Хорошее затяжное падение длинной в 14 лет. Для справки, накопленная инфляция за этот период составила 175,42% (посчитать можно

( Читать дальше )

- комментировать

- 5.7К | ★21

- Комментарии ( 16 )

Золото и инфляция - рыночный миф

- 06 февраля 2023, 18:41

- |

Elliott Wave International показала, что многие широко распространенные предположения о финансовых рынках просто не соответствуют действительности. Одно из таких убеждений состоит в том, что золото следует использовать в качестве страховки от инфляции. Просмотрите эту таблицу, разрушающую мифы.

Автор: Боб Стокс

Еще во времена Римской империи за унцию золота римлянин мог купить хорошо сделанную тогу, пояс и искусно сделанные сандали.

В современном Риме, бизнесмен может одеться элегантно благодаря стоимости той же самой унции золота.

Так что да, золото сохраняло свою ценность на протяжении веков.

Однако в относительно краткосрочной перспективе, которая может растянуться на годы, золото может оказаться не страховкой от инфляции, как считают золотые жуки.

Через мгновение я покажу вам, как это связано с тем, что сейчас происходит с золотом и инфляцией. Тем не менее, давайте сначала получим представление о графике и комментариях к нашей «Global Market Perspective» за февраль 2022 года, которая была опубликована, когда инфляция действительно начала повышатся:

( Читать дальше )

"Огромная дыра в бюджете!" , "Без денег включат печатный станок и будет гиперинфляция!!". С цифрами в руках вобъём осиновый кол в эти городские легенды, которыми пугают россиян.

- 03 февраля 2023, 15:05

- |

Далее вас ждут только цифры и небольшая аналогия с «империей добра». Только факты и ничего личного.

ВВП России за 2021год составил 131 трлн. рублей (https://tass.ru/ekonomika/14328497) учитывая прогнозные цифры 22-го года, озвученные ВВП ВВП (простите за каламбур) будет сопоставим с этой цифрой.

Общие доходы федерального бюджета в 2022 году составили 27,77 трлн руб., расходы — 31,11 трлн руб., дефицит — 3,35 трлн руб., или примерно 2,3% от ВВП (https://www.rbc.ru/economics/10/01/2023/63bc725f9a79476b85142f34)

Общая сумма внутреннего и внешнего государственного долга России за 2022 22,8 триллиона рублей (https://lenta.ru/news/2023/01/25/gos/).

Это составляет примерно 17,4 % от ВВП.

Перенесёмся теперь через океан и немножко в прошлое.

В 1930 году государственный долг США составлял 15,05 миллиарда долларов, или 16,5% ВВП. Когда Рузвельт вступил в должность в 1933 году, государственный долг составлял почти 20 миллиардов долларов, или 20% ВВП. Сокращение налоговых поступлений и расходов на социальные программы во время Великой Депрессии увеличили долг, и к 1936 году государственный долг увеличился до 33,7 миллиардов долларов, что составляет примерно 40% ВВП. Во время своего первого срока администрация Рузвельта имела большой ежегодный дефицит в размере от 2 до 5% ВВП. К 1939 году государственный долг увеличился до 39,65 миллиарда долларов, или 43% ВВП. Наращивание государственного долга и участие во Второй мировой войне во время президентства Ф.Д. Рузвельта и Трумена привели к наибольшему увеличению государственного долга. Государственный долг вырос более чем на 100% от ВВП, чтобы оплатить мобилизацию до и во время войны. Государственный долг составлял 251,43 миллиарда долларов или 112% ВВП на момент окончания войны в 1945 году (https://translated.turbopages.org/proxy_u/en-ru.ru.aa345e6e-63dcf2f9-2caf35f0-74722d776562/https/en.wikipedia.org/wiki/History_of_the_United_States_public_debt).

( Читать дальше )

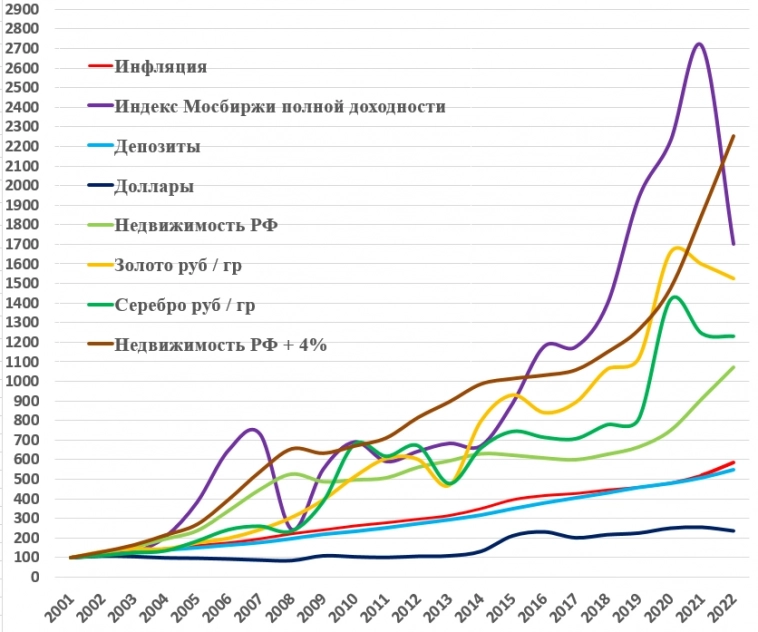

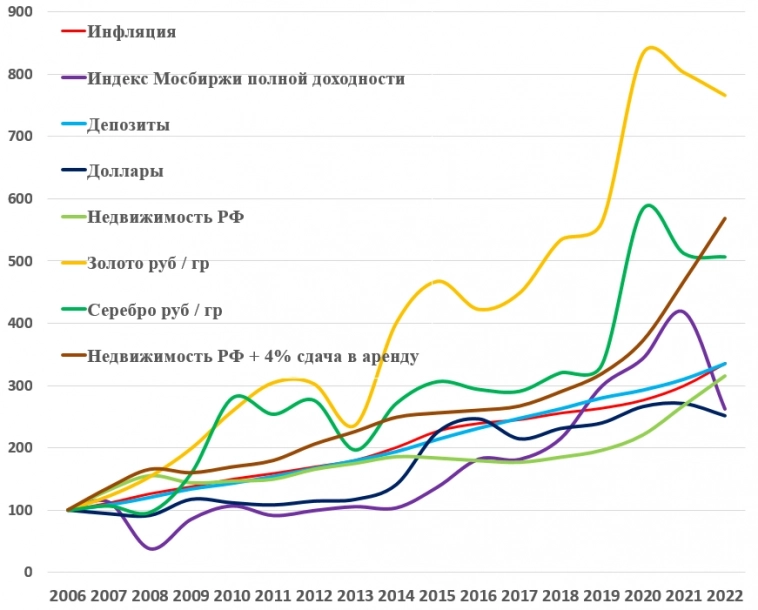

Как сберечь деньги от инфляции. Доходность различных классов активов за 20 лет

- 21 января 2023, 12:38

- |

Взял самые доступные для россиян классы активов и посчитал их доходность за 10, 15 и 20 лет.

Для удобства счета сделал условие, что я инвестировал в них 100 рублей.

Из графика видно, что почти все активы смогли показать положительную реальную доходность.

За исключением депозитов и долларов.

В лидерах роста у нас недвижимость + сдача в аренду (4%), акции и золото.

Доходность активов за 15 лет

( Читать дальше )

"Ранняя пенсия" из каждой щели

- 17 января 2023, 16:45

- |

Тинькофф снял целый фильм с ранними пенсионерами и идущими к этой заветной цели. Вероятно, из чистой любви к искусству, а не для пиара своих фондов.

Общий рефрен: работу не люблю, терплю, откладываю половину и больше доходов, к 2048 году заживу. Точнее, буду так же жить впритык, но уже свободным человеком.

Все остальное — набор допущений, зыбкость которых не хочет признать ни один из героев.

1. Рынки в следующие 30+ лет будут вести себя, как вели раньше. Даже возможность японского (не самого катастрофичного) сценария для SP500 с падением и боковиком на десятилетия адепты «правила 4 %» признать не хотят.

2. Инфляция тоже будет такой, как раньше. Если про США с историей наблюдения в 100 с лишним лет еще можно допустить «средние 3% в год», как можно опираться на прогнозы в стране, которой самой до 1991 года не было?

3. Условной $1000 в месяц от продажи 4 % вашего портфеля ежегодно будет хватать в вашей стране, как сейчас. Ваши рубли, лиры или рупии не укрепятся к доллару.

У героя Александра Елисеева smart-lab.ru/blog/843295.php «заморозили» 70 % портфеля, но в фильме об этом, естестенно, не упомянается. И человек инвестирует всего несколько лет, а уже случился такой форс-мажор. Как можно верить в то, что в следующие 10 лет накопления и 30 лет жизни на пенсии ничего не случится?

( Читать дальше )

Как инвестировать в золото. Часть 4. Вложения в околозолото: монеты, акции, ювелирка

- 09 декабря 2022, 12:17

- |

Продолжаю рассказ о различных способах инвестировать в золото.

Предыдущие части:

- Купить золото стало проще. Разбираемся во всех вариантах. Часть 1. Золотые слитки

- Часть 2. Контракты на бирже, фьючерсы, ОМС

- Часть 3. Золотые фонды: ПИФ, БПИФ, ETF

Сегодня заключительная часть, в которой затронем активы, косвенно привязанные к цене драгметалла. Назовем это околозолотом.

8. Инвестиционные монеты

Многие предпочитают инвестировать в золото через покупку инвестиционных монет из драгметаллов. Стоимость монет привязана к цене золота на бирже, а некоторые из них представляют еще и дополнительную, нумизматическую ценность. Таким образом ценообразование не простое — это не чистое следование к котировкам золота, а сопутствующие факторы (цена металла, спред банка, нумизматическая ценность, сохранность, ликвидность и т.д.). Инвестиционные монеты — это отдельный обширный рынок.

( Читать дальше )

Как инвестировать в золото. Часть 3. Золотые фонды: ПИФ, БПИФ, ETF

- 08 декабря 2022, 11:17

- |

Продолжаю рассказ о различных способах инвестировать в золото.

Предыдущие части:

- Купить золото стало проще. Разбираемся во всех вариантах. Часть 1. Золотые слитки

- Часть 2. Контракты на бирже, фьючерсы, ОМС

Сегодня остановимся на разных видах фондов, имеющих в активах золото или производные финансовые инструменты на него.

5. Паевые инвестиционные фонды (ПИФ) на золото

На российском рынке более десятка ПИФов, позволяющих инвестировать в золото. Их можно разделить на два вида:

- Товарных активов, где за паями стоит реальное физическое золото.

- Фонды фондов, которые сами покупают другой биржевой фонд (как правило забугорный «золотой» ETF).

Пример: Фонд Золото от Сбера, который вкладывается в иностранный ETF на золото.

( Читать дальше )

Как инвестировать в золото. Часть 2. Контракты на бирже, фьючерсы, ОМС

- 07 декабря 2022, 11:30

- |

В прошлом посте начал рассказ о различных способах инвестировать в золото.

Сегодня продолжим и остановимся на биржевых инструментах инвестирования в презренный металл.

2. Контракты на золото на Московской бирже

На Московской бирже в секции валютного рынка можно покупать контракты на золото (GLDRUB_TOM).

По сути, это аналог обезличенного металлического счета в банках (см. ниже), но гораздо более выгодный из-за низких биржевых комиссий и спредов. Контракты обеспечены физическим золотом, которое хранится в Национальном Клиринговом Центре. Но получить физический металл с такого счета нельзя.

Список брокеров предоставляющих своим клиентам услуги по совершению операций на рынке драгоценных металлов Мосбиржи.

( Читать дальше )

Купить золото стало проще. Разбираемся во всех вариантах. Часть 1. Золотые слитки

- 05 декабря 2022, 12:50

- |

В 2022 году российский фондовый рынок знатно перетряхнуло. В том числе изменились правила в торговле золотом и его производными финансовыми инструментами. Правительство упростило куплю-продажу драгметалла для физиков, покупка физического золота стала более привлекательной, и в этом году спрос растет с каждым месяцем, хотя владение физическим золотом по-прежнему несет массу проблем. Но обо всем по порядку.

Существует десяток способов инвестировать в золотишко. Я собрал всю последнюю информацию и подготовил пост об инвестициях в презренный металл. Как бы не старался сделать его компактным, все равно получился большой. Поэтому буду публиковать частями на этой неделе.

Главное, что изменилось — налоговые послабления при покупке золотых слитков.

- Весной отменили НДС на покупку золотых слитков для физических лиц. Налог был немаленький (20%) и являлся главным препятствием для покупки физического золота населением.

( Читать дальше )

Дивидендный фактор. Сколько должны стоить Газпром, Сбер и прочие

- 02 ноября 2022, 17:25

- |

Размер дивиденда сам по себе может быть готовым инструментом для оценки акции. С поправкой на доходность рынка он покажет, сколько сегодня должны стоить эти бумаги при полном отсутствии какого-либо другого позитива. Рассчитаем на примере самых ликвидных фишек.

Перевернутые дивиденды

Есть много моделей для расчета стоимость компаний, торгуемых на рынке. В реальной жизни каждая из них дает лишь фрагмент общей картины. В том числе это касается метода дисконтирования дивидендов.

Сам метод довольно древний, его применяют с середины 1950-х. И для западных рынков он отчасти устарел, поскольку все больше компаний за рубежом, особенно в IT-секторе, вместо регулярных прямых выплат в пользу акционеров предпочитает проводить разовые обратные выкупы акций.

В итоге на долю дивидендов в США приходится не более трети суммарной доходности акций. А вот в России — до двух третей, то есть размер выплат может определять стоимость акций даже больше, чем темпы роста экономики или цена на нефть. Покажем, как это можно использовать.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал