Блог им. Lovkach56rus

Как сберечь деньги от инфляции. Доходность различных классов активов за 20 лет

- 21 января 2023, 12:38

- |

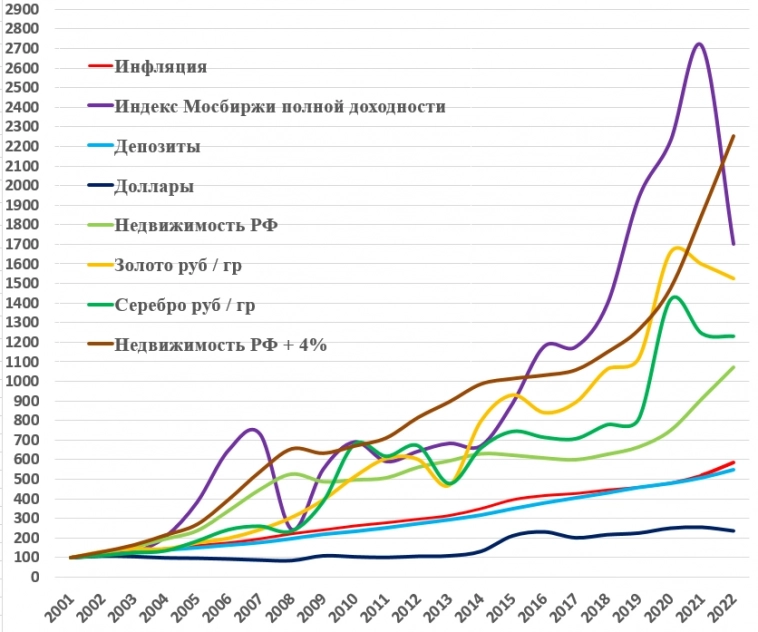

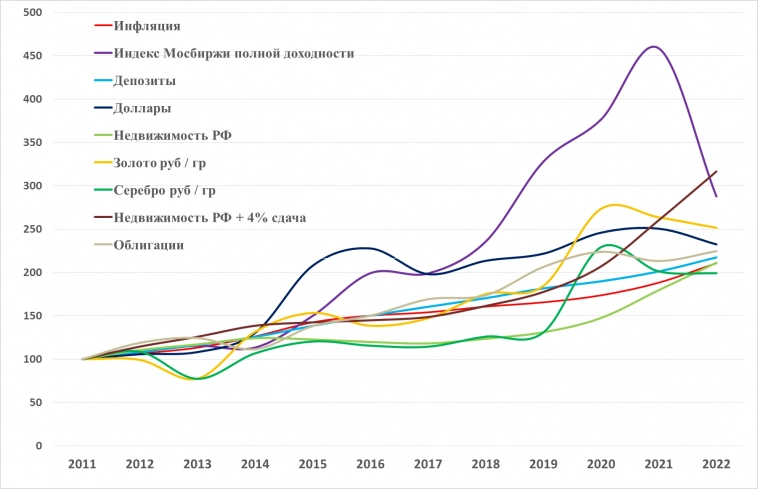

Взял самые доступные для россиян классы активов и посчитал их доходность за 10, 15 и 20 лет.

Для удобства счета сделал условие, что я инвестировал в них 100 рублей.

Из графика видно, что почти все активы смогли показать положительную реальную доходность.

За исключением депозитов и долларов.

В лидерах роста у нас недвижимость + сдача в аренду (4%), акции и золото.

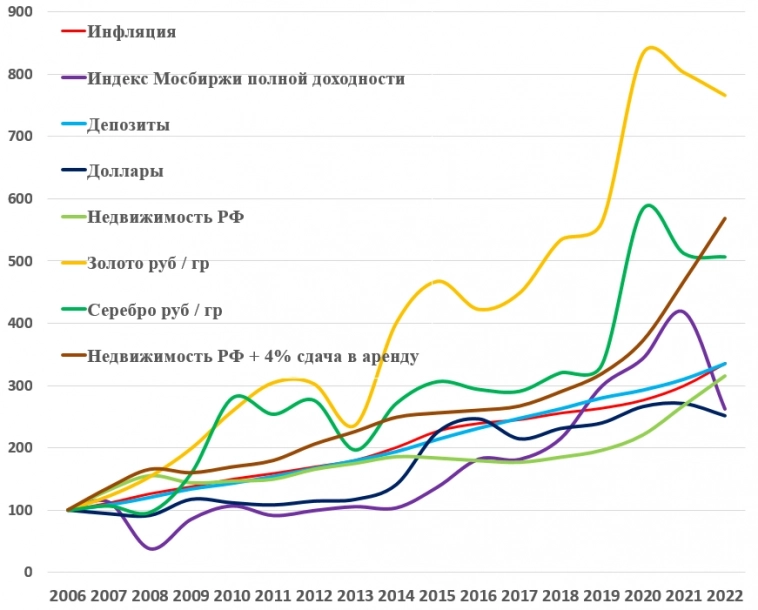

Доходность активов за 15 лет

На этот раз в лидерах роста у нас золото, недвижимость + сдача в аренду (4%) и серебро.

Депозиты позволили бы нам сохранить деньги.

Остальные классы активов не смогли показать положительную реальную доходность.

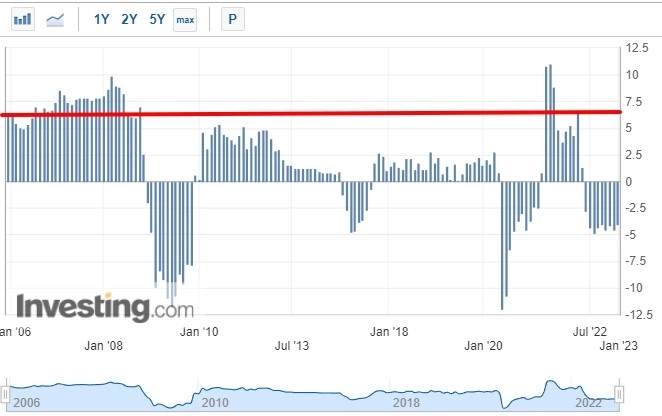

Отдельно хочется сказать про рынок акций.

С 2000 года мировая экономика очень быстро росла.

Цены на сырьевые товары значительно выросли.

Благодаря этому ВВП нашей страны в среднем рос на 7% в год.

Естественно, рынок акций хорошо вырос и в какой-то момент времени оценка стала завышенной.

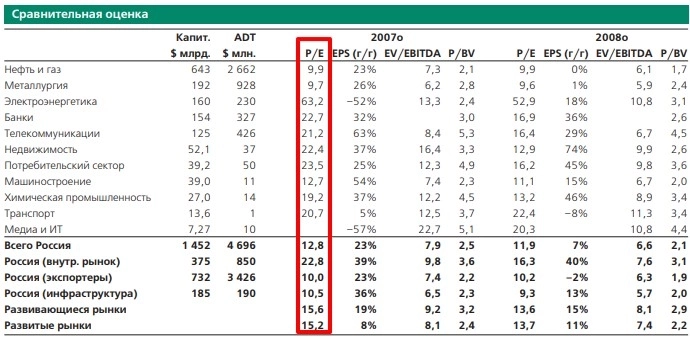

Вот такие мультипликаторы тогда были.

Индекс P/E = Капитализация компании (её рыночная оценка) / на чистую прибыль.

Данный мультипликатор показывает, за сколько лет окупятся ваши вложения в данную компанию, при условии, что вся прибыль будет направляться на выплату дивидендов.

Если оценка нефтегаза и металлургии была адекватной, то вот остальные сектора, оценивались по завышенным мультипликаторам.

Вы бы стали покупать акции, которые окупятся за 20 — 60 лет?

Думаю, ответ очевиден.

Если бы рынок акций имел адекватную оценку в 2007 году, то уверен данный актив, смог бы показать положительную реальную доходность.

Доходность активов за 10 лет

Все активы, за исключением серебра смогли показать положительную реальную доходность. В лидерах роста — недвижимость + сдача в аренду (4%), акции и золото.

Выводы

Лучшие активы для вложений – недвижимость со сдачей в аренду, золото и акции.

Худшим активом для сохранения денег является доллар.

Инвест идеи, обзоры компаний, аналитика, чутка политики все это можно найти в моем телеграм канале

Подписался, без прибыли не остался! — t.me/invest_fynbos

теги блога Точка Спокойствия

- En+

- En+ Group

- FixPrice

- Globaltrans

- Lyft

- lyft inc

- Ozon

- Polymetal

- QIWI

- S&P500

- softline

- SVB

- tcs group

- tesla

- USDRUB

- X5 Retail Group

- акции

- Алроса

- АФК Система

- БСП

- ВТБ

- Газпром

- Глобалтранс

- ГМК НорНикель

- Детский мир

- дивиденды

- европа

- инвестиции

- инвестиции в акции

- инвестиции в недвижимость

- инвестиционная идея

- Интер РАО

- инфляция

- Китай

- Коррекция

- кризис

- Кризис в США

- криптовалюта

- Ленэнерго

- ленэнерго ап

- ЛСР

- лукойл

- Магнит

- Максим Орловский

- мать и дитя

- Мечел

- ММК

- МосБиржа

- мосэнерго

- МРСК Урала

- мтс

- недвижимость в РФ

- Нефть

- НЛМК

- Новатэк

- Новости

- обзор акций

- облигации

- ОГК-2

- отчеты МСФО

- офз

- Пик

- политсрач

- Полюс

- Полюс Золото

- портфель

- прогноз

- прогноз по акциям

- Распадская

- рецессия

- роснефть

- Русал

- русгидро

- самолет

- санкции

- сбер

- сбербанк

- Сбербанк преф

- Северсталь

- Совкомфлот

- Софтлайн

- сургут преф

- сша

- татнефть

- тинькофф

- Тинькофф Банк

- Тинькофф Инвестиции

- ТМК

- Транснефть

- Транснефть преф

- трейдинг

- форекс

- Фосагро

- ФРС

- Экономика

- Эталон

- ЮГК Южуралзолото

- Юнипро

- Яндекс

- Яндекс компания

Что-то дорожает, что-то дешевеет. всегда так было.

вон, пропаганда кричит про рост цен в ЕС на 50%, а то, что у них 10 лет цены не росли — молчит. а у нас росли и уж точно за 10 лет набежало более 100%

у меня коллеги есть, фанаты сеятелей и червонцев разных. вот им покажу этот пост

Жилая или коммерческая, аренду(4% чистыми в жилой или от 8% в коммерч) прибавляли или нет?

Дмитрий,

Нет, я брал стоимость вторичной недвижимости без прибавления % по аренде.

Мне интересно в эти 4% «чистой доходности» входит ремонт квартиры каждые 5 лет? Что-то мне подсказывает, что нет. Какая там реальная тогда чистая доходность это большой вопрос.

Вы вообще зря берете Питер. Москва тут была бы куда универсальнее и статданных по ней больше и поляна рынка больше в разы.

Все данные по ней можете найти на сайте www.irn.ru/services/

С остальным я солидарен. Точка входа важна.

InvestorNaDolgo, вот тут согласен, но можно купить золото на ОМС в банке. Там комиссии насколько я знаю за открытие и закрытие счета нет.

Есть ли там такой же спред это вопрос интересный, может подскажите.

Я бы еще рассмотрел покупку акций золотодобытчиков. Например, акции Полюс Золота.

============================================

но ответ на самом деле прост, дивидендные акции США - за 15 лет дали не менее 700% прироста (с учётом реинвестирования дивидендов) в долларах!

СП, я брал данные от ЦБ по инфляции.

С учетом инфраструктурных рисков покупать сейчас иностранные акции на СПБ бирже — огромные риски.

Касательно див. акций в США, и их доходности за 15 лет. Все это произошло из-за нулевых процентных ставок. Как долго эпоха низких ставок продлится?

Если представить, что инфляция с нами надолго, то все эти акции сильно упадут в цене. Хорошая, ли точка входа сейчас? А смогут ли в следующие 15 лет данные акции показать хороший доход?

Разве депозит может быть выше или равен инфляции?

На рисунок было бы хорошо добавить ещё пару графиков:

— «данные от ЦБ по инфляции»х10%

— «данные от ЦБ по инфляции»х20%

если взять официальную инфляцию, то получим, что рублёвые цены с конца 2007-го, т. е. за 15 лет выросли в среднем в три раза, а если к официальной инфляции добавить 10% в год, то получим в 11,4 раза. То ли Вы слишком молоды, то ли у Вас плохо с памятью, если не видите, что вторая цифра — полная чушь.

А по мясу птицы и свинине, бензину, хлебу, проезду на общественном транспорте как раз и получаем рост в 3 раза «плюс-минус».

— «данные от ЦБ по инфляции»х10% это примерно в 3.3 раза за 15 лет

— «данные от ЦБ по инфляции»х20% это примерно в 3.6 раза за 15 лет

Именно эти цифры я имел ввиду.

Наверное мы с вами по разному считаем, но спорить с вашей математической степенью не буду, вам виднее как верно.

За 15 лет не скажу, не считал депозиты, а с конца 2017-го (т. е. за 5 лет) ОФЗ до года, которые можно считать аналогом депозитов, дали +35,6% против инфляции 36,7%.

ИМХО, по ощущениям рублёвые депозиты дают доходность близкую к инфляции, валютные в зависимости от колебаний курса: при резких девальвациях рубля больше инфляции, в остальное время значительно меньше.

Penguin, использовал еще в 2014-16 году. Более того, там были схемы по увеличению дохода от Тинькофф банка.

Вот вам ссылка на ютуб www.youtube.com/watch?v=vYF7TBksMCc&t=1590s

cbr.ru/hd_base/infl/

А часть банков давала процент по срочным вкладам даже выше ставки ЦБ.

При наличии АСВ и получении выписок операций по вкладам при каждом действии можно было совершенно безопасно хранить деньги в т.ч. и в самых ненадёжных банках. Я самолично трижды легко и успешно(ттт) проходил через получение денег от таких при отзывах лицензий.

Именно от этого и спасают выписки о которых пишу.

Арксбанк у меня был как раз из таких. Но АСВ получив от меня выписки выплатило все 1,4 млн, куда входили и проценты. Я потерял лишь около 53 тыс, которые не успел вовремя снять(было лето и я ленился ехать), чтобы сумма не превышала лимит.

rucompromat.com/articles/arksbank_okazalsya_mnogosloynyim

Два других у меня были всё же побелее, хотя даже из них лишь один отправил в АСВ верные данные о итоговой сумме у меня на счёте.

В США в 191х зарплата была порядка 50 долларов. На ряду с обещаниями в виде того, что бумажка номиналом 20 долларов = монета 20 долларов (31,1 гр. чистого золота), я думаю многие американцы считали зачем носить, с собой «мелочь», если есть бумажные деньги, которые обеспечены золотом. Не трудно подсчитать, сколько можно купить благ и услуг на 20 долларов бумажных образца 191х и 2 с половиной унции золота, поменяв их на доллары в ближайшем ломбарде сейчас)

Золотом не нужно спекулировать, им нужно просто владеть и владеть физическим металлом. А то знаете как было в 70-е в США, а санкции ни на какие мысли не наводят!

офз-руониа

tips

на самом деле победил бакс в виде американских облиг типа jnk emb hyg

у них есть график полной доходности… я б скинул ссылку но у меня она др компе...

дельно пиши есчо

кстати тот же tlt шикарно ходит… идеально для спекуляций...

есть еще vteb — самая красивая бумажка что видел… но у нее движняки слабые — маленький профит… VTEB — Vanguard Tax-Exempt Bond Index Fund Stock Price and Quote (finviz.com)

вообще… имхо етф на облигации крайне удобны для спекуляций среднесрок… т.к в них затяжные тренды на изменении дежно кредитной политики + инфляционно-дефляционное макро…

там вроде только ptp ограничили

Withholding on Publicly Traded Partnerships (“PTPs”) Effective Jan 2023 | IB Knowledge Base (ibkr.info)

у мя европейский брокер экзанте сижу в этих etf

я торговал VIXY пришлось перейти на VXX кторый етn

Американцы аргументируют это тем, что европейский регулятор требует слишком много отчетов по ETF. Решили, что легче вообще все заблокировать для Европы, чем тонны бумаг пересылать.

Зато на Кипре нет других налогов, те безналоговый рай для спекулянтов по сути.

Ну и бумажная коммерческая недвига (ЗПИФ) подоступней квартир будет)