Избранное трейдера baron_samedi

Делаем опционный калькулятор по биномиальным моделям оценки в Google Spreadsheets (часть 3)

- 14 ноября 2021, 17:06

- |

Необходимую для расчета подготовку мы уже выполнили, когда реализовывали модель CRR, поэтому начнем с того, что скопируем лист и назовем новый лист JR. На листе JR, руководствуясь вышеописанным, внесем изменения в ячейки, отвечающие за вероятности движения цены вверх и вниз (B17 и B18) — проставим там снова по 50%, как это было у нас на первом листе. Для реализации модели нам предстоит рассчитать по ней размер приращения вверх и вниз.

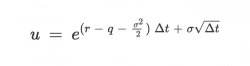

Формула для расчета приращения вверх выглядит так:

где r — interest rate (у нас 0), q — dividend yield (для фьючерсов тоже 0), сигма — волатильность, а дельта t — это наш временной шаг в долях года (ячейка B20). Соответственно в Spreadsheets/Excel это у нас будет:

( Читать дальше )

- комментировать

- ★9

- Комментарии ( 5 )

Делаем опционный калькулятор по биномиальным моделям оценки в Google Spreadsheet (часть 1)

- 06 ноября 2021, 17:18

- |

Суть биномиальной модели оценки в том, что при тех же вводных, что и у Блэка-Шоулза, она строится на разбиении времени до экспирации на равные временные интервалы (отрезки) (а в МБШ время непрерывно), и движение цены от начала одного отрезка к началу другого может быть либо вверх, либо вниз. Модель упрощает реальность ещё и тем, что в процентах шаг движения цены вверх и шаг движения цены вниз на всех отрезках одинаков, при этом шаг вверх может быть не равен шагу вниз. Размер шага вверх и шага вниз рассчитывается моделью из входных данных. Вероятности на следующем отрезке двигаться вверх или вниз также рассчитываются моделью из входных параметров и так же неизменны. Необязательно это будут вероятности 50/50, может получиться любое соотношение в сумме, дающее 100%.

( Читать дальше )

Генераторы альфы: методика оценки стратегии торговли российскими акциями, облигациями, валютой и биржевыми товарами

- 16 сентября 2021, 19:43

- |

В данном посте представлю методику исследований под заголовком «генераторы альфы», дабы в последствие на нее ссылаться.

«Генераторы альфы» — серия постов, в которых стратегии проверяются на предмет наличия той самой альфы – меры эффективности управляющего.

Для понимания того, как альфу посчитать, достаточно задаться только одним вопросом: от куда есть пошла доходность на фондовом рынке?

Доподлинно известно, что не бывает на фондовом рынке доходности без риска. Не всегда этот чертяга вознаграждает инвестора, иной раз может и уполовинить его депозит, да только никуда жаждущий пенсии в 35 денег на брокерском счете от риска не убежит. Для тех, кто к риску и за километр не подойдет, придумали краткосрочные государственные облигации. Все остальные могут, с определенной периодичностью получать риск-премии – дополнительную доходность поверх безрисковой ставки.

А премий этих – видимо-невидимо. Свои для каждого класса активов. Так поспешим же познакомить нетерпеливого читателя с ними.

( Читать дальше )

Моя история или как правильно выводить крипту если она есть.

- 14 апреля 2021, 18:08

- |

И он мне их отдал на запчасти.

Не знаю зачем собственно, но «там такие крутые вентиляторы! Уууу! по 120к рублей за пару вышли, остальное в мусор». Забегая вперед — когда крипта пошла в рост, эту часть майнеров очень быстро расхватали на сайте объявлений будущие теоретические миллионеры. К сожалению заработок даже с нынешним ростом крипты на этих моделях в районе 5-10$ в месяц, но парни не теряют надежду.

В то время я был далек от крипты, и пытался вспомнить, куда похерил один биткойн, полученный в самом начале его изобретения. Кошелек остался на компьютере, который в свою очередь остался в другом городе. Ни паролей ни явок через столько лет я уже не помнил. Да и ладно.

( Читать дальше )

О стационарности рынка.

- 12 сентября 2020, 17:59

- |

Однако рынок это не временной ряд цен, который является всего лишь реакцией рынка на внешние воздействия, а внешние воздействия могут быть какими угодно. С какого бодуна реакция системы на нестационарный процесс вдруг станет стационарным процессом? Наверное, чтобы делать заключение о рынке нужно изучать не реакцию, а сам рынок как систему.

А рынок, это всего навсего совокупность действий большого количества участников с разными капиталами, горизонтами, интересами и пр., и пр. Ну, и сама биржа, как сумматор этих интересов — это не сложно. Т.е., для понимания рынка нам нужно изучать поведение совокупности участников торгов.

И вот тогда выяснится, что состав участников меняется достаточно медленно, дни, недели и месяцы большой роли не играют, и реакция участников на внешние раздражители вполне стационарна и со временем изменяется незначительно. Кроме того, все это оч похоже на нормальное распределение.

( Читать дальше )

Кто умеет предсказывать рынок?

- 16 июня 2020, 18:25

- |

Уважаемый Ынвестор в комментариях к своей статье высказал замечательные по своей силе утверждения:

1) Прогнозировать {рынок — прим. автора} как раз не так и сложно.

2) Без наличия вью торговать опционы самообман.

Поскольку уважаемый Ынвестор был не готов отвечать на наводящие-уточняющие вопросы и вообще к конструктивной дискуссии и решил прекратить разговор, то мне так и не удалось вяснить насколько реально «прогнозировать рынок».

Тем не менее, вопрос крайне серьёзный и даже фундаментальный.

Разрешите обратиться к Вам, уважаемые коллеги с простым вопросом:

Вы умеете прогнозировать рынок?

Чтобы ответ был чуть сложнее, чем "ежу понятно, да запросто!" давайте договоримся с терминами. Что значит вообще «прогнозировать рынок»?

В простейшем варианте нужно назвать дату (и при необходимости точное время) после чего произнести утверждение:

( Читать дальше )

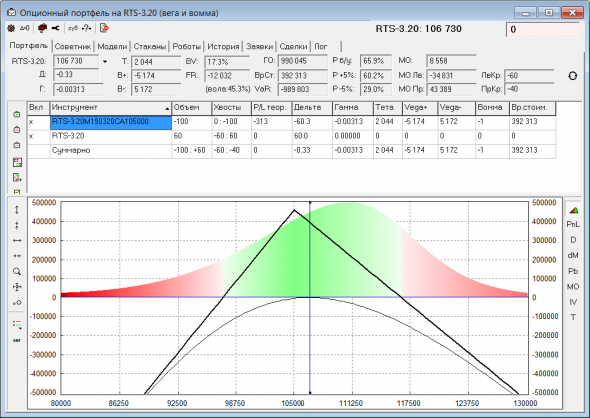

Вега и Вомма

- 15 марта 2020, 03:27

- |

Возможно, не все знают про нелинейные эффекты грека Веги и волшебные свойства грека Воммы. По нынешним волатильным временам, когда вола ходит туда-сюда на десятки процентов — эти эффекты могут значительно повлиять на финрез при торговле волатильностью. Хочу поделиться своим видением — может кому будет интересно. А может кого убережет от опасной позиции с неоправданным риском.

Итак, рассмотрим проданный стрэдл:

Это обычный профиль PnL, который рисуют все опционные программы. Фактически, это зависимость PnL позиции от первого момента (M1) распределения вероятностей, где окажется цена БА на экспирацию (вон оно на заднем фоне профиля). M1 = текущей цене БА. Т.е. мысленно двигаем все распределение влево-вправо (меняем M1) и считаем, как изменится PnL позиции при этом. Но, когда торгуем волатильностью, влияние первого момента ведь стараемся исключать используя дельтахедж (ДХ). И в большей степени нас должен интересовать профиль PnL от второго момента распределения (M2). Именно от него зависит финрез торговли волатильностью. Фактически, M2 почти тоже самое, что IV на центре улыбки (IVC). Смотрел на истории, специальным образом нормированный M2 (на цену БА и время до экспы) коррелирует с IVC почти 100%.

Если у нас есть опционная модель, в которой можно точечно менять второй момент, то легко посмотреть профиль PnL от изменений M2. Я использую замечательную модель Курбаковского, в которой главный параметр mI — как раз и отвечает за второй момент. Поэтому добавил в своей программе отрисовку такого профиля. И вот что рисует для проданного стрэдла:

( Читать дальше )

Продавайте Ri опционы! или Осторожно, провокация!

- 05 марта 2020, 16:45

- |

Ковыряясь в недрах смартлаба, случайно наткнулся на свой позапрошлогодний топик https://smart-lab.ru/blog/470616.php . В топике обнаружился косяк в расчетах. Косяк исправил и актуализировал данные до сегодняшнего дня. Получилось следующее (очевидное и почти бесполезное):

Измаявшись предэкспирационным бездельем, решил посмотреть, как за последние несколько лет обстояли дела у продавцов/покупателей волатильности в опционах Ri по месяцам.

Табличку, приведенную ниже, составил следующим образом. Первый столбец — дата экспирации, только месячные контракты. Второй — IV центра улыбки серии ровно за 4 недели до экспирации. Третий — RV базового актива, посчитанная по данным за 4 недели до момента экспирации. Четвертый — ориентировочный доход продавца волатильности в %-х веги, и пятый — тот же доход, накопленным итогом. Крайняя циферка RV (по понятным причинам) посчитана не за 4 недели, а за последние 9 дней.

( Читать дальше )

Практическая теория. 1

- 13 февраля 2020, 16:48

- |

Без практики теория, как бы, дохлая кошка. Но прежде чем практиковаться, надо подумать. Сделать, как вы это называете ТС. Я постараюсь выбрать время и запустить такую ТС вместе с вами. А пока вспомним немного теории, или узнаем, и по ходу будем ее юзать. Конечно, я бы хотел, что бы вы мне помогли советами. Может мы, как то, вместе это улучшим. Пока для немногих, кто случайно не в курсе про опционы, изложу методы вычисления. Как обычно прикреплю файлик в экселе. https://cloud.mail.ru/public/2etF/2upCiHKgs

Я возьму SPY вернее не весь, а только его финансовый сектор XLF. Оно и дешевле и ликвидность хорошая. Вы можете взять РТС или SI. Мы будем продавать опционы и как то из этого выкручиваться. Продавать мы будем коллы, а покупать БА. У кого нет денег, тот может либо их взять, либо продавать путы. Деньги брать можно прямо на бирже, потому что биржа это такая организация, которая торгует деньгами.

Итак, методика. На листе XLF я выписал цены закрытия XLF с 13.01.2020 по 12.02.2020, 31 день. Затем я нашел дисперсию ln(сегодня/вчера) из дисперсии я вывел Стандартное отклонение. Взял корень из 365 ( 19.1), а умножив 19.1 на стандартное отклонение одного дня получил волатильность годовую, которой мы и будем торговать и о которой вы должны были слышать. (желтый столбец). Так как я использую 365 дней в году, то в расчеты я должен включить и выходные дни без изменения цены.

( Читать дальше )

Модель Курбаковского, сглаживание и нормировка

- 14 декабря 2019, 13:03

- |

Большое спасибо Виталию Курбаковскому, что опубликовал свою обобщенную модель ценообразования опционов (1, 2, 3, 4, 5). Давно хотелось подобную модель, с минимум параметров, физический смысл которых был бы более-менее понятен. Чтобы можно было осознано свои параметры модели задавать, а не подгоняться под рынок и слепо за ним идти. Модель, которую использует биржа (с шестью параметрами ABCDES) под такой запрос не подходит. Попробуй там пойми, все ли шесть параметров сейчас имеют справедливые и оправданные значения, или с каким-то из параметров можно поспорить. И слишком уж она гибкая. Бывало смотришь — выскочила какая-то котировка за модель, только соберешься по ней ударить, а программа параметры модели подкорректировала и услужливо изогнула кривую с учетом новой котировки. И то, что только что

выбивалось за модель, стало ей соответствовать. Пробовал еще модель китайской улыбки, там и параметров поменьше и смысл у них попонятнее, но очень уж плохо она подгоняется под рынок. И тут, на счастье, Виталий поделился своей моделью и все подробно объяснил. Реализовал у себя и оказалось — то что надо. И в рынок хорошо вписывается, и параметры имеет понятные.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал