Избранное трейдера На пенсию в 35

Готовимся к санкциям на фин. рынке.

- 26 февраля 2022, 19:41

- |

Но поскольку Старик Байден и вся его команда не внушают доверия даже самим американцам, шансов у них не много.

На следующей неделе кто то из нас сделает состояние которое обеспечит его на всю оставшуюся жизнь, ну или по крайней мере удвоит/утроит депозит как в марте 2020 года. Обидно будет пропустить такой шанс из-за невозможности доступа к бирже/интернет банку, тем блоее что наши партнёры обещают хакерские атаки на инфраструктуру РФ.

Маленькие технические предосторожности, могут юным Баффетам сколотить начальный капитал ;-), а не названивать в кол ценры банков и пытатся разблокировать заблокированные акаунты.

1. Делаем архивные копии всех важных файлов, сканов документов, файлов с паролями/логинами, делаем копии телефонных книжке телефонов.

2. делаем бэкапы с иностранных обычных серверов на Яндекс диск и копию на мейл.ру диск

3. переводим все аккаунты на российских сервисах и особенно банках/брокерах на российские емейлы, и сотовые телефонные номера которые у провайдеров зарегистрированный на Вас, а не ближайших родственников (бывает и такое для старых номеров). При любых проблемах к доступу у вас могут попросить телефонный номер зарегистрированный на Вас лично, ели он будет зарегистрирован на жену/мужа/папу/ могут быть проблемы с восстановлением доступа к интернет банку.

( Читать дальше )

- комментировать

- 11.9К | ★64

- Комментарии ( 104 )

Как выиграть любой спор по поводу инвестиций

- 17 февраля 2022, 13:36

- |

статья от Чарли Биллело

Изменив дату начала и окончания выбранного периода, вы можете выиграть практически любой спор о том, что является лучшей инвестицией.

Даже вековую битву между апологетами золота и быками фондового рынка? Да, даже её.

Вот руководство по победе в споре, сначала в пользу золота, а затем в пользу акций… Если вы за золото, вам следует ссылаться только на два периода, чтобы “доказать”, что золото — лучшая инвестиция: 1972-1980 и 2000-2011 годы. А как насчет всех остальных лет? Игнорируйте их.

1972-1980

Ваш рассказ: “Золото — лучшая инвестиция в мире, и так будет всегда. В США наблюдается гиперинфляция и постоянная стагнация реального роста. Единственный способ защитить себя — это золото. И, кстати: никто не должен владеть акциями”.

( Читать дальше )

IB-ники пугают )

- 16 февраля 2022, 00:07

- |

Dear IBKR Client,

As you are likely aware, the elevated tension between Russia and Ukraine has led to increases in regional and global risks. The situation is fluid and no official sanctions have been announced.

We remind clients holding Russian securities traded on the Russian exchanges that these assets are particularly exposed to economic and political events, including governmental decisions to restrict activity or access to accounts, the inability to close positions, restrictions on the movement of funds in and out of Russia or the Ukraine, and other serious disruptions.

IBKR cannot guarantee the accessibility to our liquidity in these assets and clients concerned with such impacts should consider appropriate steps to mitigate these risks.

The following might be affected

Assets denominated primarily or secondarily in Ruble (RUB, Russian securities/debt or security linked derivatives).

Energy sensitive assets (energy commodities, energy companies, etc.).

Impact on European and/or Global markets deriving from interruptions in commodity and energy supplies.

General market risks resulting from events with large volatility and uncertainty for economies.

Regards,

Interactive Brokers

С эльфийского:

Уважаемый клиент IBKR,

Как вы, вероятно, знаете, повышенная напряженность в отношениях между Россией и Украиной привела к увеличению региональных и глобальных рисков. Ситуация нестабильная, и никаких официальных санкций объявлено не было.

Напоминаем клиентам, владеющим российскими ценными бумагами, торгующимися на российских биржах, что эти активы особенно подвержены влиянию экономических и политических событий, включая решения правительства об ограничении деятельности или доступа к счетам, невозможность закрытия позиций, ограничения на движение средств в и из Россия или Украина, и другие серьезные нарушения.

IBKR не может гарантировать доступ к нашим ликвидным средствам в этих активах, и клиенты, обеспокоенные такими последствиями, должны принять соответствующие меры для снижения этих рисков.

Следующие могут быть затронуты

( Читать дальше )

2003-2007: Безопасная ставка изъятия на российском фондовом рынке

- 11 февраля 2022, 11:40

- |

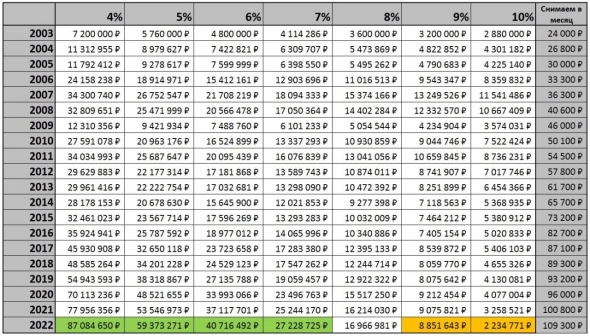

Есть предположение, что в случае с российскими акциями безопасная ставка изъятия из портфеля (SWR) гораздо выше 4%. Может быть, 6-8%. Высокие дивиденды можно снимать — на них и жить, а сами акции будут расти. Я взял Индекс Мосбиржи с учетом дивидендных выплат, но за вычетом налога на дивиденды (MCFTRR) с февраля 2003 по февраль 2022. И решил проверить, какая ставка изъятия приводила к уничтожению портфеля за короткий срок, а какая — была безопасной?

Я подготовил отчеты с началом жизни на пассивный доход в разные годы — с 2003 по 2007.

2003 год

7 инвесторов начали изымать из своего капитала 24'000₽/мес., начиная с 1 февраля 2003 года. Каждый год они индексируют размер своих изъятий на инфляцию. Инфляция была разной — варьировалась от 13,3% в 2008 году до 2,5% в 2017 году. Так что 1 февраля 2022 они пришли к тому, что им нужно 109'300₽ в месяц для того чтобы поддержать тот же уровень жизни.

( Читать дальше )

Своя квартира или аренда?! Пост для жены :) Ищем истину в цифрах и графиках

- 09 февраля 2022, 08:33

- |

Всем привет!

На прошлой неделе мы с супругой потратили один из вечеров в замечательной беседе на тему «своя квартира или аренда». Я думаю здесь наверное вполне понятно кто за какую «коняшку» топил :)

Но давайте обо всем по порядку и в цифрах.

Для того, чтобы наш анализ был максимально приближенным к реальности, я буду производить все расчеты основываясь на стоимости аренды и квадратного метра той локации, в которой мы проживаем в настоящий момент — это Московская область, город Солнечногорск, микрорайон Рекинцо-2 (ссылка на Яндекс.Карты)

В данный момент мы арендуем здесь двухкомнатную квартиру общей площадью 70 м2. Ставка аренды составляет 26 тысяч рублей в месяц. Также мы платим ежемесячно за водоснабжение и электричество по счетчикам порядка 2.5 тысяч рублей. То есть принимаем, что наши суммарные затраты составляют 28.5 тысяч рублей в месяц.( Читать дальше )

Как гарантированно купить жилплощадь в Москве от 25000 рублей?

- 03 февраля 2022, 13:44

- |

31 января 2022 года на московской бирже стартовали торги фьючерсом на индекс недвижимости в Москве. Стоит ли продавать акции девелоперов и переходит в деривативы и какие есть плюсы и минусы?

Что такое индекс московской недвижимости?

Индекс московской недвижимости ДомКлик – это индекс рынка недвижимости Москвы, рассчитываемый на основании данных об ипотечных сделках, предоставляемых ДомКлик, и отражающий среднюю стоимость в рублях 1 м3 недвижимости.

Квартиры, учитываемые в индексе, должны соответствовать ряду требований – стоимость до 30млн рублей, находиться в домах, построенных после 1900 года, в которых не более 26 этажей, отсутствие акций и скидок при продаже и т.д.

Индекс рассчитывается с 10 августа 2020 года (хотя данные представлены в период с 2016 года) и за последний год показал уверенный рост в 25%.

Расчет индекса происходит раз в неделю. Мосбиржа аргументирует это тем, что рынок недвижимости не так активен, как рынок акций, и расчет раз в неделю является наиболее оптимальным.

( Читать дальше )

Налог на дивиденды иностранных акций: свежая инструкция

- 29 января 2022, 08:52

- |

Страна источника выплаты — это страна, в которой зарегистрирована компания-эмитент. Для всех акций США это будет: 840 — США. Для депозитарных расписок — другие коды. Например, для Тинькофф: 196 — Кипр.

Страна зачисления выплаты — это страна регистрации брокера. Для всех русских брокеров: 643 – Россия. Для Interactive Brokers: 840 — США. Правда, пока на сайте нельзя ввести Россию. Возможно, в скором времени это исправят.

Еще поменялась форма ввода инвестиционного налогового вычета — это из-за введения упрощенного вычета по ИИС.

Я обновил свою инструкцию, которой сам пользовался в прошлом году. Учел в ней все нововведения. Может кому будет полезно. Для удобства оформил ее в виде pdf-файла и сделал несколько версий:

Для русского брокера:

Подробная — для тех, кто подает в первый раз:https://disk.yandex.ru/i/A4LQ8EzmGT4KNg

( Читать дальше )

Быстрый риск и медленный риск

- 28 января 2022, 13:30

- |

статья от Nick Maggiulli

В инвестировании и в жизни существует два вида рисков — быстрый риск и медленный риск.

Быстрый риск — это то, что попадает в заголовки газет. Это то, о чем нас предупреждают каждый день:

Не садитесь за руль не пристёгнутым.

Не изменяйте своему супругу.

Не используйте слишком много кредитных средств.

Причина этого проста — последствия быстрого риска являются немедленными и обычно разрушительными. Вы получите серьезную травму. Вы разводитесь. Вы разоряетесь. Существует серьезный разрыв между тем, какой была ваша жизнь до и после того, как материализовался быстрый риск.

С другой стороны есть медленный риск. Медленный риск — это накопление неправильных решений, которые в конечном итоге приводят к нежелательному результату. У кого-то развивается болезнь после длительного неправильного образа жизни. Кто-то проигрывает инфляции держа всё в наличных, в ожидании крупного обвала.

( Читать дальше )

Только для очень богатых людей: пособие по доверительному управлению вашим богатством

- 27 января 2022, 16:18

- |

Я только что вернулся со встречи с опытным портфельным управляющим из Москвы, который руководит family office одного из богачей. Знаю этого управляющего уже много лет, он приехал ненадолго в Питер по делам, и заскочил ко мне в село на обед. По горячим следам делюсь впечатлениями от услышанного. Управляющий порассказывал историй о том, как ведут себя ультрабогатые люди, когда дело доходит до доверительного управления их средствами. От историй этих ясное дело у волосы на голове шевелятся. В них нет ничего нового для меня, я это уже всегда знал, просто решил использовать тему разговора как повод для сочного поста на смартлаб.

Самое интересное, что несмотря на всё высокомерие и самомнение, ультрабогатые люди зачастую в вопросах управления деньгами на бирже ничем не отличаются от нас, нищебродов. Как следствие, они и бабки просирают «как дети» из Тинькофф Пульса. Рекомендую вспомнить классическую историю Владимира Кузьмина, которому трейдер проиграл под ноль 2 миллиарда рублей. Чтобы исправить свою ошибку, богач подал в суд на брокера Открытие на сумму потерь.

Руководство для очень богатых людей по доверительному управлению

Теперь собственно руководство для очень богатых людей по доверительному управлению. Что надо делать, чтобы вас не облапошили. Уважаемые грамотные управляющие (не мошенники), можете показывать своим клиентам этот пост, может они теперь вам больше поверят, после того как прочитают эти строки.

Выбор управляющих

Грамотный управляющий активами управляет чужими деньгами, как собственными. Главная цель любого грамотного управляющего — это получение доходности при стремлении максимально снизить риски потерь денежных средств. Снижение рисков — это главное, на что стоит обратить внимание. Почему? Потому что большинство богачей думают только в категории доходности. Это кажется каким-то бредом, но люди реально на полном серьёзе думают, что можно, например делать 1% в день без риска или 30% годовых при нулевом риске. Грамотный управляющий начинает разговор с рисков, в то время как неграмотный богач хочет как можно большую доходность.

Представим, что типичный богач проводит собеседование с двумя кандидатами на должность управляющего.

( Читать дальше )

Инвестиции в IPO: научно доказанный способ зарабатывать 18% в день, или как акулы Уолл-стрит наживаются на Цукербергах

- 27 января 2022, 14:46

- |

Для начала, минутка ликбеза для тех, кто вообще не в теме: IPO (Initial Public Offering) — это первичный выпуск акций на биржу. Работает это примерно так: будущий Илон Цукермаск создает в Кремниевой долине модный стартап и первые пять лет пашет, как краб на галере. Даже если стартап становится относительно успешным, жизнь его основателя не очень похожа на сказку: растущий бизнес в основном только жрёт средства дикими темпами, и вынимать из него какие-либо деньги на лакшери-лайфстайл с блэкджеком и яхтами решительно невозможно.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал