Блог им. RationalAnswer

Инвестиции в IPO: научно доказанный способ зарабатывать 18% в день, или как акулы Уолл-стрит наживаются на Цукербергах

- 27 января 2022, 14:46

- |

Для начала, минутка ликбеза для тех, кто вообще не в теме: IPO (Initial Public Offering) — это первичный выпуск акций на биржу. Работает это примерно так: будущий Илон Цукермаск создает в Кремниевой долине модный стартап и первые пять лет пашет, как краб на галере. Даже если стартап становится относительно успешным, жизнь его основателя не очень похожа на сказку: растущий бизнес в основном только жрёт средства дикими темпами, и вынимать из него какие-либо деньги на лакшери-лайфстайл с блэкджеком и яхтами решительно невозможно.

В какой-то момент к основателю приходят гости с Уолл-стрит — серьезные банкиры в строгих костюмах — и говорят: «Бро, раз уж тебе повезло создать такую крутую компанию, пора бы уже и денег на этом поиметь! Давай выпустим на биржу 30% акций фирмы: так одновременно и у бизнеса появятся средства для роста, и ты сам станешь крайне богатым буратиной, так как в любой момент при желании сможешь продать часть своего личного пакета акций на бирже».

В итоге остаются довольны все: собственник попадает в список Форбс «самые богатые холостяки Калифорнии», банкиры получают со сделки жирные комиссионные и выписывают себе красивые годовые бонусы, а IPO-инвесторы, которые приобрели акции этой «Фейстеслы» на первичном размещении, получают космическую доходность от дальнейшего роста котировок (на этом месте могли бы быть вы!). Или нет? Давайте разбираться.

Ученые считают, что вам срочно надо инвестировать в IPO (но это не точно)

Профессор Джей Риттер из Университета Флориды изучает IPO уже почти 40 лет, и за это время успел не только приобрести неофициальную кликуху «Мистер IPO», но также и накопить целый вагон разнообразной статистики по теме, которую он любезно публикует в открытом доступе — ее анализом мы и займемся.

Посмотрите на лицо этого человека — уж он-то точно знает, как заработать миллионы долларов на IPO!

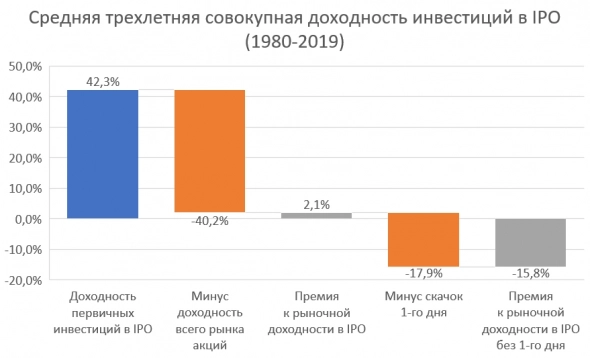

Статистика Риттера показывает, что за период с 1980 по 2019 инвесторы в IPO, которые не продавали купленные акции в течение трех лет, получили в среднем аккумулированную доходность в размере +42,3%. Что звучит весьма неплохо — неужели мы-таки нашли секрет легких денег?

Но не спешите гуглить «вложиться в IPO быстро без регистрации и смс»! Если подумать, то сравнивать этот показатель доходности нужно не с нулем, а с альтернативным вариантом наиболее доступных инвестиций. Например, с результатами всего рынка акций США за этот же период — ведь его доходность получить проще простого, вложившись в какой-нибудь сверх-дешевый и эффективный фонд на S&P500.

Так вот, средняя трехлетняя доходность всего рынка акций на том же промежутке составила +40,2%. Это что же, получается, за свои смелые вложения в прорывных единорогов IPO-инвесторы получили среднюю премию к рынку всего в размере 2,1% аж за три года? Негусто…

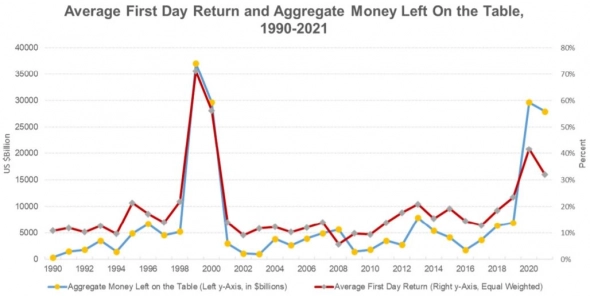

Но погодите расстраиваться, тут есть еще один нюанс. На фондовом рынке существует такое явление, как «скачок IPO» (IPO pop), когда в день первичного размещения биржевые котировки акций компании резко подскакивают вверх по сравнению с ценой, которую заплатили IPO-инвесторы. Статистика Риттера указывает на то, что средний размер такого скачка составляет +17,9%.

Из этого можно сделать пару важных выводов:

- Покупать акции только что вышедших на биржу компаний на вторичном рынке — это довольно глупая затея: они показывают весьма посредственную доходность и в среднем за три года после IPO отстают от всего остального рынка акций аж на 15,8%.

- Единственное, что спасает первичных инвесторов в IPO от существенного проигрыша рынку — это тот самый резкий скачок котировок в первый день.

Вы же сейчас думаете о том же, о чем и я?

Ожидаемая средняя доходность в размере 18% всего за один (!) день — это настоящая влажная мечта даже для самого крутого трейдера на фондовом рынке. Но перед тем, как мы обсудим практические аспекты получения этой фантастической прибыли (а также попробуем решить, какую машину покупать первой — Теслу или Ламборгини?), давайте попробуем разобраться, откуда вообще берется этот мистический «скачок IPO». Здесь явно замешано какое-то мощное колдунство!

Почему собственников стартапов систематически обижают дяди в костюмах, а те всё равно рады

Если на фондовом рынке наблюдается какое-то систематическое искажение, то тут к гадалке не ходи — это явно в чьих-то интересах. В IPO участвуют три стороны, и у каждой из них есть свой собственный мотив:

- Собственники компании, которые хотят привлечь в компанию как можно больше денег на развитие, но при этом выпустить на рынок как можно меньше акций (ведь новые акции как бы размывают долю собственности прежних владельцев).

- Инвестиционный банк (его еще называют андеррайтером), который организует весь процесс IPO и хочет получить за это максимально жирные комиссии.

- Первичные инвесторы в IPO, которые хотят приобрести акции компании по как можно меньшей цене (чем меньше цена покупки, тем более внушительной получится будущая доходность на вложенные средства).

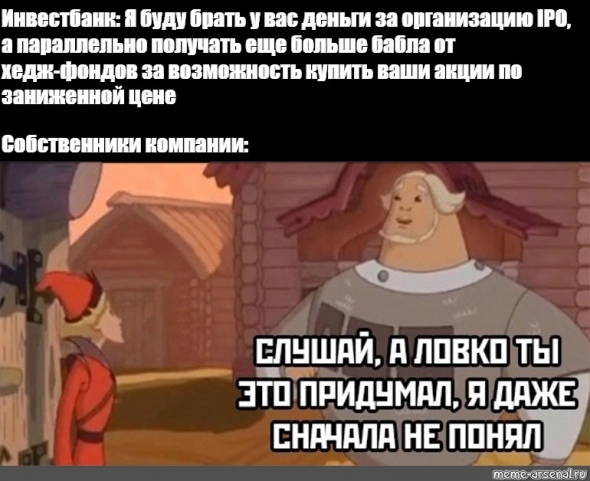

Получается, что собственникам компании выгодно первичное размещение по высокой цене, инвесторам — наоборот, по низкой. А устанавливает при этом цену первичного размещения инвестбанк, который, конечно же, должен действовать в интересах нанявших его собственников… Ведь так?

С одной стороны, кажется, что инвестбанку тоже выгодно задрать цену размещения по максимуму — ведь тогда его комиссия, которая составляет в среднем около 7% от привлеченных денег, будет выше. Но это только для тех наивных людей, кто полагает, что основные деньги андеррайтеры зарабатывают на прямых комиссиях.

На самом деле, точно так же, как подавляющее большинство успешных инвестиционных советников в России зарабатывает не на комиссиях от своих клиентов, а на откатах от страховых компаний, чьи продукты сомнительной выгодности они им впаривают — так же и инвестбанки основной профит получают в скрытом виде от инвесторов в IPO.

В ходе подготовки к первичному размещению акций, солидные дяди из инвестбанка устраивают тур по всем потенциальным инвесторам в грядущее IPO (это хедж-фонды, пенсионные фонды и прочие крупнейшие институциональные игроки) и составляют так называемую книгу заявок — где каждый потенциальный инвестор отмечает, сколько акций и по какой цене он готов приобрести.

При этом считается, что в нормальной, годной книге количество заявок на приобретение должно хотя бы раз в десять превышать планируемое число акций к выпуску.

Любому, кто хоть что-то понимает в экономике, такая ситуация кажется абсурдной: ведь если спрос превышает предложение в десять раз — значит, надо поднимать цену, пока они не сравняются, верно?

Если вы ответили на этот вопрос утвердительно — то вы, конечно же, не смогли бы сделать приличную карьеру на Уолл-стрит. Всё работает ровно наоборот: если заявок слишком много, то решение о том, кому и какая аллокация акций достанется, принимает инвестбанк в ручном режиме.

И, сюрприз-сюрприз, более высокую аллокацию почему-то регулярно получают именно те хедж-фонды, которые являются клиентами этого инвестбанка… и (вот это совпадение!) платят инвестбанку здоровенные комиссии за всякие другие финансовые услуги, стоимость которых, скажем так, является несколько завышенной по сравнению с рынком.

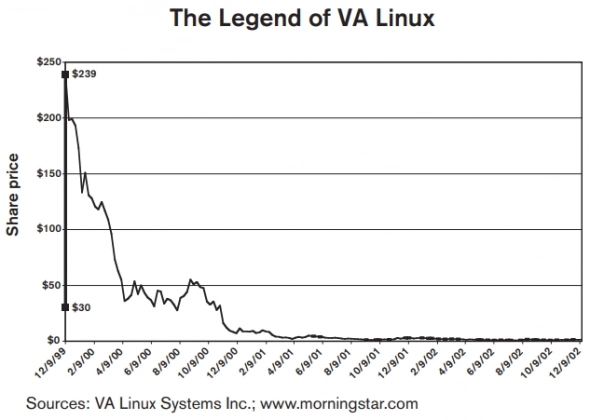

В отдельных случаях недооценка первичного размещения со стороны банков достигает уж совсем неприличных размеров. Например, при IPO компании VA Linux в декабре 1999-го первичное размещение прошло по $30 за акцию, при этом в первый день торгов котировки подскочили аж до $239 — то есть, на 697%! Представьте, как обидно было красноглазым линуксоидам, когда они поняли, что продали свои акции почти в восемь раз дешевле, чем могли бы.

Правда, вскоре на бирже произошел знаменитый крах пузыря доткомов, и через пару лет эти акции уже не стоили вообще почти ничего, но это уже совсем другая история…

Всего же из накопленной Риттером статистики следует, что хедж-фонды совместно с инвестбанками за прошедшие 40 лет нагрели незадачливых собственников на колоссальную сумму в 230 миллиардов долларов!

Как же так получается, что собственников регулярно наё… обманывают, а они, кажется, и не протестуют? Ученые предлагают несколько объяснений этому устойчивому феномену.

Во-первых, собственникам банально ссыкотно перечить серьезным дядям в костюмах. Ведь для них это первое (и, скорее всего, единственное в их жизни) IPO — а эти «волки с Уолл-стрит» провели уже десятки сделок и, наверное, знают лучше, как их правильно делать… Кроме того, в самых пафосных инвестбанках сидят и самые уважаемые аналитики — так что, если вы хотите нормальных рыночных рекомендаций для своей компании («о-боже-мой-это-лучшая-акция-в-мире-срочно-покупайте-на-всю-котлету!»), то придется идти именно к ним.

Во-вторых, всё дело в банальной психологии. Когда первичное размещение происходит, собственники радуются, что они теперь попали в список богатейших людей планеты. Когда днем позже биржевая цена на акции подскакивает вверх еще на 15-20% — собственники радуются, что они стали еще богаче, чем ожидали (ведь контрольный пакет акций по-прежнему остался у них на руках). Ну а раз два крайне приятных события произошли подряд — то на что здесь вообще остается обижаться?!

Хотя, в последние годы всё больше компаний выходит на биржу, минуя традиционную дорожку IPO, и пользуясь вместо этого прямым размещением (direct listing) или механизмом SPAC — но об этом мы поговорим как-нибудь в другой раз (а пока можете почитать, какие поразительные трюки с помощью SPAC вытворяет дедушка Трамп — это пятая история в этой подборке).

Переходим к практике: как нам с вами разбогатеть на инвестициях в IPO

Итак, мы убедились, что рыночное искажение в виде систематического занижения цен первичного размещения IPO существует, и разобрались в его причинах. Нет сомнений, что рептилоиды из инвестбанков и хедж-фондов регулярно наживаются на этом процессе — и мы были бы не прочь присоединиться к этому празднику жизни. Осталось только понять, каким образом конкретно мы с вами можем на этом искажении заработать.

К сожалению, существует ряд факторов, которые делают весьма затрудненным извлечение аномальной прибыли из IPO для обычных частных инвесторов. И наиболее существенными из них выступают три.

1. Высокие издержки. Для обычных операций на фондовом рынке более-менее нормальной считается комиссия на уровне 0,06% от сделки. За доступ к IPO типичный брокер попросит с вас около 5% — то есть, в 80 раз больше! С такими комиссиями разбогатеть уже несколько сложнее.

2. Заморозка средств. Несмотря на то, что основная выгода для инвестора в IPO сосредоточена в скачке котировок в первый день торгов, в реальности за один день обернуть средства не получится. Сначала вы подаете заявку на приобретение определенного пакета акций, и брокер замораживает соответствующую сумму у вас на счете. Чаще всего в итоге вашу заявку удовлетворяют далеко не полностью, так что большая часть «вложенных» средств будет болтаться, не принося никакой прибыли и снижая эффективную доходность.

Но даже если вам повезло и вы получили желаемую аллокацию, то продать акции сразу же после «скачка IPO» в первый день торгов у вас получится не всегда: очень часто здесь действует дополнительный lockup-период, из-за которого вы не имеете права на продажу в течение первых 3-6 месяцев после IPO. А когда локап-период закончится — может быть, и акции будут стоить уже не так много…

Но не беда: некоторые брокеры предлагаю заключить форвардную сделку и зафиксировать текущую цену акции, чтобы вы точно знали, что сможете после окончания локапа продать ее по выгодной цене. Правда, берут они за это примено 15%. Так, считаем: 5% за вход + 15% за фиксацию цены — итого, чтобы нажиться на аномальном скачке IPO размером в 18% мы отдали 20%. Не понимаю, где подвох?!

3. Отрицательный отбор при аллокации акций. Как правило, получить большую аллокацию в действительно хороших IPO очень сложно: рептилоиды из хедж-фондов набирают таких акций по максимуму к себе в портфель, и частным инвесторам почти ничего не остается. Если же вам внезапно дали высокую аллокацию, то это почти наверняка означает, что эти акции не фонтан — хедж-фонды их брать почему-то не торопятся.

Аллокация у меня в основном около 1%. По менее перспективным бумагам один раз была 2,5%, по самым интересным почти всегда 0,5%. А сегодня по отстойному Макафи дали 25%, хотя при моем рейтинге должно быть процентов 5 максимум.

Александр, клиент Фридом Финанс

В общем, если вы не волк-рептилоид с Уолл-стрит, то все самые аппетитные возможности разбогатеть на IPO для вас не очень доступны. Хотя, в моменты наибольшего бума на фондовом рынке, скачки в первый день размещения становятся такими существенными, что даже у частных инвесторов остается неплохой шанс остаться в плюсе.

В частности, в 2020-2021 годах средний скачок IPO первого дня составил 30-40% — не случайно, что именно в это время некоторые инста-блогеры внезапно переквалифицировались в IPO-профи и начали продавать марафоны «Легкий способ поднимать лавэ на IPO». Более горячим рынок первичных размещений был только в 1999-2000 годах, когда скачки доходили до 60-70%. Правда, сразу после этого в марте 2000-го пузырь доткомов громко лопнул, и оказалось, что все эти новоиспеченные миллиардные компании-единороги на самом деле ничего не стоят… Но я ни на что не намекаю, не подумайте.

А знаете, кто еще прекрасно зарабатывает на IPO? Конечно же, брокеры, которые продают их своим клиентам!

Фридом Финанс: мастерство создавать деньги из воздуха 80-го уровня

Freedom Finance занимаются IPO уже давно, на рынке России/СНГ они являются крупнейшим игроком в этой нише. А еще они наиболее креативно подходят к выкачиванию денег из инвесторов — давайте разберем несколько примеров.

Помните одну из основных проблем с IPO-акциями? Чем более недооценен выпуск, тем длиннее очередь желающих его получить, так что наиболее вкусных ништяков на всех не хватает. Тот, кто решает, кому в итоге достанется аллокация, может заставить плясать всех остальных под свою дудочку.

Инвестбанки с Уолл-стрит используют эту власть для того, чтобы принудить институциональных инвесторов платить им скрытую «дань» в виде комиссионных за других услуги. Вот и ребята из Фридом Финанс подумали — а чем мы хуже? Как говорится, все клиенты равны, но некоторые из них — равнее других!

Так что в ФФ придумали свою собственную внутреннюю систему социального рейтинга для клиентов. Хочешь получать аллокацию на IPO больше других? Веди себя так, как завещал великий Фридом! В первую очередь это означает — «как можно больше торгуй на своем брокерском счете, чтобы принести хозяину побольше комиссий».

Но на этом фантазия ребят из Фридома не исчерпалась. Следующий пункт рейтинга — это… держитесь покрепче… иметь на своем счете как можно больше акций самого Фридом Финанса! Поняли идею? Если вы хотите заставить котировки акций своей компании всё время расти — просто повесьте морковку в виде повышенной аллокации на IPO перед тысячами инвесторов-хомяков, чтобы они покупали всё больше и больше ваших акций в надежде разбогатеть.

За три года котировки Freedom Holding выросли на 750%. Совпадение? Не думаю!

Но и это не предел. В какой-то момент Фридомовцам стало мало денег, которые они зарабатывают на IPO, и они придумали еще более прибыльный маневр: pre-IPO! Схема здесь следующая:

- В 2019 году Фридом выкупает напрямую у Биржи СПб пакет акций в 12,8% по цене в районе $1-2 за акцию.

- Далее, Фридом продвигает для своих преданных клиентов pre-IPO: дескать, перпективная компания скоро выйдет на биржу, но у вас есть уникальная возможность купить эти акции заранее по выгодной цене всего в $13,5!

- Таким образом, Фридом зарабатывает свои скромные ~$150 миллионов прибыли (так что прибыль за 3 квартал 2021 года становится для них существенно больше прибыли аж за весь 2020 год!)

- В ноябре 2021 года Биржа СПб наконец выходит на долгожданное IPO — клиенты Фридома, закупившиеся на pre-IPO, потирают руки в ожидании мега-прибылей… И обнаруживают, что цена первичного размещения составляет всего $11,5 за акцию — то есть, на 15% ниже той цены, по которой им впарил акции Freedom Finance.

- Уверен, что многие инвесторы решили, что нужно просто немного подождать, и счастье (в виде взрывного роста котировок) придет попозже. Что ж, на текущий момент цена акций Биржи СПб просела еще на 25% и теперь составляет всего $9,3. Так что, возможно, ждать придется еще долго…

В общем, что я хочу сказать: продавать IPO всё-таки гораздо выгоднее, чем покупать. Особенно, если ты владеешь компанией Фридом Финанс!

Краткие выводы

- Рыночные искажения в ценообразовании IPO действительно существуют: цена первичного размещения в среднем оказывается занижена на 18% (а в периоды бума на рынке этот показатель легко может доходить и до 30-60%!).

- Пока на рынке существует неустранимый конфликт интересов между собственниками компаний, инвестбанками и институциональными инвесторами в IPO, это искажение скорее всего будет сохраняться.

- Основными выгодоприобретателями от искажения становятся крупные игроки — инвестбанки, хедж-фонды, и прочие рептилоиды. Выгоду для мелкого частного инвестора почти полностью сжирают сопутствующие комиссии за возможность сесть за один стол с большими дядями.

- В периоды бума на рынке искажения становятся настолько большими, что даже у частного инвестора появляется шанс получить свой кусок пирога. Но и риски растут соответствующим образом: за бумом нередко следует крах, и можно в итоге потерять вообще всё вложенное (см. пузырь доткомов).

- Так что, на мой взгляд, для частного инвестора самой эффективной стратегией по-прежнему остаются максимально диверсифицированные низкозатратные инвестиции в портфель, сбалансированный между разными классами активов. Самое важное об этом подходе я постарался за 40 минут рассказать вот в этой лекции «Личные финансы для разумного человека».

Если статья показалась вам интересной, то буду благодарен за подписку на мой ТГ-канал RationalAnswer, где я пытаюсь найти разумные подходы к личным финансам и инвестициям.

теги блога Павел Комаровский

- AI

- Binance

- ChatGPT

- coinbase

- Credit Suisse

- ETF

- finex

- FTX

- interactive brokers

- Microsoft

- nft

- OpenAI

- S&P500

- sec

- telegram

- Tether

- USDC

- USDT

- акции

- банки

- банкротство

- биткоин

- блогеры

- брокеры

- валюта

- валютное регулирование

- Виталик Бутерин

- госдолг США

- дайджест

- дивиденды

- доллар

- дональд трамп

- Евросоюз

- ЕС

- законодательство

- Зарубежный брокер

- ИИ

- Илон Маск

- инвестиции в недвижимость

- ипотека

- искусственный интеллект

- Итоги недели

- китай

- ключевая ставка

- книга

- криптобиржа

- криптовалюта

- Лариса Долина

- личные финансы

- лохотрон

- майнинг

- Минфин

- Мобилизация

- МосБиржа

- мошенники

- мошенничество

- Набиуллина

- налоги

- налогообложение на рынке ценных бумаг

- НДФЛ

- недвижимость

- Нейросети

- нефть

- новости

- новости недели

- новости рынков

- новости финансов

- облигации

- оффтоп

- павел дуров

- пенсия

- реклама

- рубль

- санкции

- Сбербанк

- СПБ биржа

- стейблкоин

- суд

- схема Долиной

- США

- Сэм Бэнкман-Фрид

- тарифы

- Твиттер

- Телеграм

- Тинькофф

- Трамп

- трейдинг

- Финансы

- ФРС

- ЦБ

- ЦБ РФ

- экономика

- экономический дайджест

- эмиграция

- эфириум

- эффект Долиной

- юрист

- Яндекс

Че-то как-то странно, самое простое и правильное объяснение вы и не написали: инвестбанки УМЫШЛЕННО немного занижают цены первичных размещений (и не скрывают этого — нам это банкир на семинаре в институте рассказывал!), чтобы после IPO акции пошли вверх, и у банка всегда был большой пул инвесторов, которые хотят участвовать в IPO. Если бы размещения проходили по «справедливой» оценке (которую несложно, на самом деле, получить) — никто бы не инвестировал в IPO — зачем, ведь можно тупо вложиться в рынок и получить то же самое?

Кстати, ровно это вы и написали в начале статьи (прикол-прикол!) — что на горизонте 3 года после IPO инвестор получает рыночную доходность.

Это то же самое, как если бы на бирже сделки удовлетворялись не по текущей цене спроса/предложения, а по специально сниженной на 10% цене (причем покупателей бы выбирали не тех, кто предложил наибольшую цену, а вручную как придется среди всех, кто в стакане) — чтобы «всегда был большой пул инвесторов, которые хотят купить акции на бирже».

Вы не смотрите на ситуацию в динамике. Сегодня вы продали IPO по «цене отсечения» (т.е. по сколько реально можно отжать), завтра цена ушла на -30%. Сколько инвесторов придет на ваше следующее IPO? Правильно, в 10 раз меньше. А если вы еще раз так сделаете — в третий раз никто не придет. Поэтому вы свой пул инвесторов «прикармливаете», оставляете им задел по доходности 20% (это сколько нам банкир говорил — очень похоже на ваши 18%, кстати), чтобы они в следующий раз пришли и друзей привели. И такая тактика долгосрок дает гораздо больше денег, чем тупое поднятие цены IPO (и своих комиссионных) на 20%.

Это именно то, о чем говорил бывший CEO Goldman Sachs — «быть жадными вдолгую».

P.S. Кстати, ровно эту ошибку — отжимать по-максимуму — сделали российские банкиры при проведении размещений в 2021 (которые в итоге почти все ушли в минус). Если идеи — после такого, продолжится ли бум российских размещений в ближайшие пару лет, захотят ли частные инвесторы вкладываться в новые IPO?

Я вам и объясняю, что купившие по «равновесной цене спроса и предложения» больше к вам на IPO не придут, потому что они скорее всего потеряют по этой цене свои деньги (они и со скидкой-то зарабатывают на горизонте 3 года примерно рыночную доходность, о чем вы сами написали). Поэтому предоставление им дисконта — это сохранение банком хороших отношений с клиентами, чтобы они и дальше продолжали нести свои деньги и банку было кому продавать свои IPO. Инвесторы в IPO — это такие же клиенты банка, как и собственники компании, это другая сторона сделки. И ее тоже нельзя обижать.

Просто еще раз повторюсь: вы, конечно же, не смогли бы сделать приличную карьеру на Уолл-стрит. Вы рассуждаете как гопник, который продает на окраине пирожки с говном: «ну этим клиентам не понравится — придут другие». Нет бесконечного потока богатых людей, которые могут вот так влет наполнить многомиллиардную книгу заявок. Этих кинете один раз — они больше не придут, и еще по судам затаскают, и еще другим скажут не приходить. И на следующее IPO никто не придет. Поэтому с них надо сдувать пылинки, что банки и стараются делать. А инвест-банкиры пристально следят за своей репутацией и стараются поддерживать ее в тефлоновом состоянии.

Мы замкнули круг.

Нет бесконечного потока богатых людей, которые могут вот так влет наполнить многомиллиардную книгу заявок. © MadQuant

Я пытался объяснить почему андеррайтерам так удобно, вы считаете что они могут быть и по-справедливее. Ну понятно что могут, но им не удобно вот и всё. =)

У Фридома большой спрос на IPO + есть Фонд первичных размещений (ФПР), который реально заходит в IPO в отличие от TIPO Тинькоффа). Брокер пытается заработать на услуге, которую не предоставляют другие.

Рейтинговая система выглядит вполне логично в данной ситуации. Решили давать больше аллокации лояльным клиентам (которые приносят прибыль брокеру), чем просто размывать небольшую долю среди всех.

Схема учета баллов в рейтинге, насколько знаю, состоит из: ликвидного портфеля + наличие акций фридома (есть инфа, что для максимальной оценки 30% от портфеля) + комиссии + частота участий в IPO. Портфель с 30% в одной бумаге это много, но можно иметь счет у двух брокеров и как-то комбинить все это, или прост не брать такую долю и получить меньше балл за этой критерий.

Насчет жадности пре-IPO СПБ биржи. Они ее накупили еще и в свой ФПР, но из-за такого размещения потом бесплатно занесли акций Фридома в фонд. (вообще у фонда тоже есть проблемы с постоянным сильным отклонением РСИП от БСИП, но это другая история)

2. не всё так плохо.

когда то ко мне бывший начальник подошел говорит-знакомый на ipo так зашибает, говорит- хочешь перекинет тебе тг канал ге он обитает. я отвечаю-историческая доходность ипо.. дело это известное.

но в тот период действительно был бум. фонд первичных размещений фридом финанс рост как на дрожжах. то есть это имеет смысл, но на определённом рынке.

1.Стоило ли расписывать IPO, а, точнее, околоIPO так подробно, если, можно весь процесс описать очень кратко:

— частные покупатели IPO — хомяки-спекулянты, которые стремятся продать купленное на следующий день (такая возможность, кстати, есть, никакого локапа)

— андеррайтеры ориентируются на состояние рынка и стараются выводить компании в период надувания пузыря или, как минимум, благоприятных условий для рынка акций — тогда покупают все подряд и можно разместить компанию с множителем типа х10-х30

— брокеры зарабатывают на все, спасибо, кэп

— участие в IPO выгодно на определенном рынке. В 2019-2020 люди, ничего не понимающие в том, что покупают, заработали более 50% просто покупая ВСЕ ПОДРЯД. Потом, правда, скорее всего благополучно потеряли, т.к.не поняли, что обеспечило им доходность (не отбор компаний, конечно)

Вывод: IPO — отличное казино, можно забыть про грабительские комиссии и т.д., прибыль перекрывает все неудобства.

Второе — в вашем блоге/чате таких статей нет, вы очень хотите привлечь к себе людей и монетизироваться, при этом, создали тоталитарную секту им.Спирина. Я не преукрашиваю сейчас.

Судя по тому, что людям читать это интересно и полезно — стоило. Стоило ли читать лично вам — тут только вам решать.

Не очень понял — каких статей нет? Статья выше — это статья из моего блога.

Возможно вас успокоит, что Спирина в нашем чате тоже банили (примерно за то же самое, за что были ненадолго переведены в ридонли вы).

Вы думаете я обиделся или что-то в этом духе? :) Сначался разочаровался, т.к.понял, что у вас сидят все те же новички, но с другой парадигмой относительно финансов (это как новые адепты условно католицизма и суннизма, многие даже базовых книг не читали, но очень фанатичны), т.е.вот поговорить как профи-профи там не получится. Далее я понял, что процветает культ Спирина (хотя у него все «достижения» — модельные, он просто популяризатор и продавец, но не практик), а отличные от этого мнения пресекаются. Ну и наконец, было довольно неожиданно обнаружить mute за то, что задавал правильные вопросы :) Чат инвесторов, где ROE посчитать не умеют. Чат новичков, которые думают, что они инвесторы, покупая недвижимость в Москве, ОФЗ и золото, не более того. В этом смысле у вас там антиПульс, заседание старичков. Поэтому, моя критика на Смартлаб — это критика именно статей. Я понимаю, что многие воспринимают смартлаб как сообщество профи и тут такие есть, но большинство — это все равно хомяки, которым нравится, что им разжевывают очевидное типа: люди покупают IPO. Зачем? Сейчас будет лонгрид :) И вывод, через 500 символов — чтоб продать. Если вам самому нравится на таком уровне работать, ок, творческих успехов.

Вы почему-то упорно считаете, что в отношении вашего аккаунта были применены санкции за какое-то отличное мнение или за особо проницательные вопросы. Но это не так — у нас в чате прекрасно общаются люди с любыми точками зрения, от крипто-трейдеров и сток-пикеров до пассивных инвесторов и любителей недвижимости. Вас забанили за банальное хамство в отношении других участников и отказ изменить стиль общения — после вежливого предложения это сделать со стороны модератора.

Так что про мои статьи можете высказывать любое личное мнение, но если вы пытаетесь убедить окружающих, что в нашем чате кого-то банят за «неправильное» мнение — то это неправда.