Избранное трейдера Александр Биндасов

Вопросы для торгующих опционами

- 10 января 2021, 18:04

- |

Начал читать книгу Тим Ферриса «Шеф повар». Книга о том как учиться новым навыкам. Там есть серия вопросов, чтобы максимально быстро обучится любым навыкам. Адаптировал их под опционную торговлю.

Сам отвечу чуть ниже. Прошу ответить тех, кто торгует опционами.

- Какие самые крупные ошибки допускают новички при торговле опционами?

- Какие ошибки совершают чаше всего даже на профессиональном уровне при торговле опционами?

- С каких позиций лучше начать изучение опционов?

- Какую обучающую программу, тему, ресурс или книгу вы посоветуете?

- Кто оказал наибольшее влияние на вашу торговлю опционами?

- Какие ключевые принципы используете при торговле опционами?

Мои ответы, скажем скорее новичка:

- Оставляют открытые ноги.

- Не учитывают, что волатильность также может снижаться.

- Спреды.

- Книга Чекулаева, www.option.ru — хотя сейчас там только можно посмотреть стратегии, Смарт-лаб по тэгу опционы, ранее проводимые НОКи, Анализатор опционных позиций optionFVV

- Алексей Каленкович, Павел Пахомов, Головин Евгений, Владимир Твардовский. В основном учился на их вебинарах, конференциях.

- Открытие позиций лесенкой. Закрытие той позиции, по которой больше дельта и маленькая ликвидность. Закрытие позиции лесенкой, регулируя дельту фьючерсом. Не торговать опционами, далеко вне денег или в деньгах, там где нет ликвидности. Торговать ближайшие серии по календарю, где лучше ликвидность. Не формировать позицию при сильных движениях, к примеру, если движение к примеру рост, а надо купить коллы… Обычно коллы будут дорогие… можно конешь успеть купить позиции, которые кто-то забыл убрать. Но лучше в это время продавать коллы.

Админы, прошу прицепить тэг «опционы».

Какие будут ваши варианты ответов?

- комментировать

- 5.5К | ★12

- Комментарии ( 38 )

ОПЦИОНЫ. Статья 11. Дельта опциона или коэффициент хеджирования

- 10 января 2021, 13:11

- |

В теории, если не учитывать комиссию брокера, прибыль опционного трейдера зависит больше от числа попыток открытия нейтральных стратегий, чем от однобоких покупок или продаж. Вообще простые покупки опционов, как и их продажи, с точки зрения теории оценки опционов, являются неправильными. Любое действие на рынке требует обязательного хеджирования путем занятия противоположной позиции. Если это правило игнорировать, то рано или поздно будут негативные результаты в практической деятельности. Мы можем максимизировать прибыль по опционам, но только на краткосрочном промежутке времени. Чем дальше экспирация, тем выше вероятности и риски. Теперь встает вопрос — как связать противоположные опционы, чтобы их соотношение было нейтральным и в результате незначительного движения мы не почувствовали серьезных потерь. Выводится этот коэффициент из формулы теоретической оценки и называется коэффициентом хеджа или дельтой.

ТЕОРИЯ

( Читать дальше )

Акции (урок 7) – P/S

- 22 декабря 2020, 12:02

- |

Продолжаем освежать память и пополнять свой арсенал инвестора.

В прошлом уроке мы разобрали коэффициент P/E. В этом разберем P/S.

P/S = price to sales = капитализация к выручке. По-другому P/S называют sales multiple. P/S – следующее, на что обычно смотрят после P/E. Дело в том, что P/E теряет смысл, когда компания убыточна. К тому же прибылью можно манипулировать. Эти проблемы и решает P/S.

Преимущества P/S:

— продажи обычно есть всегда;

— выручкой не так легко манипулировать, в отличие от прибыли;

— выручка более стабильна, чем прибыль. В отдельном году из-за разных событий прибыль может сильно варьироваться, а это искажает P/E;

— P/S хорош для анализа устоявшихся зрелых бизнесов и хорош для анализа стартапов, которые пока еще не имеют прибыли;

Недостатки P/S:

— большая выручка не всегда автоматом значит большую прибыль и высокую операционную эффективность;

— P/S не отражает разницу в издержках (тут коэффициент проигрывает P/S);

— и всё-таки выручкой тоже можно манипулировать. Некоторые манипулируют так: признают выручку заранее, хотя продукты покупателям еще не доставили;

— как и P/E, P/S не учитывает долг компании.

( Читать дальше )

Ничего не меняется в этом мире или экскурс в историю для новичков.

- 19 декабря 2020, 11:00

- |

18 января 1801 года донским казакам приказали с артиллерией двинуться через Казахстанские степи на Индию.

Сторонники Британии – военный губернатор Санкт-Петербурга Пален и граф Панин – совершили заговор в пользу Александра I. В ночь с понедельника 11 (23) марта 1801 на 12 марта 1801 года в результате заговора с участием гвардейских офицеров в здании Михайловского замка совершено убийство Павла I.

Англия втянула Россию в войну с Наполеоном, началась кровавая война 1812 года.

Наполеоновские войны позволили включить печатный станок международным банкирам в Европе. Семья Ротшильдов разбогатела. Была создана банковская сеть: Лондон – Париж — Франкфурт-на-Майне – Вена – Неаполь, которая опутала большую часть Европы. Параллельно была создана система оперативного обмена информацией внутри сети. К концу наполеоновских войн только французская ветвь семейства Ротшильдов располагала 600 млн. франков и на 150 млн. превосходила капитал всех остальных банков Франции.

( Читать дальше )

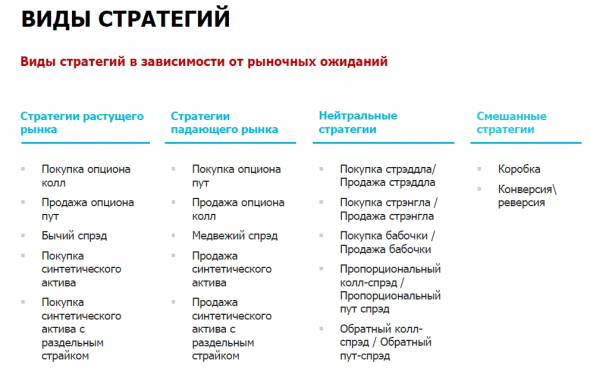

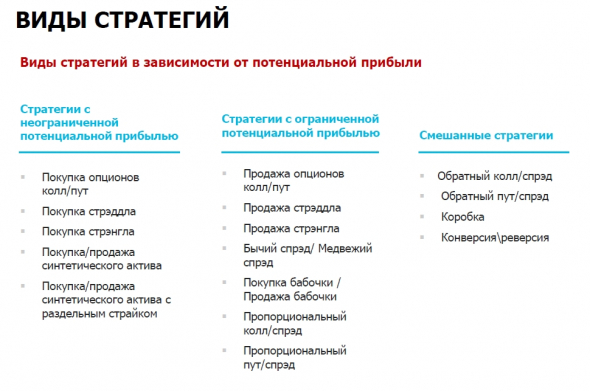

Мастер-класс "Торговля опционами". Теория

- 03 декабря 2020, 18:02

- |

Не судите строго, это было несколько лет назад :)

( Читать дальше )

ИНВЕСТИЦИИ В ОПЦИОНЫ

- 02 декабря 2020, 22:44

- |

«Экспира близится,

а выноса всё нет...»

На продолжительном росте рынка становятся популярны инвестиции. Но нам, ненормальным, это не интересно (это долго и нудно, даже если через N лет принесёт миллион за месяц). Можно «быть как все», но с огоньком. Поэтому — опционы.

РТС — зверь нехороший, поэтому см. на сиси Си.

Пока реализуется позитивный сценарий: РТС и Брент вверх, Си вниз. Снижается Си правда со скрипом, но может это только начало? Открытый интерес немного растёт: покупатели уверены в завтрашнем негативе и росте бакса, продавцы действуют по пробитию минимумов и мечтают о сквизе вниз.

Ну а опционы?

Недавно обсасывал немножко по баксу: smart-lab.ru/blog/658390.php

Повторюсь, по коллам ничего не поменялось:

Сейчас на декабре 2020-го есть средний интерес на страйках 80 и 90, максимальный интерес на страйке 101. Сценарии предполагают повторение «марта 2020» в ближайшие 2 недели. Вероятность «крайне мала».

( Читать дальше )

Сила простоты (про Грааль)

- 26 ноября 2020, 22:22

- |

* * * * * * *

Ищут пожарные, Ищет милиция, Ищут фотографы, Трейдеры рыщут.

Где же Грааль? Не могут найти. Нет его, блин, Как ни крути!

— Хороший стишок, — кивнёт седой головой ветеран смартлаба, — Всё верно, Грааля не существует.

— Вирши так себе, — возразит лысый смартлабовец с седыми яйцами, — А Грааль есть, вот только найти его дано не каждому.

Как ни странно, я соглашусь с обоими седовласыми ветеранами трейдинга, потому что, оба — правы. Как такое может быть? Поскольку я уже 16 лет ищу этот самый Грааль, то немного в теме. И могу позволить себе чуток поразмышлять.

Биржевой Грааль

Для начала уточнение. Изначально Святой Грааль – это чаша, из которой причащались ученики Христа на тайной вечере: «…И, взяв чашу, благодарив, подал им, и пили из нее все. И Он сказал: сие есть кровь моя, нового завета…». Когда Иисуса распяли, две Марии собрали кровь Учителя в ту же чашу, из которой причащались Апостолы и сохранили ее.

( Читать дальше )

10 уроков по ETF

- 17 ноября 2020, 19:23

- |

Хотя на первый взгляд ETF кажутся довольно простыми, эти ценные бумаги могут быть довольно сложными.

Чтобы получить максимальную отдачу от ETF, инвесторам необходимо много знать о структуре,

возможностях и ограничениях этих ценных бумаг.

1.«Дивидендные ETF» не всегда приносят большие дивиденды

Многие инвесторы восприняли ETF как эффективные инструменты для реализации стратегии инвестирования, ориентированной на дивиденды;

Обертка, торгуемая на бирже, обеспечивает дешевую и низкую в обслуживании реализацию экрана дивидендов на основе правил.

Благодаря тому, что инвесторам доступны десятки ETF, ориентированных на дивиденды, у покупателей нет недостатка в выборе.

Важно отметить, что не все «дивидендные ETF» предлагают значительную дивидендную доходность, в основном в результате того, как эти дивидендные ETF создаются и обслуживаются.

Многие ETF, ориентированные на дивиденды, ставят во главу

угла последовательность выплат, а не величину дивидендной доходности

.

Например,

ETF Vanguard Dividend Appreciation (VIG) включает только компании, которые увеличивали свои дивиденды не менее десяти лет подряд.

Таким образом, компании-производители компонентов могут иметь мизерную дивидендную доходность до тех пор, пока абсолютные выплаты в долларах неуклонно растут.

В этом подходе нет ничего плохого, но он может не подходить тем, кто хочет максимизировать текущую прибыль.

Прежде чем приступить к делу, важно заглянуть под капот и полностью понять цель инвестиций.

Практический результат:

( Читать дальше )

- комментировать

- 12.9К |

- Комментарии ( 17 )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал