Избранное трейдера AndreyLv

текущая стратегия на РИ

- 21 июля 2016, 19:44

- |

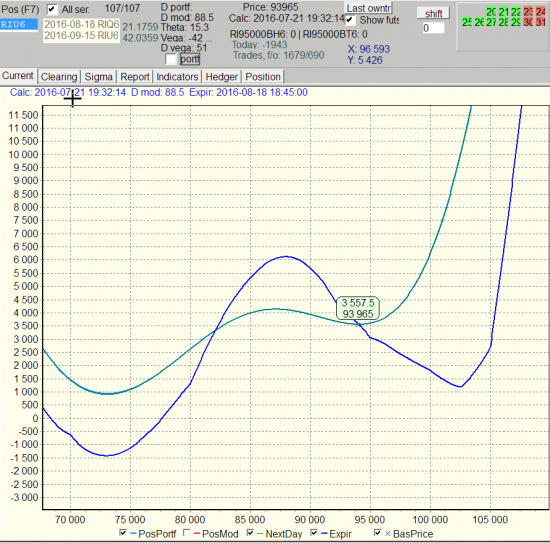

Нравится мне такая стратегия — волатильность позы отрицательная, гамма положительная, тета около нуля. Это конечно же календарь — август куплен, сентябрь продан (посредине). если будем двигаться вправо/влево примерно с такой же невысокой волатильностью как последний месяц — то нарежем на дельте. Если пойдем резко влево, то волатильность в какой-то момент начнет расти, но за счет гаммы хорошо подпрыгнем, так что в худшем случае останемся при своих, но вместе с нарезкой на гамме при таком рынке вола может и упасть, так что будет двойной профит.

- комментировать

- 1.2К | ★20

- Комментарии ( 54 )

Структурный продукт - сделай сам! Часть 0, некоторые общие мысли об.

- 21 июля 2016, 18:26

- |

В топ вышла запись ec-analysis.livejournal.com/59519.html про структурные продукты. С чем я согласен из написанного автором:

1. Низкая прозрачность структурных продуктов. Доступно базовое описание, «как оно должно работать», но нет конкретики по реализации — из каких инструментов оно состоит.

2. Высокие комиссии.

3. Не указано у автора, но добавлю от себя — непрозрачность дает продавцам возможность составить продукт по завышенным ценам. Например, если в продукт входят опционы, то брокер может включить опцион в продут по завышенной подразумеваемой волатильности (перекрыв позицию на рынке по текущей IV) и получить неучтенную копеечку «из воздуха» (в смысле — из клиента).

4. Не оговариваются риски. А они там есть (риски всегда есть). Клиентов успокаивают, что всё пучком и него страшного не может случиться.

5. Дикие случаи типа smart-lab.ru/blog/237692.php (ссылка из поста). Вообще сюр — даже если специально отрубить голову и заставить брокера думать жопой, то еще не каждый сможет придумать способ слить 95% клиентских денег.

6. Хитрые умолчания, которые вводят клиента в заблуждение. Например, «структурный продукт со 100% защитой капитала». Вложили миллион, условия не сработали, через год получили миллион назад. Продавец гордо говорит: «Капитал защищен на 100%!». В реальности капитал уменьшился на величину инфляции, т.е. клиент получил убыток. Или «если что-то пойдет не так, то вы получаете деньги и базовый актив по цене не дороже X». В реальности — «на тебе акции и трахайся с ними как хочешь, нам плевать, теперь это твоя проблема». Т.е. клиента могут нагрузить проблемой, которою он не мог хорошо обдумать заранее.

( Читать дальше )

Подскажите где арендовать сервер лучше?

- 20 июля 2016, 13:43

- |

В этих вопросах вообще не понимаю.

Подскажите.

VPS сервер нужен уточнили

Парный трейдинг для Чайников (Статья№1-Торговля разностью)

- 20 июля 2016, 11:04

- |

Сегодня предлагаю описание одной из простейших стратегий парного трейдинга построенной на разности одного инструмента по отношению к другому.

Для начало предлагаю разобраться, что такое парный трейдинг? Если с направленной торговлей, или как многие называют позиционной, все понятно, то вот определение парного трейдинга требует расшифровки.

Парный трейдинг- это когда мы торгуем 2-мя инструментами одновременно, причем один финансовый инструмент мы обязательно покупаем, а второй продаем. Одновременно у нас открыто 2 сделки по 2-м разным финансовым инструментам и причем в «разные стороны».

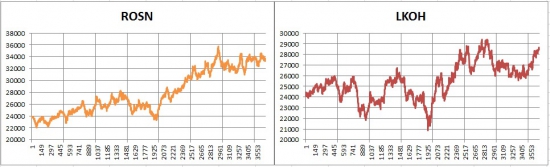

Предлагаю для начало взглянуть на динамику фьючерсов Роснефти и ЛУКОЙЛа (обе данные бумаги представляют нефтегазовый сектор на российском рынке)

( Читать дальше )

Ловушка трейдинга

- 19 июля 2016, 13:41

- |

И так как я рассчитывал ММ, чтобы жить с рынка.

Взял приемлемый мне алгоритм, при депозите 20 000 он раз в неделю-квартал, то есть рано или поздно сливается. Но торговать одно удовольствие. И профит стабильно 20 000 в месяц, но расширяющийся треугольник данный алгоритм убивает. Сначала увеличил депозит до 40 000, не помогло, увеличил до 200 000, помогло, просадки более 100 000 не было за полгода. Но для большей уверенности увеличил депо до 400 000. И так в итоге имея на каждые 400 000 депозита в месяц стабильно 20 000 — 30 000, но в моменты расширяющихся треугольников выстреливает и под 50 000-100 000 дает. На каждые 400 000 депозита.

Далее началось интереснее, так как я постоянно ищу новые алгоритмы получения денег, то скопилась масса этих наработок. Я все систематизирую, сохраняю. Потому что даже 10 алгоритмов интрадейных держать в голове не реально, а когда их 50, тем более. Я выбрал из своих наработок самые-самые, с самой высокой вероятностью и стал ждать на них два стопа подряд, а на третий вход входить как на первый вход, вероятность приблизилась к единице! Но даже на них ставлю не более 1 000 — 2 000 на каждые 400 000. Что это дало в итоге: 1) не боязнь стопов 2) стал пусть и мелочью, но забирать вместо 5% движения, уже выше 70%, почти весь тренд внутридневной.

Еще раз. Найдя новый алго на истории я начинаю его проторговку с минимального лота, если за месяц депозит живой, то как правило увеличение на 1000% с 500 до 5000-10000. Вот тогда данный алго можно торговать уже на основных депошках. Иначе выкинуть на свалку.

Вот и весь ММ.

"Кому и кобыла невеста", или еще раз о брокерах.

- 15 июля 2016, 14:41

- |

Чтобы любому желающему получить возможность покупать и продавать ценные бумаги и другие финансовые инструменты из дома со своего компьютера, нужен посредник, который такую услугу предоставляет. Этот посредник - брокер. У брокера открывается счет на имя владельца капитала и на этом счете можно держать деньги точно так же, как на счете в банке.

Брокер – лицензированный профессиональный участник рынка ценных бумаг и его деятельность строго регламентируется законом и правительством США в лице Комиссии по ценным бумагам и биржам США (The United States Securities and Exchange Commission, SEC). Полномочия, историю деятельности брокеров, которые предоставляют доступ на фондовые рынки – рынки акций, биржевых фондов (ETF), индексов, опционов на акции, ETF и индексы, можно проверить на странице сайта FINRA — Службы регулирования отрасли финансовых услуг по адресу: http://brokercheck.finra.org/

Если брокера нет в списке, но он предоставляет услуги по торговле ценными бумагами на фондовом рынке США, то это, скорее всего, субброкер – компания, перепродающая услуги американского брокера, то есть, еще один посредник. Это может быть посредник, имеющий лицензию на оказание брокерских услуг в других странах, но не в США.

( Читать дальше )

Нефть: Откуда объемы ? Из спредов вестимо ... Часть 3, заключительная

- 14 июля 2016, 13:06

- |

Предисловие

Часть 1 http://smart-lab.ru/blog/338479.php

Часть 2 http://smart-lab.ru/blog/338730.php

Часть 3 содержит пару примеров торговли объемом на календарных спредах

Важно: в календарных спредах позиция хеджевой конструкции определяется на BUY, если фронтальный фьючерс на BUY. Позиция на SELL, если фронтальный фьючерс на SELL

Вариант 2: «Перевертыши» в спредах

Скрин 1: Сменить позицию SELL на BUY или наоборот частая практика, на скрине как раз такой случай но только на спредах (допустим мы находимся в ДЕК 2015 года):

- Вход 1: Трейдер считает или знает или может так сделать, что рынок будет покупать на новости в спредах. Что он делает, чтобы ему не сели на хвост? Продает по рынку спред 100 лотов MAY16-JUN16. В итоге в спредах он SELL

- Вход 2: Покупает спред 50 лотов APR16-JUN16 по лимитному ордеру в течении 2-3х часов

- Вход 3: Покупает спред 50 лотов MAY16-JUL16 по лимитному ордеру в течении 2-3х часов

( Читать дальше )

Нефть: Откуда объемы ? Из спредов вестимо ... Часть 2

- 13 июля 2016, 13:41

- |

Предисловие

Часть 1 по объемам в спредах была вводной, чтобы дать общий обзор. Что было важно понять?

Часть 1 ссылка - smart-lab.ru/blog/338479.php

- Календарные спреды требуют на порядок меньше объем ГО (гарантийного обеспечения), которые требует биржа для переноса позиции через ночь (overnight), а это значит оборотный капитал трейдинговой компании для торговли спредами требуется на порядок меньше.

- На 1 месячный фьючерс в нефти приходится 10-20 календарных спредов

- Благодаря календарным спредам ликвидность на фьючерсах нефти достигает 2-х лет

Часть 2 будет отражать, как торгуется календарный спред с точки зрения спекулянта, чтобы максимизировать доход и минимизировать риск.

К сожалению Часть 2 получилось длинной, так что стоит приготовиться

Что максимизирует доход в спредах ?

Доход зависит, как прибыльно торгует трейдера в компании и какие у компании комиссии (fees)

( Читать дальше )

Нефть: Откуда объемы ? Из спредов вестимо ... Часть 1

- 12 июля 2016, 11:36

- |

Предисловие

Год назад на канале Russia Today видел интервью сотрудника JP Morgan из студии в Лондоне, в котором мимоходом упоминали, что на финансовом рынке на 1 физический баррель нефти приходится 60 000 тысяч баррелей бумажных. Цифра конечно поразила, но удивило другое: это же сколько надо денег чтобы сделать overnight позиции, т.е. перенос позиции через ночь когда на 1 лот фьючерса в нефти требуется для overnight 5000-6000 долларов.

На тот момент я мало знал о календарных спредах, поэтому данный пост думаю будет открытием и для других трейдеров

Почему календарные спреды ?

Для многих трейдеров календарный спред – это инструмент биржи, который позволяет перероллиться из одного фьючерса в другой, например чтобы перенести лонг 1 лот из фьючерса нефти AUG16 в лонг 1 лот SEP16 нужно в календарном спреде AUG16-SEP16 продать 1 лот: в итоге биржа за Вас во фьючерсе AUG16 продаст 1 лот, а в SEP16 купит 1 лот.

Цена по которой Вы будете это делать, если по лимитному ордеру, будет = Цена ASK AUG16 – Цена BID SEP16. Как результат Вы экономите на комиссии, так как биржа рассматривает это как 1 сделку на 1-м инструменте (каждый календарный спред имеет свой стакан на бирже), но по факту мы понимаем такая сделка порождает 2 сделки в 2-х фьючерсах, т.е. мы увидим ОБЪЕМ 1 лот продан во фьючерсе AUG16, и 1 лот куплен во фьючерсе SEP16.

( Читать дальше )

Моя система маней-менеджмента

- 16 мая 2016, 11:34

- |

Решил поделиться своей системой маней-менеджмента.

На мой взгляд, маней-менеджмент не менее важен, чем торговая система. Но почему-то об этом очень мало статей и разговоров. Так как он позволяет выдержать просадку, сохранить капитал и оставаться эмоционально устойчивым.

Как я к ней пришел:

1. Играл и изучал покер, он во многом похож на трейдинг. Так же не гарантируется профит несмотря ни на какие карты. Нужен маней-менеджмент, чтобы не слиться в ноль слишком рано и дать статистике работать.

2. Читал Нассима Талеба, он рекомендует на 10% ловить Черного Лебедя, 90% держать в облигациях.

3. Изучал ребалансировку и пробовал ее на деле — она работает.

4. Читал про оптимальную f, критерий Келли, послушал рекомендации уменьшить плечи разных людей.

У меня есть два субсчета:

1. Безрисковый. (не менее 75% от общего счета, риск около 0%, либо сильно диверсифицированный портфель, покупаемый на лоях РТС, либо ОФЗ, либо валюта во время валютного тренда)

2. Рисковый. (не более 25% от общего счета, используется для смелой спекулятивной торговли)

Почему именно 25%? Это оптимальная f (доля) счета, которой следует рисковать при игре с подбрасыванием монетки, где профит в 2 раза больше потери. Если рисковать большей долей, возникает убыток пересчета и счет начинает расти медленнее, хотя и используются, казалось бы, большие объемы в системе с положительным мат. ожиданием. Я считаю приближенно, что моя торговля примерно такая же как при таком подбрасывании монетки. Иногда хуже, иногда лучше. Но стремиться нужно, чтобы она была лучше.

Кроме этого, после просадки 25% восстановиться реально. Такую просадку получают многие торговые системы и даже инвесторы во время кризисов. Нужно сделать около 30% к оставшемуся счету.Н апример, пусть было 100 рублей. 25 рублей от оставшихся 75 — это 30%. И есть еще как минимум 3 шанса поторговать. А вот после просадки общего счета на 80-90% восстановиться нереально сложно. Нужно сделать тысячи процентов, чтобы восстановиться с 10%. Я уже один раз так слился и очень долго после этого восстанавливался.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал