Избранное трейдера Андрей Х.

Метод Кайдзен - маленькая книжка, которая впечатлила

- 06 января 2021, 18:06

- |

В книге всего одна простая идея, до которой я вроде бы и так допёр, но так и не сформулировал ее явно, чтобы она стала хорошо оформленной в сознании.

Идея в следующем:

Начинать любое дело (путь к большим достижениям) надо с маленьких или очень маленьких шагов. С небольших дел, по чуть-чуть.

🇺🇸 Путь американцев: инновации. Резкие перемены.

🇯🇵 Путь японцев: кайдзен. Постоянное совершенствование в результате незначительных но постоянных улучшений.

Книгу написал, как ни странно, психолог. И он приводит кучу примеров из своей практики, как люди успешно меняются в лучшую сторону, начиная с маленьких шагов. Отказ от вредных привычек, похудание, преодоление страхов и т.п. Суть психологии тут в том, что инновации приводят к быстрому результату, но вызывают отторжение по причине страха перед переменами. Кайдзен делает перемены мало заметными и более комфортными.

Лично я, читая книгу, осознал например одну из своих ошибок. Когда я решил закаливать дочь, я начал зимой сразу лить на нее ледяную воду из ведра. Это грубо, и психологически дискомфортно. Надо было начинать обливать ее теплой водой и каждый день снижать температуру например на полградуса.

Путь кайдзен требует терпения. Он настраивает на плавное, неспешное преобразование. Кайдзен — это философия жизни.

Еще один хороший пример, который мне понравился, касается вопросов. Когда ты хочешь, например, изменить компанию к лучшему, не стоит задавать сотрудникам пугающие вопросы: «как нам заработать миллиард за месяц?» Лучше спросите, какое маленькое улучшение может предложить этот сотрудник? И задавайте такие вопросы регулярно.

Книга 5 из 5. Однозначно. Всего 170 небольших страниц, а польза огромная. Главное осознать суть метода.

Полезные моменты:

( Читать дальше )

- комментировать

- ★28

- Комментарии ( 50 )

Почему не стоит серьезно рассчитывать на дальнейший рост нефти

- 06 апреля 2020, 08:19

- |

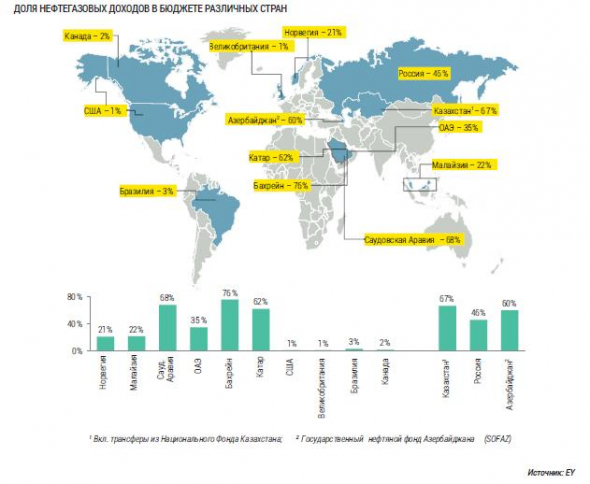

Нефть с начала апреля выросла более чем на 50%, с 22 до 35 долл./барр. для сорта Brent. Причиной стали надежды на прекращение ценовой войны между Саудровской Аравией и Россией и включение в механизм ценообразования Соединенных Штатов. Подверг бы сомнению эти надежды, основываясь всего на одном факте: по состоянию на 2019 год доля нефтегазовых доходов в бюджете России составляла около 45%, в бюджете Саудовской Аравии – около 68%, в бюджете США – около 1%.

Россия и Саудовская Аравия затеяли войну, в которой нельзя выиграть. Ее причиной стало резкое увеличение доли США в производстве и экспорте нефти в течение 2016-2020 годов, пока ОПЕК+ сокращала добычу в качестве меры поддержки цен. Смысл апрельского разрыва картельных соглашений сводился к тому, что пострадает третья сторона, т.е. к выдавливанию с рынка американских сланцевиков, себестоимость добычи которых в разы превышает российскую или саудовскую.

( Читать дальше )

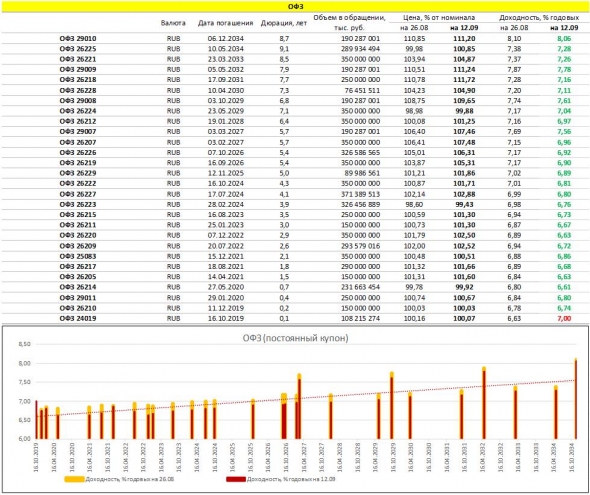

Срез доходностей рублевых облигаций: ОФЗ, субфеды, корпораты, ВДО

- 13 сентября 2019, 07:27

- |

#probondsмонитор #субфеды Облигации субъектов федерации. Аттракцион невиданной щедрости постепенно сворачивается, но все еще способен привлекать. Устали искать 7-мые ставки в ОФЗ? Удмуртия, Мордовия, Орловская область – альтернативы для Вас. Государство, имеющее уникальный статус нетто-кредитора, наверно уж, найдет способ расплатиться по долгам регионов. Субфедеральные бумаги как выигрывали по соотношению доходность/надежность как у ОФЗ и крупнейших корпоратов последний год, так и продолжают. Сумма выигрыша сокращается. Для тех, кто задумывается о покупке сейчас. Те, кто покупал региональные облигации полгода, год, полтора года назад – в завидном выигрыше. И кстати, в этом сегменте вряд ли можно говорить о каком-то перегреве.

( Читать дальше )

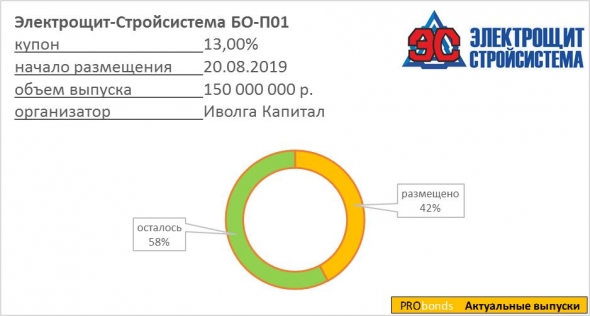

Облигации "Электрощит-Стройсистема" добавлены в портфели PRObonds #1 и #2

- 21 августа 2019, 08:21

- |

За первый день размещения облигаций ООО «Электрощит-Стройсистема» инвесторы приобрели их на сумму 63,26 млн.р., на 42% от суммы выпуска.

В портфелях PRObonds #1 и #2 «Электрощит» займет по 5% от активов, вытеснив на эту величину облигации любого из выпусков «АгроЭлиты». Размещение «Электрощита» займет еще около 1 недели. И неделя на замену у тех, кто придерживается структуры наших портфелей, есть.

( Читать дальше )

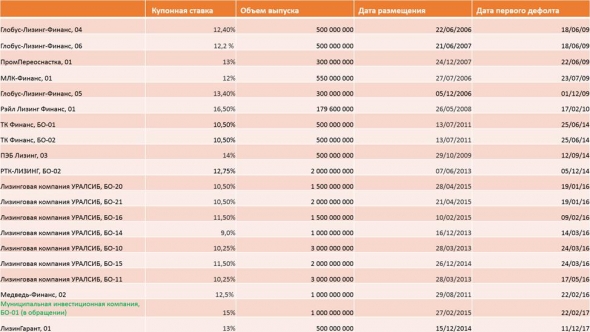

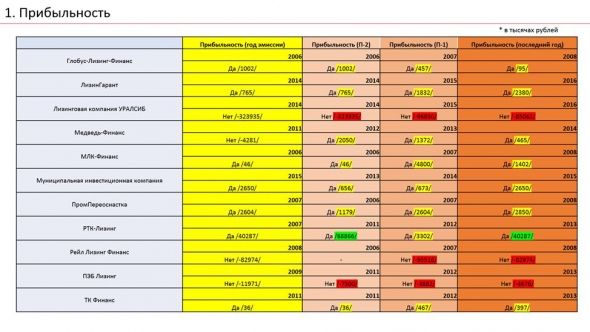

Дефолты лизинговых компаний. Немного статистических наблюдений

- 16 августа 2019, 07:13

- |

На статистике Cbonds (https://t.me/cbonds), мы собрали 20 дефолтов 11-ти лизинговых компаний. Это все дефолтные выпуски, как минимум, за 11 лет.

Первое наблюдение: у 10 из 11 дефолтных в течение 3 лет, предшествовавших долговой проблеме, был зафиксирован либо убыток, либо – очень скромная прибыль (границу скромности мы определили как 5 млн.р. в год).

( Читать дальше )

Срез доходностей рублевых облигаций. ОФЗ, субфеды, корпораты, ВДО

- 15 августа 2019, 08:30

- |

Облигации субъектов федерации. Очень медленно, но сужение спреда доходностей региональных и федеральных госбумаг происходит. Риск регионов не отличим от суверенного, если опираться на бюджетный кодекс и конституцию. А дальше за Вами выбор, в чем Вам спокойнее хранить деньги. По мне, двухлетки Мордовии неплохи, как и однолетки Хакасии.

( Читать дальше )

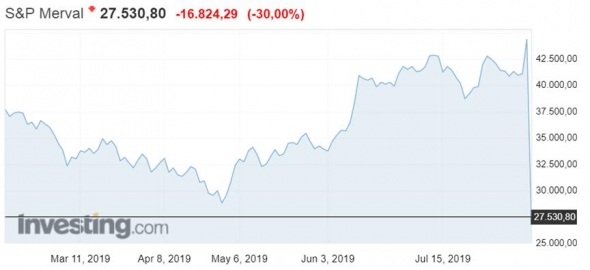

Аргентина (-30%) и выводы

- 13 августа 2019, 06:48

- |

Из вчерашнего падения аргентинского фондового индекса (как и падения аргентинского песо) легко выводятся 4 мысли:

1️⃣ Непредсказуемость. Любой рынок или актив бОльшую часть времени непредсказуем в цене. Периодически его непредсказуемость обретает столь трагичные формы. Предсказуемость повышается по мере роста капитализации актива, но никогда не становится полной и управляемой.

2️⃣ Диверсификация. Есть ошибка, есть цена ошибки. Диверсификация внутри одного класса активов, на нашем примере внутри акций отдельной экономики, не способна защитить Вас от просадок в десятки процентов. Инвесторам в российские акции это хорошо известно. Любой иностранный фондовый рынок, включая американский, относительно стабилен лишь временно. Хотите спокойствия – диверсифицируйтесь между разными странами и типами активов.

3️⃣ Политический риск. В качестве причины 30-40%-ного падения аргентинских акций называется результат праймериз, в соответствии с которым новым президентом страны может стать оппозиционный политик. Россия более 10 лет считается страной с предсказуемой политической системой. Протестные события июля-августа способны внести дестабилизацию.

( Читать дальше )

Библиотека Atentis преимущества недостатки, а есть ли альтернатива?

- 01 июня 2019, 11:32

- |

Известно, для того чтобы написать торгового робота, необходимо получить доступу к серверу исторических данных. Такой доступ предоставляет библиотека Atentis, причем абсолютно бесплатно.

Библиотека Atentis (Atentis.Connection) — это программный интерфейс, предназначенный для интеграции внешних приложений с торговой системой «АЛОР-Трейд». Библиотека позволяет создавать приложения и подключать их непосредственно к серверу «АЛОР-Трейд», минуя клиентский терминал.

Atentis может использоваться для написания торговых роботов, интеграции существующих программных продуктов с системой «АЛОР-Трейд» или для разработки собственного торгового терминала.

Библиотека разработана с использованием языка C#, но не ограничивается лишь им. В настоящее время практически всем языкам программирования доступны для работы с библиотекой.

Особенности и преимущества

- Высокая скорость работы и выполнения транзакций.

- Удобство и легкость использования.

- Эффективная интеграция с приложениями в среде .NET.

- Получение только необходимой рыночной информации в реальном времени.

- Событийно-ориентированный подход к обработке данных.

- Оптимизация трафика.

( Читать дальше )

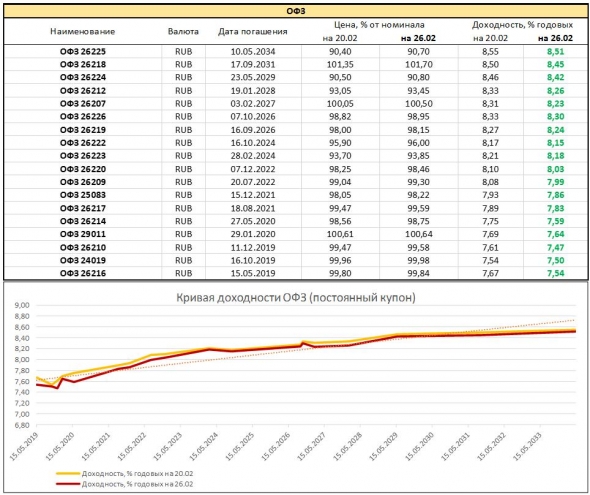

ОФЗ: доходности настраивают на стабильность/снижение ключевой ставки

- 27 февраля 2019, 14:53

- |

ОФЗ: доходности говорят о стабильности/снижении ключевой ставки

#probondsмонитор #долгиденьги

Взглянем на топовые по ликвидности ОФЗ. Что тут можно предположить:

1. Угрозы санкций прошлой-позапрошлой недели скорректировали рынок ОФЗ, не более чем скорректировали. Посмотрим, как отреагируют бумаги на очередную санкционную риторику. Пока без реакции. И вряд ли стоит ожидать больших просадок. Госбумаги так азартно падали в прошлом году, параллельно с заметным ослаблением рубля, что повторить будет сложно. Участники с расшатанными нервами и кредитными плечами уже вне рынка.

2. Аргумент в пользу устойчивости: посмотрите на индекс ОФЗ от Мосбиржи и посчитайте, сколько процентов он дал за последние 12 месяцев. Дал он менее 2%. Рынок в яме и это желательно помнить. Особенно выводя ОФЗ из портфеля.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал