SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. andreihohrin

Срез доходностей рублевых облигаций: ОФЗ, субфеды, корпораты, ВДО

- 13 сентября 2019, 07:27

- |

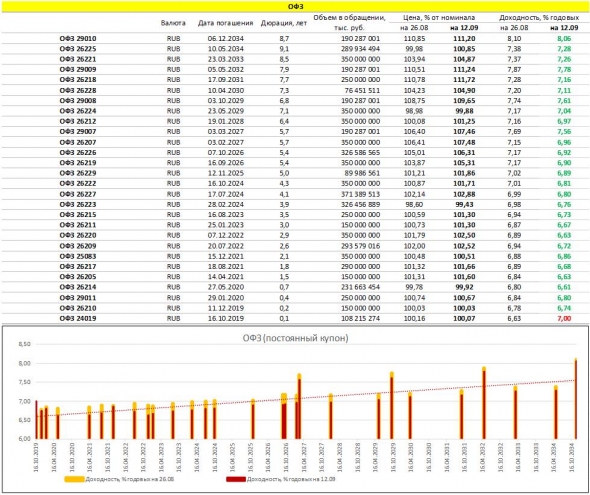

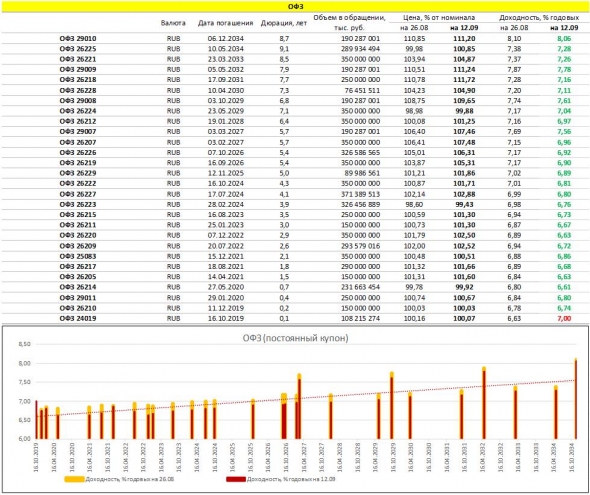

#probondsмонитор #офз ОФЗ. Доходности госбумаг не только ожидаемо снизились с момента прошлого мониторинга, но снизились, опережая новую ключевую ставку. До ключевой ставке теперь уже в 7,00% годовых доходности ОФЗ не дотягивают на большей части кривой, 7%+ начинается 8-10-летних бумаг. Факторы? Или спрос на Россию не остается ажиотажным, или рынок закладывает в цены безусловное дальнейшее понижение ключевой ставки, или этот рынок перегрет. Конечно, в какой-то доле в ценообразовании присутствует каждый их факторов. Но столь последовательная переоцененность гособлигаций в сравнении с ключевой ставкой – признак перегрева, даже если температура еще не достигла критического максимума.

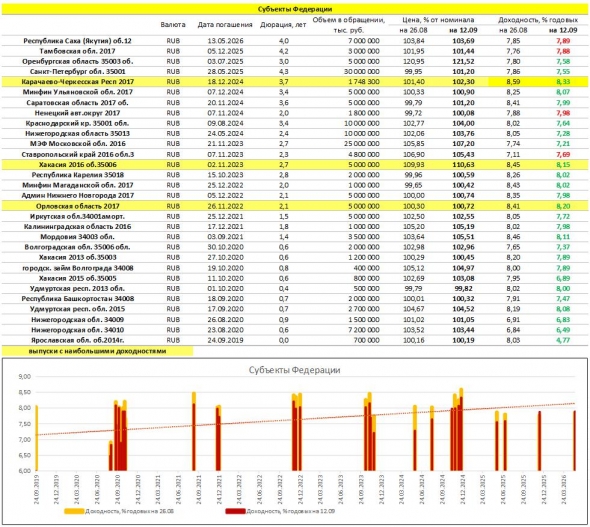

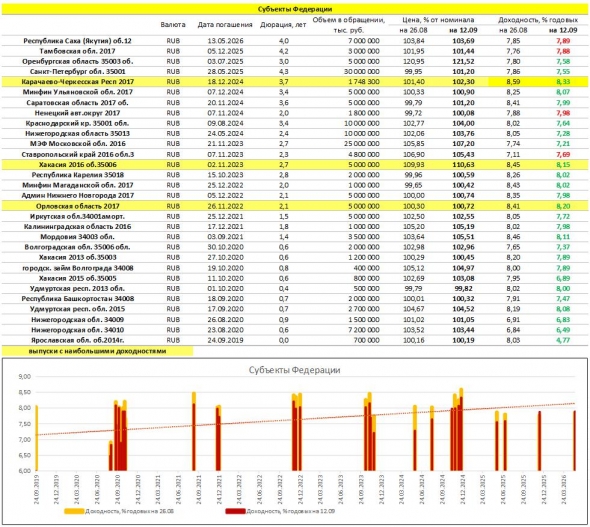

#probondsмонитор #субфеды Облигации субъектов федерации. Аттракцион невиданной щедрости постепенно сворачивается, но все еще способен привлекать. Устали искать 7-мые ставки в ОФЗ? Удмуртия, Мордовия, Орловская область – альтернативы для Вас. Государство, имеющее уникальный статус нетто-кредитора, наверно уж, найдет способ расплатиться по долгам регионов. Субфедеральные бумаги как выигрывали по соотношению доходность/надежность как у ОФЗ и крупнейших корпоратов последний год, так и продолжают. Сумма выигрыша сокращается. Для тех, кто задумывается о покупке сейчас. Те, кто покупал региональные облигации полгода, год, полтора года назад – в завидном выигрыше. И кстати, в этом сегменте вряд ли можно говорить о каком-то перегреве.

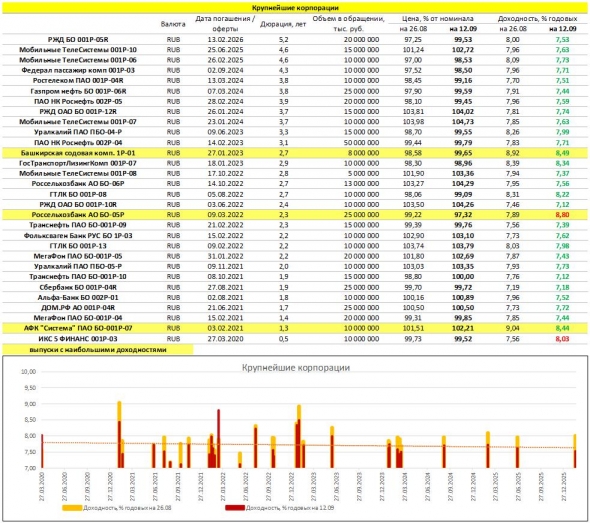

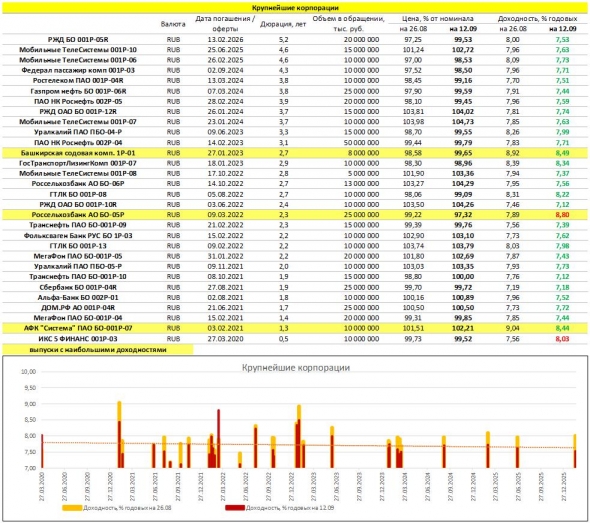

#probondsмонитор #крупнейшиекорпораты Облигации крупнейших корпораций. Инверсия? Взгляните на пунктирную линию. У нее отрицательный уклон. ОФЗ росли неплохо, субфеды – с отставанием, а корпоративный сектор – похоже, с опережением. Как и раньше, предпочтение субфедам. Коль уж Россия – страна с не совсем официальной, но главенствующей госэкономикой, не проще ли сразу отдать деньги государству? Даже АФК Система перестает вызывать положительный желудочный рефлекс. А стремительный рост доходности 22-го РСХБ – следствие обычной локальной просадки в огромном, но не отличающемся ликвидностью выпуске. Иногда можно поймать и таки просадки. Если быть на страже. И если оно стоит потери времени. «В чем я лично очень сомневаюсь» ©

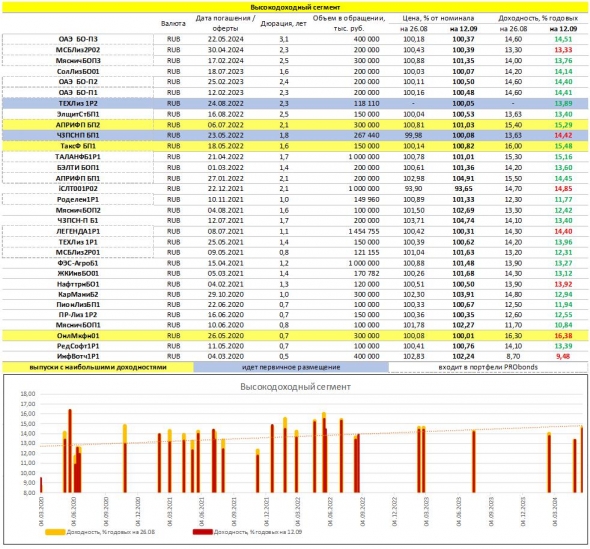

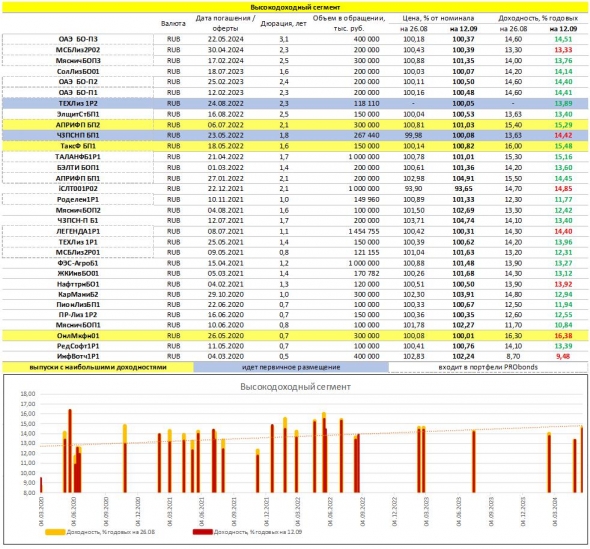

#probondsмонитор #вдо Высокодоходный сегмент облигаций. Потеря доходностей и, соответственно, рост цен бумаг здесь – самые быстрые. Российских хай-йилд не только становится заметен на общей карте рынка, но и, чаяниями Московской биржи и ЦБ, обретает регуляторную цивилизованность. И в этой таблице есть имена со спорной судьбой (93,7% от номинала в Софтлайне намекают на нездоровые тенденции в финансировании компании). Но в целом, в сегменте выделяется группа претендентов на переход в более высокие эшелоны. А наша практика последних полутора лет показала достаточную безопасность и результативность инвестирования в высокодоходный сегмент отечественных облигаций. И заглядывая хотя бы на полгода вперед, ожидания от этого инвестирования остаются оптимистичными.

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE www.youtube.com/channel/UC0BqXPUXHD-ih_0wXgkD4Uw/featured

www.ivolgacap.com

www.probonds.ru

#probondsмонитор #субфеды Облигации субъектов федерации. Аттракцион невиданной щедрости постепенно сворачивается, но все еще способен привлекать. Устали искать 7-мые ставки в ОФЗ? Удмуртия, Мордовия, Орловская область – альтернативы для Вас. Государство, имеющее уникальный статус нетто-кредитора, наверно уж, найдет способ расплатиться по долгам регионов. Субфедеральные бумаги как выигрывали по соотношению доходность/надежность как у ОФЗ и крупнейших корпоратов последний год, так и продолжают. Сумма выигрыша сокращается. Для тех, кто задумывается о покупке сейчас. Те, кто покупал региональные облигации полгода, год, полтора года назад – в завидном выигрыше. И кстати, в этом сегменте вряд ли можно говорить о каком-то перегреве.

#probondsмонитор #крупнейшиекорпораты Облигации крупнейших корпораций. Инверсия? Взгляните на пунктирную линию. У нее отрицательный уклон. ОФЗ росли неплохо, субфеды – с отставанием, а корпоративный сектор – похоже, с опережением. Как и раньше, предпочтение субфедам. Коль уж Россия – страна с не совсем официальной, но главенствующей госэкономикой, не проще ли сразу отдать деньги государству? Даже АФК Система перестает вызывать положительный желудочный рефлекс. А стремительный рост доходности 22-го РСХБ – следствие обычной локальной просадки в огромном, но не отличающемся ликвидностью выпуске. Иногда можно поймать и таки просадки. Если быть на страже. И если оно стоит потери времени. «В чем я лично очень сомневаюсь» ©

#probondsмонитор #вдо Высокодоходный сегмент облигаций. Потеря доходностей и, соответственно, рост цен бумаг здесь – самые быстрые. Российских хай-йилд не только становится заметен на общей карте рынка, но и, чаяниями Московской биржи и ЦБ, обретает регуляторную цивилизованность. И в этой таблице есть имена со спорной судьбой (93,7% от номинала в Софтлайне намекают на нездоровые тенденции в финансировании компании). Но в целом, в сегменте выделяется группа претендентов на переход в более высокие эшелоны. А наша практика последних полутора лет показала достаточную безопасность и результативность инвестирования в высокодоходный сегмент отечественных облигаций. И заглядывая хотя бы на полгода вперед, ожидания от этого инвестирования остаются оптимистичными.

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE www.youtube.com/channel/UC0BqXPUXHD-ih_0wXgkD4Uw/featured

www.ivolgacap.com

www.probonds.ru

3.4К |

Читайте на SMART-LAB:

Сделки в портфеле ВДО

📌Редактируемая версия таблицы — в 👉👉👉 чате Иволги : 👉 t.me/ivolgavdo/82866

Все сделки новой недели — по 0,1% от активов...

07:08

S&P 500: Нефтяная паника разбилась о железный молот — быки перехватывают инициативу

Индекс S&P 500 протестировал медиану, проведенную через ключевые точки коррекции (1-2-3), оформив при этом выразительный «молот» с очень длинной...

22:59

теги блога Андрей Хохрин

- Brent

- EUR|USD

- Gold

- Goldman Group

- high yield

- IMOEX

- paper bubble

- probonds

- probondsмонитор

- RTS

- S&P500

- S&P500 фьючерс

- US500

- USD

- USD|RUB

- акции

- Андрей Хохрин

- АО Им. Т.Г. Шевченко

- АО Им. Т.Г. Шевченко облигации

- АПРИ Флай Плэнинг

- АПРИ Флай Плэнинг облигации

- банки

- библиотека

- БЭЛТИ-ГРАНД

- вдо

- вебинар

- денежный рынок

- депозиты

- дефолты

- долги деньги

- доллар

- Доллар рубль

- евро

- ецб

- золото

- Иволга Капитал

- Индекс МосБиржи

- индексная позиция

- исследования

- Ист Сайбериан петролеум

- Калита

- ключевая ставка

- ключевая ставка ЦБ РФ

- книга заявок

- колумнистика

- коронавирус

- корпоративные облигации

- корпораты

- кризис 2020

- легенда

- лизинг

- Лизинг-Трейд

- Лизинг-Трейд облигации

- макростатистика

- мсб-лизинг

- МСБ-Лизинг облигации

- Мясничий

- наше все

- Нефть

- обзор рынка

- облигации

- облигации крупнейших корпораций

- Обувь России

- Обувьрус облигации

- Объединение АгроЭлита облигации

- ОбъединениеАгроЭлита

- отчетность

- ОФЗ

- ОФЗ облигации

- палладий

- ПАО "ОР"

- Пионер-Лизинг

- повестка дня

- портфели probonds

- портфелиprobonds

- ПР-Лизинг

- прогноз

- прогнозы

- прямая речь

- роделен

- Роделен облигации

- рубль

- санкции

- сбербанк

- сделки

- скрипт

- стратегия

- субфеды

- сша

- ТД Мясничий облигации

- ТЕХНО Лизинг

- торговый эксперимент

- ФРС

- ход размещения

- хроники кризиса

- ЦБ РФ

- ЧЗПСН-Профнастил

- Шевченко

- шорт

- шорт Сбербанка

Это круто

Похоже на подстрочный перевод типа «Толстая проводница бегала под вагоном»

ибо доходность по длинным ОФЗ будет через год 5 %, а вот корпораты и муниципалы ликвидность слабая и спреды жрут жоху , так что я за ОФЗ