SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. andreihohrin

Срез доходностей рублевых облигаций. ОФЗ, субфеды, корпораты, ВДО

- 15 августа 2019, 08:30

- |

ОФЗ. Инверсия, говоришь? Нет, нашему госдолгу до этого еще довольно далеко разница доходностей между 10-летними и 2-летними бумагами хоть и не столь велика, но все же положительная. Обращает на себя внимание и то, что впервые за несколько месяцев наблюдений доходности ОФЗ выросли. Но выросли незначительно. Покупка госдолга продолжается, все более отрывая доходности от ключевой ставки (она сейчас 7,25%), так что незначительное их снижение за пару недель – нормальная флуктуация. Остается вопрос, покупать ли более длинные или более короткие бумаги? Продолжаю голосовать за более короткие, поскольку в случае любой фондовой просадки цена даже 3-летних облигаций рискует измениться значительно и не в сторону роста.

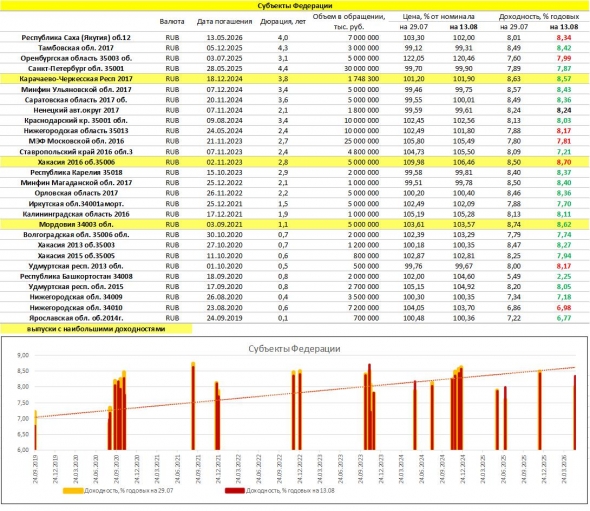

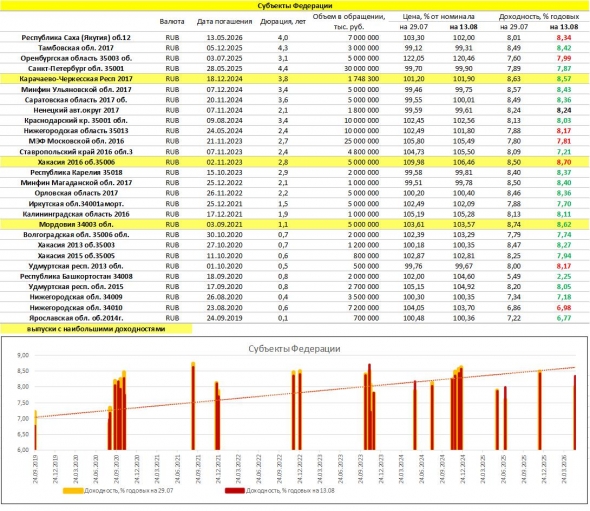

Облигации субъектов федерации. Очень медленно, но сужение спреда доходностей региональных и федеральных госбумаг происходит. Риск регионов не отличим от суверенного, если опираться на бюджетный кодекс и конституцию. А дальше за Вами выбор, в чем Вам спокойнее хранить деньги. По мне, двухлетки Мордовии неплохи, как и однолетки Хакасии.

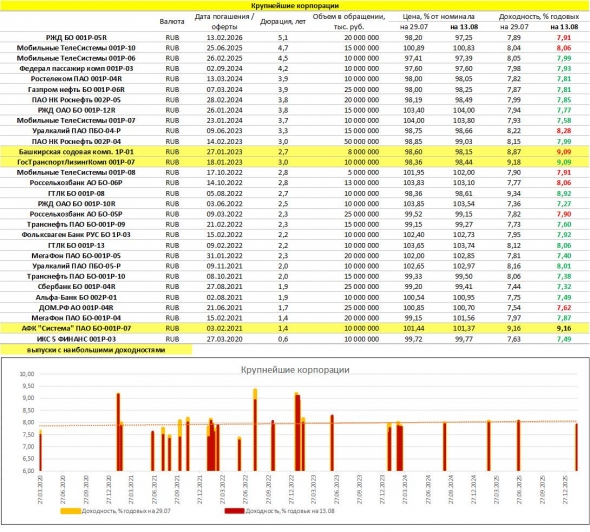

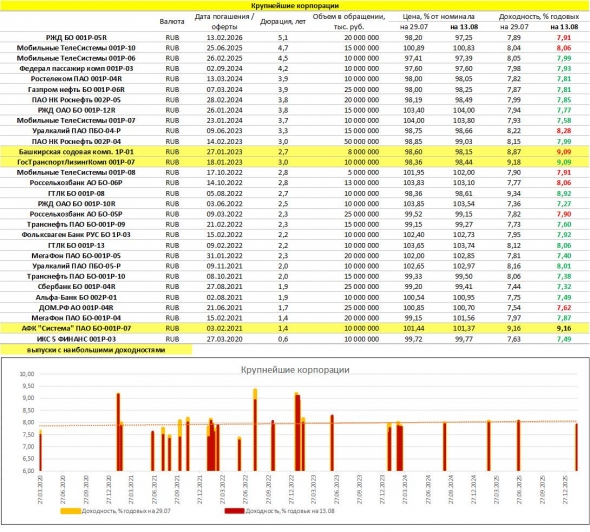

Ликвидные облигации крупнейших корпораций. В гонку за 9% помимо «Системы» и ГТЛК включилась «Башкирская содовая компания». Беглый взгляд на консолидированную отчетность проблем не выявил: выручка под миллиард долларов, чистая прибыль под четверть миллиарда. Однако за несколькими исключениями корпорации продолжают проигрывать субъектам федерации и в ставках и, думается, в надежности.

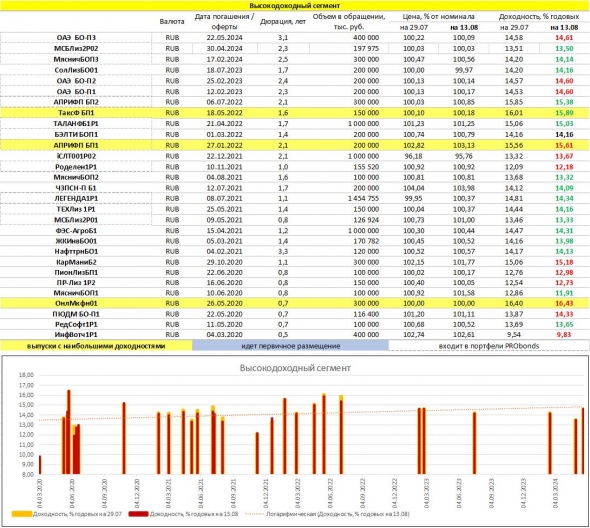

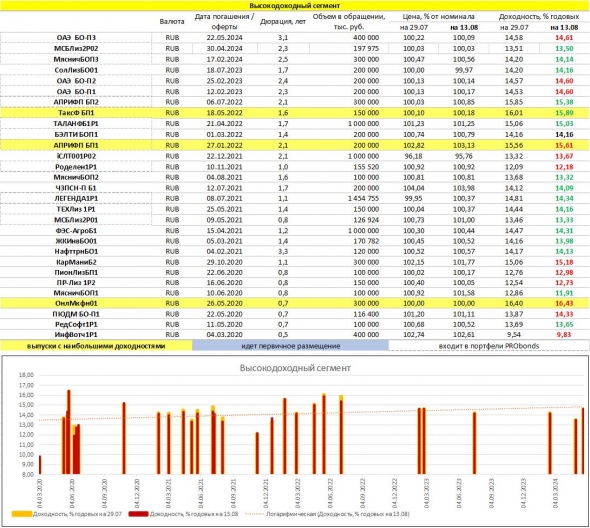

Высокодоходные облигации. Чем дальше, тем больше перестаю оценивать этот сегмент как единый. Слишком разные по объему и качеству истории и имена. Бумаги, входящие в наши портфели PRObonds, на особом контроле. Нельзя исключать проблем и в них, но, и по накопленной статистике рынка, и по оценке отдельных бизнесов, эти облигации вне зоны основных рисков. До сих пор наши ВДОшные портфели стабильны по доходности. Хотя доходности в 13-15% и не экстремальны. Зато по любой из них в телеграм-канале есть отчетность, наши суждения и рекомендации.

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE www.youtube.com/channel/UC0BqXPUXHD-ih_0wXgkD4Uw/featured

www.ivolgacap.com

www.probonds.ru

Облигации субъектов федерации. Очень медленно, но сужение спреда доходностей региональных и федеральных госбумаг происходит. Риск регионов не отличим от суверенного, если опираться на бюджетный кодекс и конституцию. А дальше за Вами выбор, в чем Вам спокойнее хранить деньги. По мне, двухлетки Мордовии неплохи, как и однолетки Хакасии.

Ликвидные облигации крупнейших корпораций. В гонку за 9% помимо «Системы» и ГТЛК включилась «Башкирская содовая компания». Беглый взгляд на консолидированную отчетность проблем не выявил: выручка под миллиард долларов, чистая прибыль под четверть миллиарда. Однако за несколькими исключениями корпорации продолжают проигрывать субъектам федерации и в ставках и, думается, в надежности.

Высокодоходные облигации. Чем дальше, тем больше перестаю оценивать этот сегмент как единый. Слишком разные по объему и качеству истории и имена. Бумаги, входящие в наши портфели PRObonds, на особом контроле. Нельзя исключать проблем и в них, но, и по накопленной статистике рынка, и по оценке отдельных бизнесов, эти облигации вне зоны основных рисков. До сих пор наши ВДОшные портфели стабильны по доходности. Хотя доходности в 13-15% и не экстремальны. Зато по любой из них в телеграм-канале есть отчетность, наши суждения и рекомендации.

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE www.youtube.com/channel/UC0BqXPUXHD-ih_0wXgkD4Uw/featured

www.ivolgacap.com

www.probonds.ru

1.4К |

5 комментариев

+1

Ждем варианты хеджа ВДО, как то ссыкотно…

- 15 августа 2019, 08:52

Mezantrop, тут вот как: вариант будет, скорее всего, через не русскую площадку. видимо, с доступом через наш брокерский счет. насчет ссыкотно — немного рано. Думаю, сентябрь, октябрь — спокойные месяцы. Их достаточно для подготовки.

- 15 августа 2019, 09:31

+1

а где ОФЗ 29012

- 15 августа 2019, 14:03

BITCOIN, видимо, не прошла по ликвидности

- 15 августа 2019, 14:33

Интересный обзор для размышления. Офз сейчас не интересны, слишком на хаях. Ждем выноса нерезов, тогда можно зайти.

- 17 августа 2019, 09:50

Читайте на SMART-LAB:

📈 Потенциал роста акций МГКЛ составляет 89% — ИБ Синара

Аналитики Банка Синара обновили оценку по ПАО «МГКЛ» с учётом сильных операционных результатов компании. Новая целевая цена установлена на...

11:44

Совкомфлот получил убыток $648 млн за 2025 год

Совкомфлот представил слабые результаты по МСФО за 2025 год, что стало ожидаемым итогом усиления санкционного давления на танкерный флот компании....

12:14

теги блога Андрей Хохрин

- Brent

- EUR|USD

- Gold

- Goldman Group

- high yield

- IMOEX

- paper bubble

- probonds

- probondsмонитор

- RTS

- S&P500

- S&P500 фьючерс

- US500

- USD

- USD|RUB

- акции

- Андрей Хохрин

- АО Им. Т.Г. Шевченко

- АО Им. Т.Г. Шевченко облигации

- АПРИ Флай Плэнинг

- АПРИ Флай Плэнинг облигации

- банки

- библиотека

- БЭЛТИ-ГРАНД

- вдо

- вебинар

- денежный рынок

- депозиты

- дефолты

- долги деньги

- доллар

- Доллар рубль

- евро

- ецб

- золото

- Иволга Капитал

- Индекс МосБиржи

- индексная позиция

- исследования

- Ист Сайбериан петролеум

- Калита

- ключевая ставка

- ключевая ставка ЦБ РФ

- книга заявок

- колумнистика

- коронавирус

- корпоративные облигации

- корпораты

- кризис 2020

- легенда

- лизинг

- Лизинг-Трейд

- Лизинг-Трейд облигации

- макростатистика

- мсб-лизинг

- МСБ-Лизинг облигации

- Мясничий

- наше все

- Нефть

- обзор рынка

- облигации

- облигации крупнейших корпораций

- Обувь России

- Обувьрус облигации

- Объединение АгроЭлита облигации

- ОбъединениеАгроЭлита

- отчетность

- ОФЗ

- ОФЗ облигации

- палладий

- ПАО "ОР"

- Пионер-Лизинг

- повестка дня

- портфели probonds

- портфелиprobonds

- ПР-Лизинг

- прогноз

- прогнозы

- прямая речь

- роделен

- Роделен облигации

- рубль

- санкции

- сбербанк

- сделки

- скрипт

- стратегия

- субфеды

- сша

- ТД Мясничий облигации

- ТЕХНО Лизинг

- торговый эксперимент

- ФРС

- ход размещения

- хроники кризиса

- ЦБ РФ

- ЧЗПСН-Профнастил

- Шевченко

- шорт

- шорт Сбербанка