Избранное трейдера _sg_

Trend is your friend...

- 15 марта 2017, 21:45

- |

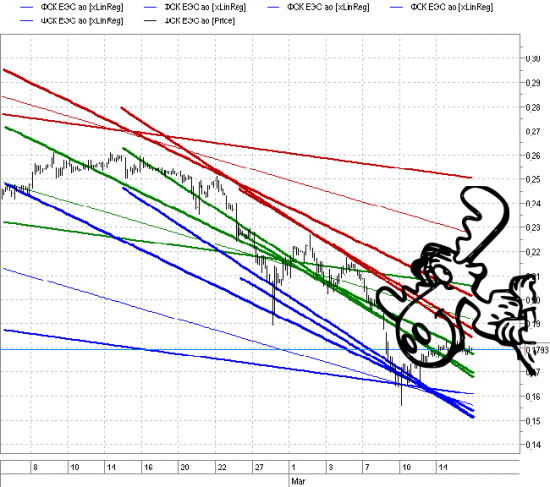

Главное что бы тренд, был настоящим другом, а не лосём в маске.

Пока сам рисуешь, и рука дрожит и глаз замыливается, и есть уже отпечаток в мозгах желаемого направления из-за давящей позы или сладкопоющего пиарщика/аналитика)))

Отрисовка просто линейной (и прочих) регрессии тоже не спасает, рисуется красиво, но всё равно период не знаешь, и подгоняешь под хотелки.

Пришлось пойти творческим научным методом ;-)))

( Читать дальше )

- комментировать

- 620 | ★28

- Комментарии ( 23 )

Еще четыре картинки о случайности рынка

- 14 марта 2017, 11:39

- |

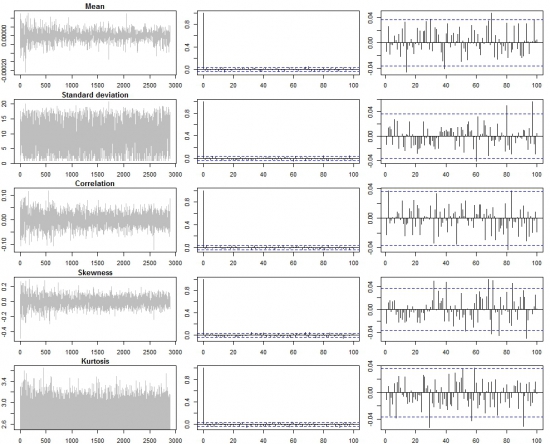

На что-то нужно ориентироваться. Основной ориентир — случайное блуждание. Если рынок отличается от СБ, то появляется шанс долгого систематического заработка при помощи роботов. Для этого должно быть найдено устойчивое и торгуемое статистическое отличие рынка от СБ.

Возьмем фРТС с самого начала на минутках и построим подневную статистику (среднее, ср.кв.откл., корреляцию, асимметрию, эксцесс). Статистику будем делать по логарифмическим доходностям, т.е. фактически будем оценивать обычные показатели эмпирической плотности внутри дня. Потом посмотрим, есть ли память от дня ко дню в этих показателях при помощи АКФ (второй столбец графиков) и ЧАКФ (третий столбец графиков).

Наш ориентир в виде случайного блуждания (среднее по доходностям нулевое, а сигма плавает немного) имеет такой портрет:

( Читать дальше )

Оптимальные стратегии возврата к среднему. Часть 1

- 12 марта 2017, 13:41

- |

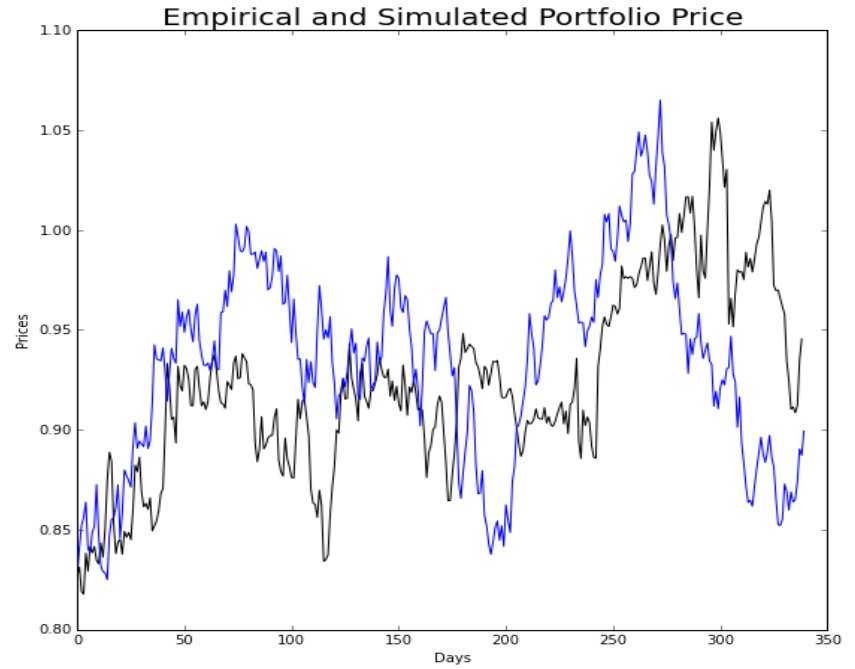

Небольшая статья по парному трейдингу на американском рынке акций от студентов Колумбийского университета Peng Huang и Tianxiang Wang с практическими примерами (оригинал).

Разница между применямой нами и обычной практикой парного трейдинга в том, что мы используем метод максимального правдоподобия для конструирования оптимального портфеля статического парного трейдинга, который наиболее соответствует процессу Орнштейна-Уленбека, и строго определяем его параметры. Таким образом, мы убеждаемся, что наши портфели следуют процессу возврата среднего перед тем как начинать торговлю. Затем мы генерируем контртрендовые торговые сигналы, используя параметры модели. Также мы оптимизируем пороги и величину периодов in-sample и out-of-sample. Например, акции Crown Castle International Corp. (CCI) и HCP, Inc. (HCP) при таком подходе показывают коэффициент Шарпа 2.326 на периоде in-sample и 2.425 на периоде out-of-sample. Акции Crown Castle International Corp. (CCI) и Realty Income Corporation (O), торгуемые по нашей методике, демонстрируют коэфициент Шарпа 2.405 и 2.903 соответственно на выборках in-sample и out-of-sample.

( Читать дальше )

C# Plaza2 вопрос по ошибкам

- 11 марта 2017, 11:52

- |

Дописал в плазовский коннектор получение данных с фондового рынка.

Но начала появляться мистика...

Вечером биржа отключает потоки фондового рынка.

После отключения потоков фондового рынка, я пытаюсь их восстановить, а вдруг ошибка в слушателе.

Если приложение работало долго, например, сутки, то иногда(!) при восстановлении слушателей,

возникает блокировка основного потока, на несколько секунд. Что приводит к еще массе проблем.

Сталкивался кто с подобной ситуацией ?

Подскажите, а то голову уже сломал…

Общетеоретическое. Теория Кукла

- 11 марта 2017, 08:08

- |

Вы никогда не задумывались на тем что согласно условной «теории Кукла» у него должно быть некое ограничение возможностей на рынке? Так же как и у всех участников. Какое? Размер средств на создание движения.

То есть после загрузки в одном направлении, выталкивания рынка в эту сторону, достижения определенных целей, ему надо: 1. разгрузиться 2. Передохнуть. 3. Загрузиться(в противоположную сторону). 4. Толкануть рынок в противоположном направлении 5. Разгрузиться2.

То есть то самое рыночное дыхание. Вверх – вниз. Сам размах зависит от масштабов Кукла, размеров его активов. В любом случае, его дыхание симметрично, без фазы перезагрузки его жизнь невозможна. Иначе он выпадает из законов вселенной и будет ею перетерт в космическую пыль. Можно сказать «Аккумуляция-Дистрибуция», можно по другому. Накопленный объем во время передышки после разгрузки должен совпадать, быть примерно равным объему предыдущенаправленного движения. И должно хватать энергии и топлива на само движение. Т.е в фазе аккумуляции затариваем грузовик, потом активно его пропихиваем несмотря на все тяжкие, отстреливая оппонентов до точки назначения ну и так далее, Вы поняли.

Маятник качается, а мир на нем вращается.

ЦБ про кэрри

- 07 марта 2017, 14:58

- |

В свежем обзоре «О чем говорят тренды» Банк России рассказал о carry trade.

Ключевые тезисы обзора про carry trade:

- Экспортеры обрушили доллар

Основной причиной укрепления рубля стал рост продаж валюты экспортерами на фоне сезонно низкого спроса на валюту со стороны импортеров. Приток со стороны нерезидентов также способствовал укреплению рубля, но его роль второстепенна.

- Исторически рубль сильный в 1 квартале

За последние 15 лет в I квартале рубль укреплялся к доллару США в 10 случаях, причем в феврале и марте это происходило в 11 случаях. Стоит также отметить, что в этом году влияние сезонности счета текущих операций на рубль было усилено за счет операций, связанных с крупной приватизационной сделкой, заключенной с иностранными инвесторами в декабре 2016 года.

- В carry trade волатильные валюты (такие как рубль) менее интересны с позиции Шарпа

( Читать дальше )

Какой будет цена на нефть, или прогнозы – дело неблагодарное

- 07 марта 2017, 14:32

- |

оду в 2005 зашел у меня спор со знакомым инвестбанкиром о прогнозе цены на нефть. Мы тогда заключили пари, что к концу 2008 года нефть будет стоить $150 за баррель. Я с пеной у рта доказывал, что нет никаких объективных причин для такого скачка, и я оказался прав – нефть упала с $43 до $38 за баррель. Конечно, моей победе сильно помог экономический кризис, но мы с моим другом согласились, что летний пик был исключением, а не правилом.

Причины, которые заставляли меня с упорством барана отстаивать свою точку зрения, как мне казалось, лежали на поверхности:

- стагнация спроса;

- последовательное увеличение предложения, несмотря на истощение старых месторождений в Северном море и странах Персидского залива;

- затоваривание рынка;

- активный ввод в эксплуатацию новых традиционных месторождений;

- взрывное развитие добычи со сланцевых месторождений и медийная шумиха вокруг них.

( Читать дальше )

Исследования On Balance Volume

- 06 марта 2017, 03:29

- |

Прежде чем начать, хотелось бы предупредить, что данная статья может нанести ущерб сознанию тех трейдеров, которые практикуют без индикаторную торговлю и игнорируют математические индикаторы и осцилляторы.

Также это будет бесполезно всем, кто торгует внутри дня, опираясь на структуру рынка выстраивая тех анализ.

Эти разработки, разработаны в 1940 годах, и применимые по сегодняшний день. Многие также могут счесть, что это старье, которое уже не актуально, рекомендую сразу закрыть страницу и доказывать свою правоту своим единомышленникам, братьям по разуму.

Далее будет представлена статья исследования Ларри Вильмся в 2007 году в журнале Futures Magazine

Техника торговли

Балансовый объем — один из самых важных показателей на рынке, особенно эффективным является в качестве индикатора дивергенции. Индикатор Цены, Открытых Позиций и Объема при работе на нестабильном рынке является более действенным.

( Читать дальше )

Выводы по результатам армагедона 030314.

- 03 марта 2017, 16:21

- |

Какие я выводы сделал и что тут можно было бы посоветовать, по факту данного приключения smart-lab.ru/blog/384052.php

(я про обвал 2014 года)

1. Подобные события абсолютно не предсказуемы.

2. Не существует никаких хитрых страховок, схем, позиций, которые на длинной дистанции могли бы захеджировать непокрытые проданные путы до наступления Черного Лебедя.

3. Счет с позицией из проданных путов, в которой задействовано боле 1/3 ГО спасти будет невозможно никаким способом.

4. Шанс захеджится в момент открытия всегда сохраняется, для этого нужно:

— Стабильный терминал, позволяющий торговать мгновенно, без тормозов.(с квиком шансов ноль)

— Надежная инфраструктура.

— Надежный брокер с резервными серверами.

— Опыт, скорость, прямые руки и т.д.

5. Если вас зажало на планке во фьюче, откройте стакан с опционами, возможно там ваше спасение.

6. Имейте всегда под рукой телефон брокера, звоните договаривайтесь, объясняйте.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал