Избранное трейдера _sg_

Алгоритмисты! Торгуете ли вы корзину или отдельные инструменты?

- 25 сентября 2018, 00:26

- |

(Модератор, перенеси в алго плз)

Всем привет,

Допустим, есть система(и не одна, но пока упростим), изначально писавшаяся инструментов обладающих определенными свойствами(трендовость или контртрендовость, например). Тестирование, без глубоких оптимизаций итд, дало хорошие результаты. При этом, тестирование на некоторых других инструментах, очевидно(на глазок :) ) не обладающих этими свойствами, достаточно ожидаемо, дает в лучшем случае околонулевые результаты.

Результаты достаточно постоянны 10-15 лет(таймфрейм не минутки :), но сделок минимум десятки, по каждому инструменту. Часто сотни), так что логически кажется, что изменение свойств этих инструментов на дистанции а) не ожидается б) если и ожидается, то не всех же сразу :)

На первый взгляд кажется, что торговать слишком большую корзину инструментов — это просто раздавать деньги в рынок.

При этом, классики торговых систем, описывающие «как надо», говорят, что мы не знаем наперед, что будет, и торговать надо максимально разнообразную корзину инструментов.

Что думаете ?

Вопрос 2(с теми же входными условиями):

те же системы, все так же, но при тестировании на другом классе инструментов(допустим изначально использовались фьючерсы, а теперь хотим протестить на акциях), мы видим тоже самое: условно говоря 3 группы: акции а) где все шикарно, б) где все средне, может быть даже умеренно позитивно, но с плохой кривой эквити, для отдельной акции(но суммарно — очень достойно), и в) группа где все плохо. достаточно стабильно плохо. Только сложность теперь в том, что мы имеем не(скажем) 30 инструментов, а 2000. Идти по каждому и анализировать — муторно, почти не реально. Можно автоматически выбрать хороших, и(возможно) нормальных, и выкинуть плохих. Возможно, оставить всех, как учит теория. Каким путем идти ?

Если плохих выкидывать, то как часто пересматривать портфель инструментов? А что, если система неплохо работает на разных таймфремах? после какого количества плохих трейдов выкидывать инструмент из корзинки и когда добавлять ?

- комментировать

- 3К | ★3

- Комментарии ( 39 )

Проблема

- 22 сентября 2018, 13:29

- |

Недавно я наткнулся на следующую фразу:

The trouble is, you think you have time.

Перевод: «Проблема в том, что ты думаешь, что у тебя есть время».

Сначала я подумал: ну фраза как фраза… Сказал там что-то мудрый Будда, ну и ладно. А потом я вдруг заметил, что все последние дни и недели хожу и вспоминаю эти слова, проговаривая их внутри себя. Сегодня я похоже осознаю эти слова со всей огромной катастрофической ясностью.

Ведь эта фраза просто бесценна, эта фраза — мотиватор. Мы думаем, что у нас есть время, и эта предпосылка ведёт к тому, что мы тратим своё время просто на всякую дичь. Что я сделал полезного за последнее время с начала 2018 года? Толком ничего. Я просто не понимаю, куда утекает моя жизнь. Она утекает как вода сквозь пальцы. Вот надо мне, к примеру, приготовить презентацию к конференции 6 октября. Понаблюдал за собой, как готовлюсь: я готовлюсь примерно по часу в день… Всего час полезного времени… А ведь раньше я работал по 8-10 часов в день.

( Читать дальше )

Анализ ПИФов 5. Доны Кихоты

- 22 сентября 2018, 12:02

- |

Продолжение.

Часть первая

Часть вторая

Часть третья

Часть четвертая

Рассмотрим фонды акций более детально.

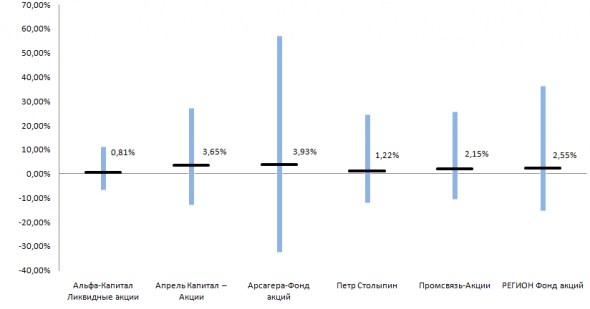

Для начала такой график, который показывает соотношение риск/доходность относительно MCFTR

Видно, что фонд Арсагеры самый рискованный и доходный.

Альфа самый менее волатильный, но и менее доходный.

Рассмотрим фонды по одному в алфавитном порядке.

Альфа-Капитал Ликвидные Акции.

Для начала скажем, что этот фонд всего 5 лет из 13 под управлением Альфа Капитала, до этого им управлял Ренессанс Капитал.

Кстати последний период стал лучшим для фонда (это может быть связано как с обвалом рубля, так и с более удачными решениями).

СЧА: на конец августа 3025 млн рублей, это крупный фонд, один из крупнейших фондов акций.

( Читать дальше )

теперь сложно сменить брокера!

- 22 сентября 2018, 04:30

- |

Вышел в кешь и ждать нужно два дня что бы нормально посчитались налоги. У меня получается теперь до понедельника.

Далее, прочитал пост о 115ФЗ, начитался и насмотрелся роликов благодаря советам пользователя Мария быть бдительным, очень признателен.

Чем больше смотрел, тем больше сжималось, и думаю уже, купить ETF и переводить бумагами а не деньгами.

Хотел через Авангард, но там без цифровой подписи максимальная сумма в районе 600к. Но у меня нет этой подписи.

Получается, перевод в Авангард, и тут же перевод на счет другого брокера несколькими транзакциями может вызвать у этих неуче вопрос о бессмысленности операций! Хоть мне операционист банка и сказал, что так можно. Но как понял, решает не она, а роботы которые ловят подобные операции.

Не знаю, может у меня фобии уже. Но не хочу месяцами доказывать кому либо свою честность, и что не занимаюсь отмыванием.

А в некоторых случаях посмотрел и понял, доказать что либо не реально. В РФ тупа стригут народ. Типа 30% оставляем, остальное дадим вывести.

( Читать дальше )

Сбербанк, Квик, Луа, Небесконечность

- 21 сентября 2018, 17:53

- |

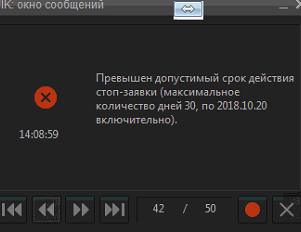

Ибо у меня стоит в скрипте:

["EXPIRY_DATE"] = "GTC"Собственно, два вопроса:

1. Это у всех так, что в сбере нельзя делать стоп-заявку по типу до отмены? Для меня это новость… под всеми квиками у всех брокеров работает GTC без проблем.

2. Можно ли это как-то вылечить, чтобы пользоваться GTC?

Трейдинг. Мозг расставляет ловушки

- 21 сентября 2018, 09:41

- |

Ловушка блуждания

Ловушка толпы

Ловушка молодости

Ловушка 25-летия

Ловушка динамических стереотипов

Ловушка медленного старта

Ловушка хозяина в доме

Ловушка мужского и женского профиля

Ловушка белого халата

Ловушка вычесывания

Ловушка принадлежности группе

( Читать дальше )

На пути к рецессии

- 20 сентября 2018, 22:37

- |

Августовская статистика является, пожалуй, наиболее слабым месячным отчётом Росстата в этом году. Судя по опубликованным в среду цифрам t-do.ru/russianmacro/3268, рост ВВП составил не более 1% гг.

Наиболее интересные моменты:

• Обвал в сельском хозяйстве: -10.8% гг. Отчасти это связано со сдвигом в уборке урожая (здесь плавающая сезонность, и это нормально). Однако имеет место и падение урожайности. Уже нет сомнений, что урожай в этом году будет хуже прошлогоднего. Насколько хуже, можно будет сказать через месяц. Плохой урожай – это рост инфляционных рисков. Я не исключаю, что резкое и неожиданное повышение прогноза инфляции со стороны ЦБ, могло быть связано именно с этим фактором

• Возобновившееся снижение реальных располагаемых денежных доходов населения: -0.9% гг t-do.ru/russianmacro/3269. А вот здесь ничего удивительного. Падение реальных доходов связано не только с ускорением инфляции, но и с замедлением роста доходов в номинальном выражении: примерно 2.8% гг по сравнению с 5.3% гг в июле (по итогам 8 месяцев номинальные денежные доходы выросли на 4.5% гг). Тренд к ускорению инфляции усиливается, поэтому падение реальных доходов в ближайшие полгода, скорее всего, ускорится. Особенно печальной картина с реальными доходами может быть в 1-м квартале 2019г, когда ожидается инфляционный всплеск из-за НДС

( Читать дальше )

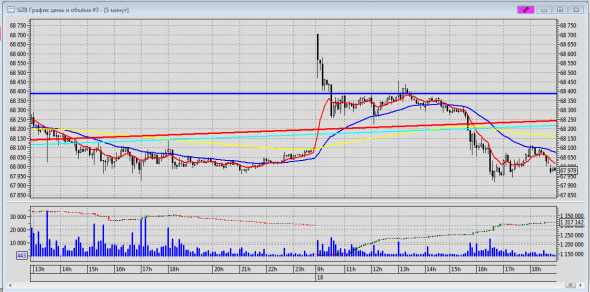

сплит графиков в Квике

- 19 сентября 2018, 12:08

- |

Как отменить сплитование графиков разных контрактов в Квике?

Как Банк России закупился наличной иностранной валютой

- 19 сентября 2018, 10:25

- |

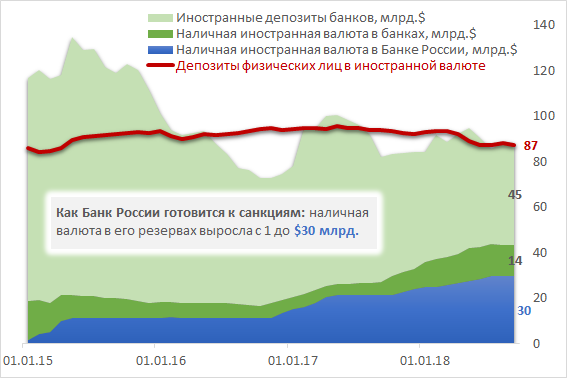

Как Банк России и Минфин готовы к серьезным санкциям можно увидеть из Обзоров банковского сектора, центрального банка и кредитных организаций. Удивительным выглядит мощный рост НАЛИЧНОЙ иностранной валюты в составе золото-валютных резервов с 1 до 30 млрд. USD за 3.5 года. Вряд ли Банк России запасается валютой для вкладчиков госбанков, которые могут быть отключены от расчетов в USD. Скорее всего это единственно возможный способ защиты ЗВР от санкций. При этом вложения в долговые ценные бумаги, хоть и постепенно сокращались в доле, все еще составляют больше половины ЗВР (никаких серьезных распродаж US treasuries не было, как можно было подумать по данным из США).

Объем денежных остатков Минфина на счетах в банках и Банке России позволяет просто забыть о размещении ОФЗ на очень длительное время. >4 трлн. хватит на 3 года, а если изменить бюджетное правило, то в принципе госдолг можно не размещать. Всё это грустно, потому что ситуация не особо напрягает Минфин и у него нет никаких стимулов что-то менять в ущербной для долгосрочного развития российской финансовой системе.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал