Избранное трейдера Йоганн

Про фонды недвижимости

- 24 сентября 2021, 11:33

- |

Источник: https://www.interfax.ru/ftproot/photos/photostory/2019/11/13/comedy1_700.jpg

Вложения в «бумажную» недвижимость (т. е., например, путём покупки паёв инвестиционного фонда недвижимости) определённо имеет свои плюсы: инвестору в большинстве случаев требуется лишь периодически получать дивиденды и изредка участвовать в собраниях пайщиков. Всю работу с самой недвижимостью берёт на себя управляющий фондом. Оставим в стороне тот факт, что управляющий может взимать за свои услуги непомерно большую комиссию, которая в некоторых случаях может доходить до нескольких десятков процентов. Как и при прямых инвестициях в недвижимость, при работе с «бумажной» недвижимостью есть множество нюансов, которые необходимо учитывать. Один из них — наличие почвы для злоупотреблений у управляющего фондом. Например, при помощи «карманных» фондов недвижимости крупные финансовые холдинги могут решать свои собственные проблемы за счёт денег инвесторов. При этом важно понимать, что «решать свои собственные проблемы» вовсе не означает, например, взятие займа на приблизительно рыночных условиях для реализации конкретного бизнес-проекта. «Решение проблем» в контексте данной статьи означает, что инвесторам будет предлагаться финансовый инструмент, который с большой вероятностью обесценится в ближайшее время, при этом управляющий фондом может прекрасно понимать пикантность ситуации. Таким образом, финансовый холдинг перекладывает свои собственные убытки не плечи инвесторов. Звучит запутанно? В этом и смысл различных схем с «карманными» фондами. Ниже в статье будет более детально расписано, как можно «решить свои проблемы за деньги инвесторов», но для начала небольшое заявление:

( Читать дальше )

- комментировать

- ★12

- Комментарии ( 7 )

Хомяки и Пирамиды. Переписка с «вкладчиком».

- 23 сентября 2021, 23:25

- |

Меня просто бомбит, вот объясните мне, почему люди настолько глупые, хотя наверно можно сказать и тупые. Никого обидеть не хочу.

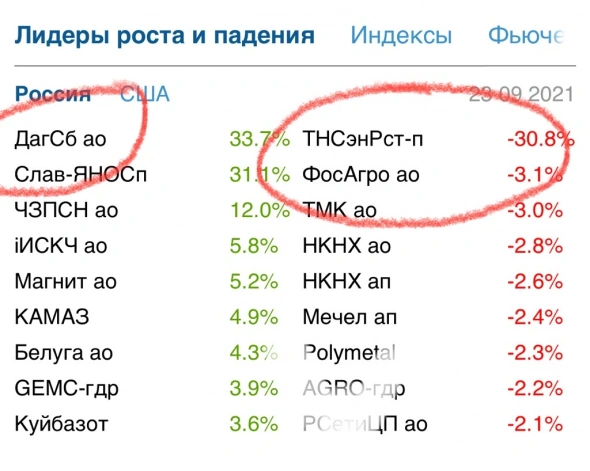

1. Вот смотрю я котировки — лидеры роста и падения.

И прямо вижу, как, с… ка, стригут хомяков. С одной стороны жалко, с другой — нет. Если человек дурак, а еще и жадный дурак — туда ему и дорога.

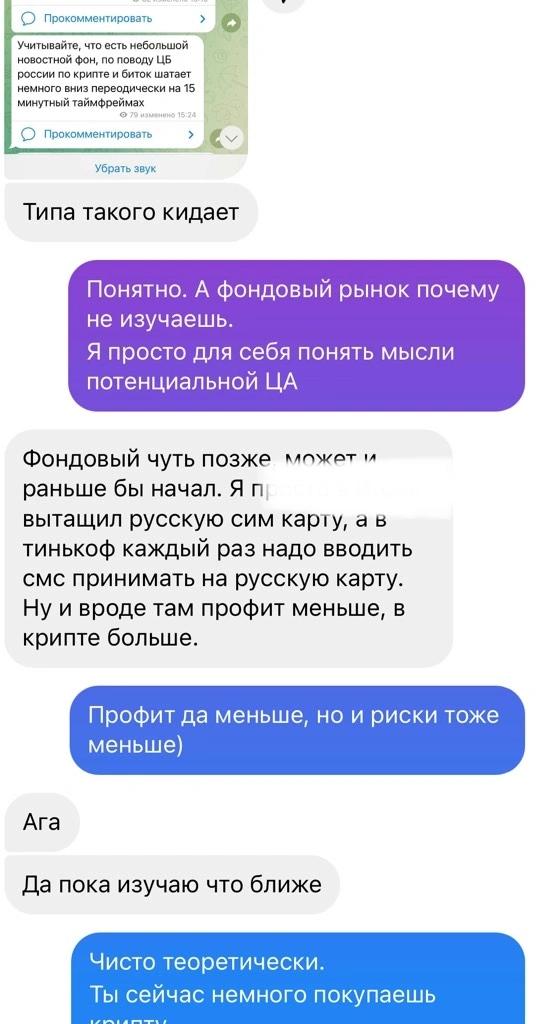

2. Общался со знакомым. Он криптой торгует)

Как спрашиваю актив выбираешь? На что ориентируешься?

Какой думаете ответ: сигналы из телеграмм канала)))

Бл… я, сигналы от чувака из телеграмм канала.

Ок, едем дальше. Задаю следующий вопрос- а фондовый рынок как?

( Читать дальше )

Чем плоха инфляция для золотодобытчиков?

- 23 сентября 2021, 18:14

- |

Мы уже с вами выучили, что высокая инфляция не равно более высокие цены на золото.

Зато надо помнить, что золотодобытчики постоянно делают капзатраты.

Капзатраты все сильно дорожают в результате инфляции.

А если золото не растет, то свободный денежный поток начинает сокращаться вследствие инфляции.

p.s. Полиметалл сегодня новый лой за 15 месяцев.

Про новые санкции

- 23 сентября 2021, 17:37

- |

Каждому инвестору в российские акции нужно помнить две простые истины про санкции:

1. Если кажется, что новых санкций не будет — то это лишь кажется

2. Санкции с каждым разом будут всё сильнее и сильнее

Вчера появилась новость о том, что в октябре должны утвердить санкции в отношении российского госдолга на вторичном рынке. Напомним, что на «первичном» рынке российские гособлигации кроме госбанков почти никто не покупает, поэтому весь фокус аналитиков изначально был на вторичном рынке.

Об этих санкциях было известно ещё в начале года, изначально и предполагалось два этапа — для первичного и вторичного рынка. Первый этап давно прошёл, это — второй.

К чему приведут новые санкции? Во-первых, доходность ОФЗ должна вырасти до 8%, так что с покупками госбондов сейчас лучше повременить. Во-вторых, про доллар хотя бы по 70 рублей можно забыть, так как нерезиденты будут избавляться от рублей и переходить в доллар.

Чего ждать дальше? Эти санкции, по сути, были последними умеренно-мягкими — других «мягких» опций у США не осталось. Россия переживёт и эти, и другие новые санкции, но инвестиционная привлекательность российского

( Читать дальше )

Мишустин приказал отказываться от нефти, газа и угля

- 21 сентября 2021, 12:12

- |

Мишустин своим приказом назначил кураторов, которые будут вести группы, разрабатывающие способы перехода на низкоуглеродную экономику.

Товарищ Мишустин собирается избавиться в России не только от использования угля, но и нефти с газом. Он так и сказал: «…Нужно готовиться к поэтапному сокращению использования традиционных видов топлива: нефти, газа, угля…». И хрен с ним, этим углём, но в той стране, где богатые запасы газа и нефти входят в топовые запасы Мира.

( Читать дальше )

Мой метод отбора акций

- 21 сентября 2021, 09:04

- |

Решил поделиться своим методом отбора акций.

Конструктивная критика и дополнения приветствуются.

При отборе акций, как это всем уже набило оскомину, руководствуюсь правилом №1. Это должны быть дивидендные акции, так как в них проще сидеть в просадку и не так страшно усреднять (да-да, в пределах нормы выделенных средств на 1 акцию, куда без этого).

И правилом №2. Аналитики хоть и ошибаются, но в большинстве своем наверное не так сильно как могу ошибиться я.

Так как нормального сборника данных по росс. акциям мне найти не удалось, и див политика у наших еще не такая культурная как в Америке, 100% акций состоят из акций на СПБ. Как плюс, портфель получается полностью в валюте. И хоть мы все ждем, когда доллару наступит хана, многие наверное понимают, что рублю при этом будет еще хуже.

Итак,

Шаг 1. Отбираются акции, которые регулярно платят дивиденды больше 5 лет

Шаг 2. Из них отбираются те, что доступны в ВТБ

Шаг 3. По каждой акции собираются данные по прогнозной цене с FinViz и TipRanks и выводится средняя прогнозная цена (хотя они обычно не так сильно то и отличаются)

( Читать дальше )

"ЧЕЛОВЕК, КОТОРЫЙ РАЗГАДАЛ РЫНОК"

- 21 сентября 2021, 08:26

- |

История фонда Renaissance Technologies и его основателя математика Джима Симонса теперь переведена на русский язык под названием «Человек, который разгадал рынок». Считаю ее одной из лучших книг, чтобы понять, кто противостоит вам, когда вы активно торгуете на рынке акций. Еще раз публикую тезисы, которые остались после прочтения оригинала.

Фонду Renaissance Technologies удалось получить один из лучших результатов в истории инвестирования. С 1988 года среднегодовая доходность составила 39,1%. Для сравнения историческая доходность Уоррена Баффетта — 20,5% годовых, у Рэя Далио – 12%. Активы под управлением Renaissance составляют более $80 млрд, что позволяет ему входить в десятку крупнейших хедж-фондов мира.

Основатель фонда – математик Джим Симонс. До 40 лет он занимался академической наукой и работал в IBM, не помышляя о карьере в инвестициях. Однако в конце 70-х годов его привлек рынок торговли фьючерсами и он решил попытать удачу, чтобы разбогатеть. Симонс основал свой фонд.

Первые годы трейдинга Симонса были ужасными. Без какого-либо опыта он торговал на интуиции, что привело его к тяжелым эмоциональным проблемам. В середине 80-х годов сотрудники фонда опасались, что он может совершить самоубийство.

После 10 лет неудач Симонс решил начать все заново. В 1988 году создал фонд на совершенно новой идее, которая тогда была революционной для Уолл-Стрит. Что если все сделки автоматизировать, а решения будут принимать алгоритмы? Тогда влияния негативного фактора эмоций удастся избежать.

( Читать дальше )

Почему дневные изменения цен акций не следуют Распределению Парето?

- 20 сентября 2021, 23:10

- |

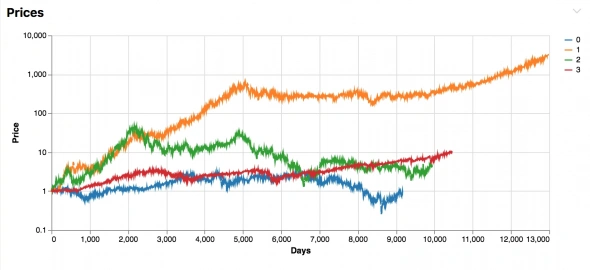

Я рассчитал распределение изменений цены акций (дифф). Имеются ввиду мультипликативны изменения (diff), во сколько раз меняется цена акции за каждый день, d(t) = p(t) / p(t-1)

Насколько я знаю, распределение должно выглядеть как распределение по Power law (распределение Парето). С CDF, являющейся линией на графике log-log.

Но CDF который я получил не похож на линию на графике log-log. Почему?

Mожет ли это быть вызвано тем, что распределение имеет два хвоста вместо одного? Поскольку имеются два редких событий: редкие огромные ежедневные падения цен с d <0,7 и редкие огромные ежедневные повышения цен d > 1,4

Насколько мне известно, линейный тест распределения парето на логлог графике используется для распределений с одним хвостом. Как например распределение богатства у людей. Можно ли его также использовать для распределения с двумя хвостами?

Пример

Ежедневные цены на 4 акции за пару лет, нормированные на 1 за первый день.

( Читать дальше )

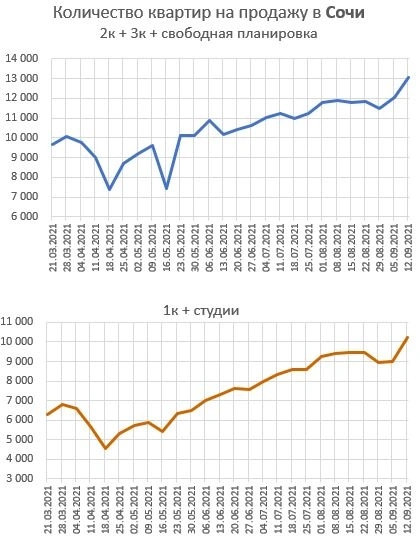

Графики предложения квартир в Москве и Сочи

- 12 сентября 2021, 22:07

- |

Ситуацию в Сочи собираю еженедельно, но публикую раз в месяц, чтобы не утомлять читателей. На сегодня предложение квартир в городе-курорте для тупых, черных и невыездных выглядит так:

( Читать дальше )

📈Газ в Европе торгуется выше $700

- 09 сентября 2021, 17:41

- |

Стоимость октябрьского фьючерса на газ по индексу голландского TTF, самого ликвидного европейского хаба, в начале торгов составляла $679 за тысячу кубометров, в течение дня корректировалась до $669,4, а в 17.25 мск достигла максимума — $700,2 за тысячу кубометров.

Главный фактор роста цены — низкий уровень запасов газа в подземных хранилищах Европы при ограниченном поступлении газа по трубопроводам и в сжиженном виде. До перехода от закачки к отбору газа из подземных хранилищ остается чуть более месяца, а уровень запасов едва перевалил за 2/3. На утро среды запасы составляли 69,52%, что на 15,5 процентных пункта ниже среднего уровня за последние пять лет.

«Мы наблюдаем панику, (потому что) Россия придерживает поставки», — констатирует Фил Флинн, аналитик Price Futures Gourp.

Судя по косвенным признакам, «Газпром» проявляет «нежелание увеличивать закачку газа в хранилища или увеличивать продажи на спотовом рынке накануне запуска «Северного потока-2». Это, возможно, не стало бы такой большой проблемой, если бы не рекордно низкие запасы газа в ПХГ из-за холодной зимы и жаркого лета. Именно это — главная причина роста цен — мнение директора группы по природным ресурсам и сырьевым товарам агентства Fitch Дмитрия Маринченко.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал