Избранное трейдера Сергей

Сегодня подписана "первая фаза" торговой сделки США и Китая: победители и проигравшие

- 15 января 2020, 22:33

- |

US-China trade deal: Winners and losers

3 hour ago

После более чем двух лет растущей напряженности США и Китай подписали соглашение, направленное на смягчение торговых трений. Соглашение было упорным, но неясно, какое экономическое облегчение от их торговой войны оно предложит.

Тарифы — в некоторых случаях по более низкой ставке — останутся в силе. Аналитики говорят, что вряд ли сделка принесет прибыль, достаточную для того, чтобы перевесить уже понесенные потери.

Мы смотрим на победителей и проигравших от сделки.

Победитель: Дональд Трамп

Некоторые критики говорят, что в этом нет особого смысла, но подписание дает возможность президенту США Дональду Трампу оставить позади торговую войну и претендовать на достижение в преддверии президентских выборов 2020 года.

Это может быть облегчением: опросы показывают, что большинство американцев согласны с президентом в том, что Китай торгует несправедливо, но в целом они поддерживают свободную торговлю и выступают против тарифов. Действительно, республиканцы потеряли несколько мест в Конгрессе в 2018 году — перемены экономисты связывают с торговой войной.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 0 )

Американские банки: рост прибыли за счет ралли рынка акций и облигаций

- 15 января 2020, 12:44

- |

Сезон квартальной отчетности стартовал с крупнейших банков США, которые улучшили финансовые результаты за счет роста фондовых рынков в 2019 году.

JP Morgan

Чистый процентный доход банка в 4 квартале сократился на 2% в годовом выражении до $14,3 млрд. Банки занимают по краткосрочным процентным ставкам, а кредитуют по долгосрочным. Из-за ожиданий рецессии в США в 2019 году ставки на 1 год оказались выше, чем на 5-10 лет. Это стало причиной снижения чистого процентного дохода банка.

JP Morgan на 21% увеличил доходы от торговли акциями, облигациями и управления активами, что позволило нарастить совокупную чистую прибыль более чем на 20% до $8,5 млрд.

( Читать дальше )

Citi: интервенции Минфина и ЦБ не ослабят рубль в текущем году

- 14 января 2020, 23:28

- |

14.01.20 21:03

Резкий рост объема покупок инвалюты в январе — временное явление. В текущем году интервенции Минфина будут меньше, чем в прошлом.

Накануне Минфин озвучил объемы покупок иностранной валюты в рамках бюджетного правила на период с 15 января по 6 февраля. Ежедневный объем покупки будет эквивалентен 18,2 млрд руб. Сюда стоит добавить отложенные покупки Банка России в размере 2.8 млрд. В совокупности получается 20 млрд рублей по сравнению с 12.1 млрд в предыдущем месяце. Это не единственная, но одна из главных причин, по которой рубль приостановил свое укрепление и начал демонстрировать признаки слабости.

Регулярные покупки иностранной валюты в 2020 году немного снизятся по сравнению с 2019 годом, что свидетельствует о чрезмерной слабости рубля, вызванной исключительно покупками валюты Минфином, считают в Citigroup. По мнению экономиста банка Ивана Чакарова, резкое увеличение валютных интервенций в текущем месяце — временное явление, обусловленное меньшим количеством рабочих дней в январе и всплеском цен на нефть в качестве реакции на угрозу военного конфликта США и Ирана.

Из расчета стоимости нефти Brent в районе $64 за баррель, в Citi прогнозируют, что весь объем покупок для Минфина по итогам 2020 года составит $42.3 млрд, а с учетом ранее отложенных покупок — $52.7 млрд.

P/S ЦЕНА/ВЫРУЧКА

- 14 января 2020, 21:16

- |

( Читать дальше )

5 факторов скорого снижения РТС!

- 14 января 2020, 17:30

- |

Всем доброго дня!

Сегодня не классический для меня анализ рынка, скорее некоторые рассуждения, сравнения, оценки и параллели со всех возможных точек зрения!

Хочу сразу оговориться, я пока что бык, и все кто смотрит трансляции на канале и читает моё сообщество надеюсь это понимают! Весь год я также был быком и ровно год назад писал о росте всего нашего рынка в течение 2019 года, сомнения вызывали только металлурги и некоторые отдельные акции из разных секторов(например Роснефть и ВТБ), кстати кому интересно узнать мысли начала 2019 года, то полистайте блог, недавно вспоминали ситуацию с ГМК, который превзошел все ожидания — https://smart-lab.ru/blog/515513.php

Любой инструмент двигают деньги, причем в «моей теории» количество денег создающих волны тренда всегда примерно равно исходя из того как обычно ведет себя цена, с небольшими отклонениями! По сути именно этой теме я посвящал видео про цели — https://www.youtube.com/watch?v=jcNuS_npkvA

( Читать дальше )

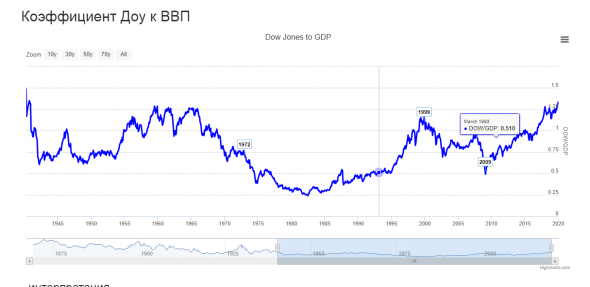

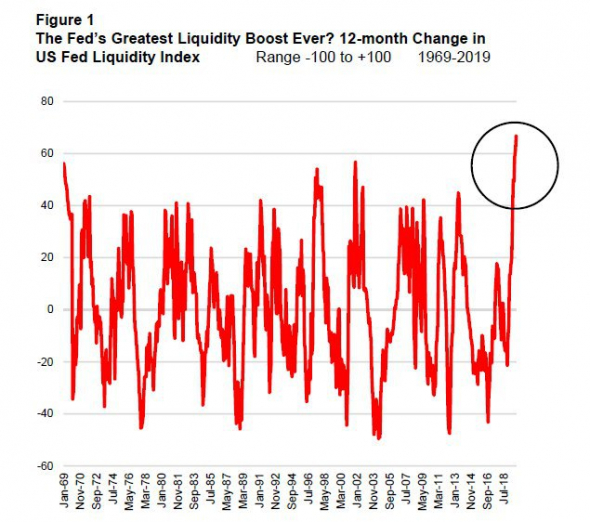

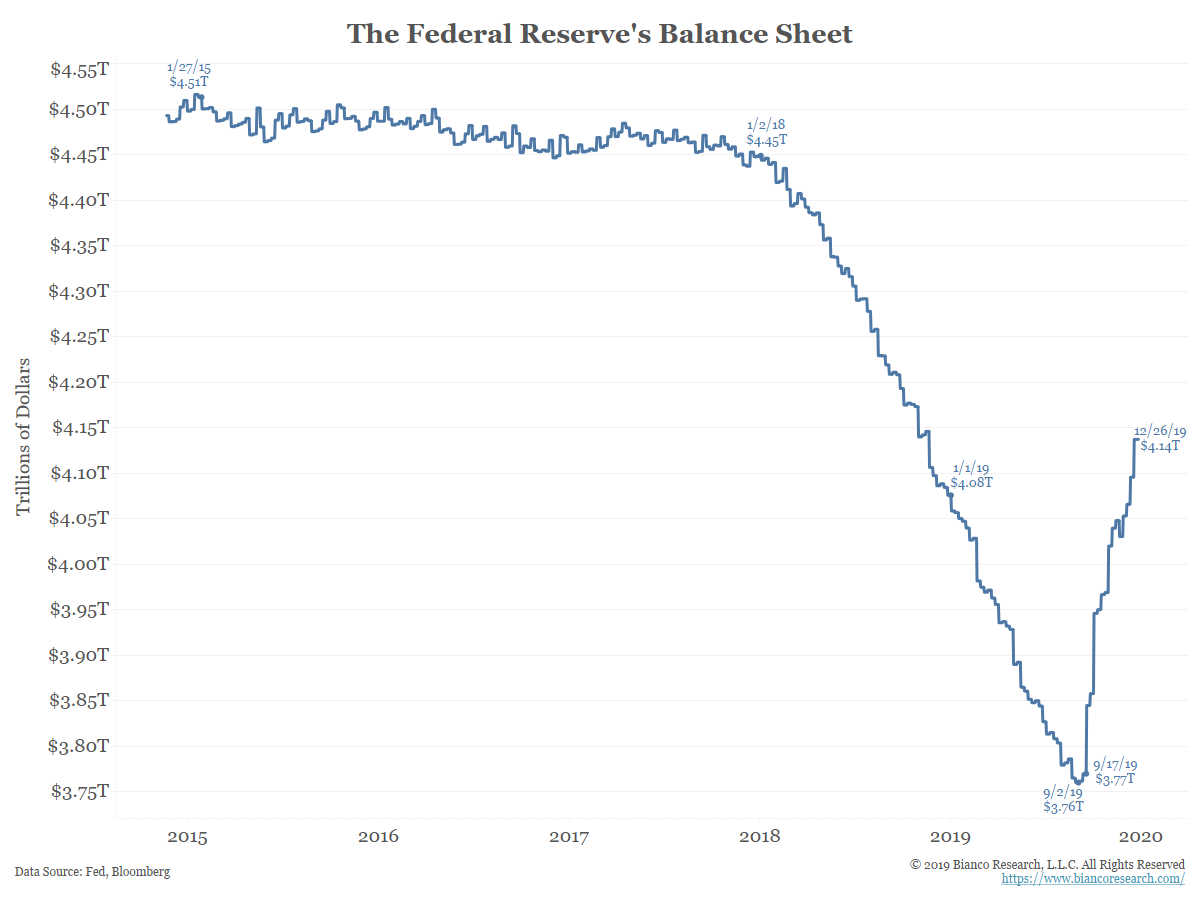

Повторение - мать учения! Или к чему приводит РЕПО-BUBLE

- 14 января 2020, 16:36

- |

Операции по поддержке рынка репо — это «не QE» и, следовательно, они не влияют на финансовые рынки. Об этом не перестает повторять нам ФРС в лице г-на Пауэла. Сегодня они рассматривают очередной механизм в виде предоставления ликвидности маленьким банкам, хедж-фондам и инвест-домам для облегчения проблем на рынке репо… Скоро кэш начнут выдавать на улице прохожим, лишь бы СиПа росла, а следующий этап, по практике японского банка, скупка активов на рынке самой ФРС...

Немного истории. 20 лет назад ФРС уже делала нечто подобное, и это оказало глубокое влияние на финансовые рынки.

( Читать дальше )

США снимут обвинения с Китая в манипулировании валютным курсом перед заключением торгового соглашения

- 13 января 2020, 22:08

- |

ВАШИНГТОН, 13 января. Министерство финансов США откажется от обвинения Китая в валютных манипуляциях всего за два дня до того, как Пекин и Вашингтон должны подписать «первую фазу» торгового соглашения между двумя странами. Об этом сообщил высокопоставленный представитель США.

Это торговое соглашение будет включать раздел о валютных практиках Китая, который выражает многие опасения, возникшие в то время, когда США в августе выдвинули обвинения в манипуляциях. В рамках этого соглашения Китай обязывается отказаться от снижения курса своей валюты и будет раскрывать информацию о своей валютной практике.

Американские законодатели, экономисты и представители отрасли уже давно выражают опасения в отношении того, что Китай недооценивает свою валюту, чтобы сделать свой экспорт более конкурентным. При этом некоторые представители заявляют, что в результате этого в США сокращаются рабочие места. Тем не менее, Министерство финансов воздерживалось от обвинений в отношении Китая до августа, когда оно впервые с 1994 года выдвинуло их.

( Читать дальше )

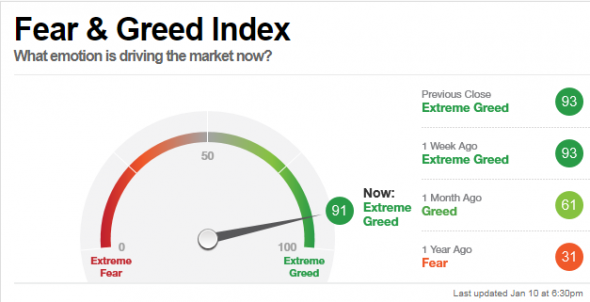

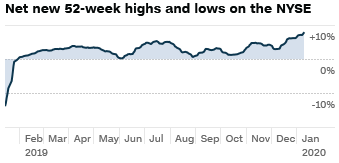

Индекс страха и жадности. Полный расклад по индикатору для вас. Он же любимый Демуры.

- 13 января 2020, 15:36

- |

Показания индикатора в пятницу.

Многие его видели и знают, наверно любимый индикатор Степана Демуры. Часто показывает на своих семинарах особенно когда на мин. и макс.

Так как его считают?

В индикатор входит 7 показателей.

Stock Price Momentum

Stock Price Strength

Stock Price Breadth

Put and Call Options

Junk Bond Demand

Market Volatility

Safe Haven Demand

Теперь про каждый по отдельности подробно.

Stock Price Strength

Число акций, достигших 52-недельных максимумов, превышает число достигших минимумов и находится в верхней части своего диапазона.

( Читать дальше )

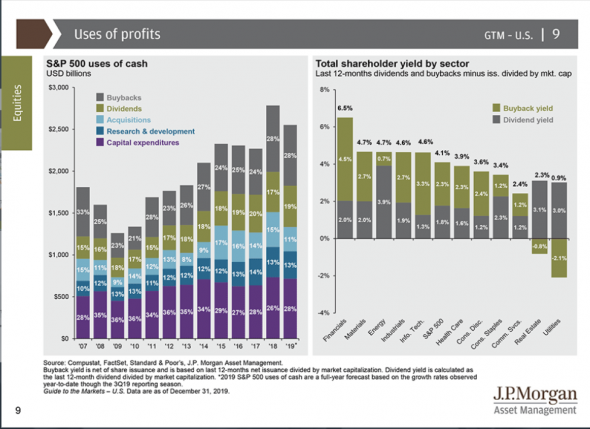

Анализ отчета JP Morgan+ мысли

- 13 января 2020, 01:00

- |

Дисклеймер: Я не паникер, и настроений пессимистичных не имею, зачем кому то негатив.

Коллеги, здравствуйте. Я думаю многие видели отчет JP Morgan.Проглядев его наискосок, созрели мысли хотел бы с вами поделится, а так же услышать и Ваши мнения. https://am.jpmorgan.com/us/en/asset-management/gim/adv/insights/guide-to-the-markets/viewer

Глядя на данный набор данных мы можем увидеть что формируется тенденция роста за счет выкупа собственных акций компаниями. Инвесторы могут радоваться на данных новостях, но я вижу тут опасение связанное с тем что :

1)Компании имеют большой кэш, но имеют опасения по долгосрочному развитию и новые проекты не финансируют, идея по этому проста, реальные участники рынка в ожидании не приятного.

2) Положительный эффект от выкупа в виде роста стоимости пройдет быстро, компании и сами не заметят как высосут ликвидность с рынка, чем меньше ликвидность тем выше сигма колебания.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал